una mirada de la evolución reciente.

Anuncio

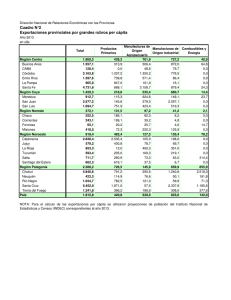

Departamento de Estudios Económicos Uruguay y el Comercio Exterior: una mirada de la evolución reciente. 1. En un mundo tan diverso y a la vez tan altamente globalizado como el de hoy día, el comercio exterior es para un país una herramienta fundamental de acercamiento, complementariedad y diversificación de la oferta de bienes y servicios disponible para los consumidores. A través de él, es posible ampliar el abanico de posibilidades de consumo, generando una universalización que trasciende las fronteras físicas. Saldo de bienes y servicios con el exterior en miles de pesos a precios constantes del 2005, y su participación en el PIB. Fuente: BCU *Datos del 2014 anualizados al tercer trimestre 2. Uruguay a lo largo de su historia ha vivido diferentes etapas en relación a su política de inserción internacional, y necesariamente las empresas han debido adaptarse a esas cambiantes realidades y actuar en consecuencia. De todas formas en la actualidad parece existir cierto consenso respecto a la contribución fundamental e imprescindible que genera un comercio exterior vigoroso y creciente, al desarrollo económico del país. Bajo esta premisa y la condición de Autor: Departamento de Estudios Económicos 1 país pequeño, la participación tanto de las importaciones como exportaciones en el desarrollo de su economía es fundamental. 3. Tal como puede observarse en el gráfico, el Saldo de la Balanza Comercial de Bienes y Servicios de Uruguay ha sido históricamente deficitario, con la excepción del período 2003-2005. Sin embargo, al desagregar la información discriminando el comportamiento de bienes y servicios por separado, es posible notar que es el Saldo de la Balanza Comercial de Bienes es el responsable del resultado global negativo, mientras que en todo el período considerado las exportaciones de servicios han superado a las importaciones. Pese a que el desarrollo de los servicios en la matriz productiva del país ha jugado un rol fundamental, ello no ha sido suficiente para lograr un saldo superavitario de balanza comercial global. 4. El hecho de que el saldo del intercambio de bienes con el exterior sea negativo, responde a la notoria diferencia que existe entre el valor agregado de los productos de exportación y de importación uruguayos, a favor de los segundos. De esta forma, si bien las exportaciones de bienes del año 2014 superaron los 9.000 millones de dólares, los egresos por concepto de importaciones de bienes fueron aún mayores, siendo éste el comportamiento habitual de los componentes de la Balanza Comercial. 5. Más allá de esta primera visión general, interesa detenerse en cómo han evolucionado estos componentes de la Balanza Comercial a nivel más desagregado. Al tratarse de una temática muy vasta, el presente informe estará enfocado en las exportaciones de bienes, haciéndose hincapié en la evolución reciente de las ventas al exterior por grupos de productos de exportación, sin considerar en esta oportunidad a los servicios. A su vez, el análisis será realizado en términos de volumen físico, para así dejar de lado la influencia que puede tener el factor precios en la evolución de los ingresos por concepto de exportaciones. La información utilizada se obtuvo del programa “Penta Transaction”, el cual procesa las solicitudes de exportación de bienes en base a los Documentos Únicos de Aduanas. Dicha información se agrupó en grupos de productos de acuerdo a la Nomenclatura Común del Mercosur (NCM), y no se incluyen los datos de las exportaciones desde Zonas Francas. Autor: Departamento de Estudios Económicos 2 Principales bienes de exportación 6. Los productos que serán analizados se ubican entre los nueve principales productos de exportación uruguayos en términos de ingresos, concentran casi el 70% del total de exportaciones del país en el año 2014. Productos Participación en 2014 Soja 17,7% Carne bovina 16,0% Productos lácteos 9,0% Madera y productos de madera 7,8% Arroz 5,5% Cuero y sus manufacturas 3,6% Trigo 3,4% Plásticos y sus manufacturas 2,8% Lana y tejidos 2,8% Fuente: Uruguay XXI Toneladas exportadas por productos en los años 2004 y 2014. Fuente: Penta Transaction 7. En el gráfico anterior puede apreciarse que en la mayoría de los casos considerados se constató un aumento entre el año 2004 y el 2014, siendo este crecimiento más o menos pronunciado según el caso. También puede apreciarse que las cantidades exportadas de cada producto difieren considerablemente de un bien a otro, destacándose los volúmenes exportados de Cereales, Soja y Madera y sus manufacturas. Autor: Departamento de Estudios Económicos 3 8. Más allá de estas consideraciones generales, interesa analizar cómo han evolucionado las colocaciones de dichos productos en el mercado extranjero en los últimos años para cada caso en particular en términos de cantidades (toneladas exportadas). a. Carnes y despojos comestibles 9. En primer lugar cabe detenerse en la ganadería, siendo que se trata de uno de los sectores productivos más importantes del país. En este caso, las toneladas exportadas varían en un rango de aproximadamente 271.000 a 343.000 toneladas en el período considerado. Cantidad de toneladas exportadas por año: carnes y despojos comestibles. Fuente: Penta Transaction 10. En lo que refiere a la variación de las colocaciones entre el año 2004 y el 2014 puede observarse un crecimiento del 21,25%: se pasó de ventas que ascendían a 273.796 toneladas, a los niveles alcanzados en el 2014, es decir, 331.974 toneladas. Sin embargo, no se trata de un crecimiento constante a lo largo del período considerado, habiéndose registrado tanto caídas importantes en términos interanuales (-16,02% entre el 2006 y el 2007), como crecimientos del 14,19% entre los años 2004 y 2005. 11. Los datos más recientes reflejan que, luego de caer levemente las ventas de este grupo de bienes entre el 2012 y el 2013 (-3,08%), el 2014 cerró con un nivel de colocaciones 11,28% superior a las correspondientes al año 2013. Incluso se trató del segundo nivel más importante de ventas del decenio, siendo únicamente superado por el alcanzado en el año 2006: en el 2014 las ventas de Carnes y despojos comestibles fueron tan sólo 3,20% inferiores al récord mencionado. Autor: Departamento de Estudios Económicos 4 12. Las exportaciones de productos cárnicos constituyen un elemento fundamental en la matriz exportadora, y por sobre todo, un producto que actualmente brinda seguridad: si bien los precios han caído en los dos últimos meses del 2014, éstos son considerablemente superiores a los de los restantes productos de exportación uruguayos. A su vez, en términos monetarios, las exportaciones del sector ocuparon el segundo lugar en importancia del 2014: únicamente las ventas al exterior de Carne bovina fueron responsables del 16,0% del total de exportaciones del 2014, de acuerdo con información de Uruguay XXI. A su vez, existen expectativas positivas de que las exportaciones de carne ovina crecerán en el 2015 como resultado de la reciente apertura del mercado estadounidense a dicho producto, lo que será favorable para la evolución global del grupo Carnes y despojos comestibles. b. Soja 13. Otro de los sectores con gran peso en la matriz productiva y exportadora uruguaya es la agricultura. Como es de conocimiento general, en los últimos años la exportación de Soja ha ganado un importante lugar en el sector. Ello se refleja claramente en el siguiente gráfico: entre el año 2004 y el 2014 las cantidades exportadas de Soja aumentaron 740,76%. Este notable crecimiento tuvo su primer salto en el año 2009, momento en el que las colocaciones de dicho producto fueron 34,45% superiores a las del año anterior. En el 2011 se dio una leve caída en las ventas de soja (-7,78%) pero la recuperación no tardó en llegar, registrándose tasas de variación interanuales positivas tanto para el año 2012 como para el 2013, del 43,02% y 35,13% respectivamente. Cantidad de toneladas exportadas por año: soja. Fuente: Penta Transaction Autor: Departamento de Estudios Económicos 5 14. Sin embargo, en el último año comenzó a observarse cierta desaceleración en las colocaciones de Soja en el exterior. Los datos constatan una caída del 9,36% con respecto a las cifras registradas en el 2013. Si bien esta caída es similar a la observada en el 2011, las expectativas respecto al mercado de la soja no son tan alentadoras para los años venideros, en los que se combinará una importante oferta acompañada por menores precios, en un contexto en el que el principal consumidor de este bien, China, ve resentida su tasa de crecimiento. Ello ya puede observarse en términos monetarios: si bien en el año 2014 las exportaciones de soja fueron las más importantes (17,70% del total de los ingresos por concepto de ventas al exterior), estos montos son 13,5% inferiores a los contabilizados en el 2013, según datos de Uruguay XXI. c. Productos lácteos 15. Otro de los sectores productivos característicos del país es el de los Productos lácteos. En este caso, tal como refleja el gráfico siguiente, se trata de un sector que hasta el año 2010 se mantuvo relativamente constante en los niveles de ventas (con la excepción del año 2008, cuando las cantidades exportadas cayeron 35,32% en términos interanuales), oscilando entre las 140.000 y las 179.000 toneladas aproximadamente. A partir del año 2011 las cantidades colocadas en el exterior pasaron a ubicarse en un nuevo umbral, oscilando desde este momento en niveles entre 201.000 y 244.000 toneladas. Cantidad de toneladas exportadas por año: productos lácteos. Fuente: Penta Transaction 16. Si se realiza la comparación entre los dos extremos del período considerado, puede notarse que los niveles de colocación registraron un aumento del 33,51%. Sin embargo, a partir del año 2013 las tasas de variación de ventas del sector han Autor: Departamento de Estudios Económicos 6 sido negativas: los datos correspondientes al 2014 muestran una caída del 10,71% en términos interanuales. La coyuntura actual es un tanto más compleja que la propia de años previos: menores precios y demanda ponen un foco de atención en la evolución del sector para el 2015. Al igual que en el caso de la soja, esto se refleja en los datos de Uruguay XXI en términos monetarios. Las exportaciones de Productos lácteos representaron en el 2014 el 9,0% del total, siendo esta participación 9,2% menor a los valores del año previo. d. Cereales 17. Otro grupo de productos de gran relevancia a nivel de exportaciones son los Cereales. El crecimiento de las cantidades exportadas de este producto ha sido muy importante, pasando de niveles de exportación del entorno del millón de toneladas entre los años 2004 y 2008, a colocaciones que al menos duplican este valor entre el 2009 y el 2014. Cantidad de toneladas exportadas por año: cereales. Fuente: Penta Transaction 18. En línea con lo mencionado, al observar las variaciones en términos porcentuales, es posible apreciar que el 2009 fue el año en el que se dio el primer salto cuantitativo: en términos interanuales en dicho año el crecimiento fue del 82,93%. Si se analizan los extremos del período considerado es posible apreciar que el crecimiento de las cantidades exportadas asciende a un 185,04%. 19. En lo que refiere a los datos más recientes, en términos interanuales tanto en el 2013 como en el 2014 se observaron caídas en las cantidades de Cereales Autor: Departamento de Estudios Económicos 7 exportadas, de -23,49% y -3,28% respectivamente, pero aun así manteniéndose el sector en colocaciones que superan los 2 millones de toneladas anuales. 20. Al observar los datos en miles de dólares queda en evidencia que la importancia del sector no sólo se limita a cantidades exportadas, sino también a los ingresos asociados a éstas. Según Uruguay XXI, las exportaciones de Arroz y Trigo (integrantes del grupo Cereales) en el 2014 representaron el 5,5% y el 3,4% del total respectivamente, aunque también en este caso se constata una caída en términos interanuales: -1,2% en el caso del arroz y -0,1% para el trigo. e. Madera y sus manufacturas 21. El grupo de bienes Madera y sus manufacturas, también tiene un gran peso en las cantidades exportadas y a su vez es un sector que ha cobrado particular importancia en los últimos tiempos. Cantidad de toneladas exportadas por año: madera y sus manufacturas. Fuente: Penta Transaction 22. En este caso las cantidades exportadas fueron creciendo a un ritmo constante hasta el año 2008 (crecimiento promedio del 18%), para luego caer significativamente en el año 2009: -35,00% en términos interanuales, en un contexto de crisis mundial. A pesar de ello, el sector se recuperó rápidamente, continuando con el crecimiento constante registrado anteriormente. Sin embargo dicha tendencia se vio interrumpida en el año 2012, momento en el que las colocaciones de Madera y sus manufacturas registraron una caída del 21,03%. Dicho comportamiento se repitió en el año siguiente, pero en el 2014 los niveles de ventas dejaron de caer, aunque sin presentar un aumento en términos interanuales (0,39%). Autor: Departamento de Estudios Económicos 8 f. Otros bienes 23. Por último cabe mencionar otros grupos de bienes que, si bien constituyen niveles de exportación (en términos de toneladas) considerablemente menores a los destacados anteriormente, igualmente se encuentran entre los 9 productos exportados de mayor importancia. Estos grupos son Plásticos y sus manufacturas, Lana y pelo fino u ordinario y Cueros y pieles. Cantidad de toneladas exportadas por año: plásticos y sus manufacturas, cueros y pieles, lana y pelo fino u ordinario. Fuente: Penta Transaction 24. En el caso de los Plásticos y sus manufacturas se trata del grupo de mayor peso entre los considerados en esta sección. Como se observa en el gráfico anterior, los niveles de exportaciones dentro de este grupo superan las 120.000 toneladas desde el año 2010 inclusive, mientras que en el caso de los restantes grupos de bienes los máximos niveles exportados oscilan entre las 40.000 y las 50.000 toneladas al año. Sin embargo, si se considera a los Plásticos y sus manufacturas con el conjunto de los restantes bienes señalados en el informe, las cantidades exportadas son inferiores en todas las comparaciones. 25. Al analizar los datos del sector puede constatarse que, tal como se observa con otros grupos de bienes, es posible distinguir dos etapas con distintos niveles de ventas y tasas de variación interanuales. En primer lugar, entre los años 2004 y 2009 puede apreciarse un paulatino pero constante crecimiento: entre estos dos extremos el crecimiento fue del 56,34% pero con un crecimiento promedio año a año del 9,49%. En este período a su vez, las ventas al exterior pasaron de las 70.095 toneladas anuales a 109.588. La segunda etapa va desde el año 2010 al Autor: Departamento de Estudios Económicos 9 2014. Al comienzo de dicho período se dio un salto, siendo el crecimiento interanual de 12,54%, pasando así a alcanzarse niveles de exportación del entorno de las 126.000 toneladas al año, en promedio. Luego de dicho salto las tasas de variación interanuales se estabilizaron, pasando a niveles considerablemente menores a las observadas en el período anterior, sin alcanzar siquiera el 3,50% en ningún caso. Inclusive en el año 2013 se registró una caída de las cantidades exportadas: -3,30% en términos interanuales. 26. En segundo lugar interesa mencionar el caso de la Lana y pelo fino u ordinario. El gráfico anterior deja en evidencia que se trata de un producto cuyas cantidades exportadas no han sufrido grandes variaciones a lo largo del período considerado: el nivel mínimo y el máximo de toneladas exportadas ascienden a 33.674 y 53.058 respectivamente. A su vez, si se analiza la variación entre los extremos puede observarse un aumento del 11,89%. 27. Pese a su escaso peso en términos cuantitativos, este sector ocupa el noveno lugar entre los productos de mayor importancia para el sector exportador, en términos monetarios. Igualmente, su participación en el total es considerablemente menor a la de aquellos bienes que lideran este ranking: 2,8% de acuerdo con datos de Uruguay XXI. 28. Por último, en el caso de Cueros y pieles es posible encontrar a uno de los sectores más estables en lo que a cantidades exportadas se refiere: los niveles de exportación oscilan entre las 33.000 y las 45.000 toneladas aproximadamente. Inclusive si se observan los datos correspondientes a los extremos del período considerado, se constata que las cantidades exportadas en el 2004 y el 2014 son prácticamente iguales (aproximadamente 38.000 toneladas). 29. El nivel más bajo de ventas observado para dicho bien se registró en el año 2011, cuando las colocaciones cayeron un 18,26% por debajo de las constatadas en el año previo. Luego de ese año las ventas se fueron recuperando paulatinamente, hasta caer nuevamente en el pasado 2014: -12,87% en términos interanuales. Perspectivas 30. Al momento de analizar las perspectivas sobre el comportamiento futuro de los niveles de exportaciones, es importante tener en cuenta aspectos tales como la situación económica de los destinos de exportaciones, variaciones en los precios, cierre de mercados o apertura de nuevos mercados, ya que estos en última instancia determinarán cuáles serán los volúmenes colocados. Autor: Departamento de Estudios Económicos 10 31. En relación a los destinos de exportación, resulta de interés detenerse en la realidad actual de los principales compradores de productos uruguayos. 32. En el caso de Brasil, se trata de un país que se encuentra en recesión, lo cual lentamente se traduce en una reducción de las exportaciones hacia dicho destino, tanto en términos de volumen como en dólares corrientes. De acuerdo con datos del Índice de Volumen Físico (IVF) elaborado por el Banco Central del Uruguay (BCU) entre el 2013 y el 2014 las cantidades exportadas a dicho destino cayeron 3,50%1. A su vez, en términos monetarios y de acuerdo a la información de Uruguay XXI, pese a su situación económica, Brasil fue el principal comprador de productos uruguayos en el 2014 (la caída en dichos términos fue del -5,8% con respecto al 2013). 33. Argentina a su vez no sólo ha registrado una caída importante de su actividad económica en los últimos años, sino que a ello se suman grandes trabas en lo que refiere al comercio exterior, que inciden fuertemente en la entrada de productos extranjeros. Así lo demuestran los datos para el año 2014: los volúmenes exportados a dicho país sufrieron una caída del -4,64% en términos interanuales, de acuerdo con información del BCU. Si se consideran los datos en miles de dólares la variación interanual fue más significativa: -15,4%. En este caso, son decisivas las elecciones a desarrollarse en el mes de octubre, ya que el resultado de las mismas definirá con mayor certeza cuál será el futuro de la política económica del país vecino para los próximos años, siendo éste un elemento clave en lo que refiere al comportamiento de las relaciones comerciales. 34. Otro elemento en el que habrá que poner un foco de atención en los próximos meses es el Tratado de Libre Comercio (TLC) firmado entre China y Australia: una de las principales fuentes de ingresos en materia de exportaciones, y un competidor directo de la economía uruguaya. Los menores costos asociados no solo al TLC, sino también a la menor distancia que separa a estos países serán factores pasibles de afectar las colocaciones al país asiático, fundamentalmente en lo que refiere a carnes y productos lácteos. 35. Por último, la situación económica de Rusia es otro factor coyuntural que podría incidir en el sector exportador, dado que se trata de un importante consumidor de productos uruguayos: fundamentalmente de carne y lácteos. La combinación de la caída del precio del petróleo (producto fundamental de exportación del país), la devaluación del rublo, y el conflicto que mantiene el país con Ucrania, ponen a la economía rusa en una situación compleja en la que las importaciones pueden 1 Tasa de variación anual promedio con datos anualizados al mes de noviembre tanto para el año 2014 como 2013. Autor: Departamento de Estudios Económicos 11 verse resentidas. Ello afectaría al sector exportador uruguayo no solo por la caída de las ventas a dicho destino, sino también por la mayor competencia que significaría a los exportadores uruguayos el hecho de que los actuales proveedores de Rusia (como por ejemplo Paraguay y Brasil) tengan que volcarse al mercado para colocar aquél excedente que no puedan vender en el mercado ruso. 36. En otro plano, la evolución de los precios internacionales de los productos de exportación es también una variable a la que habrá que seguir de cerca. En este sentido la soja es el bien que genera mayor preocupación, dado que se trata del producto más importante en términos de ingresos, pero cuyo precio más ha caído: 20,44% en el 2014. En el sentido opuesto ha ido la evolución del precio de la carne, que presentó un aumento del 28,50% en el año 2014, pero ha comenzado a caer en los últimos meses: entre setiembre y diciembre la variación fue del -11,54%. 37. Pese a ello las expectativas aún son optimistas en lo que refiere a las exportaciones de estos dos productos para el año que comienza. A su vez, se espera que la puesta en marcha de Montes del Plata coloque a las exportaciones de pulpa de celulosa entre las más importantes del 2015, junto con la carne bovina y la soja. 38. En términos de volumen físico y de acuerdo con los datos del IVF publicados por el BCU, se constata que las exportaciones crecieron 2,19%2 en el año 2014. Sin embargo, en términos monetarios los niveles alcanzados apenas superaron por 0,31% a los correspondientes al 2013, con lo cual se evidencia una desaceleración de los ingresos del sector, producto de lo que acontece en los mercados de destino y en los precios internacionales, pero también como resultado de las políticas llevadas al interior del país con el objetivo de producir bienes que sean competitivos en los mercados mundiales. 39. La nueva administración que asumirá el próximo 1º de marzo por lo tanto, no sólo deberá enfocarse en trabajar en la competitividad de la economía desde un punto de vista sistémico, es decir sobre las variables macroeconómicas, sino también sobre los aspectos de la microeconomía que en definitiva son los que determinan las decisiones de producción e inversión del sector privado de la economía. 40. Al mismo tiempo el objetivo de la política comercial de Uruguay debe estar enfocado en el mundo y no sólo en la región. Los productos uruguayos deben ser competitivos a nivel mundial y de esta forma evitar sustituir las deficiencias de la 2 Tasa de variación anual promedio con datos anualizados al mes de noviembre tanto para el año 2014 como 2013. Autor: Departamento de Estudios Económicos 12 economía local por las deficiencias de los vecinos de la región, buscando incorporar y recuperar nuevos mercados que presenten dinamismo y mayor estabilidad que los socios regionales actuales. Montevideo, 5 de febrero de 2015 Autor: Departamento de Estudios Económicos 13