fiscal 5-2014

Anuncio

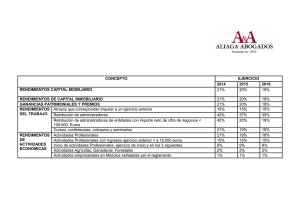

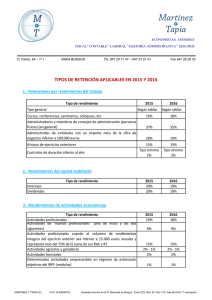

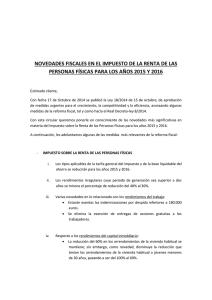

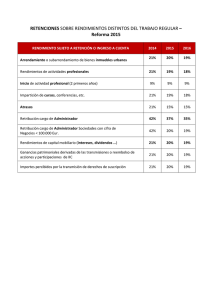

Hnos. Moroy 8 26001 Logroño T: 941 271 271 F: 941 262 537 www.fer.es [email protected] Boletín de Información Fiscal 5/2014 Novedades relativas al IRPF Estos cambios normativos se incorporan en el Proyecto de modificación del IRPF publicado en el Boletín Oficial de las Cortes Generales el pasado 6 de agosto y cuya entrada en vigor se prevé para el 1 de Enero de 2015. Las principales novedades relativas a la Ley del IRPF se resumen a continuación: Rendimientos del trabajo i. Modificación de la exención derivada de indemnizaciones por despido. El importe de las cantidades exentas tendrá como límite la cantidad de 180.000 euros. La nueva medida entrará en vigor el día siguiente de la publicación de la Ley en el BOE. No obstante, esta medida no tendrá efectos para las indemnizaciones por despidos o ceses producidos con anterioridad al 1 de agosto de 2014, ni para los despidos que se produzcan después del 1 de agosto cuando deriven de EREs o despidos colectivos comunicados con anterioridad a dicha fecha. El exceso tributará a la escala progresiva que corresponda, sin perjuicio de la aplicación de la reducción por los rendimientos del trabajo irregulares (que pasa del 40% al 30%) siempre que se trate de rendimientos generados en más de dos años, no periódicos y se imputen en un solo periodo impositivo. El proyecto matiza que, tratándose de rendimientos derivados de la extinción de una relación laboral, se considerará periodo de generación el número de años de servicio del trabajador, y si se cobrasen de manera fraccionada, para el cómputo de dicho periodo de generación habrá que tenerse en cuenta el número de años de fraccionamiento. ii. Imputación fiscal obligatoria de las primas satisfechas a seguros colectivos mixtos que cubran conjuntamente contingencias de jubilación y fallecimiento o incapacidad. La empresa deberá imputar fiscalmente a los trabajadores la parte de las primas satisfechas a estos seguros, distintos de los planes de previsión social empresarial, que se correspondan con el capital en riesgo por fallecimiento o incapacidad, siempre que el importe de dicha parte exceda de 50 € anuales (entendido el capital en riesgo como la diferencia entre el capital asegurado para el fallecimiento o incapacidad y la provisión matemática). iii. Imputación fiscal obligatoria de las primas satisfechas a seguros colectivos mixtos que cubran conjuntamente contingencias de jubilación y fallecimiento o incapacidad. Se establecen nuevas limitaciones en relación con los beneficios fiscales aplicables a (i) las prestaciones derivadas de seguros colectivos que instrumentan compromisos por pensiones contratados antes del 20 de enero de 2006 y (ii) las prestaciones de planes de pensiones, mutualidades de previsión social y planes de pensiones asegurados recibidos en forma de capital por la parte que se corresponde con aportaciones realizadas antes de 31 de diciembre de 2006. 1 iv. Nuevos gastos deducibles Se prevé una nueva deducción en concepto de “otros gastos” por importe de 2.000 euros anuales, que se incrementará en otros 2.000 euros para los supuestos de movilidad geográfica del trabajador y 3.500 o 7.750 euros en los supuestos de discapacidad en función del grado. v. Modificación de la reducción legal por obtención de rendimientos del trabajo. La reducción se fija sólo para aquellos trabajadores que perciban rendimientos netos del trabajo inferiores a 14.450 euros anuales, siempre que no se obtengan otras rentas, excluyendo las del trabajo, superiores a 6.500 euros. vi. Retribuciones en especie Se elimina la no sujeción a tributación del importe de 12.000 euros anuales en concepto de entrega de acciones o participaciones a los trabajadores. Se fijan nuevas reglas de valoración: (i) en relación con la utilización de la vivienda propiedad de la empresa por parte de los trabajadores, se especifica que el porcentaje del 5% se aplicará para las viviendas con valores catastrales revisados en los últimos 10 periodos impositivos; y (ii) en relación con la utilización o entrega de vehículos eficientes enérgicamente, se aplica una nueva reducción en la valoración de hasta un 30%. vii. Nuevos requisitos relativos a la aplicación de la reducción del 30 por ciento (antes 40 por ciento) a los rendimientos con un período de generación superior a dos años, no obtenidos de modo recurrente o periódico. Se establece que la reducción por irregularidad no se aplicará si (i) se hubieran obtenido otros rendimientos del trabajo en los últimos 5 años a los que se hubiera aplicado dicha reducción o si (ii) los rendimientos se perciben de modo fraccionado en varios periodos. Esta limitación no aplicará en caso de rendimientos derivados de la extinción de una relación laboral. Adicionalmente, se eliminan los límites a la base de reducción en el caso de rendimientos derivados del ejercicio de opciones sobre acciones, que quedan sometidos al límite general de reducción de 300.000 euros. Rendimientos del capital inmobiliario • • • Se mantiene la reducción por arrendamiento de vivienda del 60%. Eliminación de la reducción de 100% de los rendimientos derivados de arrendamientos de viviendas a inquilinos de edad comprendida entre los 18 y 30 años. Los rendimientos netos con un periodo de generación superior a dos años así como los que se califiquen como obtenidos de modo irregular se reducirán en un 30% cuando se imputen en un solo periodo, no pudiendo superar la reducción el importe de 300.000 euros anuales. Rendimientos del capital mobiliario • Eliminación de la exención de 1.500 euros por obtención de dividendos. • Tributación de la distribución de la prima de emisión. Se introduce una norma anti-diferimiento fiscal que prevé la tributación de la distribución de la prima de emisión de sociedades no cotizadas, operación que hasta ahora podía realizarse contra coste de adquisición sin impacto, al menos temporalmente, en el IRPF. 2 Con la nueva redacción, el socio tributará en concepto de rendimiento de capital mobiliario por el importe percibido, con el límite de la diferencia positiva entre el valor de los fondos propios correspondiente al último ejercicio cerrado y su valor de adquisición. A efectos del cálculo de los fondos propios de la sociedad, se minorarán los beneficios distribuidos con anterioridad a la distribución de la prima, procedentes de reservas incluidas en los citados fondos, así como el importe de las reservas legalmente indisponibles que se hubiesen generado con posterioridad a la adquisición de las acciones. El importe que exceda de este límite minorará el coste de adquisición. El mismo mecanismo anti-diferimiento aplica en caso de reducción de capital con devolución de aportaciones que generen rendimientos de capital mobiliario. • Nueva norma de cálculo del rendimiento derivado del cobro de prestaciones procedentes de seguros mixtos. En aquellos contratos que cubran conjuntamente contingencias de fallecimiento o incapacidad y supervivencia, el rendimiento percibido correspondiente a la contingencia de supervivencia se determinará por la diferencia entre el capital percibido y las primas pagadas, detrayéndose además la parte de las primas satisfechas que se corresponda con el capital en riesgo por el fallecimiento o incapacidad consumido hasta el momento, siempre que durante la vida del contrato el capital en riesgo sea igual o inferior al 5% de la provisión matemática. • No se computan los rendimientos negativos derivados de transmisiones intervivos gratuitas de activos financieros. • Compensación por activos financieros adquiridos antes del 20 de enero de 2006. Se suprime la compensación derivada de la percepción de rendimientos con un periodo de generación superior a dos años para aquellos instrumentos financieros adquiridos antes de 20 de enero de 2006. • Creación de nuevos Planes de Ahorro a Largo Plazo (PALP) Se fija una exención para las rentas generadas por las cantidades depositadas en una Cuenta Individual de Ahorro a Largo Plazo (CIALP) o un Seguro Individual de Ahorro a Largo Plazo (SIALP). Para la aplicación de la exención se exige que (i) las aportaciones no superen los 5.000 euros anuales en ninguno de los ejercicios de vigencia del plan, (ii) no se disponga de más de un PALP simultáneamente, (iii) no se disponga del capital resultante antes de finalizar el plazo de 5 años desde su apertura y que (iv) se trate de un producto con un capital garantizado del 85% de las primas satisfechas o de las aportaciones efectuadas al depósito o contrato financiero. En el supuesto de que con anterioridad al plazo de 5 años se produzca una disposición de capital o se incumpla el límite de aportaciones, la entidad deberá practicar una retención del 19% sobre los rendimientos positivos obtenidos desde su apertura. Si durante la vigencia del Plan o en el momento de su extinción se generasen rendimientos negativos, se imputarían en el momento en que se produzca la extinción y por la parte del importe de rendimientos negativos que exceda de aquella que hubiera resultado exenta. 3 Rendimientos de actividades económicas i. Modificación del concepto de actividad económica en arrendamientos de inmuebles Se elimina el requisito de contar con un local exclusivamente destinado a la gestión de la actividad, a efectos de considerar el arrendamiento de inmuebles como actividad económica. ii. Modalidad de estimación directa • Se mantiene el importe de 600.000 € del importe neto de la cifra de negocios para aplicar la modalidad simplificada del régimen de estimación directa. • Se limita la cuantía que se determine para el conjunto de provisiones deducibles y gastos de difícil justificación a 2.000 euros anuales. iii. Modalidad de estimación objetiva Se reducen las actividades (clasificadas en los epígrafes del IAE) que pueden aplicar esta modalidad y los umbrales de aplicación. Normas comunes a los rendimientos del trabajo, capital inmobiliario, mobiliario y actividades Económicas La reducción por obtención de rendimientos irregulares con un periodo de generación superior a dos años se reduce del 40% al 30%, con un límite de base de reducción igual a 300.000 euros anuales, con exigencia de imputación en un único periodo impositivo. Ganancias y pérdidas patrimoniales • El proyecto de Ley no contempla la nueva exención por ganancias derivadas de la dación en pago de vivienda habitual que recogía el anteproyecto. • No generación de ganancia o pérdida patrimonial en los supuestos de compensaciones o adjudicaciones derivadas de la extinción del régimen matrimonial de separación de bienes cuando medie imposición legal o resolución judicial. Se matiza que las adjudicaciones no darán lugar a la actualización de valores de los bienes. • Eliminación de los coeficientes de abatimiento aplicables a las ganancias derivadas de transmisiones de elementos adquiridos con anterioridad al 31 de diciembre de 1994. • Eliminación de la corrección monetaria de actualización del valor de los inmuebles. • Tributación de la venta de derechos de suscripción preferente, tanto para entidades cotizadas como no cotizadas. El importe obtenido de la transmisión de estos derechos se calificará como ganancia patrimonial en el ejercicio en el que se produzca y se someterá a retención cuando se corresponda con ventas de derechos representativos del capital o patrimonio de IIC. Corresponde practicar la retención a la entidad depositaria o al intermediario o fedatario que haya intervenido en la operación. • Creación de reglas especiales de imputación temporal para integrar pérdidas derivadas de créditos vencidos y no cobrados. Estas pérdidas podrán imputarse al periodo en que concurra alguna de las siguientes circunstancias: (i) adquiera eficacia una quita, (ii) concluya un concurso sin haberse satisfecho el crédito o, (iii) concluya un año desde el inicio de un procedimiento judicial que tenga por objeto 4 la ejecución del crédito sin éxito. Si a posteriori el crédito fuere cobrado, se imputará la ganancia en el periodo impositivo del cobro. • Creación de nuevas ganancias excluidas de gravamen en los supuestos de reinversión. Se mantiene la exclusión de imposición en las ganancias obtenidas en las transmisiones de la vivienda habitual cuando exista reinversión así como las derivadas de la transmisión de acciones o participaciones que se hubieren favorecido de la deducción por inversión en empresas de nueva creación. Se añade la exclusión de gravamen de las ganancias generadas por transmisiones realizadas por contribuyentes mayores de 65 años, con la condición de que el importe obtenido se destine en el plazo de 6 meses a la constitución de una renta vitalicia a su favor y con el límite de 240.000 euros. En caso de que el importe reinvertido no se corresponda con la totalidad de la ganancia obtenida, la exención se aplicará proporcionalmente. Integración y compensación de rentas i. Base Imponible General (BIG) • Se suprime la obligación de integración en la BIG de las ganancias y pérdidas patrimoniales derivadas de las transmisiones generadas en el periodo de un año o inferior, teniendo estas alteraciones patrimoniales el tratamiento de rentas del ahorro, con independencia del periodo de tenencia del elemento patrimonial. • Se incrementa del 10% al 25% el importe de los rendimientos e imputaciones a compensar en la BIG con el saldo negativo de ganancias y pérdidas patrimoniales que no deriven de transmisiones patrimoniales. ii. Base Imponible del Ahorro (BIA) • Se permite la compensación de rendimientos del capital mobiliario con ganancias y pérdidas patrimoniales. Así, podrán compensarse los saldos negativos procedentes de los rendimientos de capital mobiliario y pérdidas patrimoniales, con los siguientes límites referidos al sumatorio de dichos saldos: 10%, 15% y 20% en los periodos impositivos 2015, 2016 y 2017, respectivamente, y 25% para el 2018 en adelante. • Se modifican las normas transitorias que regulan la integración de pérdidas patrimoniales procedentes de ejercicios anteriores. Base Liquidable • Se minora la reducción por aportaciones y contribuciones a seguros privados que cubran el riesgo de dependencia severa o gran dependencia, fijándose como límite de reducción la menor entre (i) el 30% de la suma de rendimientos netos del trabajo y actividades económicas y (ii) el importe fijo de 8.000 euros anuales (actualmente, 10.000 euros). Además, se elimina el actual incremento del porcentaje del 50% y el importe de los 12.500 previsto para los contribuyentes mayores de 50 años. • Se reduce de 10.000 euros a 8.000 euros el límite máximo de aportaciones a sistemas de previsión social y se incrementa de 2.000 euros a 2.500 euros anuales las aportaciones a favor del cónyuge. • Se establece un nuevo supuesto, por el que los derechos de un plan de previsión asegurado pueden ser embargados u objeto de traba judicial o administrativa, en el supuesto de que se corresponda con primas abonadas con menos de 10 años de antigüedad. 5 • Se permite aplicar la reducción en las disposiciones anticipadas del importe de los derechos consolidados correspondientes a aportaciones realizadas, siempre y cuando tengan al menos diez años de antigüedad. Mínimo Personal y familiar Se incrementan los mínimos personales y familiares. • Se fija un nuevo mínimo en el supuesto de fallecimiento de un descendiente o ascendiente que genere el derecho por importe de 2.400 euros (con la legislación vigente este mínimo solo correspondía al fallecimiento de descendientes). Escala de gravamen y cuota íntegra Se reduce para 2015 el número de tramos de 7 a 5 y los tipos marginales aplicables a la base general, previéndose una segunda rebaja a partir del ejercicio 2016. Los tipos a efectos de retenciones quedan como sigue: 6 Aprobación de una nueva tarifa estatal aplicable a la base del ahorro: Deducciones • Las acciones o participaciones adquiridas con el saldo de cuentas ahorro-empresa dejarán de formar parte de la base de la deducción. • Se suprime la deducción por alquiler de vivienda habitual, creándose un régimen transitorio aplicable a aquellos contribuyentes que hubieran celebrado un contrato de arrendamiento con anterioridad al 1 de enero de 2015. • Nueva reducción del 5% sobre los rendimientos netos de actividades económicas dedicadas a la inversión en elementos nuevos del inmovilizado material o inversiones inmobiliarias afectas a actividades económicas desarrolladas por el contribuyente, con la condición de que se cumplan los requisitos de aplicación del régimen especial para las entidades de reducida dimensión. • Se aumenta al 20% la deducción por las cuotas de afiliación y las aportaciones a partidos políticos con un límite de 600 euros anuales. • Se crean nuevas deducciones para ascendientes o descendientes con discapacidad superior al 33% o ascendientes o hermano huérfano que forme parte de una familia numerosa hasta 1.200 euros anuales o 2.400 euros, en los supuestos de familias numerosas de categoría especial. ESTA INFORMACIÓN LLEVA INCORPORADA AL SISTEMA FERCom desde el día 18 de noviembre de 2014 (http://www.fer.es / Fiscal / circulares) 7