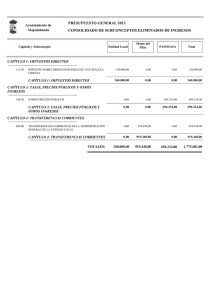

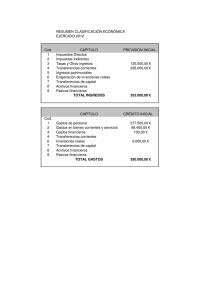

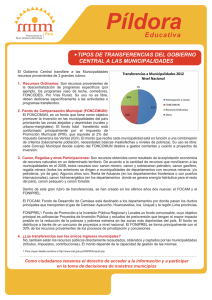

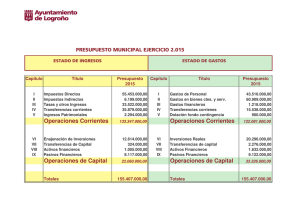

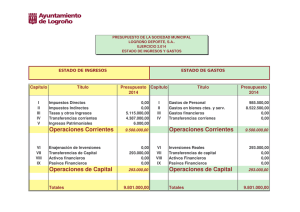

Análisis de los efectos y usos de las transferencias

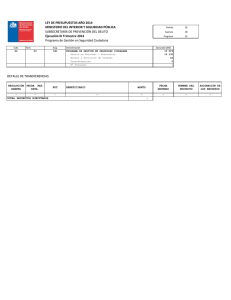

Anuncio