Flujos de capital, estructura micreconómica y balance comercial en

Anuncio

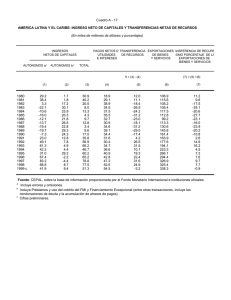

1 TITULO DEL TRABAJO: FLUJOS DE CAPITAL, ESTRUCTURA MICROECONOMICA Y BALANCE COMERCIAL EN LAS ECONOMIAS DE AMERICA LATINA Autora: Marta Bekerman Facultad de Ciencias Económicas de la UBA Córdoba 2122, Primer Piso T.E. 4374-4448 Int 6493 [email protected] 2 FLUJOS DE CAPITAL, ESTRUCTURA MICROECONOMICA Y BALANCE COMERCIAL EN LAS ECONOMIAS DE AMERICA LATINA MARTA BEKERMAN 1 2 1 2 Con la participación de Nicolas Depetris Chauvin en la elaboración econométrica. Profesora Titular de la Facultad de Ciencias Economicas de la UBA y Directora del Centro de Estudios de la Estructura Económica (CENES) de dicha Facultad. Investigadora del CONICET. E-mail [email protected] 3 INTRODUCCION Frente a los dilemas de carácter macroeconómico que enfrentan hoy las economías emergentes, el mensaje de los distintos organismos internacionales es que, una vez realizadas las reformas de mercado, un adecuado manejo de los equilibrios macroeconómicos, particularmente en el campo fiscal, constituye una condición necesaria y suficiente para enfrentar la crisis y lograr fuertes niveles futuros de crecimiento económico. Estas ideas, adoptadas en mayor o menor medida por las autoridades económicas de los países de la región no toman en cuenta los efectos de los desequilibrios macroeconómicos sobre las variables microeconómicas y el impacto de estas últimas sobre el propio proceso de estabilidad. Es evidente que los procesos de estabilización y reforma estructural llevados adelante por las economías latinoamericanas en un contexto de fuerte movilidad de los capitales internacionales permitieron aumentar los grados de libertad frente a la necesidad de llevar adelante los procesos de ajuste del sector real. Esto dio lugar a dos aspectos interrelacionados que presentan las economías de la región: déficit crecientes en la cuenta corriente y altos niveles de endeudamiento. Pero esa realidad, que otorgó un fuerte protagonismo al comportamiento de los flujos financieros, no debe hacernos perder de vista los efectos de estas políticas sobre la estructura microeconómica y sobre el comportamiento del comercio exterior de los países emergentes. En este artículo intentaremos discutir esos efectos. La discusión se centrará en dos grandes líneas de argumentos que intentan explicar las causas de los crecientes niveles de déficit en cuenta corriente (DCC) que presentan las economías latinoamericanas durante los años noventa. Una de ellas ve a los flujos externos como un signo de confianza hacia las economías latinoamericanas y respondiendo exclusivamente a situaciones de desfasaje entre el ahorro y la inversión, es decir a una diferencia en los niveles de rentabilidad entre los activos domésticos y los internacionales que permitirá aumentar los futuros niveles de crecimiento. El segundo argumento ve a los DCC que presentan las economías latinoamericanas como una situación de fragilidad que se acentúa en la medida en que esos déficit van siendo realimentados por cambios estructurales, sufridos por los sectores productivos, que los vuelve más dependientes de las importaciones. Esa fragilidad se deriva del efecto adverso que puede generarse sobre los niveles de absorción y crecimiento de un país en el momento en que ese déficit tuviera que ser rápidamente revertido ante la emergencia de un shock externo (aún cuando el mismo presentara un carácter totalmente exógeno). En este trabajo señalaremos que los efectos de las políticas que incentivan los flujos de capital sobre la estructura microeconomica y el comercio de los países receptores dependen crucialmente de los supuestos asumidos en cuanto al comportamiento del tipo de cambio y de la elasticidad de oferta de los bienes transables. Asimismo plantearemos que el tema adquiere una marcada relevancia a los efectos de determinar cuales son las estrategias más correctas para recuperar las posibilidades de crecimiento económico de esos países, en particular si tiene sentido o no llevar adelante políticas que buscan fortalecer la competitividad externa de los bienes transables 4 En la sección I presentaremos las dos líneas argumentales señaladas y discutiremos sus interpretaciones sobre el resultado de la cuenta corriente, mientras que en la sección II analizaremos empíricamente, para el caso particular de la economía argentina, la evolución que sufrió durante la década actual la elasticidad de las importaciones y exportaciones con respecto a los precios relativos y al nivel de actividad. Finalmente intentaremos plantear algunas conclusiones. I DISTINTAS INTERPRETACIONES SOBRE EL DEFICIT EN CUENTA CORRIENTE (DCC) A los efectos de analizar desde un punto de vista teórico en que medida el DCC responde exclusivamente a los distintos niveles de rentabilidad entre los activos domésticos e internacionales, o si es también un reflejo de cambios estructurales que impactan al balance comercial, revisaremos dos enfoque alternativos del DCC: el enfoque intertemporal de acuerdo a Dluhosch, et al., (1996) y el de la competitividad (Blecker, 1992). a) El déficit como desfasaje intertemporal entre el ahorro y la inversión La creciente movilidad de los capitales y los fuertes desequilibrios en la cuenta corriente que tuvieron lugar a partir de las crisis del petróleo llevaron al planteo del problema intertemporal ligado a cuales son las respuestas dinámicas óptimas que pueden darse frente a los shocks externos. Esta visión parte del análisis de la cuenta corriente (CC) como la diferencia entre ahorro (S) e inversión doméstica (I). CC = S-I En una economía abierta que opera con pleno empleo y con movilidad de capitales la inversión puede ser mayor o menor que el ahorro según sea el comportamiento del ahorro externo. Con deficit en cuenta corriente la inversión será superior al ahorro con lo que podría decirse que se importa consumo presente y se exporta consumo futuro. Es decir que la movilidad de los capitales externos ofrece la posibilidad de modificar niveles presentes de absorción contra niveles futuros a través de un aumento del endeudamiento. En ese sentido la cuenta corriente actúa como un amortiguador, a través del cual los agentes económicos enfrentan shocks temporarios que afectan al producto, la inversión y los gastos del gobierno para suavizar su consumo a través del tiempo y maximizar el bienestar Dentro de los modelos intertemporales existen aquellos basados en el agente representativo que plantean que el mismo puede inferir correctamente, vía previsiones correctas los valores esperados de los futuros precios por lo que los déficit inconsistentes solo pueden provenir de decisiones del sector público. La coordinación intertemporal no le requiere a cada agente privado conjeturar sobre los planes de los demás. Por lo tanto en los modelos de previsión perfecta con decisiones óptimas si el deficit es un resultado de decisiones privadas de ahorro, este no debe preocupar. La preocupación debe estar colocada sobre el deficit del sector público. (Corden, 1994). 5 Esto ha sido criticado por los enfoques que plantean que las expectativas del sector privado también pueden ser inconsistentes. Es decir que pueden generar situaciones de gasto insuficiente o excesivo. Si son muy optimistas el gasto se sesga hacia arriba, y esto puede llevar a problemas de sobreendeudamiento por falta de información de las instituciones financieras . Es decir que los efectos de esas decisiones dependen de que esos planes resulten o no acertados y debe considerarse la posibilidad de que las expectativas incorrectas generen sesgos agregados. Se plantean aquí dos tipos de distorsiones: que el deficit en cuenta corriente sea mayor que el de equilibrio generando un ajuste posterior que será más o menos abrupto, y que los retornos esperados del ahorro y la inversión pueden ser distorsionados por fallas de mercado que generen burbujas financieras que lleven finalmente a desincentivar el ahorro privado por los efectos riqueza. ( Heyman, 1994; Reisen, 1988). Si un país presenta un shock doméstico de productividad que genera un boom de inversiones esto generará un déficit en la cuenta corriente. En efecto, los altos niveles de inversion producirán un aumento en su tasa de interés sobre la tasa internacional convirtiéndo a ese país en un importador de consumo presente, o sea en un deudor internacional. Es decir que los aumentos en la inversion doméstica se asociarían con déficit en la cuenta corriente que serán parcialmente financiados por la entrada de capitales 3. Inicialmente se supone que la cuenta corriente está en equilibrio. Entonces: Y = (Cn + Ct) + (In +It) + (Gn +Gt) Ex –Im = Kex –Kim = 0 (1) (2) Donde Y es el ingreso Cn y Ct es el consumo de no transables y transables respectivamente. In y It es la inversión en no transables y transables. Gn y Gt es el gasto del gobierno en no transables y transables. Ex e Im son las exportaciones e importaciones y Kim y Kex son las importaciones y exportaciones de capital Si aumenta la productividad, eso elevará los retornos esperados de la inversión y producirá una entrada de capital que permitirá un incremento de la absorción que podrá ser mayor en el sector de transables o de no transables dependiendo de las respectivas elasticidades Y + (Kim –Kex) = (Cn +Ct) +(In +It) + (Gn +Gt) = At +An (3) 3 . Para Lantieri (1998) esto explica el déficit de la cuenta corriente que tuvo lugar en la economía argentina durante los últimos años. 6 Donde At y An es la absorcion de transables y no transables respectivamente. En un sistema de cambio fijo esto va a generar un aumento en el precio de los no transables y una apreciación real de la moneda que determinará que los recursos sean dirigidos desde el sector transable al no transable y permitiran asegurar un equilibrio entre la entrada de capitales y el resultado de la cuenta corriente de manera que: Ex (Pt/Pn, A) + Kim = Im (Pt/Pn, A) + Kex (4) Donde Pt/ Pn representa los precios relativos entre biines transables transables. y no Lo que se desprende de aquí es que en un contexto de movilidad de capitales son las importaciones de capital las que van a determinar el resultado de la cuenta corriente. Porque si los habitantes de un país piden prestado en el exterior es para comprar más bienes, tanto transables como no transables, es decir para gastar más que el ingreso nacional (Dluhosch, et. al., 1996). El instrumento que se ajusta para lograr el equilibrio entre la oferta y la demanda de préstamos del exterior, es decir entre el déficit en cuenta corriente y el balance de la cuenta capital, es el tipo de cambio 4. Es así que un mayor flujo de capitales generará una revaluación de la moneda y un desvío de recursos desde los sectores transables hacia los no transables. Este desvío, junto a un aumento en la demanda de bienes transables, dará como resultado un mayor déficit comercial. . En términos de la ecuación 4 esto significa que ante un aumento en Kim se producirá un ajuste, tanto en la absorción como en Pt/Pn que generará una caída en Exp y un aumento en Imp. Por otro lado cabe esperar, según este enfoque, que una interrupción en la entrada de capitales dará lugar a una situación opuesta, es decir, a una devaluación cambiaria y un aumento en la producción de transables que generará un aumento en las exportaciones y una caída en las importaciones. De aquí se desprende que el flujo de bienes seguirá al comportamiento del flujo de capitales tanto frente a un aumento como a una reducción de este último flujo.. Esto puede verse en el Gráfico I. La situación inicial está determinada por el punto B. con un nivel dado de ingreso y de gasto en bienes transables y no transables. A partir de un aumento en el flujo de capitales se producirá un desplazamiento de la demanda (desde el punto B al C), donde el nivel del gasto excede al del ingreso. La revaluación de la tasa de cambio originada por el mayor flujo de capitales según lo planteado en la ecuación (4) hará que recursos del sector transable sean desviados hacia el sector no transable ( pasando del punto B al D). 4 Según este enfoque la cuenta de capital determina el saldo de la cuenta corriente cuando estamos en presencia de un tipo de cambio flexibe. En el caso de un tipo de cambio fijo puede haber diferencia entre ambos dadas por la variación en el nivel de reservas. Aunque dicha variación generará ajustes que a la larga llevará a la equivalencia entre ambos (Dluhosch, et. al., 1996) 7 El resultado de la mayor entrada de capitales será un nivel de gasto en C y de producción en D, con una producción de no transables de ON1 (mayor que la inicial ON), y de transables de OT1 (menor a la inicial OT) y un nivel de importaciones de transables de T1 T2 . Este mayor nivel de importaciones es el que permite equilibrar a la cuenta corriente con la cuenta de capital. Si se interrumpiera la entrada de capitales se produciría el proceso inverso que permitirá regresar al punto inicial. GRAFICO I N1 D C B N 0 T1 T T2 Esto significa que ante un mayor crecimiento de la productividad, o ante cualquier factor que incentive la entrada de capitales, la cuenta corriente tenderá a debilitarse porque la gente se endeudará hoy contra mayores ingresos futuros. Bajo este enfoque el DCC es positivo en tanto permite a un país gastar más allá de los niveles de su ingreso. Sin embargo es necesario tomar en cuenta que este enfoque trabaja con supuestos implícitos bastante fuertes (Bekerman y Sirlin, 1999): a) una perfecta flexibilidad en el tipo de cambio real o en la variación de los precios relativos entre transables y no transables, b) una elasticidad precio relativamente alta en la oferta de bienes transables y no transables y c) que la economía mantiene en todo momento el pleno empleo de los recursos productivos. De cumplirse estos supuestos, podría derivarse que las políticas que buscan fortalecer la competitividad externa de los bienes transables son totalmente inútiles.. Es que el déficit de cuenta corriente viene determinado por la entrada de capitales y todo intento de promover mayores exportaciones derivará en una nueva revaluación del tipo de cambio que contrarrestará el esfuerzo inicial o generará un aumento paralelo en las 8 importaciones (Dluhosch, et. al., 1996; Rodriguez, 1994). Es decir que a la luz de este enfoque carece de sentido aplicar políticas de fortalecimiento de la competitividad. a.1) La validez de los supuestos Discutiremos aquí la validez de los supuestos empleados ya que, ante una modificacion de los mismos, las políticas de estabilización en un contexto de fuerte movilidad de capitales pueden llegar a generar efectos muy diferentes a los planteados. Es evidente que los tres supuestos considerados distan mucho de reflejar el comportamiento de las economías emergentes de América Latina. En relación al supuesto a) sobre flexibilidad del tipo de cambio, la experiencia de países que han atravesado procesos recientes de apertura y reforma estructural y, particularmente de la Argentina, están demostrando que una vez que el tipo de cambio sufre un proceso de revaluación, se vuelve muy difícil lograr una modificación no traumática en los precios relativos que permitan revertir dicho proceso. Con respecto al supuesto b) sobre flexibilidad de la oferta de bienes transables y no transables, podría señalarse que cuando la economía se adapta a un patrón de precios relativos generados por un exceso transitorio de oferta de capitales externos, dicho patrón resulta luego difícil de ser revertido (Fanelli y Frenkel, 1994). Es más, puede dar lugar a una consolidación de tendencias que empujan las actividades exportadoras hacia aquellas más relacionadas con el uso de los recursos naturales 5. Aún las economías industrializadas, con mercados más desarrollados, encuentran difícil reasignar la producción de bienes transables luego de un período de revaluación del tipo de cambio (Krugman, 1991). Se origina, entonces, un comportamiento de histéresis por el lado del comercio exterior que determina que fluctuaciones temporales en el tipo de cambio real puedan tener efectos de largo plazo sobre ciertas variables reales. Una vez que se pierden mercados externos o se cierran sectores que compiten con las importaciones, se vuelve muy difícil revertir esa tendencia aún en presencia de mayores incentivos ligados a una devaluación del tipo de cambio. Las dificultades que se presentan para modificar a relación PT/PN y el hecho de que las exportaciones no aumenten en el corto plazo aún frente a modificaciones en la misma, hacen que el peso de un ajuste del sector externo deba recaer en la absorción doméstica. En términos del gráfico 1, la reducción del gasto resultante de una interrupción abrupta en la entrada de capitales puede determinar que ciertos recursos productivos permanezcan ociosos (es decir que el nivel de producción de la economía se coloque por debajo de la curva de transformación) o al cierre de los mismos (que dicha curva se mueva hacia la izquierda). 5 Para un análisis de los efectos de las políticas de los años noventa sobre los patrones de especialización de la economía argentina ver Bekerman y Sirlin, 1997. 9 Lo que estamos planteando aquí es la existencia de un comportamiento asimétrico en el ajuste de los sectores reales y del balance comercial frente a la entrada y a la salida de capitales La validez del supuesto c) sobre el funcionamiento de economías que mantienen en todo momento el pleno empleo de sus recursos productivos no merece en la realidad de hoy grandes discusiones. b) El enfoque de la competitividad A partir de considerar la existencia de recursos ociosos Blecker (1992) cuestiona la visión de que es siempre el desequilibrio entre ahorro doméstico e inversión, como variables macroeconómicas, lo que determina el defícit en la cuenta corriente y plantea que la causalidad puede ser en ambos sentidos. Es que en la medida en que ciertas industrias avanzan en materia de competitividad y aumentan sus exportaciones, pueden incrementar las ganancias y el empleo. Esto contribuirá a aumentar los niveles de ahorro y afectará el resultado de la cuenta corriente. Por el contrario una caída de las exportaciones puede afectar en forma adversa los niveles de ahorro (incluyendo un aumento del deficit fiscal en una economía que opera con recursos productivos ociosos). Dada la relación: B Com = S Priv + S Público (Def Fiscal) – Inv. (5) Donde : B Com es el balance comercial S Priv es el ahorro privado Inv es la inversion Según el enfoque anterior, como ya vimos, es el bajo nivel de ahorro (sea privado o público) en relación a la inversión el que determina el deficit comercial. Para el enfoque de la competitividad esta ecuación es una identidad ex post que no dice nada sobre causalidad ¿Puede el balance comercial afectar a los niveles de ahorro? Si un país tiene exceso de capacidad industrial y desempleo, un aumento en las exportaciones (por mayor competitividad) genera una expansión del producto y del empleo. Esto hará posible un aumento tanto del ahorro privado como de la recaudacion del estado (Blecker, 1992). Alternativamente podría señalarse que si un país reduce su consumo frente a una situación de ajuste externo, esto podría traducirse en una situación recesiva si los menores niveles de demanda interna no se traducen en mayores exportaciones 10 debido a problemas de competitividad. profundizar los niveles de déficit fiscal 6. Esta situacion recesiva puede, a su vez, A partir de este enfoque cobra relevancia el patrón de gasto generado por el endeudamiento externo. Según lo planteado por los autores del enfoque anterior un aumento de la productividad dará lugar a mayores inversiones, lo que hará caer el balance en cuenta corriente porque reducirá el lado derecho de la identidad (5) (Lantieri, 1988 ) 7. Pero, a partir de pensar en una economía que opera con recursos productivos ociosos, ese aumento de la productividad y de las inversiones puede, a su vez, expandir la producción y aumentar la competitividad, especialmente si las mismas se concentran en sectores competitivos internacionalmente. Es decir que aparecen aquí dos fuerzas diferentes. . Al igual que en el enfoque anterior cabría esperar que un aumento en los flujos de capital genere una revaluación cambiaria y una transferencia de recursos desde los sectores transables hacia los no transables. Pero ante la existencia de recursos productivos ociosos, el resultado de mediano plazo sobre la cuenta corriente dependerá de cómo se usen esos flujos adicionales de capital. Si los mismos se destinan al consumo o a la inversión y si se dirigen hacia bienes transables o no transables. En la medida en que el aumento de la inversion se canalice directa o indirectamente hacia los sectores transables, generando un incremento de la productividad de los mismos, esto determinará una reversión en el desvío de la producción hacia los sectores no transables que permitirá reducir el déficit comercial inicial. En el gráfico II la situación inicial está dada por el punto B, por debajo de la línea de posibilidades de producción, ya que se corresponde con la existencia de recursos ociosos. Nuevamente ante un aumento en el flujo de capitales se producirá un desplazamiento de la demanda al punto C con mayores niveles de gasto que de ingreso. La revaluación de la tasa de cambio hará también que recursos del sector transable sean desviados hacia el sector no transable pasando del punto B al D. . En decir que a partir de los punto C y D tendremos un nivel de producción de no transables de ON1, de transables de OT1 y una demanda de importaciones de T1 T2. Pero la economía cuenta con recursos ociosos representado por el segmento DE que no pueden ser utilizados por un problema de competitividad externa de la economía. Esto significa que si los niveles de competitividad pudieran aumentarse esto permitiría expandir la utilización de los recursos ociosos y al mismo tiempo reducir las importaciones netas al segmento T3 T2. 6 Este es el caso que presenta la economía argentina en 1999, cuando frente a un shock externo negativo y a la necesidad de ajustar el sector externo, sufrió un fuerte proceso recesivo que afectó a sus cuentas fiscales. 7 Para Obstfeld y Rogoff (1996) el ahorro también caerá en este caso por lo que el efecto sobre la cuenta corriente es mayor que el que corrspondería al aumento en la inversión.( 11 GRAFICO II N1 D F N 0 T1 E C T3 T2 B T Lo determinante es el comportamiento de la oferta, es decir la composición del aumento de la inversión, y hasta que punto el mismo tiene lugar en el sector de bienes transables. En ese caso el aumento de las exportaciones y del ahorro podría ser suficiente para contrarrestar el efecto inicial del incremento de las inversiones sobre la cuenta corriente y limitar el aumento del endeudamiento con el exterior. Es decir que el impacto de los flujos de capital sobre el balance comercial está lejos de mostrar un solución única y depende del patrón del gasto generado por el endeudamiento externo y de los niveles de competitividad alcanzados. La misma puede ubicarse en el punto D, con recursos ociosos y alto déficit comercial o en el punto E, de pleno empleo y déficit comercial menor. O, dependiendo de los niveles de competitividad alcanzados, en algún punto intermedio entre ambos. En que medida la economía se moverá del punto D al E dependerá de que los recursos adicionales permitan elevar la competitividad de los bienes transables, es decir, el nivel de las exportaciones netas. En la medida en que la economía se coloque en el punto D, será mayor el impacto de una salida abrupta de capitales que la obligue a reducir o eliminar el déficit comercial. Particularmente si mantenemos los supuestos planteados más arriba sobre la rigidez del tipo de cambio y de histéresis en el comportamiento de las exportaciones. En ese caso la solución para alcanzar el equilibrio comercial puede llegar a ubicarse en el punto F en la medida en que la necesidad de reducir el gasto ante la salida de capitales reduzca la demanda de bienes no transables. Estas posiciones plantean entonces que los flujos de capital pueden generar un efecto de largo plazo sobre el comportamiento comercial del país receptor a partir de su impacto sobre la producción de los bienes transables y no transables generada por los movimientos en el tipo de cambio real. 12 II. EL COMPORTAMIENTO EXPORTACIONES DE LAS IMPORTACIONES Y Después de una década de racionamiento del crédito la economía pudo usar los ahorros externos para financiar aumentos en la capacidad de absorción superiores al crecimiento del producto. Esto determinó una modificación importante de los precios relativos de la economía entre bienes transables y no transables.. Cabe preguntarse aquí como fueron afectadas las elasticidades de las importaciones y de las exportaciones, en relación a las variaciones que se produjeron en los niveles de absorción y en los precios relativos. Nuestra hipótesis, por el lado de las importaciones, es que frente las políticas de estabilización y cambio estructural y a la marcada expansión en los flujos de capital, cabe esperar un fuerte aumento en la elasticidad de las mismas tanto en relación a la absorción doméstica como al comportamiento de los precios relativos, generando un efecto negativo sobre el déficit en cuenta corriente. Por el lado de las exportaciones cabe esperar un impacto positivo (negativo) sobre las mismas de un aumento (reducción) en el tipo de cambio real o en los precios relativos de los sectores transables, con respecto a los no transables, y también un impacto positivo de un aumento en las inversiones. La modificación que se produjo en dichas elasticidades para el período 1991-97 (con la apertura comercial y financiera y la expansión de los flujos de capital), en relación al período 1980-91, será observada econométricamente en esta sección a partir de la ecuación (4). En el caso de las exportaciones abriremos la absorción entre consumo e inversión para observar el efecto diferenciado de ambas variables sobre las ventas externas. Para el caso de las importaciones las elasticidades están determinada por la siguiente ecuación: Importaciones Ζ c Η b * Absorción Η b * TCRImpo Η u t 1 t 2 t t Las estimaciones se realizaron utilizando datos trimestrales de 1980 a 1997. Tanto las importaciones como la absorción (consumo más inversión) se encuentran medidos en pesos constantes de 1986 8. En cambio, el tipo de cambio real para las importaciones (TCRImpo) se obtuvo combinando el índice de precios mayoristas importados y el índice 8 Fuente: Ministerio de Economía. Informes Económicos. 13 de precios al consumidor nivel general (tomando como base 1993 = 100) 9 . Todas las variables se encuentran expresadas en logaritmos de modo tal que los coeficientes asociados a las mismas se tratarían de elasticidades directas. Luego de constatarse la presencia de cambio estructural para el período posterior a la convertibilidad se decidió realizar dos regresiones separadas que comparan los períodos 1980-91 y 1991-97. Los resultados obtenidos de aplicar Mínimos Cuadrados (MCC) y corregir la autocorrelación de los residuos se exponen a continuación 10. 9 Fuente: Instituto Nacional de Estadística y Censos (INDEC) 10 Se eligió realizar las estimaciones econométricas utilizando la metodología clásica a pesar de que las variables relevantes en este análisis no son estacionarias. Existe alguna evidencia sobre la posibilidad de que las series involucradas esten cointegradas. Es decir que existe una relación de largo plazo entre las mismas. Sin embargo, no se intento este tipo de modelización (modelos VAR) por la insuficiencia de observaciones y porque la interpretación de los coeficientes estimados en este tipo de modelos es de difícil interpretación a los efectos de este trabajo en particular.. Pueden existir algunas ineficiencias en las estimaciones realizadas. A pesar de esto las predicciones condicionadas para los cuatro trimestres de 1998 arrojaron valores que difirieron en menos de un 2% a los valores finalmente observados. Además los cambios en los coeficientes que se observaron en los dos subperíodos son los que se esperaban desde el punto de vista de la teoría económica. 14 Regresión I. logaritmos) Relación entre importaciones, absorción y precios. (En (Variable dependiente nivel de importaciones) R2 Período Constante b1 b2 D-W 1980.1-a 1991.1 5.120263 0.33319 -0.303586 0.8813 1.87 (2.32) (1.46) (-3.97) 1991.2-a 1997.4 -4.794110 1.85436 -1.108126 0.9542 1.52 (-1.13) (6.47) (-3.06) GL. 40 23 Estadísticos t entre paréntesis. Las dos regresiones presentan un ajuste global satisfactorio y el signo esperado ex-ante por la teoría económica para cada una de las variables explicativas en su relación con las importaciones (positivo en relación a la absorción y negativo en relación al el tipo de cambio real). Del contraste de los dos subperíodos se confirma la hipótesis planteada más arriba sobre la dinámica diferenciada de las importaciones en uno y otro período. En los noventa la elasticidad de las importaciones tanto con respecto a la absorción (1.85436 frente a 0.33319) como al tipo de cambio real (–1.108126 frente a –0.303586) es marcadamente mayor que en los ochenta. En el caso de las exportaciones la relación funcional propuesta es la siguiente: Exportaciones Ζ c Η b * IBIF Η b * Consumo Η b * TCRExpo Η u t 1 tϑ4 2 t 3 t t Nuevamente se utilizaron datos trimestrales de 1980 a 1997. Las exportaciones, la inversión bruta interna fija rezagada en cuatro trimestres, es decir en un año, y el consumo aparecen medidos a precios constantes de 1986. El tipo de cambio real para las exportaciones (TCRExpo) se obtuvo combinando el índice de precios de las exportaciones y el índice de precios al consumidor nivel general (tomando 1993 como base =100) Rechazada la hipótesis de constancia de estructura, nuevamente realizamos las regresiones correspondientes a los dos períodos considerados. Los resultados obtenidos de aplicar MCC y de corregir la autocorrelación de los residuos se exponen en la siguiente regresión: 15 Regresión II. Relación entre exportaciones, consumo, inversión y precios. (En logaritmos) (Variable dependiente nivel de exportaciones). b2 Constante b1 1980.1-a 1991.1 15.11090 0.085601 0.963491 0.076602 0.4277 1.62 35 (3.95) (0.49) 1991.2-a 1997.4 -19.67868 0.668926 1.269123 2.759438 0.8098 1.77 23 (-5.00) (5.01) (-2.14) (3.36) b3 R2 Período D-W GL. (-0.50) (5.50) Estadísticos t entre paréntesis. El ajuste global resultó nuevamente satisfactorio para ambas regresiones. Como era de esperar, en el caso de las exportaciones también hemos encontrado comportamientos distintos para cada estructura. En la década de los ochenta los coeficientes asociados al rezago de la inversión bruta fija y a la medida de tipo de cambio real utilizado no serían significativamente distintos de cero por lo que, en principio, se debería limitar el peso de estas dos variables como posibles determinantes de las exportaciones argentinas. En este período todo el peso de la explicación parece recaer en el consumo cuyo coeficiente no hace más que ratificar el carácter tradicionalmente anticíclico de las exportaciones argentinas. En la década del noventa, confirmando nuestra hipótesis, la inversión muestra un carácter positivo significativo al 95% cuando se la analiza con un lag de 4 trimestres (como puede verse en la regresión II) 11 y también el tipo de cambio se vuelve significativo . Es decir que tanto la inversión (con el lag señalado) como el tipo de cambio real se transforman en variables relevantes para determinar el comportamiento de las exportaciones. Es decir que, a diferencia de la década de economía cerrada, tanto el comportamiento de los precios relativos como el de la inversión juegan un papel muy importante para definir la perfomance de las exportaciones. Por otro lado parece observarse una reversión del carácter anticíclico de las exportaciones argentinas en tanto el consumo aparece con signo positivo. Estas regresiones nos plantean dos conclusiones en relación al comportamiento comercial durante el período analizado. En primer lugar que el fuerte aumento de la 11 El signo se transforma en negativo (aunque no significativo) cuando se considera el mismo período en que tuvo lugar la inversión, es decir cuando se anula el lag de 4 trimestres 16 elasticidad de las importaciones con respecto a la absorción y el rol importante que juega la inversión con respecto al desarrollo de las exportaciones nos confirma la importancia, señalada más arriba, que asume el patrón del gasto generado por el endeudamiento externo, es decir el efecto positivo sobre el balance comercial de canalizar el aumento de la absorción hacia las inversiones, especialmente en bienes transables. En segundo lugar nos muestran los altos niveles de elasticidad que presentan tanto las importaciones como las exportaciones frente a cambios en los precios relativos. CONCLUSIONES De acuerdo con enfoques como el de Dluhosch y Rodríguez, considerados en este trabajo, es el movimiento de capitales (como resultado de decisiones individuales sobre prestar y tomar prestado) lo que define el resultado de la cuenta corriente. Ese movimiento de capitales es el que determina los flujos de comercio y no puede ser afectado por cambios en los mismos. En ese contexto, el rol de la tasa de cambio es lograr el equilibrio entre el flujo de capitales y el balance de la cuenta corriente, pero la misma no cumple ningún rol en relación al resultado de la balanza comercial. Solo en una situación de tipo de cambio fijo y de inmovilidad del capital puede existir una relación entre competitividad y saldo de la cuenta corriente. Este enfoque es discutido en este trabajo a partir de considerar determinadas condiciones que modifican algunos supuestos asumidos por el mismo. Estas se relacionan con las dificultades para revertir una revaluación del tipo de cambio (lo cual afecta particularmente al caso de la economía argentina) y con las situaciones de histéresis que pueden generarse en el comportamiento del comercio exterior. En este trabajo se plantea que bajo estas condiciones las entradas de capitales pueden generar distorsiones que lleguen a afectar al sector real y al resultado del balance comercial. En efecto, pueden provocar primero el cierre de actividades domésticas que de otro modo podrían ser competitivas internacionalmente, y dificultar luego una nueva insercion de dichas actividades en los mercados de exportación. Cuando mayor es el período de apreciación cambiaria más fuertes pueden llegar a ser los efectos sobre el sector real y sobre el déficit comercial. Esto puede llegar a generar, además, un patron de especialización internacional que evolucione en contra de un proceso de diversificación de las exportaciones y del desarrollo de ventajas comparativas dinámicas (Ver Bekerman y Sirlin, 1997) lo cual tendrá un afecto adverso sobre los niveles de empleo.. En la Sección II e este trabajo hemos observado para el caso de la economía argentina (a través de regresiones que analizan el comportamiento de las exportaciones y de las importaciones) los siguientes hechos: a) El fuerte aumento de la elasticidad de las importaciones con respecto a la absorción que tuvo lugar durante los años noventa. Como puede verse en la regresion I el coeficiente correspondiente se vuelve muy significativo para dicha década b) El rol significativo del tipo de cambio para definir el comportamiento de las importaciones durante los dos períodos considerados y de las exportaciones durante los años noventa 17 c) El rol positivo que que juega la inversión con respecto al comportamiento de las exportaciones durante los años noventa, así como el fin del carácter anticíclico de las mismas durante dicha década.. Todo esto nos plantea por un lado el impacto del tipo de cambio sobre el comportamiento del comercio exterior y del sector real de la economía. Por otro lado la importancia del patrón de gasto resultante del endeudamiento externo. Es que hemos observado que el aumento del consumo puede generar un fuerte incremento de las importaciones en el contexto de una situación de tipo de cambio revaluado. Por otro lado el incremento de las inversiones afectará positivamente los niveles de exportación. Desde esta perspectiva puede desprenderse que un aumento de la competitividad, en condiciones de existencia de recursos desempleados, puede llevar a modificar el resultado del balance comercial así como los niveles de empleo de la economía. Es decir que a partir de los dos enfoques considerados en este trabajo pueden desprenderse criterios muy diferentes de políticas públicas que permitan reducir el déficit de las cuentas externas. Desde la primera perspectiva analizada los movimientos que tienen lugar en la tasa de cambio, y por lo tanto en los precios relativos, permitirán alcanzar el equilibrio entre los flujos de capital y la cuenta corriente pero no jugarán ningún rol en relación con el equilibrio del balance comercial. Al ser los movimientos de capital los que determinan el balance comercial y el déficit externo, en un contexto de pleno empleo, el aumento en la eficiencia de algunas industrias afecta la composición del comercio pero no el resultado agregado. . Es que si se intenta mejorar la posición competitiva de una industria para aumentar sus exportaciones, esto terminará perjudicando la competitividad de otras industrias vía aumento de los salarios o apreciación cambiaria. Bajo este esquema la política comercial no es un instrumento útil para corregir el DCC. El mismo sólo podrá ser corregido a partir del desarrollo de medidas del lado de la oferta que tiendan a la reducción del gasto público, a la promoción del ahorro y al desincentivo de la inversión. Esto reducirá el incentivo a la entrada de capital privado y por lo tanto al déficit de la cuenta corriente. En cambio desde el enfoque de la competitividad podría señalarse que el comportamiento comercial no es solo el resultado de políticas macro eficaces sino que también cobran importancia las políticas industriales y comerciales que permitan incentivar la inversión en sectores transables, penetrar en los mercados externos y expandir la oferta exportadora 12. Es que, al atacar las deficiencias estructurales y aumentar la competitividad, estas políticas pueden ayudar a reducir el costo del ajuste externo y permitir un mayor crecimiento En ese sentido podría decirse que la competitividad microeconomica. afecta el resultado macroeconómico. En la medida en que posibilita una expansión de las exportaciones, permite un mayor crecimiento del producto, del empleo y de los ingresos fiscales, que ayudará a reducir las presiones a devaluar el tipo de cambio. Es decir que, en la medida en que un país expande sus exportaciones puede permitirse un mayor ritmo de crecimiento económico que esté menos condicionado por la disponibilidad de crédito externo. 12 Para una estrategia de políticas industriales y comerciales vease Bekerman y Sirlin, 1995. 18 19 BIBLIOGRAFÍA -Bekerman M y Sirlin P (1999). Políticas de estabilización y desarrollo. La necesidad de nuevos instrumentos. ENOIKOS. Facultad de Ciencias Económicas de la UBA -Bekerman M y Sirlin P (1997). Efectos de la apertura y de la integracion regional en las pautas de comercio. El caso de la Argentina. El Trimestre Económico Num 255 - Bekerman M y Sirlin (1995). Política Comercial e inserción internacional. Una perspectiva latinoamericana. En Revista de la CEPAL, Chile, Nro. 55. -Blecker R. (1992) Beyond the twin deficits. Trade strategy for the 1990s. Economic Policy Institute Corden W. (1994). Economic Policy, Exchange Rates and the International System Clarendom Press. Oxford. Dluhosch B., Freytag A., y Kruger M. (1996) International Competitiveness and the Balance of Payments. Do current account deficits an surpluses matter?. Edward Elgar E.U. -Fanelli J. M y Frenkel R. (1994). Estabilidad y Estructura. Interacciones en el Crecimiento Económico. Documentos CEDES Num 104 -Heyman D (1994). Sobre la interpretación de la cuenta corriente. Desarrollo Económico Vol. 34 Num. 135. Ectubre-Diciembre - Krugman P (1991) The narrow moving band, the Dutch Desease and the competitive consequences of Mrs Tatcher: Notes on trade in the presence of scales dynamic economies. En Krugman P. Rethinking International Trade. MIT Press. -Lantieri L . (1998) Shock a la cuenta corriente de la Balanza de Pagos. Alguna evidencia para la Argentina.. Terceras Jornadas de Economía Monetaria e Internacional. Universidad de la Plata. -Obstfeld M. y Rogoff K. (1995) The intertemporal appoach to the Current Account. The Handbook of International Economics. Vol III, Edited by Grossman G. And Rogoff K. Elsevier Science. - Reisen H. (1988) Sustainable and excessive current account deficits. OECD Development Centre. Technical papers Num 132. - Rodriguez, C. (1994): El comercio exterior en la encrucijada. CEMA, Documento de Trabajo No. 101.