Determinantes del Desarrollo de mercados financieros privados

Anuncio

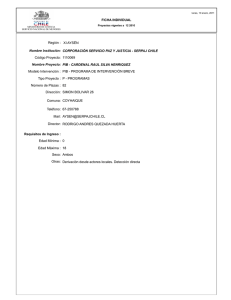

Determinantes del Desarrollo de mercados financieros privados: ¿qué pueden decirnos los datos? Magdalena Borges María Victoria Landaberry Gerardo Licandro 006 - 2012 1688-7565 Determinantes del Desarrollo de mercados financieros privados: ¿qué pueden decirnos los datos? Magdalena Borges, María Victoria Landaberry, Gerardo Licandro 1 ª1 a Banco Central del Uruguay (Inveco), 777 Diagonal J.P. Fabini 11100 Montevideo, Uruguay Documento de trabajo del Banco Central del Uruguay 2012/006 Autorizado por: Gerardo Licandro Resumen El presente trabajo realiza un análisis del conjunto de resultados obtenidos empleando estimaciones de crosssection y de panel para 46 países entre el año 2005 y el 2010 sobre los determinantes del desarrollo del mercado de deuda doméstica. Dadas las limitaciones de los datos disponibles, recorremos una serie de alternativas modelísticas desarrolladas en la literatura en búsqueda de factores comunes. Concluimos que factores tales como el tamaño de la economía, la inflación, el entorno macroeconómico, el grado de apertura financiera, la calidad institucional y los inversores institucionales juegan un rol relevante en el desarrollo de estos mercados. JEL: E44, G12 Palabras clave: desarrollo mercados financieros, deuda doméstica, determinantes Abstract This essay surveys the results of a wide set of empirical methodologies on the issue of domestic debt market development determinants with data covering 46 countries from 2005 to 2010. We find that the wide dispersion in results in previous research on the field arises from the huge differences between the databases used by different researchers. Given the limitations of the data we concentrate on a meta analysis of the different methodological approaches used, which cover cross section and panel estimation techniques. We find that economy size, inflation, macroeconomic stability, financial openess, institutional quality and institutional investors play a relevant role in domestic market development. JEL: E44, G12 Keywords: financial market development, domestic debt markets, determinants * Correo electrónico: [email protected] 1 Agradecemos los comentarios de Diego Gianelli y Miguel Mello en la elaboración de este primer borrador. Los errores remanentes son de nuestra exclusiva responsabilidad. I –Introducción ¿Cuáles son las razones detrás de la falta de desarrollo de los mercados de deuda privada en Uruguay? Los últimos años han mostrado una expansión de los mercados financieros en moneda doméstica al amparo del desarrollo de una estrategia explícita de reducción de la fragilidad financiera derivada de la dolarización, que ha llevado al crecimiento de los activos en moneda doméstica mantenidos por el sector privado y al resurgimiento del crédito bancario. A pesar de ello, con la notable excepción del desarrollo del instrumento del fideicomiso financiero (que no alcanza a tener una penetración de 1% del PIB), los mercados de deuda privada permanecen notoriamente rezagados en su desarrollo en la comparación con otros países de similares características estructurales. Este trabajo busca contribuir a la construcción de una agenda de desarrollo de los mercados domésticos, a través del estudio econométrico de los determinantes de desarrollo de los mercados de deuda privada. Usando datos para 46 países entre los años 2005 y 2010 llevamos adelante regresiones cross section y de panel para estudiar los determinantes del desarrollo y la profundidad de mercados financieros. Dada la elevada volatilidad que presentan los datos disponibles y la elevada colinealidad entre gran parte de las variables que las conforman, antes que pretender encontrar un solo modelo que incorpore todos los factores que determinan el desarrollo de mercados, intentaremos recorrer una variedad de especificaciones ya trabajadas en la literatura, con el propósito de a un tiempo hacer un resumen de esos antecedentes y juntar los mensajes parciales que cada uno de esos modelos aporta. Nuestros resultados apuntan a que la estabilidad del entorno macroeconómico, la calidad de las instituciones, la apertura financiera y los inversores institucionales juegan un rol relevante en el desarrollo de estos mercados. El resto del trabajo procede de la siguiente manera. La sección dos plantea las metodologías a aplicar. La sección tres explica el proceso de selección de variables e instrumentos para las aplicaciones empíricas. La sección cuatro presenta los resultados de las estimaciones econométricas y la sección cinco concluye. II. Presentación de datos y metodologías. En la realización de este trabajo nos encontramos con un conjunto de obstáculos que fueron cambiando la naturaleza original del mismo. Uno de los principales desafíos que enfrentamos estuvo en que ligeras alteraciones al grupo de variables a tratar econométricamente generan modelos finales diferentes, aun aplicando un proceso parsimonioso de descarte de variables redundantes, problema que se repite en la literatura. Al revisar los trabajos empíricos realizados observamos que en la mayoría de los modelos empleados no se estiman regresiones que incluyan todos los factores que se consideran relevantes, sino que se plantean distintos modelos, cada uno de ellos conteniendo un subconjunto de esas variables (Adelegan y Radzewicz-Bak, 2009, Yartey, 2008, Nath Bhattacharyay, 2011). Según el modelo especificado varía la significación de cada una de las variables consideradas. Ello puede deberse a que dada la naturaleza de las variables utilizadas en el análisis, pueden existir problemas de multicolinealidad entre los regresores, ya que muchos de ellos se encuentran altamente correlacionados. Por ejemplo, una economía con altos niveles de ingresos per cápita generalmente tiene muy buenas instituciones. Al incluir en el modelo ambas variables los coeficientes estimados serán sesgados e inconsistentes. Otra de las principales dificultades enfrentadas en este tipo de trabajos es la pobreza de los datos, tanto en cuanto a la disponibilidad para todos los países y para años sucesivos, como respecto a la calidad de los mismos. Teniendo en cuenta estas dificultades, nuestro objetivo será presentar diferentes modelos a los efectos de realizar un análisis para extraer los mensajes subyacentes a todos ellos en su conjunto. Por tanto, no nos centraremos en la especificación de un modelo en particular y en lo que refiere a la interpretación consideraremos el signo y la significación de los coeficientes asociados a las variables pero no en la magnitud del efecto de estas variables sobre el desarrollo del mercado de deuda. A continuación presentaremos en la sección IV.1 una descripción de las metodologías econométricas empleadas (cross-section y panel), luego en la sección IV.2 se presentan los criterios de selección de la muestra. En la sección IV.3.1 se realiza una discusión de las variables dependientes que suelen utilizarse en este tipo de análisis y se presentan las variables seleccionadas en nuestro caso. En la siguiente sub-sección se describen las variables independientes seleccionadas y la fuente de las que fueron obtenidas. II.1 Modelos econométricos Para este trabajo se consideraron dos metodologías econométricas de estimación: cross-section y panel. Para realizar las mismas se utilizará una muestra de 46 países con datos para el período 2005-2010. En la estimación cross-section se empleará el promedio de cada una de las variables consideradas para dicho período. A continuación se presentan ambas metodologías de estimación, sus desafíos, problemas y su tratamiento. II.1.1 Cross section La especificación de un modelo de cross section es la siguiente: (a) Yi = α + β X + ui Ui ~ Ruido Blanco. El mismo trata de explicar el comportamiento de la variable y, en función de la información proporcionada por un conjunto de k variables explicativas, así como por una variable aleatoria, no observable, que denominamos u. El vector X de dimensión k*1 constituye el vector de variables observables y la relación de dependencia entre estas variables y la variable a explicar se presenta en un vector de parámetros que denotaremos β. Este último refleja por tanto, la magnitud del impacto de cada regresor sobre la variable endógena y. Dado que se trata de un modelo de sección cruzada, el subíndice i refiere a los valores de las variables correspondientes a la unidad económica i-ésima (en este caso países). Las principales limitaciones vinculadas a este tipo de regresiones son: La cantidad de datos disponibles: Al contar con una única observación por cada país conjuntamente con el hecho de que no existen datos de algunas variables para todos los países, ello reduce la cantidad de datos disponibles a un número reducido lo que puede invalidar o relativizar alguna de las conclusiones a las que se arriban con este tipo de modelos. La extensión del período para el cálculo de promedios estructurales. Utilizamos promedios de seis años de las variables de la muestra. Este criterio, derivado de los datos disponibles, choca con el problema que en algunas variables (principalemente flujos y variables nominales) el promedio de seis años solo significa un ciclo económico. En variables como inflación, volatilidades, y flujos en general hubiera sido conveniente disponer de promedios de mas largo plazo. Existe una gran cantidad de variables independientes que se determinan en forma simultánea con la variable dependiente y por tanto presentan problemas de endogeneidad. Las estimaciones obtenidas a través de estimaciones MCO ya no serán insesgadas ni consistentes. Para resolver este problema, se emplean variables instrumentales. La obtención de los instrumentos para cada una de las variables es un procedimiento dificultoso debido a la escasa disponibilidad de datos. Como resultado de estas limitaciones, de los trabajos empíricos que existen disponibles en materia de determinantes del desarrollo del mercado de deuda sólo muy pocos utilizan esta metodología y las mismas suelen emplear estimaciones de panel sin variables instrumentales, ignorando el problema potencial de endogeneidad. Dentro de las ventajas asociadas a este tipo de regresión podemos mencionar: La metodología cross-section captura las relaciones de largo plazo entre las variables empleadas. La dimensión temporal puede capturarse en forma indirecta a partir de la consideración del promedio en el período de tiempo considerado. II.1.2 Panel La especificación de un modelo de panel es de la siguiente forma: (a) Y it =α + βi Xit + e it eit ~ Ruido Blanco. La metodología de datos de panel permite por un lado analizar los efectos individuales de cada país y por otra parte los efectos temporales de cada variable sobre el desarrollo del mercado de deuda. Por tanto, como en estos modelos se utilizan conjuntamente datos de sección cruzada y de series temporales, se emplean dos subíndices: uno para reflejar los valores de las variables correspondientes a la unidad económica i-ésima (países) que se denota con el subíndice i y otro subíndice t que expresa las observaciones correspondientes a un mismo instante de tiempo. La gran mayoría de los trabajos que estudian los determinantes del desarrollo del mercado de acciones o bonos emplean esta metodología y por tanto es interesante realizar esta estimación a los efectos de comparar los resultados obtenidos. Dentro de las principales ventajas que presenta esta metodología podemos mencionar: Amplía la cantidad de datos disponibles y permite observar una mayor variabilidad de las variables. No obstante, debido a que el horizonte temporal continúa siendo reducido, al contemplar exclusivamente seis años, conserva alguna de las características de las regresiones cross-section. Permite resolver el problema de endogeneidad de las variables independientes simultáneamente determinadas empleando como instrumento el rezago de las mismas, información que se encuentra disponible para los datos de la muestra. Para la estimación de panel se empleó efectos fijos, ya que los mismos nos permiten capturar las características particulares de los países seleccionados en la muestra. En este sentido, Novales (2000) sostiene que no todos los agentes toman las mismas decisiones, incluso cuando poseen las mismas características observables. Esta situación exige contemplar la existencia de efectos latentes no observables, específicos a cada agente considerado, generalmente constantes en el tiempo y que influyen en las decisiones tomadas por los individuos. II.2 Selección de la muestra Para la selección inicial de países se empleó como criterio, incluir en la muestra aquellos países que cumplían con al menos uno de los siguientes tres requisitos: a- En el año 2011 disponían de un PIB ajustado por poder de compra (PPP) per cápita, entre U$S 7.000,00 y U$S 25.000,00, que se considera el entorno relevante de ingreso de Uruguay. Uruguay tiene para dicho año un PIB per cápita PPP de U$S 15.112,56. El objetivo al emplear este criterio es que la muestra sea lo suficientemente representativa y que contenga a Uruguay en aproximadamente su valor medio. Los datos se obtienen del Fondo Monetario Intenacional, World Economic Outlook Database, de abril de 2012. b- En el año 1980 disponían de un PIB ajustado por poder de compra (PPP) per cápita, entre U$S 3.000,00 y U$S 5.000,00. El objetivo es agregar a los países que a principios de la década de los ochenta disponían de un PIB per cápita (PPP) semejante al de Uruguay (U$S 3.432,51) pero que por alguna razón, su desempeño al 2011 no se encuentra comprendido en el entorno definido en a. Los datos se obtienen del Fondo Monetario Internacional, World Economic Outlook Database, de abril de 2012. c- Finalmente, se agregan todos los países que sin estar comprendidos en a y b pertenecen a América del Sur. Los países que se incorporan de acuerdo a este criterio son Bolivia y Paraguay. El objetivo perseguido al incluir estos países es que los mismos pueden enfrentar factores estructurales que afectan a toda la región y por tanto son relevantes. De esta primera selección, se dispone de una muestra de 71 países. No obstante, debido a la falta de datos disponibles en algunos de ellos (Antigua y Barbuda, Guyana, Aruba, Belice, Bielorruisa, Guinea Ecuatorial, Gabon, Granada, Maldivas, Rep. Dominicana, Seychelles, St. Lucía, St. Vincent and the Grenadines, Suriname, Tonga, Timor-Leste, Turkmenistan, Iran, Líbano, St. Kitts and Nevis, Bosnia y Herzegovina, Albania, Azerbaijan, Dominica y Algeria) se consideraron finalmente 46 de los originalmente seleccionados para la muestra general. A continuación se presentan los países seleccionados: Europa del Este África El Caribe América del sur y central G-7 y otras economías Asia y Oceanía desarrolladas Bulgaria Botswana Barbados Argentina Portugal Arabia Saudita Croacia Namibia Jamaica Bolivia China Trinidad y Eslovakia Sud Africa Tobago Brasil Filipinas Estonia Tunez Chile Kazakhstan Hungría Colombia Malasia Letonia Costa Rica Mauricio Lituania Ecuador Oman Montenegro El Salvador Pakistan Polonia Mexico Tailandia Macedonia Panama Turquía Rumania Paraguay Ukraine Rusia Perú Serbia Uruguay Rep. de Venezuela III Selección de variables para el análisis III.1 Variables dependientes Existen múltiples indicadores para medir el desarrollo del mercado de acciones y/o de bonos. A continuación describimos las principales variables empleadas para reflejar el desarrollo de uno u otro mercado. Indicadores de desarrollo y liquidez del mercado accionario Capitalización del mercado de acciones/PIB Es el valor de las acciones cotizadas en bolsa en términos del PIB. Es una medida del tamaño del mercado. Desde el punto de vista teórico está relacionada positivamente con la habilidad de movilizar capital y diversificar riesgo (Levine, 1995) Esta medida fue empleada por Yartey (2008) y García (1999). Cantidad de empresas que cotizan en bolsa Es una medida alternativa de tamaño del mercado, puede emplearse cuando lo que se pretende es realizar una comparación entre el desarrollo del mercado de acciones entre dos o más países. De acuerdo a Levine (1995), si bien diferencias marginales en la cantidad de empresas que cotizan en bolsa no es informativa, si lo es cuando las diferencias son significativas. Por tanto tenerlas en cuenta es relevante cuando lo que se pretende es clasificar el desarrollo de acuerdo a su tamaño. En el caso de que se pretenda analizar la evolución del mercado, se puede considerar la tasa de crecimiento de la cantidad de empresas cotizantes en bolsa. Este indicador fue utilizado por Yartey (2008). Valor total transado/PIB Es el valor de las acciones transadas en la bolsa en relación al tamaño de la economía y es una de las medidas tradicionalmente empleadas para reflejar la liquidez de un mercado. Cuanto más líquido es un mercado, se considera que es mayor su desarrollo. En un mercado líquido, los inversores no pierden el acceso a sus ahorros durante la duración del proyecto de inversión, porque pueden en forma fácil, rápida y a bajo costo vender los valores en el mercado secundario. Una medida comprensiva de liquidez debe cuantificar todos los costos asociados con el comercio, incluyendo los costos de tiempo y la incertidumbre que puede ocasionar encontrar una contraparte para realizar el negocio. Cuanto más fácil y rápido sea comprar y vender acciones, los precios reflejarán más adecuadamente la información disponible en el mercado y los costos de transacción se reducirán, incentivando el desarrollo del mercado (Aduda, 2012). Es una medida complementaria de la capitalización de mercado ya que pueden existir mercados grandes (medidos con este indicador) en los cuales se realizan pocas transacciones y son por tanto, ilíquidos (Levine, 1995). Este indicador fue empleado por Adenuga (2010). Turnover Mide el valor de las acciones transadas sobre la capitalización del mercado y por tanto refleja la actividad del mercado de acciones en términos relativos a su tamaño. Si bien constituye una medida de liquidez, complementa la información contenida en el indicador mencionado previamente. El valor de las acciones transadas refleja las transacciones en términos del tamaño de la economía, mientras que el turnover indica las transacciones en relación al tamaño del mercado accionario (Levine, 1995). Volatilidad de los retornos Medida a través de la desviación estándar de los retornos. De acuerdo a Levine (1995), es una dimensión a la que suele prestarse mucha atención aunque una mayor volatilidad no necesariamente refleja un menor desarrollo del mercado. Indicadores del desarrollo del mercado de bonos Capitalización del mercado de bonos/ PIB Títulos de deuda doméstica privada emitidos por instituciones financieras y empresas como porcentaje del PIB. Es una medida del tamaño del mercado. En general suelen desagregarse en públicos y privados según la institución emisora. Es una de las pocas medidas disponibles en las bases de datos existentes que refiere al desarrollo del mercado de bonos y suele presentar menor cantidad de datos en relación a los indicadores de acciones. Esta medida fue empleada por Nath Bhattacharyay (2011). Otra medida alternativa del desarrollo del mercado de deuda :Spread Mide la brecha entre la tasa activa y pasiva del sistema bancario. Es una medida que suele emplearse para medir el desarrollo del sistema financiero en su conjunto (Greenwood et.al., 2010). Un menor spread da cuenta de un mayor desarrollo financiero, ya que refleja en buena medida una mayor eficiencia del sistema financiero. A su vez, en lo que refiere estrictamente al mercado de deuda, un mayor spread tendrá un efecto negativo sobre la emisión del mercado de bonos, ya que se genera una mayor carga de los servicios de deuda para las empresas emisoras y también será menor la demanda por títulos de renta fija porque existe una alto riesgo de erosión del poder de compra al invertir en este tipo de activos (Adelegan y Radzewicz-Bak, 2009). Es una medida indirecta del desarrollo del mercado de valores, puesto que spread más bajos pueden señalar la existencia de una competencia entre el sistema bancario y otras fuentes de financiamiento alternativas, tales como las acciones y los bonos. No obstante, es una medida que debe emplearse con cautela ya que puede estar reflejando otras dimensiones del sistema financiero no vinculadas directamente al mercado de deuda. Por un lado, en las economías emergentes aún cuando existe un mayor desarrollo del mercado de deuda, los spread suelen mantenerse elevados ya que los fondos de inversión aprovechan este diferencial en lugar de actuar en forma competitiva (Schmukler et. al., 2011). Adicionalmente, las reducidas spread observados en los últimos años en muchas economías, podrían explicarse principalmente por los bajos niveles de las tasas de referencia internacionales (libor, fed funds). Un aspecto positivo de esta medida, es que es sensible a factores de carácter coyuntural y permite capturar efectos de ciertos determinantes que actúan en el corto plazo sobre el desarrollo del sistema financiero. Como medida más específica del mercado de deuda, se emplea el bid-ask spread que es una medida de la liquidez del mercado y la magnitud de los costos de transacción. Para poder calcularlo se requiere de información detalla respecto a las transacciones y cotizaciones de los instrumentos y su uso no está muy difundido, ya que para aquellos estudios que abracan muchos países no se encuentra disponible esta información para la gran mayoría de ellos (Vayanos y Wang, 2012). Enfoque multidimensional: En busca de una medida más comprehensiva del mercado de deuda Si bien pueden emplearse estos indicadores de forma independiente para representar el desarrollo del mercado de acciones y/o bonos, al hacerlo el análisis se concentra en una característica particular de dicho desarrollo y no se observa las distintas dimensiones que los componen. En este sentido, el Banco Mundial (2006) señala que los mercados financieros tienen cuatro dimensiones: tamaño, acceso, eficiencia y estabilidad. El primer aspecto, puede ser medido a través del ratio de capitalización sobre PIB, stock de bonos públicos sobre PIB, stock de bonos privado sobre PIB, valor de los instrumentos transados en el mercado en términos absolutos. Para medir la facilidad de acceso a los servicios financieros sugieren que se puede emplear las nuevas emisiones de instrumentos en relación al PIB. En cuanto a los indicadores de eficiencia, los más utilizados son; el spread de tasas de interés y el turnover. Por último, la estabilidad del mercado financiero puede medirse a través del ratio de títulos a corto plazo sobre el total de valores, volatilidad de los bonos soberanos, correlación de los retornos de los instrumentos con los retornos de los bonos americanos o alemanes. Las cuatro dimensiones mencionadas previamente se encuentran positivamente correlacionadas. En efecto, los mercados de valores más grandes tienden a ser más eficientes y usualmente proveen más fácil acceso a un precio más bajo. Adicionalmente, estos mercados también suelen ser más estables (Banco Mundial, 2006). Levine (1995) a su vez, indica que concentrarse exclusivamente en una de las variables limita la información disponible sobre el desarrollo del mercado de deuda en el análisis. Si se estudia el desarrollo de un mercado considerando los indicadores en forma independiente pueden arribarse a diferentes conclusiones y ello se debe a que cada uno de ellos aporta nueva información al análisis. Es por este motivo que propone la elaboración de índices que contemplen más de un indicador y de esta forma constituyan una medida más comprehensiva del desarrollo del mercado de deuda. Por esta razón, en este trabajo se presenta un índice de carácter multidimensional. Este indicador, al que denominaremos Indicador global de desarrollo (IGD) nos permite agregar información tanto del mercado accionario como del mercado de bonos y por tanto constituye una medida integral del desarrollo del mercado de deuda doméstica. Para la construcción de dicho indicador agregamos información de la capitalización del mercado accionario en relación al PIB, el valor total transado de acciones en términos del PIB, el turnover de mercado accionario y la capitalización del mercado de bonos privados en relación al PIB. Para las cuatro variables se utilizaron los datos de Beck y Demirgüç-Kunt (2009). Se calculó el promedio de cada uno de estos indicadores para el período 2005-2010, para cada uno de los países considerados en el análisis. Luego se obtuvo el promedio para todos los países. Para que los datos sean comparables y los diferentes indicadores puedan ser agregados, se expresó el promedio de cada país para cada uno de los indicadores en función de la media del total de los países de la muestra. Por último se realizó un promedio ponderado de los mismos de acuerdo al tamaño relativo de los mercados de acciones y bonos. Z s, i = promedio X s para el país i (2005-2010)/ promedio X s para todos los países s = 1, 2 ,3 ,4 X1= capitalización del mercado accionario en relación al PIB X2= total transado de acciones en relación al PIB X3= el turnover del mercado accionario X4= capitalización del mercado de bonos privados en relación al PIB. IGD (i) = [(Z1 +Z2+ Z3)/3 * X1 + z4 *X4] / (X1+X4) Este indicador es una versión modificada del índice presentado por (Dermigruc- Kunt y Levine, 1995) ya que agrega al mercado de bonos a través de la capitalización de bonos en relación al PIB y pondera a ambos mercados de acuerdo a su tamaño relativo. La inclusión de la capitalización de mercado (X1 y X4) nos permite disponer de una medida del tamaño del mismo. Incluirlo es pertinente de acuerdo a estos autores, porque un mayor tamaño de mercado implica una mayor capacidad para dicho país de asignar capital y diversificar riesgo. Por otra parte, se incluye el total de acciones transadas en términos del PIB como medida que refleja la liquidez de mercado y que resulta complementaria al tamaño del mismo. El turnover del mercado accionario se agrega finalmente como un indicador complementario, ya que si bien refleja la liquidez de mercado, al igual que el valor total transado, agrega nueva información ya que mientras que el valor transado de acciones en relación al PIB mide las transacciones en relación al tamaño de la economía, el turnover mide la comercialización en relación al tamaño del mercado accionario. Como señalamos anteriormente, al incluir en el IGD estos tres indicadores se obtiene una medida más comprehensiva del desarrollo que cualquier información obtenida de cada indicador considerado aisladamente. Un mayor valor de este indicador refleja un mayor desarrollo del mercado de deuda en relación a la media de desarrollo de la muestra. En segundo lugar, se utiliza como variable dependiente el spread bancario. Los datos utilizados fueron extraídos del World Bank (2012). Cuanto menor el spread, más eficiente es el sistema financiero, lo que indica un mayor grado de desarrollo. Sin embargo, el spread sólo explicaría el desarrollo del mercado de deuda, si esa reducción en el mismo se debe a la mayor competencia introducida por el mercado de valores o si el sistema bancario y el de acciones y bonos se desarrollan paralelamente. Si bien constituye una medida indirecta del desarrollo del mercado de valores, se agregan los resultados obtenidos para su discusión. En tercer lugar se empleó como variable dependiente la capitalización de acciones en términos del PIB ya que es la medida más utilizada en los trabajos empíricos y de la cual se dispone de más datos. En este caso, queda excluido el mercado de bonos y nos centramos exclusivamente en los determinantes del desarrollo del mercado accionario. Una mayor capitalización del mercado de acciones en términos del PIB refleja un mayor desarrollo de mercado. El turnover se utilizó como medida de la liquidez del mercado. Este indicador suele considerarse como uno de las mejores aproximaciones al desarrollo del mercado ya que sería preferible contar con un mercado líquido aunque sea pequeño. Estas medidas son presentadas con el propósito de capturar toda la información posible y de probar si las conclusiones son robustas a las distintas especificaciones econométricas. III.2 Variables independientes A continuación se presentan los factores que fueron considerados como variables independientes conjuntamente con las variables que los reflejan y la fuente de datos de la que fueron obtenidos. Tamaño de la economía El tamaño de la economía fue medido a través del PIB basado en paridad de poder de compra (PPA) en billones de dólares corrientes. Los datos fueron extraídos del World Economic Outlook Database (WEO) del Fondo Monetario Internacional (FMI) de abril de 2012. Se espera que exista una relación positiva entre el desarrollo del mercado de deuda y el tamaño de la economía. Se considerará que la variable en consideración es endógena, ya que se determina en forma simultánea en el modelo. Inversión Para medir la inversión se empleó como variable inversión en términos del PIB. Los datos se obtuvieron del WEO del FMI de abril de 2012. Se espera que exista una relación positiva con la variable dependiente, ya que a mayor inversión, mayor es la cantidad de recursos disponibles para ser canalizados a través del mercado de deuda y por tanto fomenta su desarrollo. Se considera la inversión y no el ahorro en relación al PIB, dado que ambas variables reflejan la misma dimensión. Al igual que la variable anterior, se considera endógena por simultaneidad. Inflación Se utilizaron dos medidas que reflejan esta dimensión. Por un lado, el promedio de la inflación anual de los precios al consumidor para el período 2005-2010, que refleja la variación de los precios al consumidor en el corto plazo. Por otra parte, se empleó el promedio de la inflación anual para el período 1980-2010 como indicador de la inflación de largo plazo. La distinción entre corto y largo plazo busca reflejar el hecho de que el incremento de los precios puede tener efectos que no son inmediatos ya que los agentes pueden fundar sus decisiones y su comportamiento en base a la evolución histórica de la variable y no necesariamente respecto a su valor presente (backward looking). Los datos fueron obtenidos del World Development Indicators & Global Development Finance del World Bank (WB) de mayo de 2012. Si bien la inflación en sí misma es un factor que se incluye como variable explicativa en el modelo, ya que esperamos que genere efectos directos sobre el mercado de deuda, puede ser utilizada a su vez, como variable que refleje el entrono macroeconómico. Por tanto, no se incluyen conjuntamente con la inflación, otras variables que también puedan reflejar el entorno macroeconómico para evitar problemas de multicolinealidad. Por último, para contemplar la posible existencia de un umbral en el efecto de la inflación sobre el desarrollo del mercado de deuda se define una variable dummie que adopta el valor 1 cuando la inflación sobrepasa el umbral de 7.69% y 0 cuando se encuentra por debajo de dicho valor. El umbral definido corresponde al estimado por Ho-Chuan Huang et al. (2010) con el set de información más amplio. Apertura Como medida de apertura financiera se utilizó el índice construido por Chin e Ito de mayo de 2007, que mide el grado de apertura en las transacciones de la cuenta de capital, considerando cuatro tipos de restricciones: presencia de tipos de cambios múltiples, restricciones en las transacciones de cuenta corriente, restricciones en las transacciones en la cuenta de capital y requerimientos para los procedimientos de exportación. Un mayor valor del índice refleja un mayor grado de apertura financiera. Se espera una relación positiva entre apertura y desarrollo del mercado de deuda, aunque en los trabajos empíricos realizados se han obtenido resultados no concluyentes respecto a esta relación, tal y como fue señalado anteriormente. Sector Bancario Esta dimensión fue aproximada a través del crédito privado del sector bancario en relación al PIB. Los datos fueron obtenidos de Beck y Demirgüç-Kunt (2009). Se considera endógena ya que en el modelo se determinan simultáneamente con el desarrollo del mercado de deuda. La relación esperada entre ambas variables es ambigua y depende del grado de desarrollo del mercado (si consideramos la teoría de Holmström y Tirole) o de la predominancia del efecto complementario o sustitución (tomando en cuenta las otras teorías expuestas en el marco teórico). Tipo de cambio Utilizamos la volatilidad del tipo de cambio, medida como el desvío estándar del tipo de cambio en el período 2005-2010. Se espera que haya una relación negativa entre volatilidad del tipo de cambio y desarrollo del mercado de deuda. Los datos fueron extraídos de World Development Indicators & Global Development Finance del World Bank (WB) de mayo de 2012. Entorno macroeconómico Existen diferentes variables que reflejan esta dimensión. En este trabajo se seleccionó la deuda pública, el pilar de entrono macroeconómico del Índice de Competitividad y la inflación. La deuda pública se incorporó a través de la deuda general bruta del gobierno en términos del PIB. Los datos se obtuvieron del World Economic Outlook Database (WEO) del Fondo Monetario Internacional (FMI) de abril de 2012. Mayores niveles de deuda pública se asocian a entornos más inestables y por tanto es de esperar que exista una relación negativa entre deuda pública y desarrollo del mercado de deuda. El World Economic Forum construye un índice que refleja el grado de competitividad de un país en función de su desempeño en diversas dimensiones. Una de estas dimensiones es el entrono macroeconómico, que toma en cuenta factores tales como la inflación anual, la tasa de ahorro en relación al producto, la deuda general del gobierno como porcentaje del PIB, el rating de crédito del país y el balance presupuestal del gobierno como porcentaje del PIB. Dicho pilar toma valores del uno al siete, donde siete refleja un mejor entrono macroeconómico. Se espera una relación positiva entre este indicador y el desarrollo del mercado de valores. Emisión de deuda pública La emisión de deuda pública es medida a través de la capitalización de los bonos públicos en términos del PIB. Los datos fueron extraídos de Beck y Demirgüç-Kunt (2009). Es considerada endógena por simultaneidad. Nuestro interés central en incluir esta dimensión es observar si existe una relación de crowding out entre la emisión de deuda pública y el desarrollo del mercado de deuda privado. Inversión extranjera directa Para medir esta dimensión se utilizó el flujo neto de inversión extranjera directa medido en millones de dólares corrientes, extraído de las Naciones Unidas (UNCTAD STAT). Se considera endógena, ya que se determina simultáneamente con el desarrollo del mercado de deuda. Se espera una relación positiva entre ambas dimensiones, dado que estimula la demanda de instrumentos financieros. Es importante considerar que cuando se agrega como factor explicativo no debe incluirse simultáneamente con la variable que refleje la calidad institucional, porque más flujos de inversión extranjera suelen asociarse con reformas de carácter institucional y por tanto, introducirlas conjuntamente podría generar una potencial multicolinealidad. Inversores institucionales Para medir la importancia de los fondos manejados por los inversores institucionales (compañías de seguros, fondos de pensiones y fondos mutuos) en relación al PIB se obtuvo la suma de los activos de estas tres instituciones en términos del PIB. Los datos se obtuvieron del World Bank (2012). Es de esperar que se encuentre una correlación positiva y significativa entre los activos de los inversores institucionales y el desarrollo del mercado de valores. No obstante, si se utiliza como medida del desarrollo del mercado de deuda el turnover de acciones, dicha relación puede no manifestarse si los inversores mantienen un comportamiento de buy and hold en la muestra considerada. Calidad institucional La calidad institucional es medida a través del pilar de instituciones del Índice de Competitividad del World Economic Forum. Este pilar es una medida de resumen de los siguientes indicadores: derechos de propiedad, protección de la propiedad intelectual, desvío de fondos públicos, confianza pública de los políticos, pagos irregulares y sobornos, independencia judicial, favoritismo en las decisiones oficiales gubernamentales, desperdicio de los gastos del gobierno, peso de la regulación del gobierno, eficiencia del marco legal para resolver disputas y regulaciones, transparencia de la política del gobierno, servicios del gobierno para mejorar el desempeño de los negocios, costos del terrorismo, crimen y violencia, crimen organizado, fiabilidad de los servicios de policía, comportamiento ético de las empresas, fortaleza de los estándares de auditoría y reporte, eficiencia del gobierno corporativo, protección de los intereses del accionista minoritario y fortaleza de la protección al inversionista. Se espera una relación positiva entre la calidad institucional y el desarrollo del mercado de valores. En algunos casos se emplearan como variable independiente exclusivamente algunos de los indicadores contenidos en el pilar, porque consideramos que están más directamente vinculados al mercado de valores, como la protección de los intereses del accionista minoritario, la fortaleza de la protección al inversionista y los derechos de propiedad. III.3 Procedimiento de Selección de variables instrumentales Para las variables independientes definidas como endógenas se empleo el método de variables instrumentales. Para la selección de los instrumentos se eligió de la base de datos del World Development Indicators & Global Development Finance del World Bank (WB) 2012, que dispone de 1256 variables para cada uno de los países considerados, aquellas que cumplieran con las siguientes condiciones: a- Que obtuviera el valor más alto en el índice definido como Índice = 1- corr (v. endógena, y) 2 + corr (v. endógena, Z) 2 Z= instrumento Y= variable dependiente. El objetivo perseguido es garantizar que Z cumpla con las propiedades deseables de un buen instrumento esto es, que no esté correlacionado con el error del modelo de regresión a estimar y que esté correlacionada con la variable independiente que presenta el problema de endogeneidad. b- Que tuviera suficientes datos disponibles para todos los países de la muestra. c- Que existiera una intuición económica que relacione el instrumento con la variable clasificada como endógena. d- Que el instrumento sea exógeno en el modelo especificado. Siguiendo estos criterios se emplearon como instrumentos para las variables endógenas los que se definen a continuación: VARIABLE ENDÓGENA INSTRUMENTO PIB Población total Deuda bruta del gobierno Brecha de pobreza de $1,25 al día (PPA) Inversión Emisión de CO2 (kt) Crédito privado Tiempo para ejecutar un contrato (en días) IED Pagos de regalías y licencias en US$ corrientes Inversores institucionales Número de impuestos. Cabe recordar que estos instrumentos sólo fueron utilizados en la metodología de cross section, ya que en los modelos de panel se empleó como instrumento el rezago de las variables endógenas. A continuación se presenta un cuadro con las variables dependientes e independientes empleadas en los modelos definidos anteriormente. TIPO DE VARIABLE VARIABLES DEPENDIENTES DIMENSIÓN SUBDIMENSIÓN INDICADOR Capitalización del mercado de acciones/PIB Valor de las acciones cotizadas en bolsa en términos del PIB. Turnover de acciones Valor de las acciones transadas sobre la capitalización del mercado. Desarrollo del mercado de deuda Spread de tasas de interés doméstica Mide la brecha entre la tasa activa y pasiva del sistema bancario. CAP. ACC./PIB TURN. ACC. SPR. Indicador global de desarrollo Medida más comprehensiva del desarrollo del mercado de deuda. Agrega información tanto del mercado accionario (cap. acc./PIB, valor de las acciones transadas/PIB y turn. Acc.) como del mercado de bonos (capitalización del mercado de bonos privados). IGD Pilar de instituciones del Índice de Competitividad Medida de resumen de los siguientes indicadores: derechos de propiedad, protección de la propiedad intelectual, desvío de fondos públicos, confianza pública de los políticos, pagos irregulares y sobornos, independencia judicial, favoritismo en las decisiones oficiales gubernamentales, desperdicio de los gastos del gobierno, peso de la regulación del gobierno, eficiencia del marco legal para resolver disputas y regulaciones, transparencia de la política del gobierno, servicios del gobierno para mejorar el desempeño de los negocios, costos del terrorismo, crimen y violencia, crimen organizado, fiabilidad de los servicios de policía, comportamiento ético de las empresas, fortaleza de los estándares de auditoría y reporte, eficiencia del gobierno corporativo, protección de los intereses del accionista minoritario y fortaleza de la protección al inversionista. (1 = muy débil, 7 = muy fuerte). INST. Protección de los intereses del accionista minoritario En qué medida los intereses de los accionistas minoritarios son protegidos por el sistema legal. (1 = muy débil, 7 = muy fuerte). Calidad institucional Fortaleza de la protección al Fuerza de protección a los inversores (0 = muy débil, 10 = muy fuerte). inversionista VARIABLES INDEPENDIENTES CÓDIGO Derechos de propiedad Protección de los derechos de propiedad, incluyendo los activos financieros (1 = muy débil, 7 = muy fuerte). Dedua pública Deuda general bruta del gobierno en términos del PIB. Tasa de inflación anual Entorno Macroeconómico Promedio de inflación anual de los precios al consumidor. Medida de resumen de los siguientes indicadores: inflación anual, tasa de ahorro en Pilar de entorno macroeconómico del Índice relación al producto, deuda general del gobierno como porcentaje del PIB, rating de crédito del país y balance presupuestal del gobierno como porcentaje del PIB. de Competitividad Tamaño de la economía PIB ajustado por PPA Nivel de ingreso de la economía en billones de dólares corrientes. Inversión Inversión/ PIB Inversión en términos del PIB. Inflación Tasa de inflación anual Promedio de inflación anual de los precios al consumidor. Apertura Apertura financiera Grado de apertura en las transacciones de la cuenta de capital, considerando cuatro tipos de restricciones: presencia de tipos de cambios múltiples, restricciones en las transacciones de cuenta corriente, restricciones en las transacciones en la cuenta de capital y requerimientos para los procedimientos de exportación. Sector bancario Crédito privado Crédito privado del sector bancario en relación al PIB. Tipo de cambio Volatilidad del tipo de cambio Desvío estándar del tipo de cambio. Emisión de deuda pública Inversión extranjera directa Inversores institucionales Capitalización de bonos públicos/PIB Flujo neto de inversión extranjera directa Activos de los inversores institucionales/PIB Títulos de deuda doméstica emitidos por el sector público como porcentaje del PIB. Flujo neto de inversión extranjera directa medido en … US$. Suma de los activos gestionados por compañías de seguros, fondos de pensiones y fondos mutuos. PROT. ACC. MIN. FORT. PROT. INV. DER. PROP. D. PÚB. INF. ENT. MACRO. PIB INV./PIB INF. APER. CRED. PRIV. VOL. TC CAP. BON. PÚB./PIB IED INV.INST./PIB Teniendo en cuenta las variables definidas en el cuadro y de acuerdo a los modelos definidos en la sección IV.1.1 y IV.1.2, las estimaciones realizadas a partir de un modelo cross-section son de la forma: (a) Yi = α + β X + ui i =1….46 países Yi = desarrollo del mercado de deuda (CAP. ACC./PIB, TURN. ACC., SPR. e IGD) X= matriz de regresores (INST., PROT. ACC. MIN., FORT. PROT. INV., DER. PROP., D. PÚB., INF., ENT. MACRO., PIB, INV./PIB, APER., CRED. PRIV., VOL. TC, CAP. BON. PÚB./PIB, IED, INV.INST./PIB). Ui ~ Ruido Blanco. En tanto, las estimaciones realizadas con la metodología de panel son de la forma: (a) Y it =α + βi Xit + e it i =1….46 países t= 2005,…., 2010 Yit = desarrollo del mercado de deuda (CAP. ACC./PIB, TURN. ACC., SPR. e IGD) X= matriz de regresores (INSTi,t., PROT. ACC. MIN.i,t, FORT. PROT. INVi,t., DER. PROPi,t., D. PÚBi,t., INFi,t., ENT. MACRO.i,t, PIBi,t, INV./PIBi,t, APER.i,t , CRED. PRIV.i,t , VOL. TCi,t , CAP. BON. PÚB./PIBi,t , IEDi,t, INV.INST./PIBi,t). eit ~ Ruido Blanco. IV - Resultados Obtenidos IV.1 - Resultados Obtenidos utilizando la metodología de Cross-section Al realizar este tipo de estimaciones se observa que en virtud de que algunas variables consideradas disponen de pocas observaciones, no es posible incluir la totalidad de los regresores en una única especificación ya que los datos de la muestra se reducirían significativamente. Por otra parte, dado los problemas de multicolinealidad señalados previamente, en todos los casos se tuvo en cuenta la dimensión contemplada por cada variable evitando incorporar dos o más regresores que incluyeran información similar tales como la inflación y la deuda del gobierno o la variable instituciones y la inversión extranjera directa. Los resultados obtenidos en la estimación de cross-section son presentados en las tablas I, II y III del anexo II. A continuación se presentan las principales conclusiones respecto a los factores considerados como posibles determinantes del desarrollo del mercado de deuda doméstica: Vale aclarar que se omiten los resultados de la regresión cuya variable dependiente es el spread bajo la especificación cross- section ya que ninguno de los regresores considerados es significativo para la muestra. En lo que refiere al tamaño de la economía encontramos que existe una relación positiva y significativa para la muestra considerada cuando se considera como variables dependientes el IGD. Estos resultados coinciden con los obtenidos por Adelegan y Radzewicz-Bak, (2009) y Eichengreen y Luengnaruemitchai (2004). No obstante, la variable no resulta significativa cuando se considera como variable dependiente la capitalización del mercado accionario. Respecto de la dimensión Calidad Institucional, si se observan los resultados obtenidos en las tablas I-II el coeficiente asociado a la variable instituciones es positivo en todos los casos y significativo, por tanto, de acuerdo a la estimación cross-section la calidad institucional es un factor que afecta al desarrollo del mercado de deuda. La inversión por su parte no resulta significativa bajo ninguno de los modelos considerados y parece no ser relevante para explicar el desarrollo del mercado de deuda en la muestra considerada. Este resultado no es consistente con el obtenido por Yartey (2008), quien encuentra una relación positiva y significativa entre la inversión y el desarrollo del mercado accionario para cuarenta y dos economías emergentes. Con respecto a la inflación se emplearon como regresores la inflación de corto plazo (promedio de inflación para el período 2005-2010) y la inflación de largo plazo (promedio para el período 1980-2010). De los modelos obtenidos a partir de este tipo de estimación, la inflación de largo plazo resulta significativa y negativa, sólo en uno de ellos. Estos resultados se encuentran en línea con lo establecido en la literatura, según la cual, mayores niveles de inflación se asocian a entornos macroeconómicos más inestables y tiene efectos distorsivos sobre la asignación de recursos. No obstante, Yartey (2008) y García (1999) no encuentran que la relación sea significativa cuando se considera el desarrollo del mercado accionario. La inflación de corto plazo no resulta significativa en los modelos especificados. Al probar la existencia de un umbral de inflación encontramos que para los países de la muestra considerada y tomando como variable dependiente el IGD no existe evidencia de que dicho umbral exista y la inflación tiene para todos los países de la muestra un efecto negativo sobre el desarrollo del mercado de deuda. El entorno macroeconómico no resulta significativo ya sea cuando se emplea como variable dependiente el pilar de entorno macroeconómico o cuando se considera la inflación de corto plazo. Ello es consistente con el trabajo de Aduda, et al. (2012), quien no encuentra una relación significativa entre el entorno macroeconómico y el desarrollo del mercado de acciones. La apertura resultó significativa y negativa. Si bien este resultado contradice a la intuición económica que predice una relación positiva es consistente con los resultados obtenidos por Adelegan y Radzewicz-Bak (2009) De acuerdo a estos autores, esta relación se explica porque un menor grado de apertura implica un menor acceso al financiamiento externo y por tanto un mayor desarrollo del mercado de deuda. El sector bancario y la volatilidad del tipo de cambio no resultaron significativos en ninguno de los modelos. Los Inversores institucionales tampoco resultan significativos. La inversión extrajera directa resulta significativa al 5% y con un efecto positivo en uno de los modelos especificados. Si bien este resultado se obtiene exclusivamente en uno de los modelos planteados, lo hace con el signo esperado desde el punto de vista de la teoría económica. En lo que refiere a la emisión de deuda pública, si se considera una regresión simple entre las distintas variables dependientes y el regresor capitalización del mercado de bonos públicos respecto al PIB no se observa que la misma sea significativa para ninguno de los modelos especificados y por tanto no se observa a partir de la muestra seleccionada que exista un efecto sustitución o de complementariedad entre ambos mercados. IV.2 - Resultados Obtenidos utilizando la metodología de Panel Al igual que en el caso anterior, al realizar estas estimaciones se tuvo en cuenta la dimensión contemplada por cada variable con el propósito de no incorporar dos o más regresores que incluyeran información similar tales como la inflación y la deuda del gobierno o la variable instituciones y la inversión extranjera directa. Los resultados obtenidos en las distintas estimaciones de panel están presentados en las tablas IV, V y VI del anexo II. A continuación se presentan las principales conclusiones respecto a los factores considerados como posibles determinantes del desarrollo del mercado de deuda doméstica. En lo que refiere al tamaño de la economía y si se considera como variable dependiente el spread bancario o la capitalización del mercado accionario, el PIB no resulta significativo en ninguno de los modelos considerados. No obstante, la variable resulta significativa cuando se utiliza como variable dependiente el IGD. Para la dimensión Calidad Institucional la variable no resulta significativa para la muestra considerada. Ello se debe a que en la metodología utilizada para realizar la estimación de los parámetros emplea la diferencia entre el valor observado de la variable y la media para el período analizado y por tanto, elimina casi la totalidad de la información contenida en esta variable (Granados, 2011). Esta metodología afecta en particular a la variable instituciones porque tiene un rango acotado entre 1 y 7 y su variabilidad para el período considerado es reducida. El mismo resultado es presentado por Aduda, et al. (2012) al investigar los determinantes del desarrollo del mercado de acciones empleando como variable dependiente la capitalización del mercado de acciones como proporción del PIB. La inversión por su parte no resulta significativa bajo ninguno de los modelos considerados y por tanto parece no ser significativa para explicar el desarrollo del mercado de deuda en la muestra considerada. Este resultado no es consistente con el obtenido por Yartey (2008), quien encuentra una relación positiva y significativa entre la inversión y el desarrollo del mercado accionario para cuarenta y dos economías emergentes. Con respecto a la inflación, la misma resultó estadísticamente significativa y de signo negativo para los modelos obtenidos a partir de las estimaciones de panel. Al probar la existencia de un umbral de inflación encontramos que para los países de la muestra considerada y tomando como variable dependiente el IGD no existe evidencia de que dicho umbral exista y la inflación tiene para todos los países de la muestra un efecto negativo sobre el desarrollo del mercado de deuda. El entorno macroeconómico resulta significativo y positivo para las especificaciones obtenidas a partir de las regresiones de panel presentadas en las tablas IV, V y VI cuando se considera el pilar de entorno macroeconómico. Cuando se emplea como variable independiente la deuda general del gobierno en términos del PIB, la misma resulta significativa bajo la estimación de panel y empleando como variable dependiente el IGD, pero el signo obtenido es positivo, lo que no sería consistente con la intuición económica. No obstante este resultado puede obedecer a que si la deuda general de gobierno es financiada a través de emisión de deuda pública, y esta última actúa como referencia para el desarrollo del mercado de deuda privada, un mayor nivel de esta variable podría afectar en forma positiva y significativa el desarrollo del mercado de deuda doméstica. Aduda, et al. (2012) no encuentra una relación significativa entre el entorno macroeconómico y el desarrollo del mercado de acciones. La apertura, resulta no significativa cuando se realizan las estimaciones de panel. Ello puede deberse, al igual que para el caso de la variable instituciones, a que este indicador adopta un rango de valores que presenta una escasa variabilidad para el período considerado y la información relevante contenida en él puede haber sido eliminada a partir de considerar la diferencia de esta variable respecto a su media. El sector bancario resulta significativo y negativo cuando se toma en cuenta la capitalización de acciones. No obstante, cuando se considera como variable dependiente el IGD y el spread bancario, se obtiene una relación positiva y significativa. Este resultado es ambiguo, ya que mientras que un mayor nivel de IGD refleja un mayor desarrollo del mercado de deuda doméstica un mayor nivel de spread bancario refleja indirectamente un menor desarrollo del mismo. Dado que se obtienen distintos signos si se considera el IGD o la capitalización del mercado de acciones no es posible identificar una relación concluyente entre ambas variables. Adelegan y Radzewicz-Bak (2009) obtienen resultados ambiguos respecto al efecto de esta variable sobre el desarrollo del mercado de bonos mientras que Cherif, et al (2010) obtienen una relación positiva o no significativa entre el crédito doméstico en términos del PIB y el desarrollo del mercado de acciones. No obstante, considerando la teoría de Holmström y Tirole respecto a la coexistencia de dos tipos de financiamiento y la idea subyacente de un proceso de desarrollo del mercado que implica que en primera instancia se desarrolla el sistema bancario y luego el mercado de valores, la relación negativa encontrada en nuestro análisis podría sugerir que estos mercados aún se encuentran escasamente desarrollados (lo cual es razonable tomando en cuenta que la muestra considerada incluye principalmente países emergentes). La Volatilidad del tipo de cambio resulta significativa y negativa en la estimación de panel cuando se utiliza como variable dependiente la capitalización del mercado accionario. Adelegan y Radzewicz-Bak (2009) encuentran una relación significativa y negativa entre la volatilidad del tipo de cambio y el desarrollo del mercado de bonos. En cuanto a los Inversores institucionales, si bien resultan significativos cuando se considera como variable dependiente el IGD, el signo obtenido es negativo y por tanto no coincidente con lo establecido por la literatura. En tanto, si se considera la capitalización de acciones como variable dependiente, la relación obtenida es positiva y significativa. Esto último, se encuentra acorde con lo indicado en los estudios de casos, donde hemos observado que la existencia de estos agentes en la economía constituye uno de los pilares en el desarrollo del mercado de deuda. La inversión extrajera directa no resulta significativa en los distintos modelos realizados bajo la metodología de panel. En lo que refiere a la emisión de deuda pública, si se considera una regresión simple entre las distintas variables dependientes y el regresor capitalización del mercado de bonos públicos respecto al PIB no se observa que la misma sea significativa para ninguno de los modelos especificados y por tanto no se puede afirmar que exista un efecto sustitución o de complementariedad entre ambos mercados para la muestra seleccionada. V.-Resumen de resultados y conclusiones Como se indicó anteriormente, debido a las dificultades enfrentadas en este tipo de estudios (principalmente problemas de multicolinealidad entre variables), se realizaron varios modelos contemplando distintas variables con el propósito de extraer los mensajes subyacentes a todos ellos. Es por ello que en esta sección se expondrán los resultados generales encontrados en las distintas especificaciones econométricas. Para ello se expondrán los resultados que son comunes a cualquier especificación econométrica y aquellos que son divergentes. Como se observa en el cuadro siguiente a partir de los modelos considerados puede afirmarse que la inversión no es significativa para los países de la muestra como determinante del desarrollo del mercado de deuda doméstica y que no existe una relación de complementareidad o sustituibilidad entre el mercado de deuda público y privado. Para los otros factores considerados, los resultados obtenidos difieren según la estimación econométrica adoptada, ya sea porque resultan significativas en un método de estimación y no en el otro o porque algunas variables resultan significativas en algunos modelos especificados pero no en todos ellos. El tamaño de la economía parece ser una variable significativa y positiva para el desarrollo del mercado de deuda doméstica, ya que resulta significativa en el modelo de panel considerando como variable dependiente el IGD mientras que resulta significativa en alguno de los modelos cross section, aunque no en todos ellos. Este resultado es consistente con lo que establece la literatura respecto a la existencia de economías de escala en este tipo de mercados. La inflación de largo plazo, es por otra parte, significativa en una de las especificaciones de cross section. Por tanto, al igual que el tamaño de la economía parece afectar en forma significativa y negativa el desarrollo del mercado de deuda. La calidad institucional, la inflación de corto plazo, la apertura, el sector bancario, la volatilidad del tipo de cambio, los inversores institucionales, la inversión extranjera directa y el entorno macroeconómico son significativos en uno de los métodos de estimación y no en el otro. Desde una perspectiva estrictamente econométrica los resultados no son concluyentes para estas variables. Por tanto para poder concluir respecto VARIABLE Cross section Panel Conclusión a partir de regresiones Estudios de casos Trabajos empíricos y literatura teórica Conclusión general Tamaño de la economía = ? + + + + = + Calidad institucional = ! + + + + = + Inversión = + ? + + = ! Inflación de corto plazo = ! + - + - = - Inflación de largo plazo = ? + - + - = - Apertura = ! + - + ± = - Sector bancario = ! + - + ± = - Volatilidad del T.C. = ! + ? + - = - Inv. Institucionales = ? + + + + = - IED = ? ? + + = ! Deuda pública = + ? + ? = Entorno Macroeconómico = + + + + = Referencias ! En algunos casos resulta significativa No resulta significativa + ! El efecto es positivo - El efecto es negativo Se obtienen resultados diferentes en términos de significación + Es en todos los casos significativa ± El efecto es ambiguo ? No es posible concluir Fuente: Elaboración propia en base a los resultados con la variable dependiente IGD. al impacto que estos factores tienen sobre el desarrollo del mercado de deuda doméstica debe tenerse en cuenta lo observado en los casos de estudio y lo establecido en la literatura empírica y teórica existente. No obstante para las variables apertura y calidad institucional debe considerarse las limitaciones que presenta la estimación de panel ya que las variables empleadas para medir dicha dimensión adoptan un rango de valores que presenta una escasa variabilidad para el período considerado y la información relevante contenida en él puede haber sido eliminada a partir de considerar la diferencia de esta variable respecto a su media. Si para ambos casos se considera exclusivamente las conclusiones obtenidas a partir de las estimaciones cross section, la apertura y la calidad institucional serían significativas para explicar el desarrollo del mercado de deuda doméstica pero mientras que la primera tiene un efecto negativo, la calidad institucional tiene un efecto positivo sobre el mismo. Por último, cabe aclarar que estos resultados deben ser tomados con cautela debido a los problemas enunciados anteriormente, vinculados a la escasez y pobreza de los datos empleados para el análisis. Referencias Bibliográficas Abusada, R (2000): “La reforma incompleta: rescatando los noventa.” Centro de Investigación de la Universidad del Pacífico; Instituto Peruano de Economía. Adams, S. (2009). Foreign Direct investment, domestic investment, and economic growth in Sub-Saharan Africa. Journal of Policy Modeling, 31(6), 939-949. Adelegan, O. J. y Radzewicz-Bak, B. (2009) “What Determines Bond Market Development in sub-Saharan Africa?” (EPub). Vol. 9. Fondo Monetario Internacional. Adenuga, A. O. (2010). Stock Market Development Indicators and Economic Growth in Nigeria (1990-2009): Empirical Investigations. CENTRAL BANK OF NIGERIA, 48(1), 33. Aduda, J., Masila, J. M.,y Onsongo, E. N. (2012) The Determinants of Stock Market Development: The Case for the Nairobi Stock Exchange. Arrau, P (1996): “Desarrollo del mercado de capitales: lecciones de la experiencia chilena”, Mimeo. Arrau, P (2001): “Un necesario big-bang para el crecimiento” en H. Beyer y R. Vergara “Las tareas pendientes: reformas necesarias para el salto al desarrollo”, Centro de estudios públicos. Arrau, P. (2003): “Un mercado de capitales para crecer” en Crecimiento en Chile, una mirada desde los sectores, Cámara Chilena de la Construcción. Banco Central de la Reserva del Perú (2012) Mayo, “Reporte de Estabilidad Financiera”. Banco Central de la Reserva del Perú (2011) Mayo, “Reporte de Estabilidad Financiera”. Beck, T., Demirgüç-Kunt, A., & Levine, R. (2009). Financial institutions and markets across countries and over time-data and analysis. World Bank Policy Research Working Paper Series. Beck, T., Demirguc-Kunt, A., y Levine, R. (2002). Law and finance: why does legal origin matter? (No. w9379). National Bureau of Economic Research. Bello, I., Galmarini, N., & Kaisar, S. (2009). Un estudio de los determinantes del desarrollo del mercado de deuda privada: El caso de Uruguay. 1996-2007.Revista de economía, 16(2), 29-96 Bhattacharyay, Biswa Nath.(2011) "Determinants of Bond Market Development in Asia." Journal of Asian Economics . Borensztein, E., Cowan, K., Eichengreen, B., & Panizza, U. (Eds.). (2008).Bond Markets in Latin America: On the Verge of a Big Bang?. MIT Press. Bragard, J. J. (2011). Reglamentación de la ley del mercado de valores: ley nº 16.627. La ley Uruguay: legislaciòn, jurisprudencia y doctrina, (12), 1622-1629. Cherif, M., y Gazdar, K. (2010). Macroeconomic and institutional determinants of stock market development in MENA region: new results from a panel data analysis. International Journal of Banking and Finance, 7(1), 8. Chinn, M. D., & Ito, H. (2008). A new measure of financial openness. Journal of Comparative Policy Analysis, 10(3), 309-322. Cinfuentes, R., Desormeaux, J. y Gonzales, C. (2001): “Capital markets in Chile: from financial repression to financial deepening”. BIS paper No. 11 Clavijo, S. (2010): “Sobre la renta fija corporativa en Colombia”, Enfoque mercado de capitales. Correval (2010): “Mercado de capitales y alternativas de financiamiento en Colombia”, Asociación Nacional de Instituciones Financieras (ANIF) y Comisionista de Bolsa Correval. De la Torre, A., & Schmukler, S. (2006). ¿ Cómo Desarrollar los Mercados de Capitales?. Carta Financiera, ANIF, (136). De la Torre, A., Ize, A.,y Schmukler, S. L. (2011). Financial development in Latin America and the Caribbean: the road ahead. World Bank Publications. Demirgüç-Kunt, A., & Levine, R. (1996). Stock market development and financial intermediaries: Stylized facts. The World Bank Economic Review, 10(2), 291-321. Demirgüç-Kunt, A., & Maksimovic, V. (1998). Law, finance, and firm growth. The Journal of Finance, 53(6), 2107-2137. Eichengreen, B., & Luengnaruemitchai, P. (2004). Why doesn't Asia have bigger bond markets? (No. w10576). National Bureau of Economic Research. Galindo, A. y Majnoni, G. (2006): “Represión Financiera y el Costo del Financiamiento en Colombia”, Banco Mundial, Grupo de finanzas, sector privado e infraestructura, región de América Latina y el Caribe. Gómez, E., Vásquez, D. y Zea, C. (2004): “Impacto del mercado de derivados en la política monetaria colombiana”, Banco de la República de Colombia. Hernandez, L. y Parro, F. (2004): “Sistema Financiero y crecimiento económico en Chile," Documento de trabajo No. 291, Banco Central de Chile Huang, H. C., Lin, S. C., Kim, D. H y Yeh, C. C. (2010). Inflation and the finance–growth nexus. Economic Modelling, 27(1), 229-236. International Monetary Fund (2011): “Chile: Financial System Stability Assessment” , Agosto. IMF Country Report No. 11/261 Jara, A., Ramón M. y Camilo T. (2009). "The global crisis and Latin America: financial impact and policy responses." BIS Quarterly Review 8 Jeanneau, S., y Tovar, C. (2006). Domestic bond markets in Latin America: achievements and challenges. BIS Quarterly Review, June. Kemboi, J. K., y Tarus, D. K. (2012). Macroeconomic Determinants of Stock Market Development in Emerging Markets: Evidence from Kenya. Research Journal of Finance and Accounting, 3(5), 57-68. LaPorta, R., Lopez-de-Silane, F., Shleifer, A., y Vishny, R. W. (1997). Legal determinants of external finance (No. w5879). National Bureau of Economic Research. Levine, R. and Zervos, S. (1998) "Stock Markets, Banks, and Economic Growth," Junio, American Economic Review. Levine, R. (2005) "Finance and growth: Theory and evidence." Handbook of economic growth 1., Elsevier B.V. Mendoza, M. y Reinoso, G. (2011): “Lecciones del Desarrollo del mercado de Capitales en Chile” Revista Moneda No 146. Mohanty, M. S. (2002). Improving liquidity in government bond markets: what can be done?. BIS papers, (11), 49-80. Morris, F. (2008): “Mercados Financieros en América Latina: Convergencia e Integración. El caso de Perú”. Centro para la Estabilidad Financiera. Novales, A. (1993): “Econometría”, segunda edición. Editorial McGrow-Hill. Turner, P. (2002). Bond markets in emerging economies: an overview of policy issues. BIS papers, 11, 1-12. Rajan, R. G., & Zingales, L. (2001). Financial systems, industrial structure, and growth. Oxford Review of Economic Policy, 17(4), 467-482. Rodríguez, A. (1998): “El Mercado de Capitales en Perú Después de la Reforma Económica”. CLACDS. Rojas, C. y Gonzalez, A. (2008): “Mercado de capitales en Colombia: Diagnóstico y perspectivas de su Marco Regulatorio”, Asociación Nacional de Instituciones Financieras (ANIF). Rosillo, M. (2007): “Experiencia colombiana en el desarrollo del mercado de valores”, Autorregulador del Mercado de Valores de Colombia (AMV). Rousseau, P. L., & Yilmazkuday, H. (2009). Inflation, financial development, and growth: A trilateral analysis. Economic Systems, 33(4), 310-324. Sarmiento, J. y Cristancho, L. (2009): “Evolución del sistema financiero colombiano durante el período 19802007”, Revista de la facultad de Ciencias Económicas de la Universidad Militar Nueva Granada. Tovar García, É. D. (2009). Desarrollo institucional y desarrollo financiero. Problemas del Desarrollo, 38(150). Vayanos, D., y Wang, J. (2012). Market Liquidity—Theory and Empirical Evidence (No. w18251). National Bureau of Economic Research. World Economic Forum (2010): “The financial development report 2010” Yartey, C. A., (2008). “The Determinants of Stock Market Development in Emerging Economies: Is South Africa Different” IMF Working Paper 08/38. Washington DC: Fondo Monetario Internacional. Zuleta, H. (1997): “Una visión general del sistema financiero colombiano”, Subgerencia de Estudios Económicos del Banco de la República. Zuzanaga, F., Cooper, C., Hurtado, R., Mesía, S., Ponce, J., García, F., (2006): Informe Sectorial: El Mercado de Capitales Peruano y la eliminación de la exoneración de impuestos al Sistema Financiero. Servicio de análisis y desarrollo, división mercado de capitales. -.2255063 * .0067147 -.0013621 -.2473425 ** 0.086* 0.330 -.2517562 ** .8386035 0.4572 .8386592 0.4773 .0001403 .0002858 -.0025421 ** -.049867 .0520507 0.3647 -153.0855 -6.199756 -.1311389 1.492092 33.10437 -1.251093 -5.988251 -2.598364 46.97955 ** .007159 G 0.5083 -.5783943 .0024408 -.2265284 ** .0003237 * -.000482 G .3772683** F 0.4240 -1.957726 -.0002915 .6129192 -.0010112 F E D 0.008 *** TABLA II - Estimación cross - section. Variable dependiente: Capitalización de acciones / PIB CAP. ACC / PIB A B C D E INST 31.51866*** 36.06539 *** 34.14496*** 38.32907*** PROT. ACC. MIN. FORT. PROT.INV. DER.PROP. D.PÚB. INF. Cp -0.9661463 INF. Lp .0369939 .0112942 -.1105331 ENT. MACRO. -3.677199 PIB 0.0011658 .0020999 .0024813 .0151848 -.1475322 INV/PIB -4.858588 APER. -11.3055** -10.29424 ** -10.31127 ** -8.386669 -11.58178 CRED. PRIV. VOL. TC. CAP. BON. PÚB/PIB IED .0126344 INV. INST./PIB const -58.73024 -86.62071 ** -58.91066 11.919 32.46029 R2 0.3247 0.3294 0.3241 0.3109 TABLA I - Estimación cross - section. Variable dependiente: IGD IGD A B C INST 0.6016029*** 0.5900818 ** 0.6046481* PROT. ACC. MIN. FORT. PROT.INV. DER.PROP. D.PÚB. INF. Cp -0.0117986 INF. Lp -0.0004257 ENT. MACRO. 0.0728718 PIB .0003024 ** 0.0003096** 0.0003006** INV/PIB APER. -0.2326924** -0.2234405** -0.2241884** CRED. PRIV. VOL. TC. CAP. BON. PÚB/PIB IED INV. INST./PIB const -1.273392 -1.28991 -1.725496 R2 0.4034 0.4044 0.4033 72.2924 ** -.4927095 H 0.2282 1.113791 .000031** -.0115679 H 0.0105 1.069093 0.0088229 I 0.0306 0.0381994 0.056014 -0.1550411 0.0003587** J Anexo II 0.0715741 -0.0467063 -0.0187884** F 0.0804133 G -1.38999** 0.2847 0.243 0.0104518* -3.028762 -0.7464429 0.0433947 0.010865* 0.2395 0.4639165* 0.0816056 0.0046622 0.2928 -1.398506** 0.0619942 0.0108173* -2.385238 0.2158865** 0.1817092** 0.1719068* 0.0006848*** 0.0006664*** 0.0006978*** 0.0006615*** E D TABLA V - Estimación de panel. Variable dependiente: Capitalización de acciones / PIB CAP. ACC / PIB A B C D E F G INST PROT. ACC. MIN. FORT. PROT.INV. 4.584239 DER.PROP. D.PÚB. -0.1401963 INF. Cp -1.01042*** -0.8572994*** -1.021629*** -0.9810197*** -1.100353*** INF. Lp ENT. MACRO. 7.051452** 7.280889** PIB -0.0025245 0.0002562 0.0007927 0.0004321 -0.002521 -0.0020458 INV/PIB -0.2192841 APER. -2.582299 -2.54511 CRED. PRIV. -0.3912207** -0.3779629** -0.4249335** VOL. TC. -142.6969* -138.421* CAP. BON. PÚB/PIB IED INV. INST./PIB 0.2972268* const 56.33828*** 74.66905*** 35.32129* 25.25116 48.69863*** 53.67595*** 46.97743*** R2 0.632 0.1665 0.1574 0.1684 0.905 0.1263 0.484 TABLA IV - Estimación de panel. Variable dependiente: IGD IGD A B C INST PROT. ACC. MIN. FORT. PROT.INV. DER.PROP. D.PÚB. INF. Cp -0.0138822* -0.0143894* INF. Lp ENT. MACRO. 0.2297693** PIB 0.0007297*** 0.0006827*** 0.0007297*** INV/PIB APER. 0.0702914 CRED. PRIV. 0.0100321* VOL. TC. CAP. BON. PÚB/PIB IED INV. INST./PIB const 0 .7037508*** -0.9830237 0.6500759*** R2 0.2158 0.237 0.2208 0.1889 -0.0119917** 1.481564* 0.0007597*** -0.0194857 0.1200575 -0.0017368 -0.0224455* H 0.2175 -0.0118275*** 0.8998814*** 0.100183 0.0007194*** -0.0168568* I TABLA III - Estimación cross - section. Variable dependiente: Spread bancario SPREAD A B INST -2.89266* -2.539477 PROT. ACC. MIN. FORT. PROT.INV. DER.PROP. D.PÚB. INF. Cp -0.071528 INF. Lp ENT. MACRO. PIB 0.0000468 INV/PIB -.3814985 APER. 0.8179081 .8730073 CRED. PRIV. VOL. TC. -.4125954 CAP. BON. PÚB/PIB IED INV. INST./PIB const 18.33528 25.58453 R2 0.1109 0.1902 TABLA VI - Estimación de panel. Variable dependiente: Spread bancario SPREAD INST PROT. ACC. MIN. FORT. PROT.INV. DER.PROP. D.PÚB. INF. Cp INF. Lp ENT. MACRO. PIB INV/PIB APER. CRED. PRIV. VOL. TC. CAP. BON. PÚB/PIB IED INV. INST./PIB LIBOR const R2 A B C D E -.7441941 0.0621191 .0220234** F -0.0767585 .0042938 0.0319699** -0.5717402*** -0.000085 -.0001615 0.0255178* .0224826 6.894902*** 3.216479*** 17.22259*** 4.618165*** 12.99497*** 1.327663* 0.616 0.1192 0.1044 -0.0000783 Cuadro de referencias * ** *** Significativa al 10% Significativa al 5% Significativa al 1% -0.5638497*** -0.0001405 .00006 -0.559974*** -0.0000436 0.0386502** .0501232*** 5.011069** 4.19902* 0.0281924* 4.169646* 18.94081*** 3.796259** -.0090266 22.0347*** 3.171248* -0.0091805 19.96658*** 4.837712*** 0.1014 0.1333 0.1881