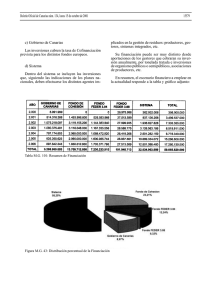

Descargar PDF - Financiamiento del desarrollo

Anuncio