Abrir documento

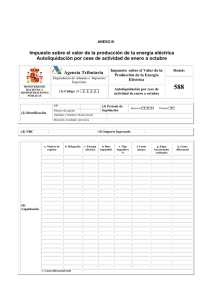

Anuncio

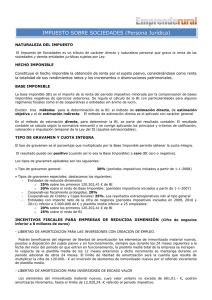

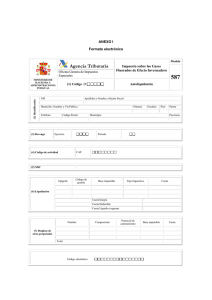

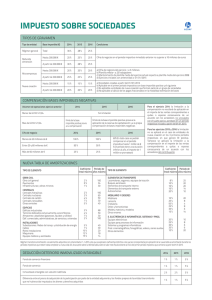

La opción por segunda modalidad deberá hacerse mediante la correspondiente declaración censal, durante el mes de febrero del año a partir del cual ha de tener efecto, siempre que el período impositivo al que se refiere la citada opción coincida con el año natural; de otro modo, el plazo será el de 2 meses a contar desde el inicio de dicho período impositivo o dentro del plazo comprendido entre este inicio y la finalización del plazo para efectuar el primer pago fraccionado correspondiente al período referido impositivo cuando este último plazo fuera inferior a 2 meses. Una vez se opte por la segunda modalidad, el sujeto pasivo queda obligado por la misma respecto de los pagos fraccionados correspondientes al mismo período impositivo y siguientes, mientras no se renuncie a su aplicación a través de la correspondiente declaración censal que debe ejercitarse en los mismos plazos señalados anteriormente. Cuando se trate del primer ejercicio económico de la entidad, no hay obligación de hacer pagos fraccionados, ya que es imposible aplicar la primera modalidad, al ser la cuota igual a cero. No obstante, se puede optar por aplicar la segunda modalidad. De la cuota resultante de la aplicación de la segunda modalidad se deducen las bonificaciones para las rentas obtenidas en Ceuta y Melilla, otras bonificaciones que le sean aplicables al sujeto pasivo, las retenciones e ingresos a cuenta aplicados sobre los ingresos del sujeto pasivo, y los pagos fraccionados efectuados correspondientes al período impositivo. Modelos Los modelos de declaración-liquidación del pago fraccionado son los siguientes: 1. Modelo 202, es el modelo general y se establece la obligatoriedad de presentación por vía telemática a través de internet para las sociedades que tengan la forma jurídica de sociedad anónima o sociedad de responsabilidad limitada, y para los que tengan la consideración de gran empresa o que tributan de manera conjunta a la Administración de del Estado ya las Diputaciones Forales del País Vasco y la Comunidad Foral de Navarra. Este modelo será el único, independientemente de que se trate de grandes empresas. Estas últimas deberán incorporar en este modelos una marca que las identifique como tales. No es obligatorio presentar este modelo si no resulta cantidad a ingresar por pago fraccionado y el volumen de operaciones es inferior a 6.010.121,04 €. No están obligadas a presentar pago, aunque resulte positivo, las UTES y las AIES españolas acogidas al régimen especial para estas entidades, en las que el porcentaje de participación en estas corresponda en su totalidad a socios residentes en España. Forma de Presentación Se presentará por vía telemática a través de Internet. Plazo de Presentación Data d’actualització: 24/10/12 Pàgina 17 de 20 IMPUESTO SOBRE SOCIEDADES Sumario 1. Definición del Impuesto sobre Sociedades 2. Características del Impuesto sobre Sociedades 3. Período impositivo y devengo 4. Esquema de liquidación del Impuesto sobre Sociedades 5. Los tipos de gravamen 6. Distinción entre resultado contable y base imponible 7. Deducciones y bonificaciones 8. Retenciones e ingresos a cuenta 9. Pagos fraccionados 10. Declaración del Impuesto sobre Sociedades Data d’actualització: 24/10/12 Pàgina 1 de 20 1. Definición del Impuesto sobre Sociedades El Impuesto sobre Sociedades es un tributo que grava anualmente la renta neta de las sociedades y otras entidades jurídicas que desarrollan su actividad económica en territorio español. Este impuesto se exige a partir del resultado contable. El Impuesto sobre Sociedades genera un conjunto de obligaciones y derechos, materiales y formales para al contribuyente (sujeto pasivo) y para la Administración del Estado recaudatoria (sujeto activo), así como sanciones tributarias en caso de incumplimiento. Es un impuesto que afecta sólo a las sociedades y no el empresario individual. La Administración: sujeto activo La Administración del Estado que asume la posición acreedora del pago del tributo. El contribuyente: sujeto pasivo Están sujetos al pago del Impuesto sobre Sociedades las entidades que tengan personalidad jurídica propia, excepto las sociedades civiles (tributan por el régimen de atribución de rentas). Se incluyen, entre otras, las sociedades mercantiles (sociedades anónimas, sociedades de responsabilidad limitada, sociedades colectivas, sociedades laborales, etc.), las sociedades estatales, autonómicas, provinciales y locales, las sociedades cooperativas y las sociedades agrarias de transformación. También habrá sociedades que, aunque no tienen personalidad jurídica propia, pueden estar sujetos al Impuesto sobre Sociedades. 1. Sujetos pasivos con personalidad jurídica Personas jurídicas de interés público: − Corporaciones. − Asociaciones y fundaciones. Personas jurídicas de interés privado: − Sociedades mercantiles. − Sociedades civiles. − Otras agrupaciones de personas. Sujetos pasivos especiales: − Sociedades agrarias de transformación. − Sociedades laborales. − Entidades públicas empresariales. Data d’actualització: 24/10/12 Pàgina 2 de 20 − Agencias estatales. − Mutuas y mutualidades de previsión social. − Mutuas de accidentes de trabajo y accidentes profesionales. − Consorcios. − Cofradías de pescadores. − Juntas de compensación. − Comunidades de * regantes. 2. Sujetos pasivos sin personalidad jurídica: − Fondos de inversión. − Uniones temporales de empresas. − Fondos de capital riesgo. − Fondos de pensiones. − Fondos de regulación del mercado hipotecario. − Fondo de titulación hipotecaria. − Fondo de titulación de activos. − Fondo de garantías de inversiones. − Comunidades de montes vecinales en mano común. − Grupos de sociedades. Qué entidades tienen la obligación de realizar el Impuesto sobre Sociedades en función de su procedencia Serán obligadas en caso de tributar aquellas sociedades que, residentes o no, cumplen unos requisitos determinados: 1.Residentes: a) Que la constitución de la entidad hubiera efectuado de acuerdo con las leyes españolas. Las entidades constituidas según las leyes españolas que cambien al extranjero su domicilio o dirección efectiva pueden someterse también a la imposición de dicho tributo en el otro Estado. En caso de que haya convenio para evitar la doble imposición con ese otro Estado, la sociedad se ha de acoger al que éste establezca, para determinar el Estado de su residencia. b) Que tenga su domicilio social en territorio español. c) Que tenga su sede de dirección efectiva en territorio español. Data d’actualització: 24/10/12 Pàgina 3 de 20 Estarán obligadas atributos aquellas sociedades que, sean residentes o no, cumplen unos requisitos determinados. Sin embargo, aunque no se cumplan los requisitos anteriores, se establece una presunción por la que la Administración tributaria puede entender que una entidad arraigada en un territorio calificado como paraíso fiscal o de nula tributación es residente en territorio español cuando: - Sus activos principales, directa o indirectamente, son bienes situados en territorio español o derechos que se cumplen o ejercitan en ese territorio, o su actividad principal se desarrolla en el territorio español. 2.No Residentes: Las entidades que no tengan su residencia en territorio español y obtengan rentas en territorio español no estarán sujetas al Impuesto sobre Sociedades, sólo en la tributación de las rentas obtenidas o producidas en territorio espanyol. Sociedades exentas del Impuesto sobre Sociedades No estarán exentos de presentar la declaración del Impuesto sobre Sociedades aquellos contribuyentes que hayan desarrollado una actividad durante el período impositivo ni los que, aunque no hayan desarrollado ninguna actividad y / o no hayan obtenido rentas sujetas al impuesto, no hayan comunicado a la Administración Tributaria haber cesado la su actividad. Por otro lado, tienen exención total determinados entes del sector público (Estado, comunidades autónomas, entidades locales y sus organismos autónomos, Banco de España, etc.). Otras entidades están parcialmente exentas (entidades e instituciones sin ánimo de lucro, benéficas o de utilidad pública, organizaciones no gubernamentales, partidos políticos, etc.) 2. Características del Impuesto de Sociedades El Impuesto sobre Sociedades es un impuesto directo, personal, proporcional y de carácter periódico: − Directo: se calcula en función de la renta obtenida por la sociedad. − Personal: se aplica a todas las rentas obtenidas por el contribuyente, es decir, las obtenida en España y las obtenidas en el extranjero. − Proporcional: con carácter general, se calcula aplicando un tipo de gravamen fijo, con independencia de la cuantía de la renta. − Periódico: el Impuesto sobre Sociedades se satisface de una manera periódica en el tiempo, en particular, se liquidará cada período impositivo, el cual, en general, coincide con el ejercicio económico del sujeto pasivo y, en cualquier caso, no podrá exceder de doce meses. Data d’actualització: 24/10/12 Pàgina 4 de 20 3. Período impositivo y devengo El período impositivo del Impuesto sobre Sociedades es anual, coincidiendo con el ejercicio económico de cada sociedad. Cada sociedad fija la fecha de cierre del ejercicio económico o ejercicio social en sus estatutos. Si la fecha no figura, y salvo que concurra alguna circunstancia especial (por ejemplo, disolución de la sociedad), el año fiscal o período impositivo comienza el 1 de enero y finaliza el 31 de diciembre del mismo año. El Impuesto sobre Sociedades se devenga el último día del período impositivo. El período impositivo se considera finalizado en los siguientes casos: − Cuando la entidad se extinga (cancelación de la sociedad en el registro mercantil). − Cuando la sociedad cambie su residencia, abandonando el territorio español. − Cuando se produzca la transformación de la forma jurídica de la entidad y la entidad resultante no esté sujeta al Impuesto sobre Sociedades. − Cuando se produzca la transformación de la forma jurídica de la entidad y la entidad resultante tenga un tipo de gravamen diferente o esté sujeta a un régimen tributario especial. En ningún caso el período impositivo no podrá exceder de doce meses. Resumen: La duración del período impositivo puede ser: Doce meses coincidente con el año natural no coincidente con el año natural Inferior a doce meses En cualquier caso, los sujetos pasivos del Impuesto sobre Sociedades deberán presentar una declaración independiente por cada período impositivo. En lo que respecta al devengo, el Impuesto sobre Sociedades se devenga el último día del período impositivo. Data d’actualització: 24/10/12 Pàgina 5 de 20 4. Esquema de liquidación del Impuesto sobre Sociedades El proceso para conocer la cantidad monetaria que el contribuyente debe ingresar o, al contrario, que la Administración le devolverá, es el siguiente: Fase 1: RESULTADO CONTABLE (+ / -) Ajustes • Diferencias permanentes (+ / -) • Diferencias temporarias (+ / -) = RESULTADO FISCAL Fase 2: (-) Compensación base imponible negativa de ejercicios anteriores = BASE IMPONIBLE Fase 3: (X) Tipo de gravamen = CUOTA ÍNTEGRA Fase 4: (-) Deducciones por doble imposición (-) Bonificaciones = CUOTA ÍNTEGRA AJUSTADA POSITIVA Fase 5: (-) Deducción por inversiones para incentivar determinadas actividades = CUOTA LÍQUIDA POSITIVA Fase 6: (-) Retenciones e ingresos a cuenta = CUOTA DEL EJERCICIO A INGRESAR O A VOLVER Fase 7: (-) Pagos fraccionados = CUOTA DIFERENCIAL Data d’actualització: 24/10/12 Pàgina 6 de 20 Fase 8: (+) Incrementos por pérdida de beneficios fiscales de ejercicios anteriores + Intereses de demora = LÍQUIDO A INGRESAR O VOLVER Definiciones de los elementos del Impuesto sobre Sociedades 1. La obtención de renta por parte de las sociedades es lo que constituye el hecho imponible. 2. La base imponible es la valoración o cuantificación económica del hecho imponible. Las bases imponibles negativas se podrán compensar con bases imponibles positivas de los periodos impositivos de los 15 años siguientes, es decir, los años de beneficios se podrán compensar con pérdidas de años anteriores. La base imponible tiene dos funciones: a) Función de futuro o proyectiva: consiste en elegir el tipo de gravamen en los tributos variables en función de la cuantía de la base imponible. b) Función de pasado o retrospectiva: debe reflejar el hecho imponible y la riqueza grabada. Podemos distinguir tres métodos de estimación dentro de la base imponible: a) Método de estimación directa: se toma el resultado contable para determinar la base imponible de la sociedad. El resultado contable debe calcularse según la normativa mercantil vigente, que se corregirá mediante la aplicación de los principios y criterios de calificación, valoración e imputación temporal. b) Método de la estimación objetiva: es voluntaria siempre que la Ley permita su aplicación, y se caracteriza por combinar datos reales con presuntos signos, índices y módulo. Los requisitos de aplicación de la estimación objetiva son los siguientes: − Que el volumen de ingresos anuales sean inferiores a 300.000 € por cada actividad desarrollada. − Que el volumen de ingresos anuales sean inferiores a 450.000 € para todo el conjunto de actividades que desarrolle. c) Método de estimación indirecta: es un método subsidiario. Data d’actualització: 24/10/12 Pàgina 7 de 20 3. Tipo impositivo o tipos de gravamen: es el porcentaje que se aplica a la base liquidable para así calcular la cuota tributaria. Este porcentaje depende de las circunstancias de cada sociedad. 4. Cuota tributaria: es el resultado de multiplicar el tipo impositivo por la base liquidable. 5. Cuota líquida: es la cuota tributaria menos las deducciones y bonificaciones. 6. Deuda tributaria: es el resultado de restar a la cuota líquida las retenciones y pagos a cuenta y sumar los recargos o intereses de demora en caso de que los haya. Está integrada por: el interés de demora, los recargos por declaración extemporánea (fuera de plazo), los recargos del periodo ejecutivo, y los recargos exigibles legalmente sobre las bases o las cuotas, a favor del Tesoro o de otros entes públicos. 5. El Tipo de gravamen Los tipos de gravamen aplicables son los siguientes: - Tipo de gravamen general: 30% Principales tipos de gravamen especiales: − Entidades de reducida dimensión (con condiciones) *: 20% para la parte de base imponible comprendida entre 0 a 300.000 € y el 25% sobre el exceso. − Cooperativas fiscalmente protegidas: 20% para la actividad recurrente. Otros tipos de gravámenes: − El 35% en hidrocarburos. − El 25% en sociedades de garantía recíproca, cooperativas de crédito, mutuas ... − El 10% en sociedades sin ánimo de lucro. − El 1% en instituciones de inversión colectiva. − El 0% en planes de pensiones. * Para los períodos impositivos que se inicien en 2009, 2010 y 2011, se ha producido una reducción del tipo impositivo del Impuesto sobre Sociedades para los contribuyentes que cumplan ciertos requisitos: Data d’actualització: 24/10/12 Pàgina 8 de 20 − Tener ingresos por todas las actividades económicas de la sociedad inferior a 5 millones de euros. − Contar con una plantilla media inferior a 25 empleados en el periodo. − Durante 2010 deben mantener o aumentar la plantilla respecto a 2009. − Para las sociedades que se constituyan los años 2009, 2010 y 2011 y la plantilla media de las cuales los 12 meses siguientes al inicio del primer período impositivo sea superior a 0 pero inferior a la unidad, podrán aplicar los tipos reducidos en el período de constitución de la sociedad, siempre que la plantilla media de los 12 meses siguientes sea superior a la unidad. La reducción del tipo de gravamen prevista para las sociedades que cumplan los requisitos antes enunciados será del 5%, es decir: − Entidades de reducida dimensión, al 20%, en vez del 25%. − Para el resto de la base imponible, el 25%, en vez del 30%. Para el cálculo de la plantilla media de la entidad se tomarán como referencia las personas ocupadas, en los términos que disponga la legislación laboral, teniendo en cuenta la jornada contratada en relación con la jornada completa. Se computará que la plantilla media de los doce meses anteriores al inicio del primer período impositivo que comience a partir del 1 de enero de 2009, es cero, cuando la entidad se haya constituido a partir de esta fecha. Para determinar el importe neto de la cifra de negocios, se tendrá en consideración las reglas previstas para el acceso al régimen de entidades de reducida dimensión, es decir incluyendo no sólo la cifra de negocios de las mismas sociedades, sino también la de las empresas del grupo. 6. Distinción entre resultado contable y base imponible En una sociedad, el resultado contable es el que se obtiene en caso de aplicar la normativa contable-mercantil vigente correspondiente, sin embargo, se corregirá en el Impuesto sobre Sociedades mediante la aplicación de los principios y criterios de calificación, valoración y imputación temporal a través de ajustes extracontables para obtener la base imponible las sociedades. Los ajustes extracontables se realizan como consecuencia de las discrepancias existentes entre la norma contable y la fiscal. Data d’actualització: 24/10/12 Pàgina 9 de 20 Estas diferencias entre la contabilidad y la fiscalidad pueden estar motivadas por: a) Amortizaciones: es la depreciación efectiva que experimentan los bienes del activo (Maquinarias instalaciones, propiedades, etc.) En razón de su uso, obsolescencia o transcurso del tiempo. De la definición de amortización deducimos: − Un coste puede repartirse en varios períodos (coste plurianual). − La disminución del valor contable un activo (corrección de valor). b) Pérdida por deterioro del valor de los elementos patrimoniales o corrección de valor. c) Provisiones: Son los fondos que crea la empresa para hacer frente a la pérdida de valor que sufren determinados elementos de activo (provisiones de activo) o para hacer frente a posibles deudas o obligaciones de pago cuya aparición sea probable (provisiones de pasivo). Expresamente son no deducibles las provisiones para los siguientes gastos: − Deterioro de los créditos derivados de las posibles insolvencias de los deudores cuando en la fecha de cierre del período concurren determinadas circunstancias. − Las derivadas de obligaciones implícitas o tácitas. − Las relativas a retribuciones a largo plazo al personal. Data d’actualització: 24/10/12 Pàgina 10 de 20 − Las relativas a los costes en cumplimiento de contratos que excedan los beneficios económicos que se esperan recibir de ellos (los denominados contratos onerosos según la terminología del Plan General Contable). − Las derivadas de reestructuraciones, excepto si se refieren a obligaciones legales o contractuales y no meramente tácitas. − Las relativas al riesgo de devoluciones de ventas. No obstante, se mantiene el actual deducibilidad fiscal de las dotaciones para la cobertura de gastos accesorias a la devolución de ventas. − Los gastos de personal que correspondan a pagos basados en instrumentos de patrimonio, utilizados como fórmula de retribución a los empleados, tanto si se satisfacen en efectivo como mediante la entrega de estos instrumentos. d) Gastos no deducibles: − Retribución de fondos propios. − Contabilización del Impuesto sobre Sociedades (si es un ingreso, no tributa). − Multas, sanciones y recargos administrativos. − Las pérdidas del juego. − Donativos y liberalidades. − Dotaciones a fondos internos para la cobertura de contingencias análogas a la los planes de pensiones. − Gastos para servicios correspondientes a operaciones con paraísos fiscales, excepto que se pruebe que el gasto corresponde a una operación efectivamente realizada. e) Transmisiones lucrativas y societarias: Principio general: Los elementos patrimoniales se valorarán de acuerdo con el Código de Comercio. La norma General recoge que la valoración de los elementos patrimoniales se realizará por el precio de adquisición. Reglas especiales: se valorarán a valor de mercado las siguientes operaciones: − Los transmitidos o adquiridos a título lucrativo. − Los aportados a entidades y los valores recibidos en contraprestación. − Los transmitidos a los socios a causa de disolución, separación, reducción de capital, − reparto prima de emisión y distribución de beneficios. − Los transmitidos en virtud de fusión y escisión total o parcial. − Los adquiridos en virtud de permuta, cambio o conversión. Data d’actualització: 24/10/12 Pàgina 11 de 20 f) Corrección monetaria: Se prevé la existencia de correcciones monetarias a las rentas obtenidas como consecuencia de la enajenación de bienes inmuebles, salvo que se trate de existencias. Esta corrección tiene el objetivo de reducir las plusvalías generadas en la parte debida a la inflación acumulada. Las características de esta corrección son las siguientes: − Sólo afecta a los bienes inmuebles. − Se aplica a las rentas generadas en la transmisión de los elementos citados sin que se excluya ninguna forma de transmisión, es decir, la alienación puede ser onerosa (Con contraprestación dineraria o no, es decir, se incluyen las permutas) o lucrativa. − Sólo se tiene en cuenta para la imputación en la base de rentas positivas, es decir: se requiere que la renta previa generada sea positiva para proceder a calcular la parte correspondiente a la depreciación monetaria. − La corrección monetaria no podrá ser superior al importe de la renta previa positiva, es decir, no se puede determinar una renta negativa mediante este sistema. Con efecto para los períodos impositivos que se inicien durante el año 2010, los coeficientes, en función del momento de adquisición del elemento patrimonial transmitidos serán los siguientes: g) Operaciones vinculadas: Las operaciones entre entidades vinculadas se valorarán por su valor normal de mercado. Se entiende por valor normal de mercado aquel acordado por personas y entidades independientes en condiciones de libre competencia. Los métodos de valoración podrán ser los siguientes: − Precio libre comparable. − Método coste incrementado. − Método del precio de reventa. − Subsidiariamente: método de distribución del resultado / método del margen neto del conjunto de las operaciones. h) Imputación temporal: Se seguirán los siguientes principios en la aplicación del Impuesto sobre Sociedades: Data d’actualització: 24/10/12 Pàgina 12 de 20 − Principio de devengo: Los ingresos y gastos se imputarán en el período impositivo en que se devenguen, atendiendo la corriente real de bienes y servicios que estos mismos representan, con independencia del momento en que se produzca la corriente monetaria o financiera. − Principio de inscripción contable: no serán fiscalmente deducibles los gastos que no se hayan imputado contablemente en la cuenta de pérdidas y ganancias o en una cuenta de reservas, salvo que expresamente lo prevea la Ley (por ejemplo, amortizaciones aceleradas). Excepciones al principio de imputación temporal: Gastos diferidos o ingresos anticipados aceptados si no comportan tributación inferior. i) Compensación de bases imponibles negativas Las BIN podrán compensarse con las rentas positivas de los períodos impositivos que finalizan los 15 años siguientes. Para las entidades de nueva creación, el plazo a compensar inicia el primer ejercicio la renta sea positiva. Deberá acreditarse mediante la exhibición de la contabilidad y los oportunos soportes documentales, la procedencia y cuantía de las bases imponibles negativas -> cualquiera que sea el ejercicio en el que se originaron. 7. Deducciones y bonificaciones El Impuesto sobre Sociedades recoge las siguientes deducciones y bonificaciones: Deducciones Las deducciones por doble imposición se producen cuando la sociedad ya ha tributado por estas rentas en el extranjero o, en el caso de dividendos, cuando la filial ha tributado a el extranjero por el dividendo que reparte a su socio. La doble imposición puede ser: 1. Doble imposición interna (Dividendos y plusvalías de sociedades residentes en territorio español). La sociedad podrá deducirse el 50% de la cuota íntegra correspondiente a la base imponible derivada de dichos dividendos o de dichas participaciones en beneficios. Data d’actualització: 24/10/12 Pàgina 13 de 20 La deducción será del 100% cuando los dividendos o participaciones en beneficios procedan de entidades en las que el porcentaje de participación, directo o indirecto, sea igual o superior al 5%, siempre que dicho porcentaje se hubiera tenido de manera ininterrumpida durante el año anterior al día en que sea exigible el beneficio que se distribuya o, si no fuera el caso, que se mantenga durante el tiempo que sea necesario para completar un año. 2. Doble imposición internacional (Por impuestos soportados, rentas obtenidas en través de establecimiento permanente, dividendos y participaciones en beneficios de entidades no residentes). Cuando la sociedad residente integre rentas gravadas en el extranjero, podrá deducir la menor de las dos cantidades siguientes: el importe del impuesto que grava estas rentas y que haya sido satisfecho en el extranjero o el importe que en España correspondería pagar por las dichas rentas. Cuando integre dividendos o participación en beneficios grabados en el extranjero, se concede una deducción adicional para el impuesto pagado por la filial respecto de los beneficios con cargo a los cuales se abonan los dividendos. La suma de la deducción ordinaria y de la deducción adicional no podrá exceder del importe que correspondería pagar en España por dividendo bruto. Establecen determinadas deducciones para estimular su realización: Dichas deducciones son las siguientes: − Edición de libros y producción cinematográfica. − Inversiones medioambientales aprovechamiento − de energías renovables). − Empresas de transporte por carretera. − Servicios de guardería infantil. − Actividades de exportación. − Investigación y desarrollo e innovación tecnológica. − Fomento de las tecnologías de la información y de la comunicación en las − empresas de dimensión reducida. − Bienes del Patrimonio Histórico Español. − Formación profesional. − Creación de empleo para trabajadores minusválidos. − Reinversión de beneficios extraordinarios. − Contribuciones empresariales a planes de pensiones y patrimonios protegidos. Data d’actualització: 24/10/12 (instalaciones, vehículos de transporte Pàgina 14 de 20 y No todo el importe de la inversión efectuada es directamente deducible de la cuota íntegra,sólo se n'aplicarà un porcentaje, que es el porcentaje de deducción, el valor del varía de unas modalidades de inversión a las otras, y que es modificado sucesivamente en la Ley de Presupuestos Generales del Estado. Bonificaciones El importe de la bonificación se obtiene aplicando el coeficiente que en cada caso proceda a la parte de cuota íntegra que corresponda a las rentas que están bonificadas (cuota bonificable). Podemos destacar las siguientes bonificaciones: 1. El 25% de bonificación de la cuota del Impuesto sobre Sociedades que corresponda a las rentas derivadas de la actividad exportadora de producciones cinematográficas o audiovisuales españolas y de libros, siempre que se cumplan los requisitos exigidos en el efecto. 2. El 50% de bonificación de la cuota del Impuesto sobre Sociedades que corresponda a las rentas obtenidas en Ceuta, Melilla, o en sus dependencias, por las entidades que allí operan. 3. El 50% de bonificación de la cuota del Impuesto sobre Sociedades que corresponda a los resultados obtenidos por las cooperativas especialmente protegidas, siempre que se cumplan los requisitos exigidos al efecto. 8. Retenciones e ingresos a cuenta Practicadas las deducciones por inversiones sobre la cuota íntegra ajustada positiva o cuota íntegra minorada, se obtiene la cuota líquida positiva del ejercicio (cero o positiva). A esta cantidad se le restan las retenciones e ingresos a cuenta, dando lugar a la cuota del ejercicio a ingresar o devolver. Para obtener la cuota diferencial, tendremos en cuenta los pagos fraccionados realizados por la entidad. Además, habrá varias rentas generadas por las sociedades que están sujetas a retención. Dichas rentas son: a) Las rentas derivadas de la participación en fondos propios de cualquier tipo de entidad, por ejemplo, acciones, de la cesión a terceros de capitales propios, (préstamos) y las restantes rentas que tengan la consideración de rendimientos del capital mobiliario a efectos del IRPF b) Los premios por la participación en juegos, concursos, rifas o combinaciones aleatorias, estén o no vinculados a la oferta, promoción o venta de determinados bienes, productos o servicios. c) Las contraprestaciones obtenidas por los cargos de administrador o consejero en otras sociedades. Data d’actualització: 24/10/12 Pàgina 15 de 20 d) Las rentas fruto de la cesión del derecho a la explotación de la imagen o del consentimiento o autorización, aunque se obtengan en el ámbito del desarrollo de una actividad económica. e) Las rentas procedentes del arrendamiento o subarrendamiento de inmuebles urbanos, aun cuando constituyan ingresos derivados de explotaciones económicas. f) Las rentas obtenidas por las transmisiones o reembolsos de acciones o participaciones representativas del capital o patrimonio de instituciones de inversión colectiva. Asimismo, cuando las rentas mencionadas en los apartados anteriores sean abonadas en especie, deberá practicarse el correspondiente ingreso a cuenta. 9. Pagos fraccionados El pago fraccionado es un pago a cuenta de la liquidación del Impuesto sobre Sociedades, es decir, es una parte del resultado económico de la entidad. Su importe acumulará al de las retenciones a cuenta a efectos de calcular la cuota a ingresar o el importe a devolver. Los pagos fraccionados tienen la consideración de deuda tributaria, a efectos de aplicar la normativa sobre infracciones y sanciones y sobre liquidación de intereses de demora. Hay dos modalidades alternativas para determinar la base del pago fraccionado: 1. Modalidad aplicable con carácter general El pago fraccionado se calcula mediante la aplicación del tipo del 18% de la cuota íntegra del último período impositivo cuyo plazo de declaración estuviese vencido el primer día de los 20 naturales de los meses de abril, octubre o diciembre minorada por todas las deducciones y bonificaciones a que tenga derecho el sujeto pasivo, así como las retenciones e ingresos a cuenta. Si el último período impositivo tuviera una duración inferior al año, se deberá tener también en cuenta la parte proporcional de la cuota de períodos impositivos anteriores, hasta completar un período de doce meses. 2. Modalidad opcional (Obligatoria si el volumen de operaciones es superior a € 6.010.121,04). Los pagos fraccionados también podrán realizarse, a elección del sujeto pasivo, sobre la base imponible del período de los 3, 9 u 11 primeros meses de cada año natural. El porcentaje fijado por la Ley General de Presupuestos del Estado será el resultado de multiplicar por cinco séptimos el tipo de gravamen redondeado por defecto. Cuando el período impositivo no coincida con el año natural, se tomará como base imponible la correspondiente a los días transcurridos desde el inicio del período impositivo hasta el día anterior al inicio de los periodos señalados anteriormente (31 de marzo, 30 de septiembre y 30 de noviembre). En estos casos, el pago fraccionado es a cuenta de la liquidación correspondiente al período impositivo que esté en curso el día anterior al inicio de cada uno de los citados períodos de pago. Data d’actualització: 24/10/12 Pàgina 16 de 20 El plazo para hacer la declaración-liquidación e ingreso está comprendido entre el 1 y el 20 de meses de abril, octubre y diciembre, salvo que el día 20 caiga en sábado o festivo que en este caso se presentará el primer día hábil siguiente. 10. Declaración del Impuesto sobre Sociedades La declaración del Impuesto sobre Sociedades no tiene un plazo de presentación único para todos los contribuyentes, sino que cada sujeto pasivo tiene su propio plazo en función de la fecha en la que concluya su período impositivo. La presentación de la declaración deberá efectuarse dentro de los 25 días naturales siguientes a los 6 meses posteriores a la conclusión del período impositivo. Por lo tanto, como regla general, cuando se trate de sujetos pasivos cuyo ejercicio económico coincida con el año natural, el plazo de presentación de declaraciones queda fijado en los 25 días naturales del mes de julio. Modelos de autoliquidaciones 1. Modelo 200 (Formato electrónico): declaración del IS e IRNR (establecimientos permanentes y entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español). 2. Modelo 220: declaración del IS-Régimen de consolidación fiscal correspondiente a los grupos fiscales. Se considera el 70% el porcentaje de participación mínimo, ya sea directo o indirecto, exigido para que una sociedad cotizada forme parte de un grupo de consolidación a el efcete fiscal. Para el resto de sociedades su porcentaje será del 75%. Forma de presentación La presentación del modelo 200 se efectuará obligatoriamente por vía telemática a través de internet en la Agencia Estatal de Administración Tributaria (AEAT), salvo cuando deba presentar ante las Haciendas Forales, y se podrá hacer mediante impreso o telemáticamente. El modelo 220 podrá presentarse en impreso o por vía telemática a través de internet. Los requisitos exigidos por la AEAT para la presentación telemática por una persona o entidad autorizada para presentar declaraciones en representación de terceros son los siguientes: - El contribuyente debe disponer de NIF. - El equipo deberá tener instalado un sistema operativo reciente así como un navegador. - El navegador debe disponer de un certificado de usuario expedido por alguna autoridad de certificación autorizada, admitido por la AEAT. - La declaración debe confeccionarse con el programa diseñado por la AEAT y se obtiene a w w w . a g e n c i a t r i b u t a r i a . e s Data d’actualització: 24/10/12 Pàgina 18 de 20 - Este programa permite rellenar los formularios ajustados al modelo aprobado y obtener el fichero con la declaración a detransmetre. Resultado de la autoliquidación Si el resultado de la autoliquidación resulta a ingresar, su importe deberá hacerse efectivo en la entidad colaboradora (entidad financiera) correspondiente, que deberá indicar: − NIF. − Período impositivo al que corresponde la declaración. − Documento de ingreso. − Tipos de autoliquidación. − Importe a ingresar. La entidad colaboradora emitirá el correspondiente recibo, asignará el número de Referencia Completo (NRC), asociado al ingreso efectuado. Posteriormente, el declarante se conecta a la página de la AEAT y selecciona, dentro de la ventana Oficina Virtual, el concepto fiscal y el tipo de declaración a transmitir, introduce el NRC, selecciona el certificado de usuario para generar la firma electrónica ya continuación transmite la declaración con la firma electrónica generada. Si la declaración es aceptada, por pantalla se indicarán los datos del documento de ingreso (o en su caso de devolución) validados con un código electrónico, fecha y hora de presentación. Dicha información podrá imprimirse para el contribuyente. Si la declaración es rechazada, en pantalla se muestran los errores detectados para que se subsanen . También podrá utilizarse como medio de pago la domiciliación bancaria en una entidad que actúe como colaboradora en la gestión recaudatoria, en la que el contribuyente tenga abierta una cuenta en que domicilie el pago. La domiciliación puede hacerse los 20 primeros días de julio, y el pago se considera realizado en la fecha cargo en cuenta de su importe. Si la declaración es negativa, a devolver o con cuota a volver se realiza el mismo proceso, omitiendo la operación de ingreso en la entidad colaboradora y la indicación del NRC. Documentos anexos Hay veces que en la declaración se acompañarán documentos, solicitudes o opciones o manifestaciones que no figuran expresamente recogidos en el impreso. En estos casos, se deberá conectar a la página de internet de la AEAT, y la Oficina Virtual, seleccionar el acceso al registro telemático de documentos. Una vez dentro, elegimos la opción correspondiente a los modelos y incorporamos la documentación, posteriormente, procedemos a su envío. Data d’actualització: 24/10/12 Pàgina 19 de 20 Personas que pueden presentar el Impuesto sobre Sociedades 1. Sujeto pasivo. 2. Por un tercero en su nombre que cumpla las siguientes características: − Disponer de NIF. − Disponer de certificado de firma electrónica válida. − Obtener la representación debida para actuar en nombre del tercero declarante, que se − hará mediante la comparecencia del tercero en alguna oficina de la AEAT. − Tipos de autoliquidación. − Importe a ingresar. El Departamento de Empresa y Empleo de la Generalitat de Catalunya y Barcelona Activa SAU SPM velarán para asegurar la exactitud y fidelidad de esta información y de los datos contenidos en los informes. Estos informes se publican para proporcionar información general. El Departamento de Empresa y Empleo de la Generalitat de Catalunya y Barcelona Activa SAU SPM no aceptarán bajo ninguna circunstancia ninguna responsabilidad por pérdidas, daños o perjuicios o de otras decisiones empresariales basadas en datos o informaciones que se puedan extraer de este informe. Data d’actualització: 24/10/12 Pàgina 20 de 20