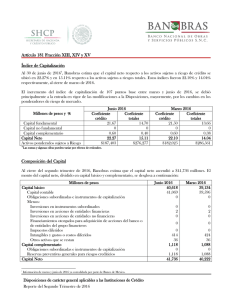

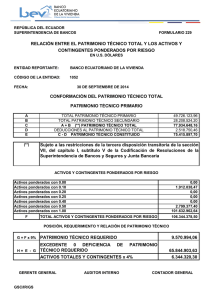

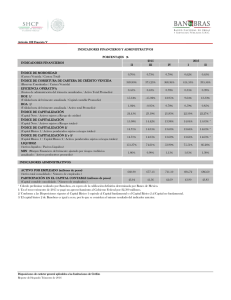

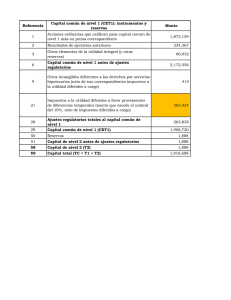

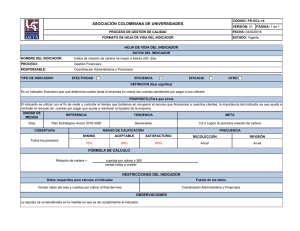

Notas a Edos. Financieros. 2016 1er. Trim

Anuncio