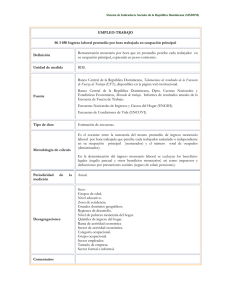

2010 - Banco Central de la República Dominicana

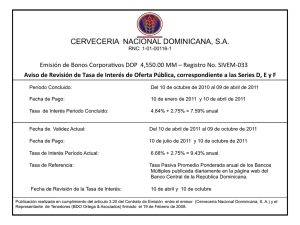

Anuncio