CAPITULO V LAS PYMES DE AMERICA LATINA Y EUROPA

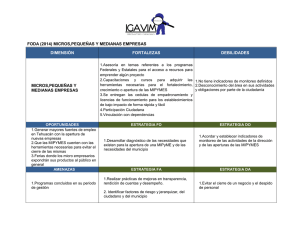

Anuncio