File - Pacific Credit Rating

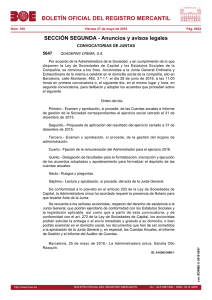

Anuncio