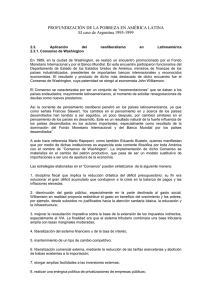

allá del Consenso de Washington

Anuncio