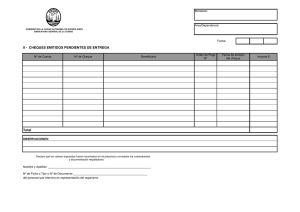

Elementos básicos de los servicios bancarios

Anuncio