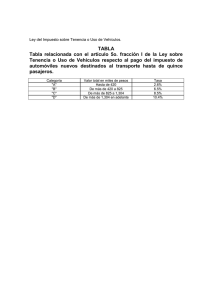

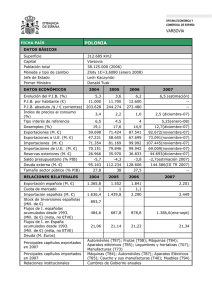

el régimen de las entidades de tenencia de valores extranjeros

Anuncio