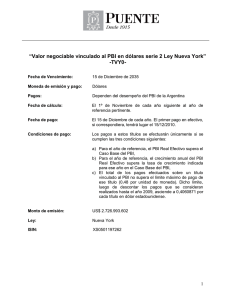

De más: que tus ahorros ayuden a una empresa uruguaya a crear

Anuncio