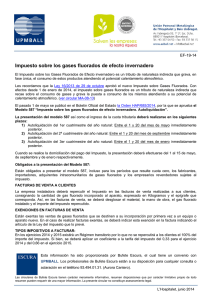

EL IMPUESTO SOBRE GASES FLUORADOS DE EFECTO

Anuncio