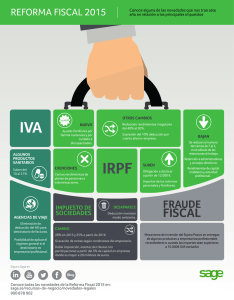

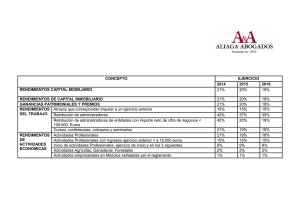

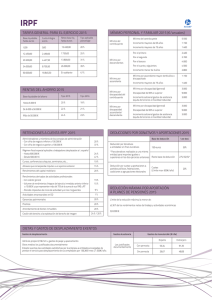

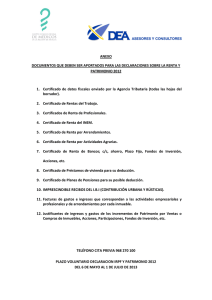

Consultas Renta 2015

Anuncio