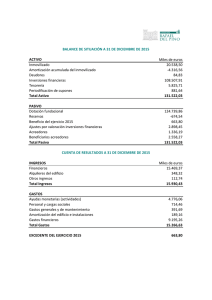

EL CIERRE FISCAL Y CONTABLE DEL EJERCICIO 2009

Anuncio