GENOMMA LAB \(Inicio de Cobertura\)

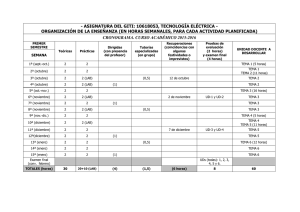

Anuncio

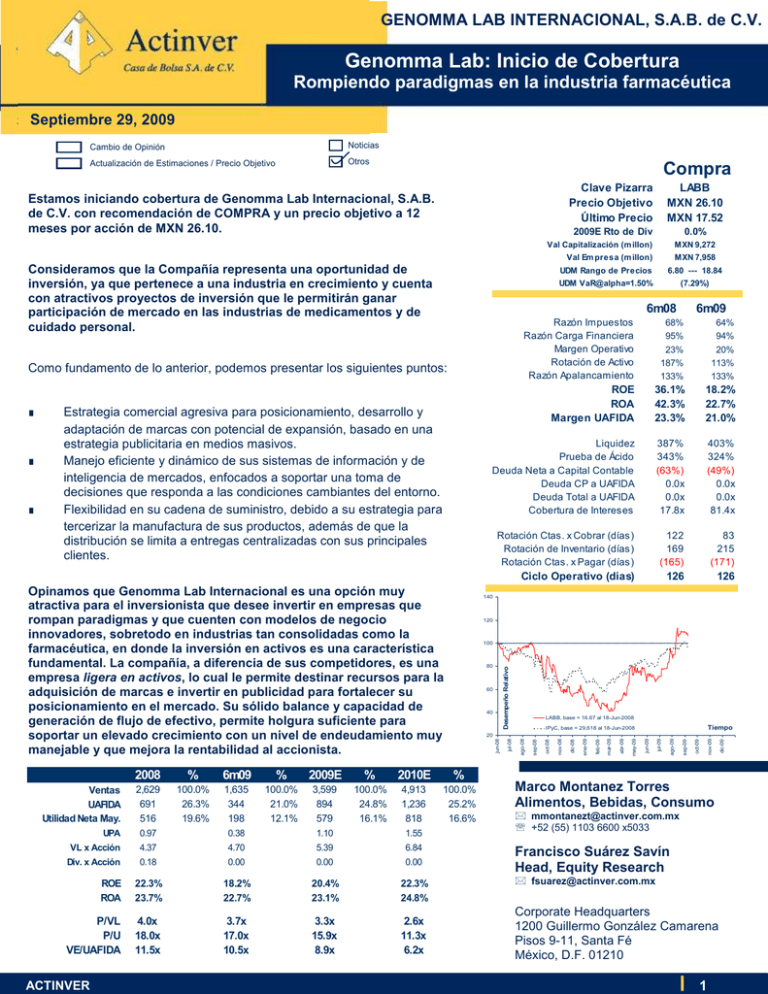

GENOMMA LAB INTERNACIONAL, S.A.B. de C.V. Genomma GenommaLab: Lab:Inicio Iniciode deCobertura Cobertura Rompiendo paradigmas farmacéutica Rompiendo paradigmasen enlalaindustria industria farmacéutica Septiembre 2009 Septiembre 29,29, 2009 Compra Clave Pizarra Precio Objetivo Último Precio Estamos iniciando cobertura de Genomma Lab Internacional, S.A.B. de C.V. con recomendación de COMPRA y un precio objetivo a 12 meses por acción de MXN 26.10. LABB MXN 26.10 MXN 17.52 2009E Rto de Div 0.0% Val Capitalización (m illon) MXN 9,272 Val Em presa (m illon) Consideramos que la Compañía representa una oportunidad de inversión, ya que pertenece a una industria en crecimiento y cuenta con atractivos proyectos de inversión que le permitirán ganar participación de mercado en las industrias de medicamentos y de cuidado personal. Estrategia comercial agresiva para posicionamiento, desarrollo y adaptación de marcas con potencial de expansión, basado en una estrategia publicitaria en medios masivos. Manejo eficiente y dinámico de sus sistemas de información y de inteligencia de mercados, enfocados a soportar una toma de decisiones que responda a las condiciones cambiantes del entorno. Flexibilidad en su cadena de suministro, debido a su estrategia para tercerizar la manufactura de sus productos, además de que la distribución se limita a entregas centralizadas con sus principales clientes. Opinamos que Genomma Lab Internacional es una opción muy atractiva para el inversionista que desee invertir en empresas que rompan paradigmas y que cuenten con modelos de negocio innovadores, sobretodo en industrias tan consolidadas como la farmacéutica, en donde la inversión en activos es una característica fundamental. La compañía, a diferencia de sus competidores, es una empresa ligera en activos, lo cual le permite destinar recursos para la adquisición de marcas e invertir en publicidad para fortalecer su posicionamiento en el mercado. Su sólido balance y capacidad de generación de flujo de efectivo, permite holgura suficiente para soportar un elevado crecimiento con un nivel de endeudamiento muy manejable y que mejora la rentabilidad al accionista. Ventas UAFIDA Utilidad Neta May. 64% 94% 20% 113% 133% ROE ROA Margen UAFIDA 36.1% 42.3% 23.3% 18.2% 22.7% 21.0% Liquidez Prueba de Ácido Deuda Neta a Capital Contable Deuda CP a UAFIDA Deuda Total a UAFIDA Cobertura de Intereses 387% 343% (63%) 0.0x 0.0x 17.8x 403% 324% (49%) 0.0x 0.0x 81.4x Rotación Ctas. x Cobrar (días) Rotación de Inventario (días) Rotación Ctas. x Pagar (días) 122 169 (165) 83 215 (171) Ciclo Operativo (días) 126 126 100 60 40 % 2009E % 2010E % 1,635 344 198 100.0% 21.0% 12.1% 3,599 894 579 100.0% 24.8% 16.1% 4,913 1,236 818 100.0% 25.2% 16.6% VL x Acción 4.37 4.70 5.39 6.84 Div. x Acción 0.18 0.00 0.00 0.00 ROE ROA 22.3% 23.7% 18.2% 22.7% 20.4% 23.1% 22.3% 24.8% P/VL P/U VE/UAFIDA 4.0x 18.0x 11.5x 3.7x 17.0x 10.5x 3.3x 15.9x 8.9x 2.6x 11.3x 6.2x Tiempo IPyC, base = 29,618 al 18-Jun-2008 Marco Montanez Torres Alimentos, Bebidas, Consumo [email protected] ℡ +52 (55) 1103 6600 x5033 Francisco Suárez Savín Head, Equity Research [email protected] Corporate Headquarters 1200 Guillermo González Camarena Pisos 9-11, Santa Fé México, D.F. 01210 1 dic-09 jul-09 jun-09 abr-09 may-09 feb-09 mar-09 dic-08 ene-09 oct-08 nov-08 sep-08 jun-08 6m09 1.55 LABB, base = 16.67 al 18-Jun-2008 20 % 1.10 Desempeño Relativo 80 100.0% 26.3% 19.6% 0.38 ACTINVER 120 2,629 691 516 0.97 6m09 140 2008 UPA (7.29%) 68% 95% 23% 187% 133% jul-08 ∎ UDM VaR@alpha=1.50% 6m08 ago-08 ∎ 6.80 --- 18.84 Razón Impuestos Razón Carga Financiera Margen Operativo Rotación de Activo Razón Apalancamiento Como fundamento de lo anterior, podemos presentar los siguientes puntos: ∎ MXN 7,958 UDM Rango de Precios oct-09 Otros nov-09 Actualización de Estimaciones / Precio Objetivo sep-09 Noticias ago-09 Cambio de Opinión GENOMMA LAB INTERNACIONAL, S.A.B. de Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Valuación 2009E 2010E 2011E 2012E 2013E 2014E 2015E 2016E 2017E 2018E (US$m ) EBITDA Cash taxes Changes in w orking capital Capex 65 95 128 164 203 248 300 363 439 530 (20) (29) (9) (28) (26) (10) (38) (49) (13) (50) (53) (14) (62) (64) (15) (76) (77) (16) (92) (93) (17) (112) (111) (17) (135) (134) (18) (164) (162) (19) 7 32 28 47 62 79 98 122 151 186 Unlevered free cash flow Cost of equity US risk free rate (10-year US Treasury) 3.5% Equity risk premium 5.5% Residual Growth 1.20 Adjusted equity risk premium 6.6% Country risk premium 1.5% Total cost of equity WACC Equity beta 11.6% US risk free rate (10-year US Treasury) 3.5% Implied credit spread 2.0% Country risk premium 1.5% Cost of debt (pretax) 7.0% Effective tax rate Total cost of debt Debt/capitalization (target) 30.0% 4.9% Non-Expected Change in EBITDA Cost of debt 11.8% 11.3% 10.8% 1.5% 32.61 32.90 33.21 2.0% 33.86 34.15 34.46 10.3% 33.53 34.78 9.8% 9.3% 8.8% 8.3% 33.86 34.20 34.56 34.93 35.11 35.45 35.81 36.18 2.5% 35.27 35.56 35.87 36.19 36.52 36.86 37.22 37.59 3.0% 36.88 37.17 37.48 3.5% 38.72 39.01 39.32 4.0% 40.86 41.15 41.45 37.79 39.64 41.77 38.12 38.47 38.82 39.20 39.97 40.31 40.67 41.04 42.10 42.45 42.80 43.18 2010 E EV/EBITDA Target Multiple 10% 5% 0% 7.7x 8.2x 8.7x 9.2x 9.7x 10.2x 22.85 24.13 25.41 26.70 27.98 29.27 21.95 23.17 24.40 25.63 26.85 28.08 21.05 (5%) (10%) 25.72 26.89 20.15 21.26 22.21 22.37 23.38 23.48 24.55 24.59 25.70 19.25 20.30 21.35 22.40 23.45 24.50 20.0% WACC NPV of cash flows 2009-2018 Residual grow th Residual value NPV of residual value Total net present value Net Debt Minorities Equity Value Shares outstanding NPV per share ACTINVER 10.3% 405 2.5% 2,391 900 Non-Expected Change in EPS 2010 E P/E Target Multiple 10% 5% 0% (5%) (10%) 12.0x 12.5x 13.0x 13.5x 14.0x 14.5x 20.39 21.24 22.09 22.94 23.79 24.64 19.46 20.27 21.08 21.90 22.71 23.52 18.54 19.31 20.08 20.85 21.63 22.40 17.61 18.34 19.08 19.81 20.54 21.28 16.68 17.38 18.07 18.77 19.46 20.16 1,306 (92) 0 1,398 529 36.19 Implied Valuation Weight 35% 35% 30% 8.20 7.00 10.90 Weighted Average Price Target 26.10 EV/EBITDA P/E DCF 2009E P/E 2010E P/BV 23.8x 4.9x 16.9x 3.8x EV/EBITDA 14.0x 9.9x 2 GENOMMA LAB INTERNACIONAL, S.A.B. de C.V. Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Período Compañía 2009 (29sep09) Mkt. Cap (USD) 2T 09 2T 09 2009 E 2009 E 2010 E ROA % ROE % P/BV P/E P/E 2009 E 2010 E EV/EBITDA EV/EBITDA GENOMMA LAB-B $ 684 25.6% 35.6% 3.3x 15.9x 11.3x 8.9x 6.2x HYPERMARCAS S.A $ 4,200 $ 1,241 $ 14,657 $ 113,183 $ 141,712 $ 55,348 $ 103,032 (7.5%) 8.4% 13.4% 7.2% 11.6% 3.3% 13.1% (15.9%) 29.0% 24.9% 13.2% 20.0% 10.4% 52.5% 2.8x 3.6x 3.6x 1.7x 27.2x 2.0x 7.3x 16.9x 14.4x 24.1x 8.5x 14.3x 13.8x 10.7x 13.6x 13.0x 20.6x 7.4x 12.6x 11.9x 10.3x 16.6x 9.7x 13.1x 4.9x 10.2x 7.8x 7.2x 13.0x 9.2x 11.7x 4.2x 9.2x 7.2x 7.0x 9.4% 10.0% 21.2% 22.4% 6.4x 3.4x 14.8x 14.3x 12.6x 12.3x 9.8x 9.3x 8.5x 8.2x CHATTEM INC BEIERSDORF AG PFIZER INC ROCHE HLDG-GENUS BAYER AG GLAXOSMITHKLINE Prom edio $ Mediana $ 54,257 35,002 Tabla 1: Valuación relativa de empresas similares en la industria. Fuente: Bloomberg y estimaciones de Actinver Casa de Bolsa para el caso de Genomma Lab Internacional. Como se puede apreciar, el método de valuación para el precio objetivo de la acción de la compañía es resultado del promedio ponderado de 3 metodologías: 1. Múltiplo objetivo EV / EBITDA: Con base en la Tabla 1, la cual presenta información de las empresas comparables a Genomma Lab Internacional, consideramos un múltiplo objetivo de 8.7x, suponiendo un comportamiento estable en el EBITDA, como se muestra en el cuadro de sensibilidades de la hoja anterior. De esta forma, se llega a un precio objetivo de MXN 23.38. Como podrá apreciarse, no se considera una expansión en los múltiplos. Múltiplo objetivo P / E: Con base en la Tabla 1, consideramos un múltiplo objetivo de 13.0x, suponiendo un comportamiento estable en las utilidades por acción, como se muestra en el cuadro de sensibilidades de la hoja anterior. Así, el resultado es un precio objetivo de MXN 20.08. 2. Como podrá apreciarse, no se considera una expansión en los múltiplos para 2010, no obstante que pudiera justificarse dado el potencial de crecimiento de la empresa, por lo que estamos reflejando una postura conservadora. 3. Flujos de efectivo descontados: Para realizar este cálculo, se utilizaron los siguientes supuestos: • Cálculo de la WACC: La beta seleccionada es de 1.2, de acuerdo a una observación de 12 meses y considerando la sensibilidad esperada al comportamiento del mercado. Tomamos una prima de riesgo del capital de 5.5%, basada en estudios empíricos del mercado. En cuanto a la tasa libre de riesgo en USD, tomamos la expectativa del bono del Tesoro de EUA a 10 años en 3.5%. La prima de riesgo soberana la consideramos en 1.5%. El diferencial de crédito implícito estimado sería de 200 puntos base adicionales al bono de EUA utilizado como punto de referencia. En cuanto a la tasa impositiva, consideramos una tasa efectiva del 28%. Con respecto al nivel de deuda, pensamos que una razón deuda / capital del 20% es un objetivo manejable y sostenible en el largo plazo. Con todos los elementos anteriores, la WACC obtenida es de 10.3%. • Crecimiento residual: Considerando las expectativas de crecimiento de la industria y potencial de los proyectos en donde la empresa está involucrada, los cuales trataremos con mayor detalle más adelante, estimamos un valor de 2.5%. ACTINVER 3 GENOMMA LAB INTERNACIONAL, S.A.B. de Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 En cuanto a la ponderación de las metodologías utilizadas, estamos asignando un peso de 35% tanto para el método del múltiplo objetivo P / E como del múltiplo EV / EBITDA. El método de Flujo de Efectivo Descontados se ponderó al 30%. Aunque el múltiplo P / BV no está contemplado para la valuación, cabe señalar que también su comportamiento es favorable al abaratarse de 4.9x en 2009 a 3.8x para el 2010 (valuación implícita). Tomando en cuenta todos los elementos anteriores, el precio ponderado objetivo sería de MXN 26.10 a 12 meses. Si consideramos el precio de cierre de la acción al día anterior de MXN 17.52, el rendimiento esperado sería de 49%. Descripción de la Compañía Genomma Lab Internacional es una empresa dedicada a la venta de productos farmacéuticos de libre venta (OTC), de medicamentos de receta médica y de productos para el cuidado personal en México, y cuenta con presencia internacional en los principales países de Latinoamérica, entre los que figuran Guatemala, El Salvador, Honduras, Nicaragua, Costa Rica, Panamá, Colombia, Perú, Chile, Ecuador, Bolivia y Argentina. Así también, se pretende establecer, a mediano plazo, presencia en Brasil y en los EUA. Con la adquisición de Medicinas y Medicamentos Nacionales en Marzo de este año, Genomma Lab incursiona en el mercado de genéricos intercambiables con la marca “Primer Nivel Por Tu Salud”. Genomma Lab pagó MXN 115 millones por esta empresa, lo que representa un múltiplo de 0.7 veces las ventas anuales. Dentro del portafolio de productos figuran aproximadamente 400 SKU’s en las siguientes categorías: Antirreumáticos, antiulcerosos, cefalosporinas, penicilinas de amplio y mediano espectro, antimicóticos, macrólidos, expectorantes y antihistamínicos entre otros. Según fuentes de la emisora, se estima que 93% de los medicamentos que se venden en el territorio mexicano son de patente vencida, por lo que esta situación representa una oportunidad interesante para Genomma Lab. Es conveniente señalar que las patentes tienen una vigencia de 20 años improrrogables en México, con excepción de medicamentos registrados en otros países miembros del Tratado de Cooperación en Materia de Patentes, los cuales podrían tener una vigencia mayor a los 20 años si en estos países se hubiere extendido una vigencia a la patente concedida. (Ley de la Propiedad Industrial, art. 23). Recientemente la empresa dio a conocer a finales del mes de Agosto del presente año, una alianza estratégica con Televisa, para que, mediante su subsidiaria Televisa Consumer Products USA, venda y distribuya productos de cuidado personal y medicamentos de libre venta en Estados Unidos de América y en Puerto Rico, dirigidos principalmente al mercado hispano de 50 millones de personas aproximadamente. La empresa se orienta a 2 mercados principalmente: los medicamentos OTC que actualmente representan el 62% de las ventas netas consolidadas, que incluyen categorías como los inhibidores gástricos, tratamiento de hemorroides, protección y desempeño sexual, osteoartríticos y antiacné; y los de productos de cuidado personal, que representaron el resto de los ingresos para la Compañía, los cuales tienen categorías de producto dirigidas para tratamientos dermatológicos faciales y corporales, tratamiento de várices y desvanecimiento de cicatrices. A continuación se muestra la integración de la mezcla de ventas al cierre del 2008, en un Top 10 por marca: ACTINVER 4 GENOMMA LAB INTERNACIONAL, S.A.B. de C.V. Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Ventas 2008 (Top 10 por m arca) Si l ka-Medi c 6% Dal ay 5% Línea M 17% Ul tr a-Bengué 6% Genopr azol 8% Asepxi a 15% Goi coechea 9% X-Ray 10% Ci catr icur e 14% Ni kzon 10% Gráfica 1: Composición de las ventas al cierre de 2008 por marca (Top 10). Fuente: Reportes de la Empresa. Los aspectos más relevantes del modelo de negocios son los siguientes: • Capacidad para desarrollar internamente nuevos productos, conjuntamente con la habilidad de crear marcas de impacto en el consumidor; • Estrategias de publicidad y mercadotecnia dirigidas, que la Compañía monitorea constantemente y que están basadas en análisis métricos de clientes y del mercado, y que aumentan su capacidad de respuesta; • Uso efectivo de la televisión y de otras campañas de publicidad y mercadotecnia que permiten la comunicación directa con los consumidores; • Uso de instalaciones propias para desarrollar campañas publicitarias, lo cual otorga a Genomma Lab la flexibilidad necesaria para responder rápidamente a cambios en la demanda de los consumidores y a las estrategias de competidores, dando a la empresa eficiencias en materia de costos y tiempo; • Venta de sus productos en el mercado nacional a través de una red de distribución diversificada que incluye mayoristas farmacéuticos, cadenas nacionales de farmacias, tiendas de autoservicio, clubes de precios y tiendas departamentales; • Contratación de terceros para la manufactura de la mayoría de los productos. La compañía llega actualmente a más de 21,700 puntos de venta, abarcando a tres balanceados grupos de canales principales: Mayoristas, Autoservicios y Cadenas de Farmacias. Genomma Lab Internacional cuenta con tres centros de distribución ubicados en el Estado de México. Contemplando sus planes de expansión, es probable que se incremente la superficie de almacenamiento y que se realice una consolidación en el número de los almacenes. La Empresa posee una flotilla propia que le permite hacer las entregas a sus principales canales de distribución en sus almacenes o cruces de andén. Es importante señalar que Genomma Lab no realiza la distribución en todos los puntos de venta (“sell out”, que es cuando el consumidor adquiere el producto), sino que realiza las entregas a sus clientes (“sell in”) para que este último los distribuya y estén disponibles para el cliente final. ACTINVER 5 GENOMMA LAB INTERNACIONAL, S.A.B. de Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 En cuanto a la estructura accionaria de la Compañía, la siguiente tabla muestra la composición al cierre de Abril de 2009: Número de acciones Serie Porcentaje Banco Invex, S.A. como Fiduciario en el Fideicomiso 414 265,193,579 B 50.1% ZN Mexico II, L.P. 115,369,534 B 21.8% Gran Público inversionista 148,677,600 B 28.1% Accionista TOTAL 529,240,713 Tabla 1: ACTINVER 100.0% Estructura accionaria de Genomma Lab Internacional. Fuente: Datos de la empresa. 6 GENOMMA LAB INTERNACIONAL, S.A.B. de C.V. Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Industria El mercado farmacéutico OTC incluye analgésicos, fórmulas para la tos y el resfriado común, fórmulas para la indigestión, productos medicinales para el cuidado de la piel, medicamentos tradicionales, vitaminas y minerales, y otros productos farmacéuticos. De acuerdo con Datamonitor, durante 2006, la industria farmacéutica OTC a nivel mundial alcanzó un valor estimado de 81.5 miles de millones de dólares. EUA fue el principal mercado geográfico para los productos farmacéuticos OTC, con un valor estimado de mercado de 21.3 miles de millones de dólares, o el 26.1% del mercado a nivel mundial durante 2006. Por su parte, el mercado mexicano de productos farmacéuticos OTC, con un valor estimado de $20.2 mil millones de pesos, es decir, aproximadamente $1.9 mil millones de dólares, fue el más grande de América Latina durante 2006, y representó el 18.5% del mercado en América Latina, o el 2.3% del mercado mundial. A continuación se muestra tabla con la composición por categoría: Ventas 2006 (mill. USD) Otros. USD 278. 15% Tos y resfriado. USD 447. 25% Medicinas tradicionales. USD 220. 12% Vitaminas y minerales. USD 359. 19% Analgésicos. USD 265. 14% Productos medicinales para el cuidado de la piel. Gráfica 2: ACTINVER Ventas por categoría en el mercado farmacéutico OTC en México durante 2006. Fuente: Datamonitor. 7 GENOMMA LAB INTERNACIONAL, S.A.B. de Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Se tiene proyectado que el mercado mexicano de productos farmacéuticos OTC, así como los mercados de productos farmacéuticos OTC en otros países en vías de desarrollo, crezca con mayor rapidez que el mercado de productos farmacéuticos OTC mundial. De acuerdo con Datamonitor, se espera que el mercado mexicano de farmacéuticos OTC aumente de $20.2 miles de millones de pesos durante el 2006, a $28.6 mil millones de pesos en 2011, lo que representa una tasa de crecimiento anual compuesta de 7.2%. Es probable que el tamaño del mercado mexicano se encuentre subestimado, debido a que una gran proporción de las ventas de medicamentos en las farmacias no se contabiliza. The Economic Intelligence Unit estima que durante 2007, en EUA los gastos en productos farmacéuticos representaron el 2.6% de su PIB, comparado con sólo el 1.7% del PIB en México. Los gastos en productos farmacéuticos en México de 2004 a 2006 se mantuvieron estables, y representaron el 1.6% del PIB. Durante el mismo período, los gastos en este tipo de productos en EUA aumentaron de 2.3% a 2.4%, que representó un crecimiento del 7%. Los principales factores que están impulsando el sector farmacéutico OTC en México son los siguientes: a. Una economía nacional estable con una clase media en crecimiento: De acuerdo a cifras del Banco Mundial, el PIB per cápita en México ha crecido de USD 5,080 en el año 2000 a USD 9,980 en el 2008, que equivale a una tasa de crecimiento anual compuesta de 8.8%. El incremento en el nivel de ingresos promedio de la población mexicana puede influir en forma directa el incremento en el consumo de medicamentos, particularmente dentro de la población de menores ingresos, quienes podrán destinar un mayor número de recursos disponibles a la compra de productos farmacéuticos. Evolución PIB per cápita en México 9,980 10,000 9,000 TCAC = 8.8% 7,870 8,000 7,000 6,000 USD 5,080 5,540 5,910 6,230 6,770 8,340 7,310 5,000 4,000 3,000 2,000 1,000 0 2000 2001 2002 2003 2004 2005 2006 2007 2008 Gráfica 3 Fuente: Banco Mundial. b. Incremento en los gastos en productos farmacéuticos como porcentaje del PIB: The Economic Intelligence Unit estima que durante 2007, en EUA, con una población de aproximadamente 300 millones de habitantes, los gastos en productos farmacéuticos representaron el 2.6% de su PIB, comparado con sólo el 1.7% del PIB en México, que cuenta con una población de aproximadamente 109 millones de habitantes. Los gastos en productos farmacéuticos en México de 2004 a 2006 se mantuvieron estables, y representaron el 1.6% de su PIB. Durante el mismo periodo, los gastos en productos farmacéuticos en EUA aumentaron de 2.3% a 2.4%, lo cual representa una tasa de crecimiento del 7.0%. ACTINVER 8 GENOMMA LAB INTERNACIONAL, S.A.B. de C.V. Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Gráficas 4, 5, 6: Evolución de la Pirámide Poblacional en México Fuente: CONAPO. c. Pirámide de Población: 2005 100 o más 90 - 94 80 - 84 70 - 74 60 - 64 50 - 54 40 - 44 30 - 34 20 - 24 10 - 14 0- 4 - 2,000,000 4,000,000 6,000,000 8,000,000 10,000,000 12,000,000 Pirámide de Población: 2020 Envejecimiento de la población en México: La mejoría de las condiciones de salud en México ha sido responsable de una continua disminución en la tasa de mortalidad y el incremento promedio en la esperanza de vida de 79.2 años para el 2025 durante los últimos cinco años. Una población cada vez mayor está asociada a un incremento en el consumo de medicamentos y con una mayor frecuencia. Las transiciones demográfica y epidemiológica del país ha aumentado la esperanza de vida de la población mexicana, con un importante crecimiento del número de adultos mayores que se asociará al aumento de las enfermedades crónico degenerativas, lo que también incrementará los costos de la atención médica. d. El enfoque de México en ampliar el acceso a servicios farmacéuticos y a reducir el costo general de los productos farmacéuticos: El Gobierno está fomentando el uso de productos farmacéuticos OTC de menor costo, con el propósito de disminuir la carga financiera a las instituciones de salud públicas. e. Mayor automedicación para enfermedades menores o crónicas: A través de investigaciones de mercado se ha revelado que la población mexicana tiende a automedicarse con base en recomendaciones familiares o en visitas anteriores al médico. Los medios de comunicación masivos y las compañías de farmacéuticos OTC que buscan educar al consumidor sobre sus productos, han elevado la confianza y la conciencia del consumidor en relación con la posibilidad de automedicarse y emplear estos productos. 100 o más 90 - 94 80 - 84 70 - 74 60 - 64 50 - 54 40 - 44 30 - 34 20 - 24 10 - 14 0- 4 - 2,000,000 4,000,000 6,000,000 8,000,000 10,000,000 12,000,000 Pirámide de Población: 2050 100 o más 90 - 94 80 - 84 70 - 74 60 - 64 50 - 54 40 - 44 30 - 34 20 - 24 10 - 14 f. 0- 4 - 1,000,000 ACTINVER 2,000,000 3,000,000 4,000,000 5,000,000 6,000,000 7,000,000 8,000,000 9,000,000 Oportunidades en consumo per cápita: De acuerdo con información de Euromonitor y el Banco Mundial, el consumo per cápita en la industria farmacéutica OTC en México es actualmente inferior al consumo per cápita registrado en los mercados de Brasil, Estados Unidos de América y Europa Occidental. 9 GENOMMA LAB INTERNACIONAL, S.A.B. de Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Con respecto al mercado de productos para el cuidado personal, éste se encuentra integrado por productos para el cuidado de la piel y para la protección solar, productos para el baño, cosméticos de color, higiene bucal, fragancias y productos para la depilación. De acuerdo con Euromonitor, durante 2006, la industria del cuidado personal mundial generó ventas por una cantidad estimada de USD 270 billones. Durante el mismo año, estos productos representaron ventas de USD 6.9 billones en México. El mercado mexicano de productos de cuidado personal ha tenido una tasa de crecimiento anual compuesta del 6.6% del 2001 al 2006, y las proyecciones apuntan a que el mercado crezca de USD 6.9 billones en 2006 a USD 7.6 billones para el 2011, reflejando una tasa de crecimiento anual compuesta del 1.8%. El crecimiento del mercado de productos del cuidado personal podría estar impulsado por los siguientes puntos: a. Incremento en los ingresos disponibles y mayor acceso al crédito en México: De acuerdo a la última Encuesta Nacional de Ingresos y Gastos en los Hogares (ENIGH, publicada por el INEGI), el gasto en cuidados personales como porcentaje del total ha mantenido una tendencia creciente desde el año 2000 a 2008, pasando de 5.6% a 7.0%. b. Un crecimiento en las tendencias comerciales modernas: Debido al desarrollo importante que han tenido los canales minoristas para atacar diversos segmentos de mercado. c. Es probable que el envejecimiento de la población resulte en un mayor cuidado de la piel. d. Las tendencias hacia el consumo de productos orgánicos y naturales representan un nicho de mercado en crecimiento. e. Oportunidades en consumo per cápita: De acuerdo con información de Euromonitor y el Banco Mundial, el consumo per cápita en la industria de cuidado personal en México es actualmente inferior al consumo per cápita registrado en los mercados de Brasil, Estados Unidos de América y Europa Occidental. ACTINVER 10 GENOMMA LAB INTERNACIONAL, S.A.B. de C.V. Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Sector Salud en México El gasto en salud, medido como proporción del PIB representó el 6.6% en 2006, debajo del promedio de los países integrantes de la OECD, el cual se situó en 8.9%. En cuanto al gasto en medicamentos, durante 2006 en México se tuvo un gasto per cápita de USD 182, de los cuales el solo 15% provino del Gobierno y el resto de recursos privados. Por el contrario, el promedio de la OECD fue de USD 440, donde el 60% provino de gastos públicos y el resto de recursos privados. Gasto en Salud como proporción del PIB (2006) 18.0 16.0 14.0 12.0 8.3 10.0 4.5 2.3 2.4 8.0 2.7 3.0 2.4 3.0 1.5 1.7 2.1 1.7 3.5 6.0 4.0 7.0 6.8 8.9 8.1 7.2 7.2 7.7 7.0 7.6 7.6 7.3 7.5 2.0 1.6 2.0 2.4 2.9 1.4 2.4 1.1 2.4 2.0 1.4 1.6 0.7 1.8 0.8 7.5 6.9 6.5 7.3 7.3 6.0 5.9 5.9 6.2 6.7 5.9 6.6 5.3 5.9 5.6 1.9 1.6 3.7 2.9 4.3 4.1 2.9 3.5 O Ita ly E Au C st D ra N li a or w ay U ni S te p d a Ki in ng d H om un ga Fi r y nl an d Ja pa n Lu Ir e l Sl x em an d ov a bo C k R urg ze e ch pu R b lic ep ub M li c ex ic o Ko re Po a la n Tu d rk ey U ni te d Sw Sta i tz te er s la n Fr d an G c er e m a Be ny lg i Po u m rtu g Au a l st C r ia an D ada e N nm et h a N erl rk ew a n Ze ds al a Sw nd ed e G n re ec Ic e el an d 0.0 Gasto público en salud como % del PIB Gasto privado en salud como % del PIB Gráficas 7 & 8 Fuente: OECD HEALTH DATA 2008, Junio 08 Gasto en medicamentos per cápita (2006) 900 800 700 600 588 500 388 291 173 148 261 400 128 140 153 31 200 139 138 178 175 300 191 174 173 167 179 95 102 58 101 392 385 200 100 255 251 293 262 371 349 313 406 251 309 262 264 289 235 253 216 217 202 265 247 127 152 291 202 159 154 96 28 Sp ai n Ita ly er m an y Ja pa n H un ga r Po y r tu ga Au l st ria O EC D Ic el an d G Sw ree i tz ce er la n Au d st ra Sw li a ed en Fi nl an d N or w ay Sl Ko ov ak re a R C ep ze u ch bl ic R ep Lu ub xe li m c bo N ew ur Ze g al an d D en m ar k Po la n M d ex ic o G U ni te d St at es C an ad Be a lg iu m Fr an ce 0 P ub. pharm. & o ther exp / capita, US$ P P P ACTINVER P riv.pharm. & o ther exp / capita, US$ P P P 11 GENOMMA LAB INTERNACIONAL, S.A.B. de Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Una característica de las condiciones de salud de México es la superposición de dos situaciones de particular trascendencia: 1) la persistencia de conocidos problemas de salud, como son las infecciones comunes y las enfermedades de la nutrición y la reproducción, concentradas principalmente en los lugares más pobres; y 2) la aparición de los riesgos emergentes asociado al incremento de las enfermedades no transmisibles y las lesiones, al surgimiento de nuevas infecciones, al resurgimiento de otras enfermedades de tipo infecciosas, a la aparición de padecimientos relacionados con la contaminación ambiental, el incremento de los padecimientos mentales y el abuso de sustancias tóxicas. En México se presenta un incremento de las enfermedades no transmisibles, asociado en gran parte a la transición de gente adulta hacia la vejez, así como a la modificación de estilos de vida en todos los grupos de edad. El sobrepeso y la obesidad se han incrementado en México en todos los grupos de edad, sexo y clases sociales, con predominio en las zonas urbanas. Al sobrepeso y la obesidad se le considera la nueva gran epidemia en México, silenciosa y con gran impacto en la salud pública, por todas las enfermedades que favorecen. Estos desafíos han estimulado la promoción de estrategias para intensificar la prevención, detección, control y tratamiento de los factores de enfermedades crónicas. Estos problemas nuevos, emergentes, como la obesidad, la diabetes, la violencia, los usos de sustancias adictivas como el alcohol, la resistencia a los antibióticos, las necesidades de los adultos mayores y los trastornos mentales, configuran los retos a la salud pública. La regulación sanitaria de productos, bienes y servicios se integraron en la Comisión Federal de Protección Contra Riesgos Sanitarios (COFEPRIS), órgano creado en 2001 que unifica y homogeniza la política de salud en esta materia, con autonomía técnica, administrativa y operativa para el control y fomento sanitario de la producción, comercialización, importación, exportación y publicidad de medicamentos y tecnologías para la salud, productos y servicios, sustancias tóxicas o peligrosas, salud ocupacional, saneamiento básico y riesgos derivados de factores ambientales. De acuerdo con estimaciones de la Unidad de Análisis Económico de la Secretaría de Salud a partir del Conteo de Población y Vivienda 2005 (INEGI), la distribución de la población por cobertura de aseguramiento médico es la siguiente: IM SS 32% Sin aseguramient o 51% Seguro Popular de Salud 7% M ás de un seguro 1% Gráfica 9: ACTINVER PEM EX ISSSTE 1% 5% Seguros Privados 2% Ot ros Seguros 1% Distribución de la población por cobertura de aseguramiento médico en México Fuente: INEGI 12 GENOMMA LAB INTERNACIONAL, S.A.B. de C.V. Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Análisis Financiero 1. Capital de Trabajo: El ciclo operativo estimado para el 2009 sería de 180 días por la adquisición de medicamentos y medicinas nacionales hecha en marzo de este año, y para el 2010 esperamos que se normalice el ciclo operativo a un nivel de 120 días. Los detalles a continuación: a) Cuentas por Cobrar: Estimamos una rotación en días cartera de 100 días para el cierre de 2009 y consideramos que habrá un comportamiento similar para el 2010. Sin embargo, podría incrementarse debido a los proyectos de expansión que tiene la Compañía fuera del territorio nacional. b) Inventarios: La rotación de inventarios estimada para 2009 es de 1.59 veces al año, o 230 días, y para el 2010 sería de 2.03 veces al año o 180 días. El incremento en 2009 se debe por el comienzo de varios proyectos, dentro de los que destaca el de medicamentos genéricos intercambiables. c) Cuentas por pagar a Proveedores: Estimamos un nivel en días de pago de 150 días para el cierre de 2009 y de 160 para el 2010. El incremento responde a un mejoramiento en las negociaciones con sus principales proveedores. 2. EBITDA: Estimamos un crecimiento en 2010 de 28.4%, con respecto a 2009, ligeramente inferior al 31.7% de crecimiento esperado en los ingresos, debido principalmente a un cambio en la mezcla de ventas en donde estimamos una participación de 10% de los medicamentos de patente vencida con respecto al total de la venta, ya que estimamos una menor rentabilidad debido a las condiciones competitivas en precios en este sector. De esta forma, estimamos una disminución en el margen EBITDA de 70pb, al pasar de 24.8% en 2009 a 24.1% en el 2010. 3. Flujo de Efectivo: Como resultado de la disminución en los días del ciclo operativo, y del incremento en el EBITDA, el flujo libre de efectivo esperado para 2010 estaría creciendo 282.3% comparado con el 2009. 4. Utilidad Neta: El margen neto esperado incrementaría 40pb en 2010, pasando de 16.9% en 2009 a 17.3% en el siguiente año. El Costo Integral de Financiamiento lo vemos favorable para 2010, debido a que el nivel de deuda sigue siendo muy bajo. ACTINVER 13 GENOMMA LAB INTERNACIONAL, S.A.B. de Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Análisis OPEDEPO Utilizamos la herramienta de OPEDEPO (acrónimo de Oportunidades, Peligros, Debilidades y Potencialidades) para sintetizar nuestra opinión en cuanto a las fortalezas y riesgos que percibimos en la empresa. Es importante señalar que las Oportunidades y Peligros se refieren a características que provienen del entorno, es decir, a factores externos, cuyo comportamiento difícilmente puede controlar la empresa. Por otro lado, las Debilidades y Potencialidades se refieren a los factores internos que son susceptibles de ser modificados por la empresa para adaptarse de mejor forma a las condiciones cambiantes en los mercados. OPORTUNIDADES ⇒ ⇒ ⇒ Cambio en la estructura demográfica, con un creciente envejecimiento de la población. Menor poder adquisitivo y, por ende, búsqueda de opciones de menor precio en medicamentos de patente vencida. Cambio en los patrones de consumo de la población, con interés creciente a productos destinados a satisfacer cuestiones estéticas y de bienestar. PELIGROS ⇒ ⇒ ⇒ ⇒ POTENCIALIDADES ⇒ ⇒ ⇒ ⇒ ⇒ ⇒ ACTINVER Sólida estructura de capital, con bajo apalancamiento y considerable potencial de crecimiento en flujo de efectivo. Manufactura de sus productos mediante terceros Portafolio amplio y diversificado de marcas líderes. Uso de instalaciones propias para desarrollar campañas publicitarias. Red de distribución diversificada: mayoristas farmacéuticos, cadenas nacionales de farmacias, tiendas de autoservicio, clubes de precios y tiendas departamentales. Inteligencia de mercado desarrollada para agilizar su respuesta ante cambios en el mercado. Cambios en la legislación actual para la venta y autorización de productos OTC y de cuidado personal. Competencia importante en productos para la salud y cuidado personal. Debilitamiento del ingreso personal disponible del consumidor, sobretodo para la compra de productos para el cuidado personal. Extensión del programa del Seguro Popular, el cual incluye la prestación de medicamentos a los derechohabientes. DEBILIDADES ⇒ ⇒ Fuerte dependencia en gastos en publicidad en medios masivos para promocionar y posicionar su portafolio de productos. Alta dependencia en las cuestiones regulatorias que atañen a las nuevas adquisiciones, extensiones de marca e innovaciones. 14 GENOMMA LAB INTERNACIONAL, S.A.B. de C.V. Genomma Lab: Inicio de Cobertura Rompiendo paradigmas en la industria farmacéutica Septiembre 29, 2009 Estado de Resultados Acumulado 6m08 % 6m09 Resultados Trimestrales % % Var. Ventas 1,168 100% 1,635 100% Ventas domesticas Ventas extranjeras 1,098 71 94% 6% 1,391 243 85% 15% 40% 27% 243% 2Q08 654 0 0 % 2Q09 100% % % Var. 985 100% 51% 0% 0% 853 133 87% 13% NA NA 74% 46% 26% 34% 25% 33% Utilidad Bruta 884 76% 1,202 74% 36% 496 76% UAFIDA 272 23% 344 21% 26% 188 29% Utilidad Operativa 265 23% 329 20% 24% 184 28% 725 251 245 CIF (15) (1%) (19) (1%) 24% (9) (1%) (30) (3%) 249% Intereses pagados Intereses Ganados Utilidad (Pérdida) en Cambios (neto) Resultados por Posición Monetaria Otros Gastos Financieros (15) 3 0 (1) (2) (1%) 0% 0% (0%) (0%) (4) 27 (39) (3) (1) (0%) 2% (2%) (0%) (0%) (72%) 851% NM 90% (55%) (9) 2 1 (0) (2) (1%) 0% 0% (0%) (0%) (3) 7 (35) (0) 1 (0%) 1% (4%) (0%) 0% (66%) 203% NM (61%) NM Otros Ingresos y (Gastos) Neto Utilidad antes de Impuestos Impuesto a la utilidad Particip en Sub No Cons PARTIDAS NO ORDINARIAS Interés Minoritario Interés Mayoritario 1 0% (0) (0%) NM 2 0% (2) (0%) NM 251 (75) 21% (6%) 310 (111) 19% (7%) 24% 49% 178 (56) 27% (9%) 212 (89) 22% (9%) 19% 58% 0 (7) 0% (1%) 0 0 0% 0% NA NM (3) 0 (0%) 0% 0 0 0% 0% NM NA (1) 170 (0%) 15% 1 198 0% 12% NM 16% 0 119 0% 18% 0 123 0% 13% 556% 4% Balance Estado de Flujos de Efectivo Jun 08 % Jun 09 % % Var. 6m09 % 2,504 100% 3,294 100% 32% UAFIDA 344 1,199 48% 1,214 37% 1% Otros flujos de efectivo operativos 35 10% 794 267 32% 11% 750 516 23% 16% (6%) 93% UAFIDA Ajustada 379 110% 2,349 0 61 69 94% 0% 2% 3% 2,636 0 139 445 80% 0% 4% 14% 12% NA 127% 541% ∆ Cuentas Por Cobrar y otros ∆ Inventarios ∆ Proveedores y otros ∆ Impuestos (38) (109) 54 (44) (11%) (32%) 16% (13%) Otros Activos 25 1% 75 2% 204% Inversión en Capital de Trabajo (137) (40%) Pasivo Total 616 25% 819 25% 33% Proveedores 261 10% 411 12% 57% Inversión: Inmuebles, Planta y Equipo Otras Inversiones Netas (41) (212) (12%) (62%) Inversión, Neta (253) (74%) Financiamiento, Neto (67) (19%) Cambio en efectivo Efecto de conversión en el Efectivo (75) (2) (22%) (0%) Efectivo, Inicio Efectivo, Fin 1,291 1,214 375% 353% Activo Total Efectivo e Inversiones Temporales Cuentas por Cobrar Inventarios Activo Circulante Inversiones LP Inmuebles, Plantas y Equipo Activos Intangibles y Diferidos Deuda Corto Plazo Pasivo Circulante ME* Pasivo Circulante Pesos Pasivo Circulante Deuda Largo Plazo Deuda Largo Plazo ME* Deuda Largo Plazo Pesos Créditos Diferidos Otros Pasivos LP sin Costo Capital Contable Capital Contable Minoritario 2 0% 0 0% NM 61 546 2% 22% 3% 17% 59% 2% 607 0 24% 0% 98 557 654 0 20% 0% 8% NA 0 0 0 9 0% 0% 0% 0% 0 0 0 165 0% 0% 0% 5% NA NA NA 1,835% 1,888 75% 2,475 75% 31% 4 0% 2 0% (47%) 75% 2,473 75% 31% Capital Contable Mayoritario 1,884 * Moneda Extranjera Cifras en MXN millones (nominales) Fuentes: Actinver, InfoSel, y reportes de emisoras ACTINVER 100% 15 Disclaimer Analyst Certification for the following Analysts: Jaime Ascencio Roberto Galván Marco Montañez Ramón Ortiz Francisco Suárez Eric Alexander Wilson, CFA The analyst(s) responsible for this report, certifies(y) that the opinion(s) on any of the securities or issuers mentioned in this document, as well as any views or forecasts expressed herein accurately reflect their personal view(s). No part of their compensation was, is or will be directly or indirectly related to the specific recommendation(s) or views contained in this document. Any of the business units of Grupo Actinver or its affiliates may seek to do business with any company discussed in this research document. Any past or potential future compensation received by Grupo Actinver or any of its affiliates from any issuer mentioned in this report has not had and will not have any effect our analysts’ compensation. However, as for any other employee of Grupo Actinver and its affiliates, our analysts’ compensation is affected by the overall profitability of Grupo Actinver and its affiliates. Guide to our Rating Methodology Total Expected Return on any security under coverage includes dividends and/or other forms of wealth distribution expected to be implemented by the issuers, in addition to the expected stock price appreciation or depreciation over the next twelve months based on our analysts’ price targets. Analysts uses a wide variety of methods to calculate price targets that, among others, include Discounted Cash Flow models, models based on expected risk-adjusted multiples, Sum-of-Parts valuation techniques, break-up scenarios and relative valuation models. Changes in our price targets and/or our recommendations. Companies under coverage are under constant surveillance and as a result of such surveillance our analysts update their models resulting in potential changes to their price targets. Changes in general business conditions potentially affecting either the cost of capital and/or growth prospects of all companies under coverage, or a given industry, or a group of industries are typical triggers for revisions to our price targets and/or recommendations. Other micro- and macroeconomic events could materially affect the overall prospects of an individual company under coverage and, as a result, such event-driven factors could lead to changes in our price targets and/or recommendation of the company affected. Even if our overall expectations for a given company under coverage have not materially changed, our recommendations are subject to revision if the stock price has changed significantly, as it will affect total expected return. Terms such as "price targets, our price targets, total expected return, analyst's price targets” or any other similar phrase are used in this document as complementary to our recommendation or as a condition that could change in our point of view and, according to article 188 of Securities Market Act, do not imply in any way that Actinver, its agents, or its related companies are in any form providing assurance or guarantee, nor assuming any responsibility for the risks associated with any investment in the discussed securities. Recommendations for companies under coverage forming part of the Indice de Precios y Cotizaciones (IPyC) Index. For stocks included in the IPyC we have two possible recommendations: a) Underweight, or b) Overweight. A stock classified as Underweight is expected to yield returns either very similar to or lower than that of the IPyC Index. We argue that for stocks expected to yield returns similar to the IPyC Index it is in the best interest of the investor to buy either a passive mutual fund or an ETF replicating the performance of the IPyC Index, since the diversification inherent in such products will reduce overall risk for the investor. Stocks rated as Overweight are expected to yield returns considerably higher than the IPyC Index. Recommendations for companies under coverage that do not belong to the Indice de Precios y Cotizaciones (IPyC) Index. For companies within this group, we have two possible recommendations: a) BUY, or b) SELL. For a security rated as ‘Buy’ total expected return should outperform that of the IPyC Index and should also yield returns in excess of 2.5 times the 364-day expected yield on Mexican Certificados de la Tesoreria de la Federación (CETES). Rating Distribution as of March 31, 2009 Companies that belong to the IPyC ACTINVER Companies not part of the IPyC Underweight: 36% Sell: 33% Overweight: 64% Buy: 67% Octubre 6, 2008 16 Research Francisco Suárez Head of Equity Research Metals, Mining & Conglomerates 52) 55 1103-6600 X 5030 (52) 55 1103-6758 Jaime Ascencio Economist (52) 55 1103-6600 x5032 [email protected] Marco Montañez Food, Beverages & Retailers (52) 55 1103-6600 x5033 [email protected] Ramón Ortiz Airports, Cement, Construction & Homebiulders (52) 55 1103-6600 x5034 [email protected] Eric A. Wilson, CFA Data Base Management TelCos & Media (Secondary Analyst) (52) 55 1103-6600 x5041 [email protected] Roberto Galván Technical Analysis (52) 55 1103 -6600 X5039 [email protected] Arturo Suzán Trainee (52) 55 1103 -6600 X5031 [email protected] [email protected] Sales & Trading Jose Pedro Valenzuela Managing Director (52) 55 1103-6779 [email protected] Gerardo Roman Head, Sales & Trading (52) 55 1103-6690 [email protected] Julie Roberts Head, Institutional Sales (210) 298 - 5371 Jaime Martínez Institutional Sales (52) 55 1103-6606 [email protected] Tulio Chávez Institutional Sales (52) 55 1103-6762 [email protected] Gerardo Sienra Sales Trader (52) 55 1103-6691 [email protected] ACTINVER [email protected] Octubre 6, 2008 17