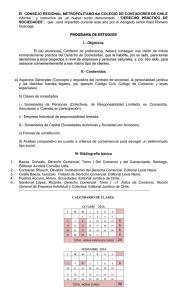

estudio sobre la ubicación del profesional de las ciencias

Anuncio