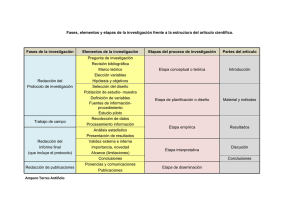

cuadro comparativo de modificaciones en el

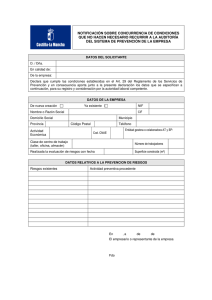

Anuncio