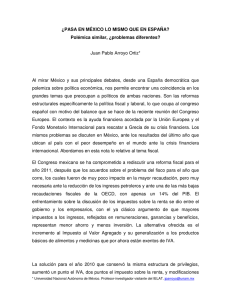

Impuestos y reformas tributarias -Cede

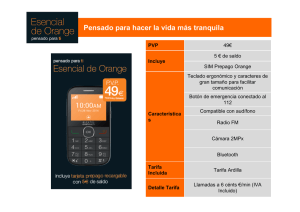

Anuncio