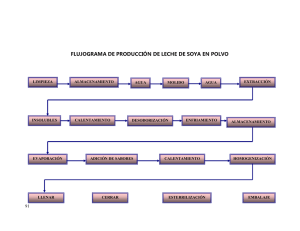

Sector Oleaginoso: Aporte Agroalimentario para Bolivia y el Mundo

Anuncio