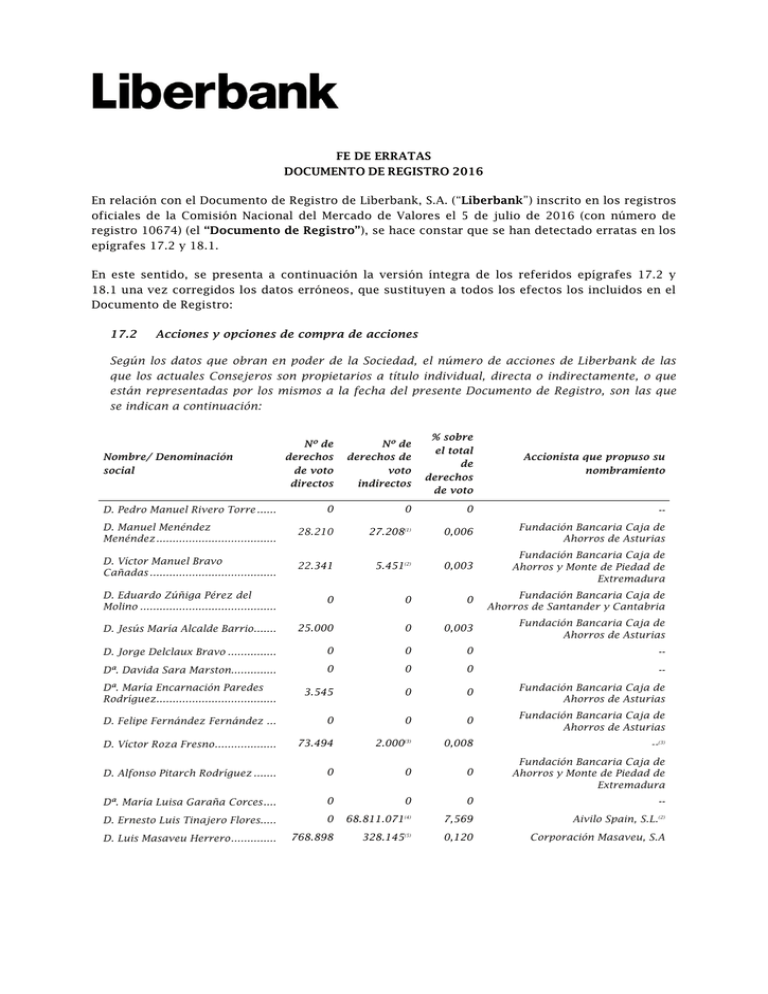

Documento de Registro

Anuncio