Operaciones con acciones

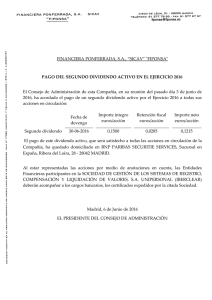

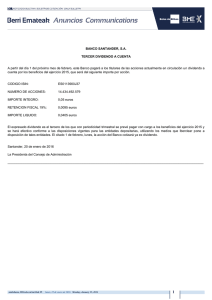

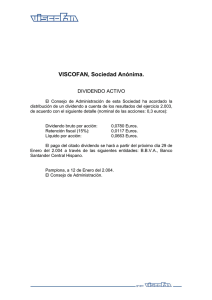

Anuncio

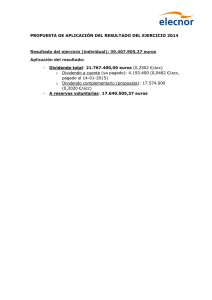

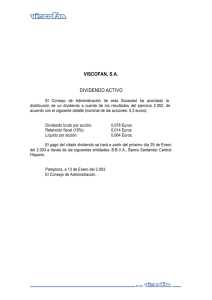

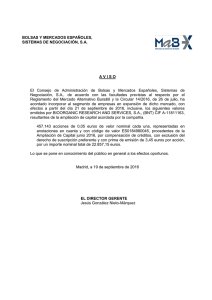

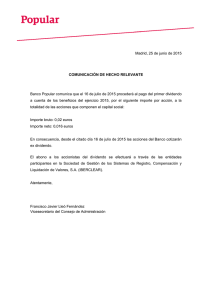

Tema 09 – OPERACIONES CON ACCIONES PSFyS. Tema 09 OPERACIONES CON ACCIONES 1) LAS ACCIONES DE LAS SOCIEDADES ANÓNIMAS. Como sabemos, las S.A. tienen un capital mínimo de 60.101,21€ (10 millones de las antiguas pesetas), desembolsado al menos en una cuarta parte. Los socios (pueden ser unipersonales o mas socios) responden de las deudas sociales, si las hubiera, con su aportación y no personalmente. Se constituyen mediante escritura pública e inscripción en el Registro Mercantil. Los órganos de gobierno son La Junta de Accionistas, que en sesión ordinaria se reúne una vez al año y el Administrador (o administradores solidarios o mancomunados), o bien un Consejo de Administración colegiado funcionando por mayoría. La ley reguladora es el texto refundido de la Ley de S.A., es decir el RD Legislativo 1564/1989. También resultan afectadas por las normas reguladoras del mercado de valores y otras. Conviene recordar o puntualizar algunos aspectos sobre las acciones de las sociedades anónimas. Sus formas de representación pueden ser variadas: o Títulos al portador: Puede ejercer los derechos inherentes a la acción quien posee físicamente el título. o Títulos nominativos: Para su transmisión es necesario realizar una cesión formal. o En escritura pública: procedimiento usado en empresas pequeñas o familiares. El inconveniente es su escasa flexibilidad para el tráfico de las acciones. o Anotación en cuenta: en unos registros contables específicos, normalmente informáticos. Su implantación ha supuesto la práctica desaparición de los títulos físicos. Esta representación es obligada en sociedades que cotizan en bolsa. El sistema de representación mediante anotaciones en cuenta permite agilizar y mejorar la seguridad de las transacciones de valores. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 189 - Tema 09 – OPERACIONES CON ACCIONES Las acciones confieren derechos a sus titulares o tenedores: o Derecho a percibir el dividendo, el beneficio anual, si es que se reparte. También se asumen pérdidas con la acción, disminuye su valor. La responsabilidad del accionista está limitada como máximo a perder lo invertido. o Derecho de información acerca de la marcha de la sociedad anónima. o Derecho a impugnar los acuerdos sociales. o Derechos de voz y voto en las juntas de accionistas. o Derecho de transmisión, derecho a ceder libremente las acciones sin ninguna traba, en el caso de las negociables. Las S.A. que no cotizan en Bolsa pueden establecer condiciones en sus estatutos, algún tipo de restricción. o Derecho preferente para la suscripción de nuevas series de acciones o, en su caso, derecho a recibir acciones liberadas. En general, y salvo que existan pactos estatutarios que limiten el control total de una sociedad por un solo accionista, para ejercer el poder, para controlar cualquier sociedad constituida por acciones se necesita poseer la llamada mayoría absoluta, es decir: la mitad mas una del total de acciones que se encuentran en circulación. Sin embargo, en la práctica, y en grandes compañías, basta con poseer entre el 20 y el 30 % del capital para ejercer una influencia decisiva en la dirección de la empresa, a veces aún con menos. Frecuentemente, el gobierno de la sociedad es resultado del pacto de dos o tres accionistas o grupos influyentes. Cabe hacer excepciones a la regla general de que una acción equivale a un voto: Se puede establecer un mínimo de acciones para ejercer el derecho de asistencia a las juntas y votar. En ningún caso puede superar el 1% de la totalidad. Se pueden emitir acciones sin voto, es decir, con derechos económicos pero no políticos. Se pueden establecer mayorías cualificadas para cierto tipo de decisiones (liquidación de la sociedad, ampliación de capital, fusiones y adquisiciones, etc.). Por ej.: para instar a los administradores a convocar junta extraordinaria se precisa el 5% o mas del capital Etc. Existen diferentes tipos de acciones, clasificación: o Acciones ordinarias: Son las acciones comunes, las acciones propiamente dichas. o Acciones privilegiadas y preferentes: Son las que gozan de algún privilegio económico o beneficio que no tienen las ordinarias. Así por ejemplo pueden existir acciones excepcionales que no tengan derecho a voto, o lo tengan restringido y sin embargo tengan preferencias o privilegios como un dividendo mínimo garantizado, o bien derechos a limitar las pérdidas si las hubiere, etc. (Ver LSA art. 90, 91 y 92) Se trata con ello de atraer y diferenciar inversores que buscan participar a largo plazo, PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 190 - Tema 09 – OPERACIONES CON ACCIONES mantenido los recursos de la empresa, frente a otros inversores que poseen una intencionalidad meramente especulativa. o Acciones con voto limitado: Son aquellas que sólo confieren el derecho a votar en ciertos asuntos de la sociedad, no son mas que una variante de las acciones preferentes. o Acción de oro (golden share): Es aquella a la que se le otorgan estatutariamente derechos especiales de actuación y voto. Como consecuencia, su propietario tiene asiento reservado en el gobierno de la sociedad y puede ejercer un mayor control sobre ella que el resto de los accionistas. Es un especialísimo privilegio. Con este término se suele hacer referencia a las acciones que conservan los gobiernos después de haber privatizado una empresa; esto les permite controlar o vetar, si llegara el caso, determinadas decisiones. El Tribunal de Justicia de la Unión Europea consideró que sólo cabría utilizar la acción de oro de manera excepcional, por causas de interés general, y siguiendo criterios conocidos de antemano por las empresas. o Acciones rescatables: Son muy poco comunes. Estas acciones pueden amortizarse a petición del tenedor, o de la empresa emisora. La amortización puede hacerse a cargo de beneficios o de reservas. o Acciones liberadas: Son aquellas, ordinarias o no, que son emitidas sin obligación de ser pagadas por el accionista. Son las que se emiten con cargo fondos de la empresa, como reservas de libre disposición u otras. 2) EL VALOR DE LAS ACCIONES. Vamos a partir de un supuesto que refleje la fundación de una Sociedad Anónima. La contabilidad reflejaría así el instante fundacional: Cuando se constituye una S.A. las acciones valen una fracción exacta del capital suscrito. El valor nominal es el valor primigenio de la acción. V nominal = Capital social / nº de acciones PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 191 - Tema 09 – OPERACIONES CON ACCIONES Si la empresa va bien, año tras año irá acumulando reservas y otros beneficios no distribuidos que se reflejaran en diversas cuentas del neto patrimonial. El asiento de aplicación de los resultados anuales se reflejará en la contabilidad de la sociedad PRIMERA S.A. de esta forma: Supongamos que tras varios años de actividad la empresa del ejemplo, acumulando reservas y otros beneficios no repartidos, tuviera el siguiente patrimonio: PRIMERA S.A. - balance a 31 diciembre año XXXX INMOVILIZADOS NETO FONDOS PROPIOS Capital: 1.100.000 € 1.200.000 € Reservas y otros: 900.000 € ACTIVO CORRIENTE 1.000.000 € Exigible largo/pl: 50.000 € Exigible corto/pl: 150.000 € Las acciones otorgan a sus poseedores los derechos sociales de propiedad, los convierte en “dueños”. A la vista del esquema patrimonial anterior, siguiendo con el ejemplo, a los dueños pertenece no solo el Capital sino la totalidad del patrimonio neto, de donde, en la actualidad, el valor contable de cada acción según balance (VCSB) sería: VCSB Neto 2.000.000 40€ nº acciones 50.000 Muchos tratadistas, en sus libros, llaman también valor teórico a este VCSB que yo he preferido nombrar de forma mas rigurosa. Reservemos el nombre de valor teórico para las acciones que se valoran con criterios mas subjetivos. El valor teórico (VT) de una acción tiene tantas formulaciones como teorías seamos capaces de construir sobre la probabilidad de beneficios futuros. VT = (Neto + beneficios no contabilizados o esperados) / nº de acciones El precio de la acción en el mercado no tiene por qué ser estrictamente su valor económico o su valor contable. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 192 - Tema 09 – OPERACIONES CON ACCIONES Un socio de PRIMERA podría pedir por su acción 50 euros, a pesar de que el VCSB sea 40 €, argumentando que el sobreprecio que pide es el efecto de descontar parte de los beneficios futuros que se esperan de la empresa. El valor de mercado es el valor a que se efectúan las transacciones de los títulos. Desde luego, tiene relación con el valor contable y con el valor teórico, pero todavía puede tener otros ingredientes exógenos. Ya lo advertimos en el tema anterior, el valor atribuido por el mercado, o mejor dicho, el precio, depende de muchos otros ingredientes como pueden ser: El precio de los demás valores, la escasez o abundancia de liquidez, la coyuntura económica, la situación política, etc. 3) COMPRAVENTA DE ACCIONES. ORDENES DE COMPRAVENTA. A la hora de comprar valores, existen dos posibles operaciones, dos modalidades en relación a la financiación: o Operaciones al contado: Con inmediata pago efectivo o transferencia, si se trata de compra de títulos. o Operaciones a crédito: Aportando tan solo una parte del importe de la operación y el resto a crédito otorgado por Sociedades de Valores o Bancos y Cajas. El precio de mercado de un título es la cotización. Las cotizaciones de los valores, a veces, se expresan como porcentaje de su valor nominal. Así por ejemplo: Supongamos que éste es 2 euros y que cotiza al 230 %. Quiere decirse que su precio de mercado es: efectivo bursátil = 2 * 2,30 = 4,60 € Algunos llaman efectivo a pagar, al importe de la compra más los gastos de comisiones, cánones y corretajes de los agentes que intervienen. De igual manera, en las operaciones de venta, el efectivo a cobrar será el importe de la negociación menos los gastos. GASTOS La simple tenencia de valores genera gastos, aunque pequeños, por el servicio de administración1 de las carteras de sus clientes aunque no compren, ni vendan, ni cobren. La comisión de administración y custodia es aquella que cobran las entidades financieras por mantener acciones en cartera, y se devenga por la posición de valores y por la entrada de títulos nuevos. Puede cobrarse mensual, trimestral, semestral o anualmente. No es fácil comparar las comisiones de custodia de las distintas entidades, ya que algunas cobran los gastos de custodia sobre el valor nominal de las acciones, otras sobre el valor efectivo de los títulos, y otras cobran un mínimo por valor o por mercado. Gene1 http://www.banestobroker.com/ Admón y custodia: 0,35% semestre o fracción por valor/nominal, mín. 2 euros + IVA PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 193 - Tema 09 – OPERACIONES CON ACCIONES ralmente oscilan entre el 0,15 y el 0,25% del nominal. A esto se pueden añadir algunos gastos adicionales por operaciones concretas, como el cobro de dividendos, suscripción de nuevos valores, etc. Estos costes deben estar claramente especificados en el contrato de administración que la entidad firma con el cliente. Si se mueve la cartera con operaciones de compraventa, se generan más gastos, por la gestión de las órdenes. Comisiones por compra/venta: Las tarifas son libres, no obstante, los intermediarios financieros están obligados a hacerlas públicas y a comunicarlas a la CNMV, para que cualquier cliente pueda conocerlas de antemano. El régimen de tarifas está regulado por el RD 629/1993. Los intermediarios suelen aplicar una comisión sobre el efectivo que oscila entre el 0,15% y 0,4% en las operaciones nacionales, y entre 0,15% y 0,65% en las internacionales. También hay un mínimo. Otras veces optan por un sistema mixto que combina una cantidad fija más un tanto por ciento sobre el efectivo. Naturalmente, las tarifas son negociables, depende en gran medida del tamaño y movimiento de la cartera. Las anulaciones y modificaciones generan más gastos. Además hay que pagar corretajes, por la intervención en bolsa si la entidad bancaria no puede operar allí directamente. Todas estos gastos suponen un serio lastre para los inversores especulativos, los que hacen operaciones intradía (varias compras y ventas en el mismo día), ya que penaliza la rentabilidad obtenida, aunque los intermediarios en bolsa tienen tarifas especiales mas bajas para este tipo de clientes. De cualquier modo, la Bolsa española tiene costes de transacción considerablemente más baratos que otros grandes mercados internacionales. El canon de bolsa es un concepto fijo, se trata de una cantidad que percibe la Bolsa correspondiente por las operaciones que se realizan, y se establece en función del importe efectivo que se negocia. Lo que en las bolsas españolas corresponde una tarifa de 7 ó 9 euros, en los mercados internacionales puede llegar a alcanzar los 30 euros. Importe efectivo de la operación Canon por operación Desde Hasta euros euros euros 0 300 1,10 euros 300,01 3000,01 3000 35000 2,45 euros + 0,024% 4,65 euros + 0,012% 35000,01 70000,01 70000 140000 6,40 euros + 0,007% 9,20 euros + 0,003% 140000,01 en adelante 13,40 euros Las anteriores tarifas se han copiado de: http://www.banestobroker.com/ y se refieren al canon de la Bolsa de Madrid. En cuanto al procedimiento, los inversores se dirigen a sus bancos o EESSI y ordenan las operaciones que desean. Una orden es la instrucción que el propietario-inversor dirige a un intermediario en la Bolsa. Es un contrato, escrito y firmado, y como tal precisa que los términos queden definidos claramente. El personal que trabaja en las EESSI cumplirá con exactitud los términos indicados en él. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 194 - Tema 09 – OPERACIONES CON ACCIONES CLASES DE ÓRDENES: En relación al precio: o Órdenes limitadas: Fijan un precio máximo o mínimo. o Orden "a la apertura": Se solicita que la oferta o demanda sea casada al precio de apertura del mercado. o Orden “por lo mejor”. Significa que se quiere comprar o vender sin poner límites, no tiene porque ser el mayor ni el menor del día, los agentes ejecutaran la orden al precio que toque cuando se ejecute. En relación al volumen de títulos: o Ejecutar o anular: Significa que la orden debe ejecutarse por el número de títulos que se demanden/oferten en ese momento. o Ejecución mínima: Significa que se impone la condición de comprar o vender al menos un determinado volumen, en caso contrario se rechaza la transacción. o Mantenidas: Es lo contrario de la anterior, significa que si no se ejecuta el total se mantenga la orden para el día siguiente, como mucho al precio máximo de la sesión, hasta completar. o Todo o nada: no vale ejecutar cantidades parciales. o Con volumen oculto: Se solicita que no se muestre cuántas se desean comprar o vender. En relación al plazo valido de ejecución: o Validez por un día: Para una sesión determinada. o Hasta una fecha determinada. o Hasta su cancelación: Significa hasta su total ejecución o bien, hasta cumplirse 90 días naturales en oferta o demanda. 4) AMPLIACIONES DE CAPITAL Y DERECHOS DE SUSCRIPCIÓN. Vivimos en un mundo cada vez mas abierto. Con la supresión de barreras comerciales y la ampliación de los mercados, las empresas descubren la necesidad de crecer o de resituarse en su óptimo de explotación La expansión de un negocio suele venir acompañada de necesidad de financiación. Una de las posibilidades que tienen las empresas en esos procesos de expansión es la ampliación de capital, abrirse a mas socios para incrementar su patrimonio operativo. La emisión de una nueva serie de acciones puede hacerse estableciendo un precio igual a su nominal (a la par) o bien superior a su nominal (sobre la par), es decir, con prima de emisión. Por el contrario, algunas empresas que hayan acumulado excesivas reservas pueden traspasar parte de ellas a sus accionistas en forma de nuevas acciones. En este caso se dice que las acciones nuevas que se emiten con cargo a reservas, son liberadas o par- PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 195 - Tema 09 – OPERACIONES CON ACCIONES cialmente liberadas porque se ofrecen sin coste alguno, o parcialmente libres de pago, para los antiguos socios suscriptores de las nuevas. En el primer caso mencionado la contabilidad reflejaría el hecho de esta manera: Asiento tipo de ampliación de capital con prima de emisión del 60% (sobre la par) xx1.----------------------------------- 100,00 ACCIONES EMITIDAS 190 XXX ----------------------------------------------A 100CAPITAL SOCIAL 100,00 por la emisión y suscripción de las acciones xx2.----------------------------------- XXX ----------------------------------------------- 160,00 BANCOS C/C 572 A 190 ACCIONES EMITIDAS (110) PRIMA DE EMISIÓN DE ACCIONES 100,00 60,00 por el desembolso de la totalidad de las acciones En el otro caso mencionado la contabilidad reflejaría como sigue: Asiento tipo de ampliación de capital bajo la par, liberadas parcialmente (30 %) con cargo areservas. xx1.----------------------------------- 100,00 ACCIONES EMITIDAS 190 XXX ----------------------------------------------A 100CAPITAL SOCIAL 100,00 por la emisión y suscripción de las acciones xx2.----------------------------------- XXX ----------------------------------------------- 70,00 BANCOS C/C 572 30,00 RESERVAS VOLUNTARIAS (113) A 190 ACCIONES EMITIDAS 100,00 por el desembolso de la totalidad de las acciones LOS DERECHOS DE SUSCRIPCIÓN DE NUEVAS ACCIONES Veámoslo de forma práctica, siguiendo con el ejemplo correspondiente al epígrafe 2: Supongamos ahora que la empresa PRIMERA S.A., necesitada de mayor financiación, recurre a una ampliación de su capital: Una acción nueva por cada 4 antiguas. Póngase Vd. en el lugar de la empresa: A que precio podríamos ofertarlas? ¿A su valor nominal, 22 €? En realidad su precio justo serían 40 €, ¿recuerda? Si, pero la gente tiene lo que se llama preferencia por la liquidez: Ante dos activos de similar valor siempre elige el más líquido. Teniendo esto en cuenta, para tentar a los posibles compradores, las ofertaremos considerablemente mas baratas, a 30,00 euros. Es decir, nominal 22 € pero con una prima de emisión del 8 € euros sobre la par. Quien las quiera deberá desembolsar 30,00 €. Veamos cuál sería el VCSB después de la ampliación: Clase de acciones viejas nuevas Total Nº de acc VCSB : Valor unitario totales 50.000 40,00 € 2.000.000 € 12.500 30,00 € 375.000 € 62.500 ¿VCSB? 2.375.000 € Al valor contable según balance de las acciones en este caso, después de la ampliación, lo identificaremos como el valor de después (Vpost): PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 196 - Tema 09 – OPERACIONES CON ACCIONES Vpost 2.375.000 38,00€ 62.500 Recuerden que su valor contable según balance, antes de la ampliación, lo llamaremos en este caso, Vante, era de 40 €. Observe que tras la emisión de las nuevas, el conjunto de acciones se deprecian. Esto es así porque hemos compartido las reservas con más socios. Los viejos accionistas que no acudan a la ampliación perderán dinero. Es por ello que la Ley garantiza a los antiguos accionista el derecho preferente a suscribir nuevas acciones. Tienen además la posibilidad de vender a otros sus derechos de suscripción. ¿CUANTO VALE UN DERECHO DE SUSCRIPCIÓN? Parece que su precio justo, en nuestro ejemplo, sería: d = Vante - Vpost = 40,00 – 38,00 = 2,00 euros aunque en el mercado pueden opinar otra cosa. A continuación vamos a deducir una formulación matemática sobre lo que hemos visto. Para ello reproduciremos la tabla anterior expresada con letras que son variables: Clase de acciones Nº de acc VCSB : Valor unitario Viejas Nv Vv = Vante totales NvVv Nuevas Nn Vn NnVn Total Nv+Nn ¿VCSB?= Vpost (NvVv)+(NnVn) Vpost ( NvVv) ( NnVn ) Nv Nn ¿ … y cuanto valdría el derecho de suscripción?, dijimos que es la diferencia entre el valor de antes y el valor de después del conjunto de títulos: d = Vante - Vpost ,, d Vv d ( NvVv) ( NnVn ) ,, Nv Nn d Vv ( Nv Nn) `[( NvVv) ( NnVn )) ,, Nv Nn ( NvVv) ( NnVv ) ( NvVv) ( NnVn ) ,, Nv Nn d y definitivamente Nn(Vv Vn ) Nv Nn Si estuviéramos hablando de acciones de una empresa societaria, que no se cotiza en Bolsa, los valores de la fórmula serían los proporcionados por la contabilidad y las expectativas, a falta de una referencia mas precisa. En cambio si fuera una sociedad cotizada, haríamos referencia a los valores de mercado. PRECISIONES CONTABLES Y FISCALES AL RESPECTO: PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 197 - Tema 09 – OPERACIONES CON ACCIONES Los bienes patrimoniales se valoran a precios de adquisición o de coste. Imaginemos un supuesto accionista que tuviere 4.000 acciones de PRIMERA S.A. y que las hubiese adquirido en un mercado secundario a 50 € (precio de mercado, (¿porqué no?) hace ya algún tiempo. ¿Cuáles serían sus cuentas en esta situación? En nuestro ejemplo de PRIMERA S.A., suponiendo el caso de un socio con 4.000 acciones viejas, podría adquirir 1.000 nuevas acciones. Nuestro accionista haría las cuentas así: Clase de acciones Nº de acc Coste, precio mercado: Valor unitario totales viejas 4.000 50,00 € 200.000 € nuevas 30,00 € 1.000 30.000 € ¿Cuál sería para su contabilidad el valor del derecho de suscripción? Rpta.: d Nn(Vv Vn ) 1(50,00 30,00) 4,00€ Nv Nn 1 4 De modo que si vendiera los derechos de suscripción, contabilizaría a precio de coste (en este caso 4,00 €) la salida de valor de sus derechos (reducción del valor de sus acciones) y la diferencia, en caso de cobrar por ellos un importe superior o inferior, tendría que registrarse como ganancia o pérdida financiera (plusvalía o minusvalía). La contabilidad lo reflejaría así: asiento tipo de venta de derechos de suscripción xxx.----------------------------------- importe XXX ----------------------------------------------- TESORERIA (57) (250/540)O.INVERSIONES FIN.PERMANENT/TEMP salida a p.adq. (766) BFCIOS.EN VALORES NEGO. la plusvalía Por la venta de los derechos de suscripción que nos corresponden EJEMPLO RESUELTO Nº 1: EJEMPLO SOBRE AMPLIACIONES DE CAPITAL: PRIMERA S.A., cuyas acciones son de 5 euros nominales, amplia su capital, 2 nuevas por cada 11 viejas, al 160 %, es decir, con prima de 3 euros. Dª Rosa Chacel posee 587 títulos de PRIMERA S.A. Quiere aprovechar la ocasión para invertir totalmente 2.900 € que tiene ahorrados. Quiere ir a la ampliación. Vd. debe asesorar a Dª Rosa haciéndole los números. Otro dato: Los derechos de suscripción se cotizan en la Bolsa a 0,90 euros cada uno. Vd. Deberá explicar a Dª Rosa: 1º) A cuantas acciones nuevas tiene derecho. 2º) Tanto si le faltan ahorros para suscribir las nuevas acciones como si, por el contrario, le sobran ahorros, explique cuantos derechos puede vender o adquirir, cuantas acciones nuevas puede comprar y cuanto le sobra con tal de invertir la totalidad del dinero disponible. NOTA: Prescindiremos de comisiones y gastos en las transacciones. Rpta. 1ª): nº de acciones nuevas que Dª Rosa puede adquirir con su cartera: nº = (Entero (acciones viejas de Dª Rosa / 11)) * 2 = 106 acciones nuevas nº de derechos gastados en adquirir las 106 acc. = entero(106 * 11) / 2 = 583 derechos nº de derechos sobrantes: 587 – 583 = 4 derechos. Si vende esos 4 derechos obtendrá: 3,60 euros adicionales. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 198 - Tema 09 – OPERACIONES CON ACCIONES Rpta. 2ª): Primero vamos a ver el coste de las anteriores 106 acciones a las que tiene derecho: Como el precio de emisión de una acción nueva son 8,00 euros (5€ + 3€ de prima) ,, en total son 106acc * 8€ = 848,00 euros Calcularemos el ahorro disponible después de suscribir las anteriores acciones: 2.900,00 € de su ahorro – 848,00 = 2.052,00 € y si sumamos los 3,60 € de vender los 4 derechos sobrantes ,, tenemos 2.055,60 € disponibles todavía para invertir en mas acciones. ¿Cuantos derechos y cuantas acciones (nº máximo) podrá adquirir con 2.055,60 euros? Lo podemos razonar así: Para comprar 2 acciones nuevas se necesitan 11 derechos. ¿Cuánto cuesta un paquete de 2 acciones nuevas y sus correspondientes 11 derechos? cuesta = (2 * 8 €) + (11 * 0,9 €) = 25,90 euros La proporcionalidad podemos establecerla así, como una simple regla de tres: 1 paquete (de 2 acc.+ los 11 derechos necesarios) cuesta…. 25,90 € ¿Cuántos paquetes podremos comprar con ...? ……………... 2.055,60 € Rpta.: 2055,6 / 25,9 = 79,3668 paquetes (de 2 acciones mas sus dchos.) En realidad son: 79 paquetes enteros mas un resto, (tienen que ser enteros), que equivalen a: 79 * 2 acc = 158 acciones nuevas por un coste de 1.264,00 euros (158 * 8€) * mas los derechos necesarios (79 11 derechos) = 869 dchos. por un coste de 782.10 euros. Lo que hace un total de 2.046,10 euros. Y todavía nos sobran 9,50 € para unas cañas. Perdón Dª Rosa, Vd. puede tomar un té, si lo prefiere. En definitiva, con sus ahorros va a poder comprar las 106 acciones que le corresponden, por ser ya accionista, mas otras 158, lo que hace un total de 264 acciones. 5) RENTA Y RENTABILIDAD DE LOS VALORES. 5.1.- LOS DISTINTOS CONCEPTO DE RENTA Renta es el fruto de la inversión, el rendimiento. Tres fuentes de renta pueden existir con las operaciones bursátiles: o El cobro de dividendos: Frecuentemente las empresas, para fidelizar a sus accionistas, procuran repartir anualmente dividendos similares, de cuantía previsible hasta cierto punto, sin sorpresas. Pero esto no siempre es posible porque los beneficios a repartir, sostenidos y constantes, precisan de cuentas de resultados del mismo carácter. A veces, si van bien las cosas, y cuando interesa a juicio de los administradores, se hace un anticipo, lo que se llama el dividendo a cuenta, al que se sumará el dividendo complementario tras la aprobación de las cuentas anuales. o La venta de derechos de suscripción si no se opta por asistir a las posibles y eventuales ampliaciones. o La plusvalía o beneficio especulativo por la venta de los títulos. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 199 - Tema 09 – OPERACIONES CON ACCIONES Todas las operaciones enumeradas tienen gastos de ejecución consistente en comisiones bancarias, corretajes y cánones. Las rentas del capital mobiliario estaban gravadas con el 18% de retención a cuenta del IRPF. Las plusvalías, como incrementos del patrimonio, también tributaban al 18%. A partir del 2010 lo hacen al 19% por retención y la tributación definitiva, del 19% al 21% (19% los primeros 6.000 €). Así pues la renta neta de una cartera, referida a un año, será el resultado de minorar la totalidad de las rentas (renta total bruta) con los gastos e impuestos satisfechos. EJEMPLO RESUELTO Nº 2 Un inversor tiene una cartera de acciones compuesta por 3240 acciones de SEGUNDA S.A., de 3 euros nominales que adquirió el 30 abril de este año, cuando ese valor cotizaba al 250%, (7,5€). La sociedad anunció una ampliacion de capital, 1 por 9, del mismo nominal y al precio de emisión de 6 €. Nuestro inversor decidió vender todos los derechos que le correspondian al precio unitario de 0,35 euros. (brutos). Cobró el 30 junio por este concepto. SEGUNDA S.A. repartió dividendos (0,22 €/acc.) que nuestro inversor cobró en fecha 30 agosto. A fin de año, cuando cotizan 11 euros./accion, se vende la totalidad de la cartera. SE PIDE: 1) Calcular la plusvalia bruta obtenida con la venta. Se quiere saber cuánto ha sido el incremento del patrimonio por este concepto. 2) Calcular la renta obtenida con la venta de derechos. Calcule también la plusvalia o minusvalía que deberemos incluir en la declaración de la renta por este concepto. 3) Calcule la renta obtenida por el cobro de dividendos. NOTA: Hallaremos la renta bruta, sin considerar gastos e impuestos. Rpta. 1: El precio de coste unitario por acción fue: = 3 euros * 2,5 = 7,5 euros de coste adquisición. Renta bruta que se generó con la venta (la plusvalia): La ganancia ha sido de 3,5 euros/acc. = 3240 acc. * (11 - 7,5) = 11.340,00 € Rpta. 2: Nn ( Cv En ) Cv = Coste unitario de adquisición de las acciones viejas = 7,50 € d Nv Nn (En) = Valor efectivo de emisión de las nuevas = 6,00 € Aplicando la fórmula: Valor teórico del derecho, al coste de adquisición = d = 0,15000 € Coste de los dchos. vendidos = valor teo.* nº de dchos. = 0,15 * 3240 = 486,00 € Importe obtenido con la venta de los derechos = 0,35 * 3240 = 1.134,00 € La diferencia es la plusvalia bruta obtenida = 648,00 € Rpta. 3: La renta por dividendos es: Nº de acciones * dividendo unitario = 3240 * 0,22 = 712,80 € brutos 5.2- EL CÁLCULO DE LA RENTABILIDAD EN EL CORTO PLAZO Rentabilidad es la renta en relación a un parámetro de referencia. Lo inmediato es comparar la renta obtenida con la inversión realizada para conseguirla; esta comparación por cociente es la rentabilidad elemental o básica obtenida en un periodo temporal cualquiera, la llamaremos r: PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 200 - Tema 09 – OPERACIONES CON ACCIONES r = Renta del periodo / inversión Generalmente se ofrece en porcentaje. Así que afinando un poco más, podríamos decir que el tipo (tasa) de rentabilidad, r, es: r = (Renta / inversión) *100 Pero para hablar de rentabilidad o de cualquier magnitud financiera hay que referirla al tiempo. ¿Cómo sino compararla con otras inversiones si están referidas a plazos de tiempo diferentes? A corto plazo, menos de un año, las formulaciones lineales, de capitalización simple, son las apropiadas. La rentabilidad anualizada nominal, ran viene dada por: ran = r * (360/d) En donde d representa los días que ha durado la inversión. Esta forma de anualizar es lineal, y es válida para el corto plazo o para dar una versión nominal de la rentabilidad. Si queremos ofrecer el tipo efectivo sería: re = [(1 + r ) (360/d)] - 1 Véase página 89 de este manual. EJEMPLO RESUELTO Nº 3 El 11 de febrero de 2011 compramos 1500 acciones de TERCERA S.A. por un total de 12000 € (gastos incluidos). El 8 de septiembre, se cobra el dividendo, 0,3 €/acc.(gastos 0,15 %, minimo 5 €) Por fin, el 30 de octubre, se vende toda la cartera cuando cotiza a 8,2 €/acc.(gastos 0,2 %, minimo 10 €). Hallar la tasa de rendimiento anualizado nominal y la tasa efectiva. Respuesta: Acerca de los dividendos: (el rendimiento se cobró a los 209 días) Renta bruta obtenida por dividendos: 1500 acc. * 8,2 € = 450,00 euros Importe de la comisión pagada: 450 acc. * 0,0015 € = 0,68 min.= 5,00 euros Renta neta antes de imptos = Renta bruta - gastos = 445,00 euros Rentabilidad básica: rendimiento/inversión = (445 / 12000)*100 = r = 3,708 % Rentabilidad anualizada nominal: r *(365/dias inversión) = 3,708 * (365/209)*100 = 6,48 % Rentabilidad efectiva alcanzada con el dividendo: = [(1 + 3,708 )^(365/209)]-1 = 6,57 % Acerca de la plusvalía obtenida con la venta: (se generó en 322 días) Importe efectivo bruto de la venta = 1500acc. * 8,2 € = gastos de la venta = 12300 * 0,002 € = Importe venta (neto antes de impuestos) (la diferencia) = 12300 - 24,6 = PLUSVALIA = Importe venta - importe adq. =12275,4 - 12000 = 12.300,00 € 24,60 € 12.275,40 € 275,40 € Rentabilidad básica: rendimiento/inversión = (275,4 / 12000)*100 = r = 2,295 % Rentabilidad anualizada nominal: r *(365/dias inversión) =2,295 (365/322)*100 = 2,60 % Rentabilidad efectiva alcanzada con la venta: = [(1 + r )^(365/322)]-1 = 2,61 % •••••••••••• RENTABILIDAD DE TODO EL CONJUNTO DE RENTAS EN UN PERIODO •••••••••••• 1) Procedimiento de sumar rentabilidades: 1.a.Suma de todas las rentabilidades básicas = 3,71 + 2,3 = 6,00 % 1.b.Suma de rentabilidades nominales anualizadas = 6,48 + 2,6 = 9,08 % 1.c.Suma de rentabilidades efectivas = 6,57 + 2,61 = 9,18 % 2) Procedimiento de totalizar los rendimientos como si fueran obtenidos conjuntamente en 322 dias: Rendimiento total obtenido (suma de dividendos+plusvalia)= 720,40 € RENTABILIDAD del total (básica) = (Renta / inversión) * 100 = r = 6,00 % 2.a.RENTABILIDAD anualizada nominal = r *(365/322 )= 6,81 % 2.b.2.c.RENTABILIDAD efectiva considerada conjuntamente: = [(1 + r )^(365/322)]-1 = 6,83 % NOTA: Observese la diferencia entre el procedimiento (1) y el (2) En el primero hemos tenido en cuenta que los dividendos se cobran al poco tiempo de hacer la inversión. En el segundo procedimiento no cuestionamos esa circunstancia, tratamos todas las rentas en la misma fecha final, y no con la fecha de generación de cada una de ellas. . PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 201 - Tema 09 – OPERACIONES CON ACCIONES 6) LA RENTABILIDAD EN EL LARGO PLAZO 6.1.- TASA MEDIA DE RENDIMIENTO DE UNA INVERSION. En ocasiones nos planteábamos desde el presente rendimientos esperados en el futuro, mirando al futuro. Otras, necesitamos la reflexión inversa, es decir queremos saber la rentabilidad obtenida mirando al pasado. Así por ejemplo: Supongamos que hace unos años invertimos un capital y que hemos ido reinvirtiendo los rendimientos que se han ido produciendo sucesivamente. Cada año obtenemos una rentabilidad distinta, sobre bases que pueden ser crecientes o menguantes. Muy a menudo, a posteriori, lo que nos interesa es reducir esos conocidos porcentajes de rendimiento anual a uno solo, es decir, obtener una tasa media anual imaginaria “ r “ que muestre que de haber capitalizado a ese ritmo constante todos los años el capital inicial de la inversión se convertiría en el capital final. Lo que pretendemos es la TASA MEDIA ANUAL (o trimestral, mensual, …) ACUMULATIVA (TMAA) que satisface la ley de la capitalización compuesta: Cn = C0 (1 + r)n r es la TMAA, despejando ,, r = (Cn / C0)1/n – 1 Esta tasa, no es más que la ya conocida rentabilidad efectiva anual. Sin embargo, esta formulación es útil cuando se conoce la inversión inicial y el montante final. Pongámosle cifras al ejemplo, supongamos una inversión: 12.000 € que se convierten en 16.124,50 € tras cinco años ,, aplicando la fórmula, obtendríamos: r = 0,060867 tanto/uno ,, r = 6,0867 % anual En otras ocasiones, el problema matemático se complica porque se invierte y se desinvierte continuamente. Las rentas generadas por diversos conceptos se reinvierten, o no. Todo esto nos llevaría a plantear ecuaciones exponenciales de compleja resolución basadas en la formulación de capitalización o actualización (descuento): Cn = C0 (1 + r)n o bien C0 = Cn / (1 + r)n Así pues. se trataría de despejar r en las ecuaciones de equivalencia que fuéramos capaces de plantear. En los temas siguientes, el 10 y el 11, vamos a insistir en ello. 6.2.- EVALUACIÓN DE INVERSIONES El VAN (Valor Actual Neto de una serie de flujos monetarios), VAN = INVERSION [Cn / ( 1 + r) ] n y la TIR (Tasa Interna de Rentabilidad o Tasa de Rendimiento Interno), son apropiados para evaluar inversiones complejas a largo plazo y comparar rentabilidades. A pesar de ser susceptibles de aplicación en este tema, como quiera que son procedimientos validos para cualquier tipo de inversión, he preferido profundizar en ello en el tema siguiente. Únicamente les recordaré que la TIR es la tasa que hace que el VAN sea cero. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 202 - Tema 09 – OPERACIONES CON ACCIONES 6.3.- EL PROBLEMA DE LA INFLACIÓN Otra cuestión que podríamos plantearnos es el deterioro monetario, la inflación que como veremos minora la rentabilidad. Cuando comparamos rentabilidades de años distintos habrá que tener en cuenta que la unidad monetaria no es estable. El metro o el kilogramo son medidas estables pero el euro, el dólar, y cualquiera otra unidad monetaria de cuenta se estira y encoge. Mucho mas a menudo suele encoger por efecto de la inflación. La rentabilidad puede expresarse en términos corrientes o nominales. Se dice así (significa lo mismo) la cifra que se expresa en dinero de cada año, sin tener en cuenta la inflación. Lo contrario es la rentabilidad real (en términos reales) que es la rentabilidad nominal menos la inflación monetaria (aproximadamente). Los tipos reales son los tipos nominales menos el porcentaje de inflación del año en curso, aproximadamente. Si se quiere comparar magnitudes de una serie de años habrá que deflactar las cantidades nominales. Deflactar es quitar el efecto de la inflación, expresar la renta de cada año en unidades monetarias de un año base para poder sumarlas o compararlas. Para deflactar habrá que tener en cuenta el valor de los deflactores 2 que el Instituto Nacional de Estadística (INE) pone a nuestra disposición en su página Web. Los deflactores no son mas que ratios de precios, o lo que es lo mismo, la comparación por cociente del nivel general de precios de un año cualquiera en relación a los precios de un año base, un año de referencia. LA INFLACION Y LOS DEFLACTORES El PIB anual es el producto de año generado dentro del país por todos los agentes económicos que allí operen durante un año. Esencialmente, ese producto obtenido es la totalidad de los bienes finales producidos por sus precios correspondientes. Representaremos por P0 el PIB de un año de referencia. Q0 será la cantidad de bienes finales producidos durante ese periodo. Finalmente, p0 es el índice de precios, el nivel general de precios. Podremos representarlo así: P0 = Q0 p0 ,, De igual modo vamos a representar así el PIB de un año cualquiera q: No podemos comparar (1) Pq = Qq pq P0 con Pq porque están expresados a precios distintos. Para solventar este pro- blema habría que expresarlo así: (2) Pqreal = Qq p0 El producto del año q expresado en euros de un año de referencia 0, es el producto deflactado, se dice que está expresado en términos reales y no nominales. Permítanme que juegue a trastear un poco las anteriores expresiones: Primero, vamos a despejar en (1) ,, Qq = Pq / pq y después sustituir en (2) des esta forma: Pqreal = (Pq / pq ) p0 ,, y así, por último tenemos: Pqreal = Pq / ( pq/ p0) El denominador ( pq/ p0) es un ratio de precios, o un índice si se multiplica por cien. Se llama deflactor IPC (u otro como el llamado deflactor implícito del producto). La enseñanza que debemos sacar es que para deflactar cualquier magnitud, cualquier cifra, solo hay que dividir por el deflactor correspondiente que nos proporciona el INE en España u otros organismos. Unas veces los deflactores se muestran en tanto por uno y otras veces se muestran indiciados (es decir, multiplicados por cien). Si se muestran indiciados, para actualizar se procede aplicando la expresión siguiente: Valor actualizado = (Valor nominal del año q / deflactor indiciado del año q) * 100 Si el deflactor se expresa en tanto/uno, sobraría el factor 100 2 Cuando se trata de magnitudes económicas que afectan a las familias, el deflactor más usual es el IPC. Sin embargo cuando se trata de hacer análisis del conjunto de todo un país, de todos sus sectores productivos, es el Deflactor Implícito del PIB el más indicado para expresar la inflación del conjunto. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 203 - Tema 09 – OPERACIONES CON ACCIONES EJEMPLO RESUELTO Nº 4 NÚMEROS ÍNDICES, VARIACIONES Y DEFLACTORES: (1) 2001 2002 2003 2004 2005 2006 (2) inflación (3) (4) indice % variacion base 2001 respect 2001 100,00 103,54 3,54 3,54 106,68 3,03 6,68 109,93 3,05 9,93 113,63 3,37 13,63 117,62 3,51 17,62 Los datos de las columnas 1 y 3, que se muestran en la siguiente tabla, se han descargado de la web del INE. Las columnas 2 y 4 se han deducido de la la información de la columna 3. Queremos mostrar que conociendo El indice IPC es posible calcular la inflación de cada año y tambien la inflación de todo un periodo, en este caso de 5 años. En la columna (3) el valor 100,00 indica que el 2001 es el año base, el año de referencia. Los indices que se muestran son porcentuales. Generalmente, cuando se da indiciado, no se dan con decimales; y al contrario cuando se ofrecen en tanto/uno. Lo que excede de 100, en los años siguientes al 2001, es la variación (la inflación) respecto al año de referencia. En la columna 4 queda explicitada dicha resta. La inflación es, por definición, la variación interanual del deflactor IPC. La subida de precios respecto al año anterior. En la columna (2) por ej., para el año 2005, la inflación se halla así: [ (113,63 - 109,93) / 109,93 ] * 100 = 3,37 También podríamos plantearnos el problema a la inversa: Conociendo la inflación de cada año es posible calcular el indice IPC. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 204 - Tema 09 – OPERACIONES CON ACCIONES EJEMPLO RESUELTO Nº 5 A fin del año 2002 invertimos un ahorro de 19800 euros en un cierto activo bursatil. Sus rendimientos los hemos ido reinvirtiendo de inmediato, hasta hoy, fin del año 2009, que lo vendemos por 31802 € ¿Qué rentabilidad hemos obtenido? ¿Qué rentabilidad media anual (interanual)? ¿Cuál es la tasa media interanual considerando la inflación? Se adjuntan datos del IPC DESCARGADO DE LA PAG. WEB DEL INE IPC DATOS BÁSICOS INDICES IPC BASE 2006 General 2002 2003 2004 2005 88 90,7 93,5 2006 2007 2008 2009 96,6 100 103 107 106,7 Respuestas: capitales nominales capitales reales deflactación 2002 19.800 22.500,00 = 19800 /(88/100) 2009 31.802 29.805,06 = 31802 /(106,7/100) rentabilidad del periodo en términos nominales, sin considerar la inflación: rentabilidad = (renta / inversion) = ((31802 - 19800) / 19800) * 100 = 60,62 % (sin deflactar) Rentabilidad efectiva interanual alcanzada = [(1 +60,62 )^(1/7)]-1 = 7,00 % Estos porcentajes no tienen en cuenta la inflación. ¿Qué inflación? La inflación del periodo será la variación experimentada por el deflactor : INFLACION en el total del periodo ha sido= ((106,7-88)/88) * 100 = 21,25 % Calcularemos ahora la rentabilidad interanual en términos reales (deflactada); empleamos la fórmula: TMAA = r = (C n / C 0 ) 1/n –1= [(29805,06/22500 ^(1/7)] - 1 = 4,10 % La TMAA se ha calculado tomando los importes de los capitales convenientemente deflactados. 7) RATIOS DE FRECUENTE APLICACIÓN BURSATIL En el análisis bursátil, buscando analizar la conveniencia de una u otra inversión, es decir, la rentabilidad comparada, se utilizan diferentes ratios de los que destacamos: El conocido como beneficio por acción (BPA): BPA = beneficio neto de la empresa / numero total de acciones Atención: En la formulación del BPA, el numerador se refiere al beneficio total y neto, libre de impuestos, de la sociedad, no del accionista, se repartan o no se repartan dividendos. Y el denominador se refiere igualmente a la totalidad de las acciones de la sociedad. Con el BPA se trata de dar una idea de la capacidad de la empresa de generar beneficios. A mayor BPA relativo, más demanda y mayor cotización. El ratio precio beneficio (PER, price earnings ratio) indica las veces que el precio de mercado, la cotización, contiene al BPA. PER = cotización / BPA En principio, cuanto menor sea el PER, mejor inversión parece, menor inversión respecto al beneficio que cabe obtener. Ante dos valores similares el que tiene menor PER me indica que está barato, relativamente. Aunque se puede pensar también que nadie espera nada de esa empresa, ¡por algo será! Si una acción se ha mantenido largo tiempo con un PER aproximadamente constante, por ejemplo 16, y actualmente se ha disparado en torno a 26 puntos, concluiremos diciendo que está cara. Pero, a lo mejor es que los inversores se han enterado que las cosas le van muy bien y esperan beneficios futuros, ¡quién sabe! PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 205 - Tema 09 – OPERACIONES CON ACCIONES El PER es el inverso de la rentabilidad. Considere pues que un PER de 20 puntos implica una rentabilidad del 5 % (1/20), un PER de 30 puntos el 3,3 % (1/30), un PER de 40 el 2,5% (1/40), y después de hacer esta reflexión compare con los tipos de interés del mercado en operaciones bancarias o en inversiones de renta fija El PER y la Rentabilidad pueden ofrecerse como media ponderada de todos los valores para poder comparar el tono bursátil de un año para otro. En estos casos, cuando se hacen medias, es necesarios considerar que varía considerablemente por sector o industria y por tanto es importante comparar el PER de una acción con el de compañías en el mismo sector. PER 2008 (E) : 10,66 (Media ponderada por capitalización del PER de cada acción que forma parte del índice Ibex 35) Rentabilidad por dividendo: 2008: 5,60 % (Media ponderada por capitalización de los valores del Ibex 35 Datos recogidos de http://www.invertia.com/mercados/indices/indice.asp?idtel=IB011IBEX35 El Pay-out Es el porcentaje de los beneficios que una compañía destina al pago de dividendos. O sea, se divide la cifra de dividendo repartidos entre el beneficio neto expresado en forma porcentual. Así pues, si una sociedad que gana 100 millones de euros y destina 80 al pago de dividendo su pay-out será del 80%. No cabe valorar un porcentaje como bueno o malo, todo depende del momento de la empresa y de las circunstancias generales del mercado. Una empresa que acometa planes de expansión necesitará dotar reservas que empleará llegado el momento de captar nuevos socios; en estas circunstancias, generalmente se tiende a repartir menos beneficios. Cuando las plusvalías no son altas, las políticas de las empresas tienden a compensar con beneficios, si es que pueden. En líneas generales la cifra suele estar en la horquilla del 20% al 50%. También es útil el siguiente ratio: Cotización / VCSB En valores cotizados el numerador es muy superior al denominador, a su valor contable. En los últimos 20 años tiende a crecer como nunca ¡Cosas de la Bolsa actual! El ratio obtenido por un valor en cuestión conviene compararlo con el valor medio del sector o con otros valores; si diverge mucho habrá que preguntarse por qué. En valores no cotizados, en el numerador pondríamos el precio de transacción. Si el ratio toma el valor 1 digamos que está en su precio justo. Tendrán que convencernos si quieren que compremos con un ratio muy superior. 9) PIGNORACIÓN DE VALORES. Retomamos en este tema algo que ya tratamos en el Tema 04, al hablar de las operaciones de activo bancarias. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 206 - Tema 09 – OPERACIONES CON ACCIONES Pignorar valores implica inmovilizarlos para garantizar un préstamo. En cuanto a la fijación del valor de garantía, el Banco se fundamenta en la cotización de mercado y si no tienen cotización oficial por su valor nominal, su valor teórico contable o por la renta producida efectivamente. Los valores pignorados quedan inmovilizados para su enajenación, quedan bloqueados. Para venderlos debe pedirse al Banco acreedor su autorización. Sin embargo, el propietario podrá efectuar las operaciones de cobro de dividendos y cupones y cuantas otras operaciones normales del mantenimiento le permita el contrato. Se formaliza en póliza con intervención de Corredor de Comercio o Notario en escritura pública. Cuando se trata de acciones anotadas en cuenta, que es lo más habitual en estos tiempos, es imprescindible que con carácter previo a la pignoración, los títulos estén registrados en el oportuno registro contable a favor del pignorante y a la firma del contrato, debe solicitarse a la entidad encargada del registro contable de los valores que practique la correspondiente inscripción de la prenda y el desglose de los valores que la constituyen. Si llegara el caso de incumplimiento de contrato por parte del deudor, el Banco prestamista, tras sentencia judicial, tendrá derecho a resarcirse de su crédito con preferencia a los demás acreedores. EJEMPLO RESUELTO Nº 6 El Sr. X.Y.Z. es ahorrador e inversor en Bolsa. Coyunturalmente tiene necesidad de liquidez. Ahora ha decidido pignorar algunos títulos de su propiedad hasta salir del apuro. Concretamente: 500 bonos del Tesoro, de 1.000 euros nominales/titulo, que se cotizan al 96 %. Además, 12.300 acciones de SOLCIDAD S.A. que cotizan actualmente por 14,50 euros. Calcula el importe del préstamo si el Banco considera como cambio de pignoración un 50% para las acciones y 70% para la renta fija. Calcular el importe de préstamo que podrá conseguir. Respuesta: BONOS ACCIONES número 500 12.300 nominal cotización valor de tipo (%) importe unitario unidad mercado pignoración prestamo 1.000 960,00 (1.000*960) = 480.000,00 70,00 336.000,00 14,50(12.300*14,50) = 178.350,00 50,00 89.175,00 SUMA: IMPORTE DEL PRÉSTAMO GARANTIZADO (€): 425.175,00 ¿Qué pasa si cae la cotización de los valores pignorados? Generalmente, en el contrato se estipula un límite de descenso de la cotización para los valores que garantizan el préstamo. Ese límite se llama cambio de reposición. Suele ser del 10% o cifra similar. Para esta situación caben dos posibilidades: * La mejora de garantía: Se tendrá que determinar cuántos títulos hay que aportar complementariamente para seguir garantizando el préstamo. * La reducción del préstamo, con la devolución del principal en las condiciones pactadas de antemano y en la cuantía que se determine según el nuevo precio de mercado. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 207 - Tema 09 – OPERACIONES CON ACCIONES Tema 09. OPERACIONES CON ACCIONES ANEXO ESTOS RESULTADOS FUERON PUBLICADOS EN EL PERIÓDICO EL PAÍS. En consonancia con los buenos datos empresariales, los inversionistas de valores IBEX35, los que decidieron vender al inicio del 2006, consiguieron hacer efectivas las fuertes plusvalías. A final del 2007 comenzaron a desplomarse las cotizaciones. La economía financiera arrastró a la economía real. Después las cifras de negocio y los beneficios empresariales se hundieron. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 208 - Tema 09 – OPERACIONES CON ACCIONES Tema 09. OPERACIONES CON ACCIONES ACTIVIDADES 1) Compraremos un periódico con información de la Bolsa. El domingo es el mejor día. Las páginas sepias ofrecen buena información para invertir y hacer el seguimiento de nuestra inversión. Supongamos que cada alumno dispone de 10.000 euros ahorrados. Cada uno deberá elegir dos o tres valores para comprar, tratando de justificar su elección. Calcularemos los gastos que comporte su adquisición. Haremos una ficha-memoria de la operación y la guardaremos. A final de año retomaremos este ejercicio para redactar un informe cuantificando la rentabilidad obtenida. Los alumnos pueden cambiar la composición de su cartera semanalmente (máx. un par de veces), si lo estiman conveniente, si piensan que así consiguen mas rentabilidad. El profesor tiene que hacer de notario de dichos cambios. Las alumnas/os que consigan mejores resultados resultarán premiados. La mitad del alumnado pagará a la otra mitad una merienda/desayuno estándar (de 3 euros, digamos) siempre y cuando se celebre en grupo. 2) La empresa X tiene un capital de 4.550.000 € en acciones de 5 € nominales. ¿Cuál es su nº de acciones? La empresa amplia su capital emitiendo una acción nueva por cada siete de las viejas. Las vende sobre la par, con una prima de emisión (sobreprima) del 20%. ¿Cuántas acciones emite? ¿A qué precio? 3) La empresa Z tiene la siguiente estructura patrimonial: ACTIVO NETO Capital: ¿? Reservas : ¿? 1.200.000 € PASIVO AJENO 435.000 € Su capital está dividido en 211.500 acciones de 2,5 € de nominal. El Consejo propone y la Junta aprueba aumentarlo, para lo cual procede emitiendo 2 acciones nuevas por cada 9 viejas, al 80% de su nominal, bajo la par, con cargo a sus abundantes reservas acumuladas de ejercicios anteriores. ¿Cuántas acciones se emiten? ¿A qué precio? ¿Cuál es el capital de la empresa después de la ampliación? ¿Cuál será el valor contable según balance VCSB de cada una de las acciones después de la ampliación? Por último haga Vd. un esquema que muestre como quedará la estructura patrimonial tras la ampliación. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 209 - Tema 09 – OPERACIONES CON ACCIONES 4) Dª Hilaria Seoane tiene una cartera de valores constituida por 4.248 acciones de KAO S.A., de 5 € nominales, adquiridas en bolsa el 1feb 2011, a 10,50 € efectivos (al 210% de su nominal). Meses más tarde KAO S.A. amplía su capital emitiendo 3 acciones nuevas por cada 13 de las antiguas, al 60%, es decir parcialmente liberadas. El deseo de Hilaria es acudir a la ampliación e invertir todos sus ahorros (5.000 €). ¿Cuántas acciones nuevas podrá adquirir con sus derechos y con los que pueda comprar hasta agotar su presupuesto? Nota: Los derechos cotizan a 0,40 € en el mercado. 5) La empresa WWW S.A. tiene 9, 1 millones de Capital en acciones de 2,5 € nominales que se cotizan en Bolsa a 7,90 euros. La empresa decide ampliar su capital emitiendo 2 acciones nuevas por cada 9 viejas al precio de emisión de 5,80 €. Don Matías es un accionista que tiene una cartera de 8.710 acciones viejas. a) ¿Cuántos derechos de suscripción tiene? ¿Cuántas acciones puede adquirir con esos derechos? ¿Cuánto le costarían? b) Supongamos que D. Matías no quiere ir a la ampliación: Sabiendo que adquirió sus acciones viejas a 4,50 euros ¿Qué valor tendrá para él los derechos de suscripción calculados a precio de coste? Sabiendo que en el mercado los dchos. de suscripción se cotizan a 0,30 €. Qué importe conseguirá si se venden y… si vende ¿deberá contabilizar plusvalía o minusvalía? 6) Conviene que recordemos el concepto de equivalencia financiera, ahí va un problema estrictamente matemático: Sabiendo que el tipo de interés es del 5%, contesta a las siguientes cuestiones: a) Si dispones de 15.000 euros ¿Canto valdrán dentro de cuatro años? b) ¿Cuánto vale hoy un capital de 8.000 € que vence dentro de 5 años? c) ¿Qué es preferible: 9.000€ hoy o 11.950 € que vencen dentro de 5 años. 7) El 1 de septiembre del 2011 adquirimos 3.500 acciones de la sociedad XXX cuando se cotizaban a 10 €/acc. Poco después nuestra inversión empieza a producir rendimientos: El 5 de diciembre 2011 cobramos un dividendo a cuenta de 0,20 € por acción y el 20 de julio del 2012cobramos el dividendo complementario, 0,30 €/acc. La S.A. XXX va a ampliar el capital y nosotros consideramos más oportuno vender nuestros derechos cuando se cotizan a 0,35 €/dcho. Fecha de venta: 15 de septiembre de 2012 El 1 de Octubre 2012 vendemos la totalidad de nuestra cartera cuando se cotiza a 10,20 € cada acción. Cada una de las operaciones descritas se realizaron con gastos por nuestra cuenta. Consulte Vd. alguna tarifa en Internet y aplíquela para calcular el rendimiento neto y la rentabilidad conseguida. 8) En fecha 30 sep. 2003 destinamos los ahorros (9.800 euros) a una inversión que nos ha ido dando rentas que se reinvertían de inmediato, hasta hoy, 30 nov. 2009. El capital final que acabamos de retirar asciende a 11.763 euros. Queremos saber la rentabilidad obtenida descontando la inflación. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 210 - Tema 09 – OPERACIONES CON ACCIONES 9) La empresa NONA S.A., tiene un capital social de 78,84.millones de euros dividido en 52,56 millones de acciones. En el presente ejercicio económico ha obtenido 21,5 millones de euros de beneficio después de impuestos. Su contabilidad nos ofrece como dato que, además del capital mencionado, tiene otros 12,16 millones de euros en reservas y otras cuentas similares del neto tras sucesivos años con beneficios acumulados y no repartidos. Otra información a tener en cuenta: Actualmente las acciones se cotizan a 8,7 euros y su cotización ha subido mucho últimamente. El Euribor está en el 3,5 %; Este año el dividendo a cobrar ha sido 0,22 €/acc. En los dos años anteriores la empresa ha mantenido un PER medio, relativamente constante de 14 puntos. SE PIDE: Hallar el valor nominal y el VCSB de cada acción. Calcular el BPA, PER, cot/VCSB, pay-out, la rentabilidad obtenida con el dividendo anual. Comentar la situación a la vista de todos los ratios hallados 10) De la empresa ZHEN S.A. tenemos la siguiente información: Que, en este pasado ejercicio 2010, el saldo de PyG antes de impuestos fue 1 millón de euros. Que en 2010 ha repartido dividendos a sus accionistas 0,30 €/acción Que su capital social es de 3,75 millones de euros y está dividido en 1,25 millones de acciones. Que tiene acumulados un importe 2 millones de euros en fondos de reservas y otras cuentas similares. Que en la actualidad se cotiza al 340% de su valor nominal. SE PIDE: a) El BPA (beneficio por acción, b) el PER (price earnings ratio) y c) la rentabilidad, d) el Pay-out, y por último, e) el ratio cotización/VCSB. PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 211 - Tema 09 – OPERACIONES CON ACCIONES Tema 09. OPERACIONES CON ACCIONES DICCIONARIO DE CONCEPTOS Cambio de pignoración y cambio de reposición Dividendo a cuenta Dividendo complementario Deflactores indiciados, numeros Indiciar El cambio de pignoración, inferior al 100%, es el % de préstamo efectivo que se puede lograr en función de la calidad (estables, seguros) de los activos pignorados. El cambio. de reposición es el nuevo %, el ajuste a la baja, tras haber caído la cotización de los valores que sirven de garantía por debajo de un límite previamente establecido. El que se reparte antes de aprobar las cuentas anuales en vista de la buena marcha de la Sociedad y de los beneficios esperados. El que se reparte después de conocer los resultados anuales siguiendo el mandato de la Junta General de Accionistas. El dividendo a cuenta mas el complementario es el dividendo total (o simplemente dividendo) aprobado para el ejercicio que se cierra. El término indiciado significa que representan índices referidos a una base de comparación (generalmente se trata de proporciones porcentuales, es decir, sobre base 100) Hacer índices (generalmente porcentuales, sobre base 100) ALGUNAS DIRECCIONES DE INTERÉS: En la dirección que se ofrece a continuación hay un completo cuadro de las tarifas de una sociedad de bolsa: http://www.venture.es/pdf/TARIFA%20DE%20COMISIONES%20OPERATIVA%20VALORES%20(E n%20vigor%20desde%208-abril-2008).pdf Explica las comisiones y canones http://www.consumer.es/web/es/economia_domestica/finanzas/2008/06/18/177829.php http://www.cajaespana.es/corporativo/nwparticulares/serviciobolsa/index.jsp ciones sobre la gestión de valores (descrip- diccionario sobre operaciones de bolsa, renta variable http://bolsami.com/glosario/variable.htm OTRAS DIRECCIONES DE INTERÉS: http://www.revistadebolsa.com http://www.banca-finanzas.es http://bolsagrafica.com/ http://www.finanzas.com http://www.ecobolsa.com PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 212 - Tema 09 – OPERACIONES CON ACCIONES Edificio de la Comisión Nacional del Mercado de Valores en La Castellana – Madrid PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 213 - Tema 09 – OPERACIONES CON ACCIONES Palacio de la Bolsa - Madrid PRODUCTOS Y SERVICIOS FINANCIEROS Y DE SEGUROS / S. Sagarribay - PÁGINA 214 -