Banca para el Desarrollo - Observatorio del Desarrollo

Anuncio

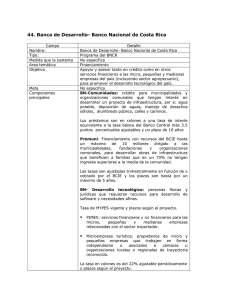

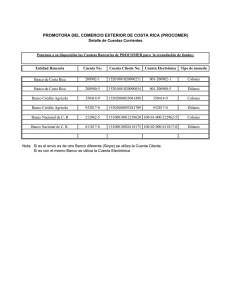

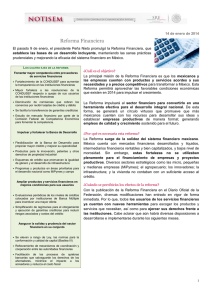

UNIVERSIDAD DE COSTA RICA Fecha: 19/11/2012 Victoria Hernández Mora Rafael Pablo Zumbado Castillo La Banca para el Desarrollo durante la crisis económica periodo 2008-2010 OBSERVATORIO DEL DESARROLLO SERIES. ESBOZOS DEL DESARROLLO Nº 5. Observatorio del Desarrollo Página 2 El presente artículo tiene como objetivo, describir el contexto vigente para la banca que orienta sus servicios a las micro pequeña y mediana empresa, denominada Banca de Desarrollo, durante el periodo de la última crisis financiera y analizar las acciones que desde la política pública se implementaron para contrarrestar los efectos de la crisis durante los años 2008 al 2010. El análisis parte de la premisa, que la Banca para Desarrollo, se concibe como una herramienta de política pública orientada a estimular actividades económicas en los sectores empresariales más vulnerables, promoviendo más y mejores oportunidades de desarrollo, por medio de la colocación de recursos que en la práctica se constituyen como los fondos de "Banca Social", que sin bien es cierto, no están orientados a fortalecer la capacidad de emprender, éstos apoyan claramente la consolidación o crecimiento de las pequeñas empresas. Es así, como dentro del Sistema de Banca para el Desarrollo (SBD) el principal protagonista lo constituyen las micro, pequeñas y medianas empresas (MIPYMEs), definidas para Costa Rica en la Ley para el Fortalecimiento de las pequeñas y medianas empresas No. 8262, artículo 3, como : “toda unidad productiva de carácter permanente que disponga de recursos físicos estables y de recursos humanos, los maneje y opere, bajo la figura de persona física o persona jurídica, en actividades industriales, comerciales o de servicios.” Las MIPYMEs son una fuente dinamizadora de actividades, generan prácticamente el 50% del empleo privado formal en Costa Rica (CCSS, 2008) y, aun en tiempos de crisis, según datos reportados por el Observatorio de la MIPYME "estas aumentaron en 1.845 unidades, lo que significó un crecimiento del 3,8% (en contraposición con el resto del empleo privado, Página 35 Observatorio del Desarrollo 1. La ley N° 8634, hace referencia específica de beneficiar, a las micro, pequeñas y medianas unidades productivas impulsadas por mujeres, minorías étnicas, personas con discapacidad, jóvenes emprendedores, asociaciones de desarrollo, cooperativas, en zonas de menor desarrollo relativo. 2. Artículo 3: “Todas las PYMES que quieran aprovechar los beneficios de la presente Ley, deberán satisfacer al menos dos de los siguientes requisitos: a) El pago de cargas sociales. b) El cumplimiento de obligaciones tributarias. c) El cumplimiento de obligaciones laborales.” 3. Los datos presentados en esta sección fueron suministrados por La Secretaría Técnica del Sistema de Banca para el Desarrollo actualizados a noviembre del año 2010 4. Para este dato la SUGEF no adiciona la colocación del Banco Popular, debido a que este banco es creado por Ley especial, y en la contabilidad de este rubro mezcla la colocación de este con la del Banco Hipotecario de la Vivienda Observatorio del Desarrollo MIPYMES Costarricense. www.bancobcr.com www.bncr.fi.cr. www.meic.go.cr www.nacion.com. Consultado durante los meses de Noviembre del año 2010 a marzo del año 2011. www.sugef.fi.cr Entrevistas: Arroyo Hilda, entrevista realiza en oficinas centrales de Bancrédito, Diciembre del 2010; San José, Costa Rica. Carvajal Gina, entrevista realiza en oficinas de la Secretaria Técnica del Sistema de Banca para el Desarrollo. Enero del 2011; San José, Costa Rica. Cornejo Lucy, entrevista realiza en oficinas de la Secretaria Técnica del Sistema de Banca para el Desarrollo. Enero del 2011; San José, Costa Rica. Rodríguez Kathya, entrevista realiza en oficinas de BNmujer, Diciembre 2010; San José, Costa Rica. Vargas Roinel, entrevista realiza en oficinas centrales de Redcom, Enero 2011; San José, Costa Rica. Página 34 Página 3 Observatorio del Desarrollo que disminuyó en un 2,04%). (Brenes Bonilla, 2009). Estos datos, son una llamada de tención para que los tomadores de decisiones, canalicen sus esfuerzos en generar políticas públicas que mejoren tanto el contexto normativo como el clima de negocios bajo el cual se desarrollan este tipo de empresas. Es así, como las MIPYMES se conciben como un elemento articulador de la economía, en la medida que fomentan la redistribución de la riqueza, la formación de capital humano y la ventana para construir propuestas de valor, que desde distintos sectores, activen la economía. El contexto de análisis de este artículo, incluye no solo el desempeño del SBD, que como tal, fue establecido formalmente en el año 2008, sino que también la colocación que se dio, en los años previos y durante la crisis por concepto de Banca de Desarrollo, tanto en cartera comercial, como en los otros programas especiales que se venían ejecutando en la banca estatal, a saber: en el Banco Nacional con el programa BN Desarrollo (1999), en el Banco Popular en el programa FODEMIPYME (2002) y en el CONICIT con el PROPYME (2002). Todo este antecedente, evidenció la capacidad nacional para movilizar recursos por este concepto y cómo esta tendencia reforzó la intencionalidad política de dar un apoyo claro y manifiesto a la transferencia de recursos de la banca pública y privada al sector de la microempresa, la cual se materializó con la aprobación de la Ley Nº 8634 en mayo del 2008. Antecedentes del Sistema de Banca para el Desarrollo. Hay cuatro momentos importantes en la historia del SBD. El primer momento histórico se da en el año 1914, fecha en la cual el presidente Alfredo González Flores establece las Juntas Observatorio del Desarrollo Página 4 Rurales de Crédito (JRC) del Banco Nacional de Costa Rica (BN). El segundo momento es el año 1948 cuando se nacionalizó la banca, hecho con el cual se le dio mayor fortaleza al accionar de las JRC. El tercer momento ese da con la reforma bancaria de 1995, en tanto que con esta se admitió que las instituciones financieras privadas pasaran a formar parte del Sistema Bancario Nacional (SBN), al permitirles captar depósitos de cuenta corriente, vender certificados de inversión emitidos por el Banco Central y otorgar crédito en dólares. También cabe destacar, el fortalecimiento que a partir de ese momento se le dio a los entes supervisores de la intermediación financiera. El cuarto momento es el año 2008 cuando se promulga la Ley del Sistema de Banca para el Desarrollo Nº 8634. Colocación de crédito en MIPYME antes del 2008. Si bien es cierto, ya existe un S BD establecido por Ley en el 2008, es necesario remontarse a los años noventa, época en la cual tanto la banca pública como otras organizaciones de carácter no gubernamental, iniciaron la ejecución de proyectos y programas orientados a movilizar recursos para contribuir con el establecimiento y sustentabilidad de las MIPYMES. Estos programas, han sido financiados con fondos propios en el caso de la banca pública y con fondos provenientes de la cooperación internacional en el caso de otras organizaciones. A continuación se describen brevemente algunas de las iniciativas más importantes. Página 33 Observatorio del Desarrollo Ciencias Económicas 26-No. 2. p. 217-241 Sistema de Banca de Desarrollo. (2009): “Informe de gestión 2009.” Costa Rica: Secretaría Técnica del Sistema de Banca para el Desarrollo. Consultas páginas WEB http://sbd.fi.cr/programas.html. Consultado el 12 de noviembre de 2010. http://web.worldbank.org http://web.worldbank.org: Los países de ingreso bajo enfrentan un largo proceso de recuperación: Los desafíos importantes requieren un apoyo mayor y más adecuado. Consultado el 5 de noviembre de 2010. http://www.bancobcr.com/empresas/pymes. Consultado el 10 de noviembre de 2010. http://www.bancreditocr.com/noticias/banca%20desarrollo/Impulsa% 20lo%20Propio.html. Consultado el 12 de noviembre de 2010. http://www.conicit.go.cr/servicios/incentivos/financieros/fondos_adm/ propyme/index.html, consultado el 2 de noviembre de 2010. http://www.hsbc.fi.cr/a/be/pymes.asp. Consultado el 12 de noviembre de 2010. http://www.improsa.com/serviciosMP.aspx?cat=62&padre=60#. Consultado el 12 de noviembre de 2010. https://www.bac.net/bacsanjose/esp/banco/empresas/ empresaspymes.html. Consultado el 12 de noviembre de 2010. https://www.popularenlinea.fi.cr/Bpop/Menu/Corporativo/ PopDesarrollo. Consultado el 10 de noviembre de 2010. https://www.promerica.fi.cr/site/productos-servicios.aspx?subMen=31. Banco Nacional y su programa BN Desarrollo: una iniciativa prototipo. Consultado el 12 de noviembre de 2010. Observatorio de MIPYMES, Sistema de Información y Conocimiento sobre la Observatorio del Desarrollo Página 32 Consejo Nacional para Investigaciones Científicas y Tecnológicas. (2008): “Memoria Institucional 2008”. Costa Rica: Consejo Nacional para Investigaciones Científicas y Tecnológicas. De Paula Gutiérrez Francisco y Bolaños Zamora Rodrigo. (1999): “Serie Financiamiento del desarrollo; El Financiamiento de la Pequeña y Mediana Empresa en Costa Rica: Análisis del comportamiento reciente y propuesta de reforma”. Chile: Naciones Unidas. Delgado Montoya Édgar. (2009): “Microcrédito sigue fluyendo”. Costa Rica: El Financiero. 31 de mayo. Fernández Sanabria Alejandro. (2009): “Banca de desarrollo apenas carbura”. Costa Rica: El Financiero. 18 de octubre. Gobierno de Costa Rica. (2002): “Ley de Fortalecimiento de las PYME's No 8262.” Gobierno de Costa Rica. (2002): “Ley Orgánica del Sistema Bancario Nacional No 1644.” Gobierno de Costa Rica. (2003): “Reglamento del Fondo de Incentivos Página 5 Observatorio del Desarrollo El programa " B N Desarrollo" creado en el año 1999 es un programa que tiene c o m o antecedente la experiencia y características de las Juntas Rurales de Crédito (JRC). BN Desarrollo se convirtió en un programa de apoyo a la MIPYME de importancia tal, que es uno de los modelos precursores del SBD junto con el Fondo de Desarrollo para la micro, pequeña y mediana empresa (FODEMIPYME) del Banco Popular. Ambos programas fueron estudiados y consultados durante la etapa de formulación y debate del proyecto que se convirtió en la Ley del Sistema de Banca para el Desarrollo Nº 8634. para la ciencia y la tecnología: Programa de Apoyo a la Pequeña Y Mediana Empresa (PROPYME).” Gobierno de Costa Rica. (2006): “Reglamento de la Ley de Fortalecimiento de las PYME's No 8262.” Gobierno de Costa Rica. (2008): “Ley de Sistema de Banca para el Desarrollo No 8634.” Según el Banco Nacional, “Desde 1999 el programa BN Desarrollo ha presentado niveles de crecimiento que han superado las expectativas”. (BNCR, 2008). Este programa utiliza una metodología crediticia diferenciada a la de la banca comercial, lo que le permite ofrecer créditos para el sector a precios competitivos. Gobierno de Costa Rica. (2008): “Reglamento de la Ley de Sistema de Banca para el Desarrollo No 8634.” Gobierno de Costa Rica. (2010): “Política Pública de Fomento a las PYMES y al Emprendedurismo” Costa Rica: Ministerio de Economía, Industria y Comercio. Monge González Ricardo. (2009): “Serie financiamiento del Desarrollo; Banca de desarrollo y pymes en Costa Rica.” Chile: Naciones Unidas. Palma Rodríguez Carlos. (2008): “Financiamiento no Tradicional a las Micro, Pequeñas y Medianas Empresas (MIPYMES) Costarricenses”; Costa Rica: revista La colocación de créditos del BN Desarrollo presentó un crecimiento sostenido antes de formar parte del SBD en el año 2008. Como se observa en la Tabla adjunta, desde el año 2004 hasta el año 2007, el monto colocado, su participación relativa con respecto a la cartera total del Banco, el número de créditos, de clientes y de operaciones nuevas por año, aumentaron de manera sostenida durante ese período. Sin embargo, con la desaceleración de la actividad económica que Observatorio del Desarrollo Página 6 provocó la crisis financiera internacional en 2008, se disminuyó el número de nuevas operaciones de crédito así como el monto total de las colocaciones nuevas, En el año 2009 se dan señales de recuperación en todos los indicadores mencionados. Página 31 Observatorio del Desarrollo Bibliografía: Banco Central de Costa Rica (2008): “Memoria Anual del Banco Central de Costa Rica 2008.” Costa Rica: Banco Central de Costa Rica. Banco Crédito Agrícola de Cartago. (2010): “Estados financieros Banco Popular y el Fondo para el Desarrollo de las Micro, Pequeñas y Medianas Empresas: otra iniciativa prototipo. En el caso del Banco Popular (BP), destaca el Fondo para el Desarrollo de las Micro, Pequeñas y Medianas Empresas (FODEMIPYME). Este fondo especial fue creado en el año 2002, enmarcado en la Ley del Fortalecimiento a las Pymes Nº 8262. El objetivo es generar un mecanismo financiero directo que fomente y fortalezca el desarrollo de las MIPYME. Los recursos de este Fondo provienen del 5% de las utilidades del Banco Popular. Este fondo, se estructuró en tres sub fondos: el primero es para créditos, el segundo para avales y garantías y un tercero de transferencias para servicios de desarrollo empresarial. Estos tres fondos han movilizado, en forma acumulada desde el año 2004 hasta el año 2010, un total de ¢ 6.339,00 millones de colones en créditos; ¢ 9.972,00 millones de colones en avales y garantías; y ¢56.040,00 millones de colones en servicios de desarrollo empresarial. auditados 2010”. Costa Rica: Banco Crédito Agrícola de Cartago. Banco de Costa Rica. (2010): “Estados financieros auditados 2010”. Costa Rica: Banco de Costa Rica. Banco Nacional de Costa Rica. (2008): “Memoria Anual 2008”. Costa Rica: Banco Nacional de Costa Rica. Banco Nacional de Costa Rica. (2009): “Memoria Anual 2009.” Costa Rica: Banco Nacional de Costa Rica. Banco Nacional de Costa Rica. (2010): “Estados financieros auditados 2010”. Costa Rica: Banco Nacional de Costa Rica. Banco Popular y de Desarrollo Comunal. (2010): “Estados financieros auditados 2010”. Costa Rica: Banco Popular y de Desarrollo Comunal. Banco Popular y de Desarrollo Comunal. (2010): “FODEMIPYME: Informe de gestión III trimestre 2010”. Costa Rica: Banco Popular y de Desarrollo Comunal. Brenes Bonilla Lizette. (2009): “Las MIPYME en Costa Rica: hacia un país desarrollado.” Costa Rica: Editorial EUNED. Carvajal Vega Gina. (2011): “Informe de colocación del FINADE 2011”. Costa Rica: Secretaría Técnica del Sistema de Banca para el Desarrollo. Carvajal Vega Gina. (2011): “Informe técnico del SBD. 2011”. Costa Rica: Secretaría Técnica del Sistema de Banca para el Desarrollo. Consejo Nacional para Investigaciones Científicas y Tecnológicas (2009): “Memoria Institucional 2009.” Costa Rica: Consejo Nacional para Investigaciones Científicas y Tecnológicas. Para ejemplificar la importancia de este programa, en la tabla adyacente se muestra la evolución de la colocación de la Observatorio del Desarrollo Página 30 Acrónimos: Banca comercial Comer Banco Crédito Agrícola de Carta- Bancrédito go Banco de Costa Rica BCR Banco Nacional de Costa Rica BN Banco Popular BP Consejo Nacional para Investiga- CONICIT ciones Científicas y Tecnológicas Fideicomiso Nacional para el Desarrollo FINADE Fondo para el Desarrollo de las FODEMIPYME Micro, Pequeñas y Medianas Empresas Instituciones de micro finanzas IMF Juntas Rurales de Crédito JRC Micro, pequeñas y medianas em- MIPYME presas Programa de apoyo a la Pequeña Y Mediana Empresa PROPYME Sector Financiero Nacional SFN Sistema Bancario Nacional SBN Sistema de Banca para el Desarrollo SBD Superintendencia General de En- SUGEF tidades Financieras Tasa Básica Pasiva TBP Página 7 Observatorio del Desarrollo cartera de FODEMIPYME. Del año 2005 al año 2010, la colocación de créditos en MIPYMEs tiende a crecer de manera sostenida, a excepción del año 2009, donde se observa una disminución en la colocación, coincidiendo con el año de desaceleración económica por la crisis financiera internacional; sin embargo, para septiembre del 2010 las cifras reflejan una recuperación de la colocación de créditos. En términos del número de operaciones realizadas, FODEMIPYME aumento su número de operaciones un 400% desde su inicio de operaciones en el año 2004 a setiembre del 2010. Por su parte, el sub fondo de avales y garantías, tiene como objetivo apoyar y estimular la gestión del crédito. El comportamiento de este fondo, fue muy similar al del fondo de crédito, haciendo la salvedad que no necesariamente quien usa uno de los fondos, utiliza necesariamente el otro. Los datos que se presentan de FODEMIPYME sobre colocación de créditos y de la ejecución del fondo para avales muestran un crecimiento sostenido hasta el año 2008, dinámica que se vio interrumpida en el año 2009 con la desaceleración económica. En cuanto al tercer sub fondo del FODEMIPYME, transferencias para servicios de desarrollo empresarial, a setiembre del año 2009, se habían financiado un total de cuatro programas de servicio de desarrollo empresarial en temas referidos al fortalecimiento de empresas de crédito comunal, un programa de abordaje en crecimiento empresarial, a la creación de Observatorio del Desarrollo Página 8 empresarias y la elaboración de una base de la PYME rural costarricense. Según el BP estos programas tienen como objetivo “brindar a las personas empresarias procesos de formación que les brinde las herramientas necesarias para el fortalecimiento y desarrollo de su gestión empresarial, según la etapa del ciclo de vida en que se encuentra” (Banco Popular, 2010). Programa de apoyo a la Pequeña y Mediana Empresa (PROPYME). Este programa fue creado en el año 2002 por la Ley de Fortalecimiento de las Pequeñas y Medianas Empresas Nº 8262, con el fin de financiar toda clase de acciones dirigidas a promover y mejorar la capacidad de gestión y competitividad de las pequeñas y medianas empresas, a partir de su desarrollo tecnológico e innovación. El Consejo Nacional para Investigaciones Científicas y Tecnológicas (CONICIT) es la organización encargada de la administración y asignación de estos recursos. El financiamiento que se otorga por medio del fondo PROPYME, es de carácter no reembolsable y se financia hasta un máximo del 80% del costo de la actividad o proyecto. Los proyectos que fomenta se desarrollan en el campo de la investigación y desarrollo tecnológico, las patentes de invención, l a Página 29 Observatorio del Desarrollo Las condiciones y características del ambiente que se genera alrededor de las MIPYMES, imponen retos adicionales no solo al SBD, sino a la política pública en general. El reto fundamental del SBD, es lograr que el sector privado le requiera para su desarrollo, es decir necesita hacer los cambios posibles que le lleven a convertirse en referente a la hora de financiar iniciativas de empresarios MIPYMES, y para ello debe trabajarse en forma coordinada, desarrollando sentido de pertenencia, credibilidad y fidelidad de quienes hoy constituyen la gama de usuarios de estos fondos, y en ese sentido, la crisis brindó la plataforma base para ese anhelado posicionamiento que debe tener el SBD. Observatorio del Desarrollo • • Página 28 sobre el funcionamiento del SBD y sobre los beneficios para el mercado meta, ya que existe un desconocimiento de aspectos básicos, en cuanto a requisitos y fuentes de financiamiento viables para quienes se acercan al sistema a solicitar recursos. · Sistematizar información: la sistematización de la información, como un elemento de inteligencia de mercados y por lo tanto como apoyo para la toma de decisiones. Desde el punto de vista de la oferta se considera necesario ir levantando registros que reflejen un amplio conocimiento sobre las necesidades del sector empresarial y de esta manera, orientar la política pública en forma estratégica. Desde el punto de vista de la demanda, es fundamental conocer el comportamiento histórico de quienes han demandado fondos, así que información sobre créditos otorgados, áreas desarrolladas, zonas geográficas, grupos étnicos, sectores sociales, participación de hombres y mujeres, montos asignados y datos en general, serán insumos muy valiosos, que a su vez, reflejan niveles de madurez y progreso, pero lo más importante es detectar las brechas y por la vía del financiamiento tratar de estimular la generación de otras actividades que promuevan la activación de la economía nacional, por medio de las MIPYMES La investigación realizada para la elaboración de este artículo muestra, desde diferentes ópticas, la pertinencia del SBD. Es evidente que el periodo de crisis fue una coyuntura, que abrió el espacio y la oportunidad para que mostrara sus bondades pero también dejó al descubierto sus evidentes defectos. Página 9 Observatorio del Desarrollo transferencia tecnológica, el desarrollo del potencial humano y los servicios tecnológicos. Durante el año 2009, se aprobaron 25 operaciones, las que sumaron un total de ¢19.271,00 millones de colones. De las ayudas aprobadas, el 54% se utilizaron en proyectos de desarrollo y de transferencia tecnológica; el resto fue para fortalecer el capital humano. (CONICIT, 2009). El sector que más cantidad de recursos absorbió, en el año 2009, fue el industrial, con un 50%, seguido por servicios con un 13%, Agroindustrial un 12%, y Comercio un 4%. (CONICIT, 2009) ¿Qué es el Sistema de Banca para el Desarrollo? En el año 2008 después de 24 intentos, 13 años de discusión legislativa y consultas, se logra concretar el proyecto de ley que crea el SBD, específicamente con la promulgación de la Ley del Sistema de Banca para el Desarrollo Nº 8634, publicada en la Gaceta Nº 87 del 7 de mayo del año 2008. El espíritu de la iniciativa, fue conformar una herramienta diferenciada, dentro del SFN, que se constituyera en el pilar de desarrollo empresarial del sector privado, estableciendo un sistema que ofreciera créditos, focalizados a consolidar y fortalecer las micro, pequeñas y medianas empresas. Lo anterior parte del afianzamiento, en las entidades financieras públicas y privadas, de líneas de crédito diferenciadas, que canalizan recursos de sus utilidades. El fin es que sirva como instrumento de apoyo para impulsar la movilidad social de la ciudadanía costarricense dando oportunidades de acceso a la población vulnerable1, con ideas o proyectos factibles, con el Observatorio del Desarrollo Página 10 interés de que ofrezcan viabilidad técnica, económica, legal, financiera y ambiental. Página 27 Observatorio del Desarrollo desarrollo del sector privado. Ese trabajo, lo está liderando el Poder Ejecutivo, por medio del Ministerio de Economía, Industria y Comercio. Fines del Sistema de Banca para el Desarrollo. El Sistema de Banca para el Desarrollo tiene como objetivo fundamental generar políticas crediticias aplicables al sector MIPYME para promover el desarrollo, la productividad y la competitividad. El sistema busca proporcionar financiamiento por medio de mecanismos crediticios, fondos de avales y servicios no financieros de desarrollo empresarial. Además, como se trata de un sistema, su deber es promover y facilitar la participación de entes públicos y privados, por medio de la integración y conformación de redes, de manera que se realice trabajo de fortalecimiento del desarrollo y la competitividad en beneficio del empresario MIPYME. La Ley Constitutiva, en su artículo primero, define al SBD como “un mecanismo para financiar e impulsar proyectos productivos, viables y factibles técnica y económicamente, acordes con el modelo de desarrollo del país en lo referente a la movilidad social de los grupos objeto de esta Ley”. Los grupos objeto a los que hace referencia esta ley son las unidades productivas que cumplen con las características estipuladas en la Ley de Fortalecimiento de las Pequeñas y Medianas Empresas Nº 82622. La Ley del SBD Nº 8634 en su artículo número dos establece explícitamente que este sistema está integrado por las siguientes instituciones: intermediarios financieros públicos, el Instituto de Fomento Cooperativo (INFOCOOP), las instituciones públicas prestadoras de servicios no financieros y de desarrollo empresarial (Instituto Nacional de Aprendizaje, El SBD es un mecanismo importante para lograr el desarrollo y la movilidad social en el país. El concentrarse en el financiamiento de la MIPYME es sentar bases sólidas para el progreso, razón por la cual deben asumirse retos importantes para mejorar las condiciones del entorno, para que el impacto de su desempeño, trascienda tanto en sus niveles de colocación como en los sectores que beneficie. 5. Desafíos del Sistema de Banca para el Desarrollo: Los desafíos que ahora debe enfrentar el SBD se pueden agrupar desde tres ópticas: determinantes del entorno, aspectos de gestión y como un elemento transversal, está el tema de la información, como sustento para la toma de decisiones. • Determinantes del entorno: es una tarea de corto plazo, que deberá concentrarse en consolidar las gestiones que ya se han iniciado, para modificar a nivel de la Ley, los artículos que permitan la movilización efectiva de los recursos del Fondo de Créditos para el Desarrollo y darle mayor dinamismo a la movilización de los recursos provenientes de los fideicomisos agrícolas pertenecientes al Fondo de Financiamiento para el Desarrollo • Gestión: esta se puede orientar en dos vías, una interna del sistema y otra hacia el exterior del sistema. A lo interno es necesario fortalecer la articulación institucional, más allá de las organizaciones de intermediación financiera, para mejorar la capacidad de ejecutar los fondos. A lo externo es importante realizar un proceso Observatorio del Desarrollo Página 26 Las entrevistas a actores activos del tema, realizada para la construcción de este artículo, es una investigación cualitativa que pone en evidencia la existencia de puntos de vista encontrados, de cómo las personas y los "posibles beneficiarios" perciben el SBD. Hay quienes creen que la banca para el desarrollo es un sistema que otorga créditos directamente, otros grupos lo perciben como capital de riesgo para emprender y otros lo consideran una estructura burocrática más. El hecho es que, pareciera que existe una verdadera confusión, entre las personas usuarias de los créditos, sobre el origen de cada uno de los programas de Banca para el Desarrollo, y sobre a cual corresponde a carteras comerciales (Banca de Desarrollo) o a programas que la ley le define dentro del SBD. El punto de fondo con este aspecto, es que, sin que sea necesariamente una debilidad, esto podría estar haciendo más lento el posicionamiento del SBD y la verdadera utilidad que tiene sobre el sector empresarial, y probablemente entre otras, esta podría ser una de las razones, que explique los niveles de sub-ejecución de los fondos del sistema. Tomando en consideración el contexto anterior, también se plantea, la necesidad de sensibilizar más y mejor a los sectores beneficiarios, para que visualicen al SBD, como un instrumento de política pública, creado para fortalecer el ejercicio de la actividad privada, enfocado a las MIPYMES. El momento de su surgimiento, se considera coyuntural, porque fue precisamente en medio de la crisis mundial y dándole respuesta a muchas condiciones políticas y necesidades del sector empresarial, que indudablemente enfrentaron un tamiz muy fino, al encontrarse de frente con la crisis. Este panorama de crisis, probablemente aceleró el distinguir con mayor claridad los aspectos de mejora que requiere la Ley, y por la vía legislativa se está tratando de subsanar y brindar Página 11 Observatorio del Desarrollo colegios universitarios, por ejemplo) y las instituciones u organizaciones estatales y no estatales que canalicen recursos públicos para el financiamiento y la promoción de proyectos productivos, que concuerdan con lo establecido por la Ley del SBD. Quedó excluido del sistema el Banco Hipotecario de la Vivienda (BANHVI). Los intermediarios financieros privados fiscalizados por la SUGEF, así como las instituciones y organizaciones privadas prestadoras de servicios no financieros y de desarrollo empresarial pueden participar del SBD siempre y cuando se apeguen a las condiciones indicadas en la Ley. El Sistema, ofrece tres esquemas de apoyo: apoyo financiero, avales y servicios no financieros y de desarrollo empresarial. Los Fondos del Sistema de Banca para el Desarrollo: El financiamiento del Sistema de Banca de Desarrollo proviene de tres fondos, que presentan características y particularidades diferentes. El primero es el Fondo de Financiamiento para el Desarrollo, el segundo es el Fideicomiso Nacional para el Desarrollo (FINADE) y el tercero es el Fondo de Créditos para el Desarrollo. Desde el punto de vista de colocación de los recursos y atención de la demanda de crédito, el alcance del sistema está determinado por los objetivos que debe cubrir cada uno de estos fondos tal y como se presenta a continuación. Observatorio del Desarrollo Página 12 Fondo de Financiamiento p a r a e l Desarrollo: se crea con la promulgación de la Ley del SBD, la cual establece que este fondo se nutre del 5% de las utilidades de cada banco público, a saber, del Banco Nacional (BN), Banco de Costa Rica (BCR), Banco Crédito Agrícola de Cartago (Bancrédito) y Banco Popular (BP). Su capital inicial fue de ¢3.000,00 millones de colones. Los recursos de este fondo, son administrados por cada uno de los bancos mencionados; sin embargo, para poderlos ejecutar, cada entidad está obligada a presentar un programa crediticio especial, que justifique el uso de estos recursos. Es así como el Banco Nacional, abrió su programa denominado BN Mujer, por ejemplo. Estos programas deben ser aprobados por el Consejo Rector del SBD. Para el 2010, Fondo año el de Financiamiento para el Desarrollo acumula la suma total de Página 25 Observatorio del Desarrollo reflejan niveles de colocación aceptables ante momentos de tanta incertidumbre. Esto, permitió vislumbrar su potencial, en el sentido de mostrar que existe un espacio en el mercado financiero que puede ocupar, ante las exclusiones generadas por el mismo mercado. Es importante destacar, algunas semejanzas y diferencias entre los recursos colocados por concepto de Banca de Desarrollo como cartera comercial y los fondos del Sistema de Banca de Desarrollo. Entre las semejanzas se destacan que ambos se orientan al mismo mercado meta, que es la micro, pequeña y mediana empresa, propiciando la construcción y consolidación del sector empresarial y ambos sin dejar de ser lucrativos, y con una fuerte orientación de negocio, que se fundamentan en un concepto de "banca social" que le tiende la mano a un sector de la población que requiere recursos para consolidarse o crecer. Las diferencias más significativas entre ambos, se visualizan de primera entrada, en los plazos y las tasas de interés, los otros aspectos rigen, en función de la normativa establecida por la SUGEF. El tema del acompañamiento por medio de los programas de desarrollo empresarial, que ofrece el SBD, es un aspecto sumamente importante en el largo plazo, ya que fortalece la sostenibilidad de las empresas y no puede dejar de destacarse el hecho de que cada entidad bancaria canaliza para banca de desarrollo por la vía de la cartera comercial, esta modalidad de colocación, supera veinte o treinta veces, lo que se canaliza y coloca dentro del SBD. Observatorio del Desarrollo Página 24 Página 13 Observatorio del Desarrollo Lo anterior evidencia uno de los defectos que se le ha subrayado con frecuencia en los foros con participación de empresarios de MIPYMES al SBD y en estudios del Observatorio MIPYMES: los trámites son complejos, caros y des motivadores. ¢8.000,00 millones de colones, de los cuales se han colocado el 74,1%, lo que equivale a ¢5.928,32 millones de colones. El 90% de los recursos colocados han sido canalizados hacia las microempresas, tal y como lo muestra la tabla anterior. Esta situación va en contraposición con los fundamentos que la ley le adjudica en el artículo 5, inciso e) " las condiciones diferenciadas para este sector", que se refieren específicamente a una "supervisión diferenciada o especializada" para estos fondos, con el interés de ajustar paulatinamente a las microempresas con los requisitos de la banca comercial, pero esto al parecer aún están lejos de alcanzarse. La colocación de los recursos del fondo por sector, muestra que el sector comercio es el mayor receptor, con un total de ¢ 2.252,76 millones de colones (37,9%); seguido por el sector servicios con un total de ¢ 1.719,21 millones de colones. 4. Consideraciones finales El incremento en el rubro de colocaciones que reflejan los Bancos Públicos, dentro de los programas de Banca para el Desarrollo pone de manifiesto la importancia que paulatinamente ha adquirido para este sector, el hecho de contar con recursos financieros, en condiciones óptimas y con alto sentido de la oportunidad. Sin embargo, las consideraciones finales de este artículo, no podrían limitarse únicamente a un análisis de las cifras, ya que el alcance y nivel de involucramiento de la Banca para el Desarrollo también conlleva una serie de aspectos de naturaleza cualitativa Si bien es cierto, todo lo que se visualice dentro del concepto de Banca para el Desarrollo, debe verse como un proyecto de largo plazo y de mejora continua , las estadísticas evidencian que la Banca para el Desarrollo reflejó durante la crisis presencia y sentido de la oportunidad, esto se refleja con claridad, analizando las cifras de colocación previas al año 2008 con las cifras de colocación durante el período de la crisis (finales del 2008, el 2009 y el 2010), observándose una Por entidad financiera, el banco que más recursos ha movilizado es el Banco Nacional. Esta entidad ha colocado un total de ¢ 4.702,94 millones de colones, lo que representa el 79,33% de los ¢5.928,32 millones de colones colocados por este fondo al año 2010. Por su parte, el BCR ha colocado un 13,8% de este fondo en un programa especializado en la atención de las necesidades de las MIPYMES. Asimismo, Bancrédito, colocó el 6,8% de estos fondos en el marco de su programa llamado Impulsa lo Propio. Para año 2010 el Banco Popular no presentó ningún programa específico bajo el cual se ejecutarían estos fondos. El Fideicomiso Nacional para el Desarrollo (FINADE): el FINADE nace de la mezcla de varios fideicomisos de carácter agrícola, constituyendo un mega-fondo. Para el período de análisis, el banco fiduciario de este fondo es Bancrédito, cuyo rol, consiste en administrar la colocación por medio de operadores tanto públicos (bancos estatales) como privados (bancos privados, cooperativas, entre otras), todos sometidos a la regulación y controles emitidos por la Superintendencia General de Entidades Financieras (SUGEF). Observatorio del Desarrollo Página 14 El FINADE3 inició con un capital de ¢22.780,00 millones de colones en Diciembre del 2008. A Noviembre del 2010, este monto ascendió a ¢86.676,88 millones de colones. De este segundo fondo, al año 2010, hay disponible un total de ¢63.000,00 millones de colones, del monto restante, ¢ 23.614,36 millones de colones, son recursos no utilizables por estar comprometidos, ya que fueron colocados en su momento por los fideicomisos agrícolas. Para utilizar esos ¢63.000,00 millones de colones disponibles, el FINADE cuenta con una estructura interna diferenciada, se compone de tres sub-fondos con destinos de aplicación diferentes los cuales se explican a continuación: Fondo de financiamiento y liquidez: se destina para créditos, y representa el 59% de los recursos disponibles del FINADE, equivalente a ¢ 36.892,09 millones de colones. De esta cifra al mes de Noviembre del año 2010, el monto total colocado es de ¢14.135,49 millones de colones. (Carvajal Vega, 2011), tramitados en 2 900 operaciones, transadas a tasas de interés inferiores al 13%. De este total de ¢ 14.135,49 millones de colones, el operador que más colocó fue el Banco Popular, con un 38% de los fondos, es decir unos ¢5.372,00 millones de colones. Como dato relevante, el segundo operador en importancia de colocación del fondo de financiamiento y liquidez es el grupo de las cooperativas, las cuales movilizaron por medio de Coopealianza R.L. un total de Página 23 Observatorio del Desarrollo Por otra parte, aspectos como, la tasa de interés, los plazos y otras condiciones para asignar los créditos, vuelven muy competitivo al SBD en relación con otras formas de financiamiento, esto se ilustra con detalle, en la tabla que a continuación se presenta: La tabla 3-4 refleja que si se comparan, las tasas de interés, en condiciones iguales de garantías y plazos, las tasas más bajas las ofrece el SBD en todos los casos. Para confirmar lo anterior, solo es necesario comparar las condiciones que se ofrecen en un préstamo fiduciario, a 60 meses plazo: un crédito de este tipo en el SBD ofrece una tasa de 12,7% (TBP+ 5,5%); en Banca comercial para préstamos personales la tasa, bajo las mismas condiciones de garantía y plazos, se ofrece una tasa de un 21,2% (TBP+ 14%). El ejemplo anterior se repite en todas las condiciones comparables en tasas y plazos. Si se hace referencia a préstamos que utilicen avales del fondo de avales y garantías del FINADE, la tasa, en condiciones comparables con la banca comercial, sigue siendo una opción muy atractiva para el empresario MIPYME. En cuanto a las tasas de interés, que se cobran por formalización, para créditos MIPYME rondan entre el 1,5% y el 2% con cualquiera de sus modalidades. En cambio en la Banca Observatorio del Desarrollo Página 22 (específicamente del FINADE) con la colocación en créditos comerciales según cartera neta de crédito de los cuatro bancos públicos. Para el período comprendido entre el año 2009 y el año 2010, la colocación crediticia del SBD se incrementó en un 34% (solo contando lo colocado por el FINADE), mientras que las carteras de crédito de consumo, reportaron un crecimiento del 18% en el mismo periodo. Estas cifras reflejan el dinamismo que tuvo durante esa coyuntura el FINADE como mecanismo de colocación de los r e c ur so s d el Sistema de Banca p a r a e l Desarrollo. Las cifras reflejan q u e c o n excepción de Bancrédito, los incrementos en el crecimiento de la colocación dentro de los recursos del SBD fueron más dinámicos que los de la cartera de banca comercial. Un caso interesante es el del BCR, que muestra un crecimiento importante del 2009 al 2010 en ambas carteras, y es el único de los bancos que supera la colocación en comercial al del SBD. Aclarando que las cifras del Banco Popular son de colocación en Banca de Desarrollo pero que no pertenece al SBD. Página 15 Observatorio del Desarrollo ¢1.272,24 millones de colones; y compartiendo el tercer lugar se encuentran Coocique R.L., otra cooperativa y las entidades de microfinanzas que movilizaron un 7%, lo que equivale a ¢ 989,52 millones de colones cada una. En cuanto a los beneficiados con la colocación del fondo de financiamiento y liquidez, por tamaño de empresa la que más ha recibido créditos ha sido la pequeña empresa, con un total de ¢ 7.491,81 millones de colones, lo que equivale al 53% de los ¢14.135,49 millones de colones colocados por este fondo. Los datos analizados, evidencian que el sector agropecuario ha sido el mayor receptor de los recursos del fondo de financiamiento y liquidez, ya que recibió el 52% de esos ¢ 14.135,49 millones de colones colocados, que equivale a ¢ 7.350,45 millones de colones. Haciendo la distinción por género, las cifras revelan que el gremio masculino es quien ha hecho un mayor uso de estos recursos, se les ha concedido créditos por un total de ¢8.764,00 millones de colones. Analizando la canalización de recursos por área geográfica, la provincia de San José, ocupa el primer lugar en la utilización del fondo de financiamiento y liquidez con un monto ¢ 5.512,84 millones de colones. Más del 85% de la colocación de los ¢14.135,49 millones de colones colocados se concentra en el Valle Central, en contraste, las demás provincias acumulan el 12% de la colocación. Por ejemplo en Guanacaste solo se colocó ¢424,06 millones de colones. fondo de avales y garantías: su objetivo es servir de garantía en casos de créditos donde la persona que solicita no tiene el respaldo para la operación. El fondo de avales y garantías concentra en la actualidad, la suma de ¢25.693,58 millones de Observatorio del Desarrollo Página 16 colones (40% de los ¢63.000,00 millones d e c o l o n e s disponibles del FINADE). Los avales y garantías concedidos al mes de Diciembre del año 2010 suman 605 operaciones que equivalen a ¢ 7.125,00 millones de colones comprometidos, esto entre solicitudes aprobadas y en revisión, de los cuales se han tramitado aprobaciones para un total de ¢ 5.366,53 millones de colones, lo que equivale al 75% de las peticiones realizadas. De esos ¢ 5.366,53 millones de colones aprobados al mes de Diciembre del 2010, el 73,78% corresponden a personas dueñas de microempresas. Por tamaño de empresa, las microempresas son las que han recibido más avales y garantías con un total de ¢ 3.592,36 millones de colones otorgados. Los datos anteriores reflejan que desde el SBD se están dando condiciones para facilitar los emprendimientos que se generan desde las microempresas al ser una fuente de financiamiento importante que respalda brindando avales, que es uno de los factores determinantes para la obtención del crédito. Lo anterior, a pesar del poco tiempo transcurrido desde la formulación de la Ley y tomando en cuenta que el SBD no está diseñado en esencia para promover emprendedores. De los ¢ 5.366,53 millones de colones que conforman este fondo de avales, el operador que más avales y garantías ha colocado es el Banco Nacional, con un total de ¢ 3.718,87 millones de colones. El sector que más ha recibido es el de Página 21 Observatorio del Desarrollo Lo anterior permite asumir que la colocación en MIPYMES tomó importancia dentro de la cartera de los bancos. Para ambos casos el efecto crisis es importante. Entre el año 2007 y el año 2008, la caída en el crecimiento es de 29,7 puntos porcentuales en colocación total de los Bancos Comerciales y de 38,5 puntos para Banca de Desarrollo. Es decir, la disminución del ritmo de crecimiento de la actividad económica que generó la crisis financiera internacional desaceleró con mayor fuerza el crédito colocado en programas de Banca de Desarrollo que la colocación total del crédito en general de los bancos comerciales estatales. Sin embargo, en el año 2009, la tasa de crecimiento del crédito para programas de Banca de Desarrollo repuntó levemente, mientras que la colocación total continuó desacelerándose. Para el año 2010, los datos sólo reflejan el crecimiento hasta setiembre de ese año, pero aparentemente se observa un bajo crecimiento, aunque se mantiene la tendencia de un mayor crecimiento en los programas crediticios de la Banca de Desarrollo frente a la colocación total de los bancos comerciales estatales: 7,6% contra 3,6% respectivamente. La tabla 3-3, compara la colocación del Sistema de Banca para el Desarrollo Observatorio del Desarrollo Página 20 crecimiento del 80,2% (2007), a un crecimiento de 8,7% en el 2008, mientras que en el año 2009 se presenta un crecimiento en la colocación del 36,8%, lo cual demostró síntomas de mejoría y recuperación en la colocación. Con respecto a al Sistema de Banca de Desarrollo, por ser un mecanismo reciente solo se pudo obtener la colocación del año 2010 cuyo monto ascendió a ¢ 1 9 . 4 1 1 , 1 millones de colones, lo cual, equivale a un 7,5% del total de los fondos disponibles para el sistema en el 2010 (¢259.367,55 millones de colones en total). Estos ¢19.411,1 millones de colones colocados por el SBD, representa apenas un 3%, si es comparado contra la colocación total de la Banca de Desarrollo, para ese año 2010, que fue de ¢653 260,4 millones de colones. La colocación en Banca de Desarrollo comparada con la colocación total de los Bancos Comerciales del Estado4, en materia del porcentaje de variación del periodo presentado, es más alta en Banca de Desarrollo que en la colocación total de los Bancos Comerciales. Página 17 Observatorio del Desarrollo comercio con ¢ 1.967,91 millones de colones y en segundo lugar el de servicios con ¢ 1.791,35 millones de colones. fondo para servicios no financieros y de desarrollo empresarial: representa el 1% de los recursos del FINADE, lo que equivale a un total de ¢ 630,00 millones de colones al año 2010. De esos ¢ 630,00 millones de colones se han ejecutado un total de ¢16,8 millones de colones, atendiendo a la solicitud de capacitación en temas financieros y gerenciales de 1 220 empresas. Los resultados de ejecución de este fondo, junto con el de créditos y de avales, señalan que el FINADE en su conjunto, se va transformando en una fuente importante de apoyo a los emprendimientos, pues al 30 de agosto del 2010, la colocación de los recursos del fondo para servicios no financieros y de desarrollo empresarial, es de un 72%, específicamente para micro empresas. El Fondo de Créditos para el Desarrollo: este fondo se nutre del peaje bancario que se le cobra a las entidades financieras privadas por su participación en depósitos de cuenta corriente. Sin embargo, los problemas estructurales, los vacíos en materia normativa bancaria, y los riesgos cambiarios han imposibilitado la activación de este fondo que es administrado, al momento de este estudio, por Bancrédito. El peaje se compone del 17% de la captación a la vista y el 10% en créditos directos que coloque cada entidad bancaria privada, lo cual, a diciembre del 2010, habría representado un monto aproximado de ¢ 188.367,55 millones de colones, los cuales no se ha ejecutado. Alcances del Sistema de Banca para el Desarrollo: Observatorio del Desarrollo Página 18 El Sistema de Banca para el Desarrollo es un engranaje que busca articular y generar las acciones necesarias para vincular el sector empresarial incipiente y de pequeña escala con las entidades financieras reguladas, para que estas últimas, destinen recursos económicos y de apoyo (avales, garantías – servicios de desarrollo empresarial) que permitan consolidar nuevos negocios. Si bien es cierto, la banca pública, ya había incursionado en programas de esta naturaleza mucho antes de formalizarse la existencia del sistema con la promulgación de la Ley, es muy importante resaltar el salto cualitativo, que el SBD trajo consigo, en la medida en que puso en evidencia la voluntad política de apoyar el fortalecimiento de las MIPYMES. Si bien es cierto, las colocaciones que históricamente se vienen haciendo en las carteras de "banca de desarrollo comercial" son muy significativas y continúan en aumento, la importancia no es únicamente un tema de montos, sino que este mecanismo de banca de desarrollo también induce a pensar en necesidades económico-sociales del sector privado. De acuerdo con lo anterior, se concluye que el sistema como tal, no se limita únicamente a construir un andamio o plataforma institucional para la asignación de créditos, sino que desde su seno, se orientan, ordenan y definen políticamente los programas y proyectos que son de relevancia para el país. Si bien es cierto, los fondos del SBD, incluyen el fortalecimiento de la capacidad empresarial, el alcance de la Banca de Desarrollo puede verse limitado si no se implementan políticas fuera del sector financiero que estimulen el emprendimiento, la formación del recurso Página 19 Observatorio del Desarrollo humano, la innovación y un claro ordenamiento de las necesidades de recursos que tengan los diferentes sectores económicos. Para lograr lo anterior, es esencial la continua generación de información que apoye los programas y proyectos en los temas mencionados. El Sistema de Banca para el Desarrollo como instrumento para amortiguar los efectos de la crisis El SBD entró en vigencia a mediados del primer semestre del año 2008, precisamente cuando iniciaban los efectos del contagio de la crisis financiera internacional en la economía costarricense. Por tratarse de una iniciativa tan “incipiente”, las cifras de los movimientos dentro de este programa, se contrastan con la colocación general que los bancos reportaron, esto con el interés de conocer realmente el aporte del sistema y la tendencia del mismo durante la crisis. En el periodo que abarca los años que van del 2004 al 2010, los montos colocados con las carteras comerciales dedicadas a Banca de Desarrollo, reflejan incrementos, a pesar de que la crisis financiera afecto la colocación, bajando considerablemente el porcentaje de variación entre el año 2007 (80,2%) y el 2008 (8,7%). Durante el lapso 2008 al 2010 hubo contracción en la colocación. En este lapso se pasó de un