gestión financiera - Universidad EAFIT

Anuncio

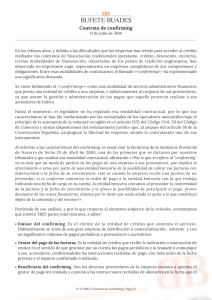

GESTIÓN FINANCIERA MAYO 25 DE 2008 BOLETIN 75 CONFIRMING El confirming es un servicio financiero que ofrece una entidad financiera con tal de facilitar a sus clientes la gestión del pago de sus compras. Se ofrece para cobrar las facturas con anterioridad a la fecha de vencimiento de estas. Su uso es frecuente en empresas que tengan diversificados sus proveedores, que deseen dilatar el pago a proveedores o que tengan un sistema de pagos complejo. No confundir el confirming, con los "pagos confirmados" o "pagos domiciliados" de menor vinculación en la responsabilidad del pago por parte de la entidad financiera. El confirming equivale a un pago certificado, con la diferencia de que aquí el banco avala el pago al proveedor. Efectivamente, el confirming se ha desarrollado en España en los años noventa y se ha ido divulgando en todo el mundo a partir de la expansión internacional de las grandes entidades bancarias españolas, sobre todo en el sur de Europa y en Latinoamérica. VENTAJAS DEL CONFIRMING Para la empresa que incorpora este servicio de gestión de pago a sus proveedores, los principales beneficios son los siguientes: - Mejora su imagen ante sus proveedores al estar avalados sus pagos por una institución financiera. Evita costes de emisión de pagarés y cheques o manipulación de letras de cambio. Evita las incidencias que se producen en las domiciliaciones de recibos. Evita llamadas telefónicas de proveedores para informarse sobre la situación de sus facturas. Evita el seguimiento de distintas cuentas corrientes para conciliar los cargos de letras, pagarés o cheques. La empresa mantiene la iniciativa de pago. Obtiene información de gran ayuda en la gestión de las compras Área Contable Página 2 ÁREA CONTABLE COSTOS - Para los proveedores, los beneficios que les reporta el servicio de confirming son básicamente los siguientes: Pueden cobrar sus facturas al contado, previo descuento de los costes financieros, eliminando completamente el riesgo de impago Obtienen la concesión de una línea de crédito sin límite y sin consumir su propio crédito Evitan el pago de timbres, quien no los repercuta a sus clientes, al gestionar los cobros a través de traspasos o transferencias Para el cliente: Comisión por gestión de cobros. Para el proveedor: Comisión en caso de anticipo de facturas. Esto no quiere decir que para el proveedor la operación no sea ventajosa ya que dicho coste suele ser inferior al coste de un anticipo o descuento tradicional. APROXIMACION CONTABLE: - INCOVENIENTES - - Resaltar la “inamovilidad” de la modalidad del pago futuro, el adaptarse administrativamente al proceso iniciado, la necesaria vinculación a una entidad en concreto. Además el CIRBE, (sólo para el Confirming y no para el Pago Domiciliado) crece por los anticipos. Momento de la formalización de la línea de confirming con el Banco. Remesa de confirming al Banco para su pago y comunicación simultánea por el Banco al Proveedor. Proveedor decide anticipar el confirming. Llega el vencimiento del pago del confirming no anticipado. Llega el vencimiento del pago del confirming anticipado. El Banco nos paga comisión sobre el negocio cedido por los anticipos utilizados por los proveedores, bajo la línea de confirming habilitada. Por la entrega de las remesas de proveedores a que hace referencia el confirming, hay que indicar que podrá realizarse la oportuna reclasificación de estos débitos dentro de la cuenta de proveedores, debiendo figurar, en cualquier caso, estos saldos en el modelo de balance normal incluido en la cuarta parte del Plan General de Contabilidad, aprobado por Real Decreto 1643/1990, de 20 de diciembre, en la partida E.IV.2 «Deudas por compras o prestaciones de servicios» del pasivo, sin perjuicio de que se pueda hacer una subdivisión más detallada de esta partida cuando la importancia de su importe lo aconseje para reflejar la imagen fiel. Página3 BOLETIN 75 Concepto Debe Proveedores (4000) x Proveedores (400x) Haber x Adicionalmente, la consulta expone que en ocasiones la entidad financiera adquiere a los proveedores los derechos de crédito que originó la deuda, obteniendo un descuento financiero por la operación de adelantamiento del pago, y transfiriendo parte de este descuento a la sociedad obligada al pago en concepto de cesión de parte del negocio. En estos casos, en la medida que el proveedor haya vendido los citados derechos de crédito y, por tanto, haya cambiado el acreedor para la sociedad que tiene la obligación de pago, ésta, desde el momento en que tenga clara constancia del cambio de titularidad, deberá recoger adecuadamente clasificada esa deuda, para lo que podrá crear en el pasivo del modelo normal de balance una partida dentro del epígrafe E.IV. «Acreedores comerciales», cuya denominación podría ser «Deudas comerciales anticipadas por entidades de crédito», de forma que manteniéndose calificada de acuerdo con su origen, permite recoger adecuadamente la circunstancia a que se ha hecho referencia, logrando así la adecuada información de la operación. Los descuentos que se produzcan en el nominal de estos débitos, y que en definitiva suponen una retribución de la entidad de crédito a la sociedad por posibilitarle el acceso a dicho negocio, deberán recogerse en la cuenta de pérdidas y ganancias en una partida de «Otros ingresos de explotación», en el momento en que sean concedidos a la empresa, de acuerdo con el principio del devengo recogido en la primera parte del Plan General de Contabilidad. Concepto Debe Proveedores (4000) x Peudas comerciales anticipadas por entidades de crédito (400X) Bancos, c/c a la vista (572) Haber x x Otros ingresos de explotación (75X)) x CONTACTO: [email protected]. Universidad Eafit Bloque 26 Oficina 111. Extensión 830. "Este boletín es de carácter informativo y no compromete la opinión de La Universidad EAFIT."