manual de políticas de inversiones

Anuncio

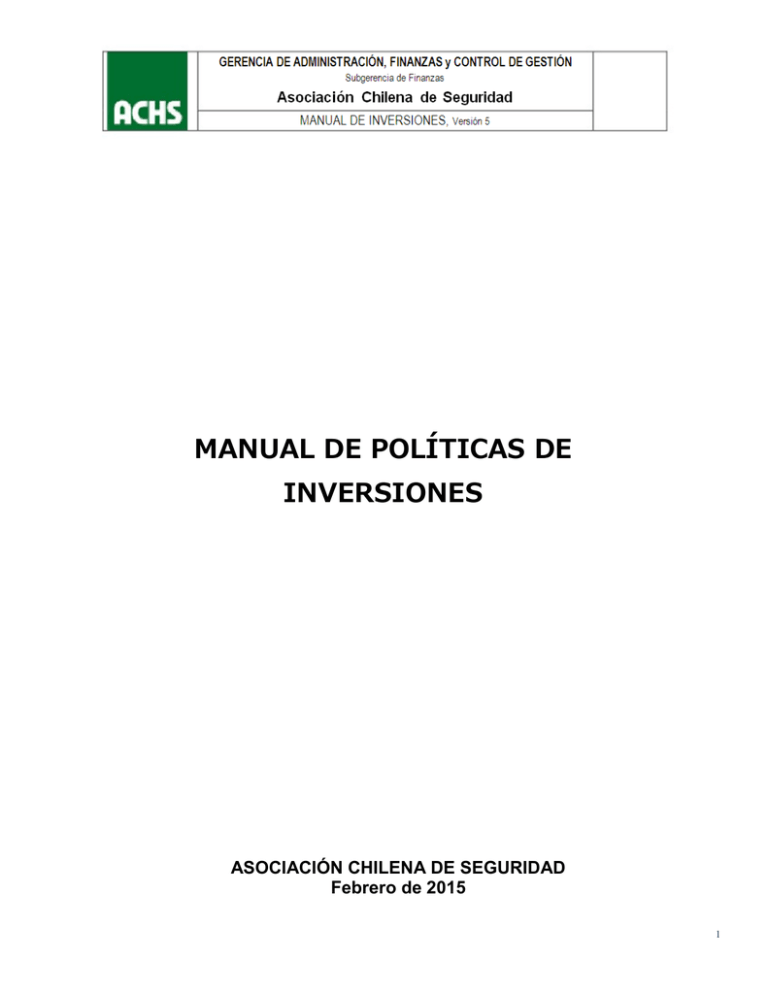

MANUAL DE POLÍTICAS DE INVERSIONES ASOCIACIÓN CHILENA DE SEGURIDAD Febrero de 2015 1 INDICE 1. Lineamientos Generales 1.1. 1.2. 1.3. 1.4. 1.6. 2. Política de Inversiones 2.1. 2.2. 2.3. 2.4. 2.5. 2.6. 3. Objetivo de este manual Confidencialidad Código de ética Estructura y Actualización de este Manual 1.5. Administradores Externos Custodio Objetivos de los Fondos de Inversión 2.1.1. Fondos de Reserva Eventualidades 2.1.2. Fondos de Reserva Contingencia 2.1.3. Fondos de Reserva Pensiones 2.1.4. Fondos de Reserva Pensiones Adicional Objetivos de desempeño Fondo de Reserva Fondo Libre Disposición Directrices de Inversión Distribución estratégica de activos Referencia Manejo de riesgos 2.6.1. Riesgo Estrategia 2.6.2. Riesgo Mercado 2.6.3. Riesgo Liquidez 2.6.4. Riesgo Crédito 2.6.5. Riesgo Operacional Controles Internos 3.1. 3.2. 3.3. 3.4. 3.5. 3.6. 3.7. 3.8. 3.9. 3.10. 3.11. Responsabilidades Cumplimiento Actividad por actividad Contabilidad Auditoría Reporte y comunicaciones Principio de gobierno corporativo Controles legales Responsabilidad corporativa Código de conducta, ética y conflicto de intereses Administración y custodio Identificación y proceso de selección Monitoreo y Desempeño Analista se des Riesgo operacimal Contratación y término 2 4. 4.1. Inversiones Inversiones fondos de reserva 4.1.1. Información y Definición de Riesgos 4.1.2. Instrumentos Financieros Autorizados 4.1.3. Diversificación de los Instrumentos Financieros, según tipo de instrumento 4.1.4. Diversificación de los Instrumentos Financieros según Emisores 4.1.5. Transacciones de Instrumentos Financieros 4.2. Inversiones fondos de libre disposición 5. Valorización de Fondos 6. Sistema de Custodia ANEXOS Movimientos de caja Informe de Valorización Informe de retorno de cartera Informe de límites Fondo de Reserva de Pensiones Fondo Contingencia Fondo Eventualidades Fondo de Libre Disponibilidad 3 1. 1.1. Lineamientos Generales Objetivo de este Manual Este Manual presenta la Política de Inversiones Financieras que el Directorio de la Asociación Chilena de Seguridad ha aprobado. En particular, este documento se orienta sobre las inversiones y el manejo de los riesgos financieros que administra la ACHS. El Manual pone especial énfasis en el rol del Directorio de estar debidamente informado, y en el rol asesor y técnico, que le corresponde al Comité de Inversiones. Este Manual es complementario a las regulaciones vigentes sobre administración de Inversiones Financieras de una Mutualidad, y su contenido subordina a las distintas normas y regulaciones establecidas en la Ley Nº 16.744 y en el D.S. Nº 285 de 1969, del Ministerio del Trabajo y Previsión Social, sobre la materia, al ser la Asociación Chilena de Seguridad una corporación de derecho privado, sin fines de lucro, que está obligada a mantener inversiones en instrumentos que se tranzan en el mercado de valores, según regulaciones normativas para los denominados Fondos: Reserva de Pensiones, de Pensiones Adicional, de Contingencia y de Eventualidades. Adicionalmente establece un marco que regula las inversiones denominadas de Libre Disposición. Es responsabilidad de los integrantes del área de Finanzas de la ACHS, dar fiel cumplimiento a las políticas establecidas en el presente Manual, al mismo tiempo, que debe velar porque exista un adecuado control, supervisión y seguimiento, que permita generar información oportuna, integra y veraz, a la Administración Superior de la organización. 1.2. Confidencialidad La información contenida en este Manual es confidencial, así como aquella que se pueda obtener de las actividades y transacciones que realice la Asociación o que realicen terceros por administración de cartera, de los fondos de reserva y libre disponibilidad. 1.3. Código de Ética El grupo humano involucrado en la gestión financiera de la Asociación deberá actuar en concordancia absoluta con el Código de Conducta. En consecuencia, ellos deberán mantener los más altos estándares de ética, honestidad y autodisciplina en su accionar diario, en defensa de los intereses de la Asociación y de la Comunidad afiliada. 4 1.4. Estructura y Actualización de este Manual Este Manual está estructurado en dos partes: Las Políticas y Anexos (reportes). Este Manual debe actualizarse cada vez que se establezcan nuevas políticas, o bien que las actuales se modifiquen o eliminen. Sin perjuicio de lo anterior, se realizará una revisión anual de este Manual, cuya responsabilidad es de la Subgerencia de Finanzas. 1.5. Administradores externos El servicio de Administración de la Cartera se efectúa sobre los fondos que maneja la ACHS en forma independiente, pudiendo cada participante adjudicarse la administración total o parcial de estos. Cada uno de los fondos deberá cumplir en forma independiente las exigencias que se detalla en las bases sobre Especificaciones Técnicas del Servicio. 1.6. Custodio La Asociación Chilena de Seguridad demandará la custodia externa por el 100% de los instrumentos que componen los diferentes fondos de reserva. Para los instrumentos que se custodien en el Depósito Central de Valores (DCV), el servicio debe contemplar la creación de una cuenta en el DCV, quedando contractualmente establecido que los instrumentos que ahí se custodien son de propiedad de la Asociación Chilena de Seguridad. Será necesario contar con una cuenta en el DCV para cada uno de los Fondos, en forma independiente. Para las inversiones de libre disposición la custodia será mantenida por Tesorería. 2. Política de Inversiones 2.1. Objetivos de los fondos de inversión 2.1.1. Fondo Reserva Eventualidades (Circular SUSESO Nº 1575): Su fin es hacer frente a imprevistos en períodos que la Asociación no cuente con los recursos suficientes para otorgar los beneficios de la ley 16.744. Esta corresponde a una reserva no inferior al 2% ni superior al 5% de los ingresos totales del año anterior, descontado el ingreso por cotización extraordinaria. Esta cifra se revisa en Marzo de cada año. 5 2.1.2.Fondo de Contingencia (Circular SUSESO Nº 1681): Tiene por objetivo solventar el mejoramiento extraordinario de pensiones y beneficios pecuniarios para los pensionados. Se genera a partir del 0.05% de las remuneraciones imponibles (cotización extraordinaria) y 0,25% del ingreso por cotizaciones. 2.1.3. Fondo Reserva de Pensiones (Circular SUSESO Nº 1681): El objetivo es contar con activos financieros líquidos que respalden las obligaciones por pensiones futuras. Se genera de la obligación de aumentar dicha reserva como consecuencia de mejoramientos extraordinarios otorgados a los pensionados. La obligatoriedad será hasta completar un 100% de los Capitales Representativos. 2.1.4. Fondo Reserva de Pensiones Adicional (Circular SUSESO Nº2612): Su fin es contar con activos financieros líquidos que respalden las obligaciones por pensiones futuras. Se genera a partir de la venta de bienes inmuebles del proyecto denominado “Clínicas Regionales”. 2.1.5. Fondo Libre Disposición: El objetivo es cubrir las distintas obligaciones de pago de la ACHS, buscando obtener una cierta rentabilidad por estos fondos. 2.2. Objetivos de desempeño Fondo de Reserva: Se define un benchmark teniendo especial cuidado respecto a la posibilidad que sistemáticamente se cuente con información respecto a su composición, por lo tanto, se pueda evaluar periódicamente las diferencias que tiene la cartera del fondo al benchmark. En principio, se ha definido como benchmark el fondo “E” de pensiones. La política no trata de replicar el índice, sino de tener una guía, con respecto a la cual hacer seguimiento y análisis complementarios. Por lo tanto, el grado de comparación estará supeditado a los lineamientos generales que en cada momento se presenten. Se controla, además las diferencias de rentabilidad, ya que la diferencia de composición no explica por si solo si el comportamiento será mejor o peor que el benchmark. Fondo de Libre Disposición: En el caso de los fondos de libre disposición se administran bajo criterios de administración de fondos de renta fija de corta duración, construyendo un portafolio de instrumentos con un riesgo acotado. 6 2.3. Directrices de inversión: Las inversiones financieras que ACHS realice deberán ser efectuadas y administradas con estricto apego y sujeción a: i) La Ley; ii) Las disposiciones normativas y reglamentarias de los organismos reguladores, tales como SUSESO. iii) Normas Internacionales Contables y en especial NIFCHILE (NIC 39). iv) Código de ética ACHS. v) Políticas y Procedimientos de Gobiernos Corporativos. vi) Lo dispuesto en la presente política y en las demás políticas internas atingentes. vii) Las estrategias de negocio que establezca la Administración Superior y/o la Gerencia de Administración, Finanzas y Control Gestión. 2.4. Distribución estratégica de activos ACHS cuenta con un modelo de negocio que le permite entregar el mejor servicio a sus clientes en función de sus criterios de riesgo y satisfacer al máximo sus necesidades en cuanto a la administración y asignación de activos, bajo estándares de calidad y confidencialidad. 2.5. Referencias La Asociación cuenta con un Comité de Inversiones, compuesto por expertos y profesionales de reconocido prestigio y trayectoria. Este Comité, permanentemente monitoreará la evolución de cada una de las carteras de inversión, verificando que la relación riesgo/retorno sea la adecuada. El objetivo, es rentabilizar la cartera de Fondos de Reservas y Fondo de Libre Disposición, pero en función de un perfil de riesgo conservador. 2.6. Manejo de riesgos La gestión de riesgos es considerada por ACHS como instrumento esencial para la optimización del uso del capital y la selección de las mejores prácticas en la gestión de los recursos financieros, buscando obtener la mejor relación Riesgo/Retorno para sus inversiones financieras. Contemplando metodologías para la medición de exposiciones financieras y una definición de los correspondientes límites y alertas según corresponda. 7 La administración de riesgos es ejercida por la Administración Superior. Existe un Comité de Inversiones que garantiza el tratamiento formal y sistematizado de los asuntos de relevancia estratégica para la ACHS. Los procesos de controles internos y de administración de riesgos serán continuamente supervisados por el área de Auditoría interna. 2.6.1. Riesgo de estrategia La Administración Superior de ACHS asume que todos los negocios tienen un riesgo involucrado, de hecho todo lo que hacemos tiene riesgo y de una u otra forma lo administramos y gestionamos. Gestionar el Riesgo es evaluar distintos medios para mitigar las desventajas que ellos pueden producir. Al gestionar los riesgos, la Administración Superior y responsables pueden actuar, existiendo aún tiempo para hacer los ajustes necesarios y evitar pérdidas mayores. Tener riesgos, no significa que estemos haciendo las cosas mal, pero es un deber y obligación gestionarlos, ya que debemos buscar la mejora continua en todos los procesos que desarrollamos, con el fin de generar valor a la empresa. 2.6.2. Riesgo de mercado El riesgo de mercado se relaciona con la probabilidad de pérdidas producto de la variación en el valor de activos y pasivos causada por las incertidumbres acerca de los cambios en los precios y tasas de mercado (tasas de interés, cotizaciones de divisas, etc.), las que pueden causar pérdidas para la institución. El riesgo de mercado incluye el riesgo de intereses, acciones, cotizaciones de monedas extranjeras e índices financieros y toma en consideración las interacciones entre los diversos mercados. Riesgo de tasa de Interés El riesgo de tasa de interés es el efecto negativo sobre las ganancias y/o el capital de la Asociación ocasionado por el movimiento de las tasas de interés. Se presenta por diferencias entre la tasa pagada por el mercado y la tasa de cartera de los fondos, por tanto es más relevante en fondos de corto plazo. Estos pueden bajar el patrimonio de los fondos. Riesgo de Inflación El riesgo de inflación es el efecto negativo sobre las ganancias, ocasionado por el movimiento inesperado de la tasa de inflación. Este riesgo existe porque la cartera de fondos de renta fija nacional contiene instrumentos expresados en UF, por lo tanto variaciones bruscas de la inflación afectan la rentabilidad de la cuota pudiendo afectar el monto del patrimonio. 8 2.6.3. Riesgo de liquidez Este riesgo afecta a las ganancias y al capital, y está asociado a la inhabilidad de hacer rente oportunamente a las obligaciones cuando ellas se hacen exigibles, sin incurrir en pérdidas inaceptables. Con este objetivo, la Asociación debe asegurarse de que los fondos estén disponibles a un costo razonable para resolver demandas potenciales de recursos. Los riesgos que pueden afectar la liquidez son reputaciones, estratégico, crédito, tasa de interés, precio y transaccional. Si estos riesgos no se manejan y no se controlan correctamente, minarán la posición de liquidez de los fondos de la Asociación. 2.6.4. Riesgo de crédito Este corresponde al riesgo default total o parcial, que ocurre cuando el emisor de un instrumento no cumple de acuerdo a los términos y condiciones pactadas trayendo una pérdida y dependiendo de ésta, provocar un problema de liquidez a la Asociación. 2.6.5. Riesgo operacional El Riesgo Operacional es la posibilidad de ocurrencia de pérdidas resultantes de la falla, deficiencia o inadecuación de procesos internos, personas y sistemas, o de eventos externos. Incluye el Riesgo Legal, asociado a contratos deficientes o inadecuados, así como las sanciones por incumplimiento de las leyes y las indemnizaciones por daños a terceros producto de las actividades desarrolladas por la institución. 2.6.6. Riesgo reputacional Es el daño a la reputación de la institución junto a los clientes, competidores, reguladores, socios comerciales, entre otros, que llevan a impactos sobre el valor de marca. 3. Controles internos Para la efectividad de la administración de los riesgos financieros, el proceso establece procedimientos de identificación, evaluación, monitoreo, control, mitigación y comunicación de la información de riesgo. Esos procedimientos son ejecutados por el área de Tesorería y por el área de Control Interno, y luego son revisados por el área de Auditoria interna de la ACHS, en sus revisiones periódicas. Estructura de Límites Tipos de límites Límites Internos: Estos límites están destinados a mantener las exposiciones en parámetros compatibles con la capacidad de generación de resultados de la ACHS. 9 Límites Regulatorios: Son establecidos por la SUSESO. El detalle de los límites vigentes se encuentra en el reporte Límites y Alertas. Aprobación, modificación y control de Límites.- Conforme a lo descrito los límites son determinados y aprobados por la Administración Superior. Siendo los internos fijados de acuerdo al apetito de riesgo establecidos por la Administración Superior, valiéndose de los resultados proyectados del balance, el tamaño del patrimonio y el perfil de riesgo de cada instrumento, siendo definidos en términos de medidas de riesgos utilizadas para la gestión. Límites Internos: El proceso de aprobación de los límites internos se inicia por medio de una propuesta generada por la Administración Superior, previamente analizado en el Comité de Inversiones. Los límites internos son revisados dentro de una periodicidad anual de conformidad con el apetito de riesgo definido. Límites Regulatorios: los límites regulatorios son establecidos por la SUSESO, estos límites están sobre cualquier otro límite establecido, debiendo ser incorporado en los reportes de riesgo. La metodología para estos límites está establecida en las normas emitidas por el regulador. 3.1. Responsabilidades Compete a Tesorería: Monitorear los límites, rentabilidades y mantener información histórica de éstos; Informar mensualmente a la Administración Superior todos los excesos de los límites y cualquier hecho relevante. Gerencia Administración, finanzas y Control Gestión; Definir a la Subgerencia de Finanzas (Tesorería) el estatus de los límites; Informar al Comité de Inversiones y al Directorio la evolución de las rentabilidades, riesgos y su comportamiento del último periodo. 3.2. Cumplimiento Para la efectividad de la administración de los riesgos financieros, el proceso establece procedimientos de identificación, evaluación, monitoreo, control, mitigación y comunicación de la información de riesgo. El proceso de control de riesgos involucra 2 etapas: o Fijación de límites por tipo de riesgo; o Monitoreo periódico de los límites para la oportuna detección de excesos. 10 El Control de los Riesgos Financieros recae en Tesorería, la cual tiene la responsabilidad de mantener el control en forma permanente las etapas de este proceso. 3.3. Actividad por actividad (OPERACIÓN DEL DÍA A DÍA) Las actividades de seguimiento y control de los riesgos financieros, y procesos relacionados, realizados por ACHS son permanentemente evaluadas con el objetivo de establecer un proceso que garantice la calidad de los controles y la mejora continua de las metodologías y herramientas utilizadas, basándose en las mejores prácticas del mercado nacional. La planificación de las actividades de monitoreo se define en términos de tamaño, el patrimonio, la naturaleza de las actividades y la calidad del control de riesgo. La composición y el alcance de las actividades de monitoreo pueden ser revisados periódicamente y modificado, según sea necesario, producto de los resultados obtenidos de la actividad de monitoreo. Como resultado de la actividad de monitoreo, se genera un informe que contiene los puntos que deben ser desarrollados o mejorados por Tesorería. Este informe resume la información principal, las conclusiones y las oportunidades de mejora planteadas. Se evalúa de forma permanente las actividades de gestión y control realizadas por ACHS buscando incorporar las mejores prácticas nacionales, y evaluar la aplicación de las instrucciones entregadas por la Administración Superior y los organismos reguladores. Esta actividad, es monitoreada en el Comité de Inversiones, lo que queda reflejado en compromisos que cuentan con seguimiento en el comité. 3.4. Contabilidad Realizar la conciliación de las existencias y las carteras, así como la conciliación de los resultados y balances de las posiciones que están sujetos a la gestión de los diferentes fondos administrados por ACHS. 3.5. Auditoria Interna La Contraloría será la unidad encargada de verificar a través de revisiones periódicas la aplicación y cumplimiento de la presente política. La frecuencia, extensión y profundidad de las auditorias deberá ser proporcional al nivel de riesgo asumido, la complejidad de los productos, el volumen de la actividad y la manualidad de los procesos. Deberá evaluar que la gestión de las inversiones financieras, la medición del riesgo de mercado, la valorización, el proceso operativo y de registro contable se efectúe correcta, oportunamente y en un ámbito de control interno. Deberá además verificar que se cumpla la normativa vigente y fomentar el uso de las mejores prácticas de acuerdo a la naturaleza del negocio. 11 3.6. Reporte y comunicaciones Semanal y primer día hábil del mes siguiente del que se informa “Movimientos de Caja”. (Anexo I). Mensualmente Cuadros de la Superintendencia de Seguridad Social (Anexos II), valorizados según normativa de la Superintendencia. Informe de custodia firmado al último día hábil de cada mes (informe DCV), dentro de los primeros 5 días hábiles del mes siguiente. Informe mensual por escrito de los retornos, composición de las carteras, clasificación de riesgo, duración, etc. (Anexo III). 3.7. Principios de gobiernos corporativos El sistema de Gobierno Corporativo de ACHS sigue la lógica estratégica que exige que los cuatro cuadrantes se encuentren bien coordinados y alineados (Propiedad Control Gobierno, Organización y Management, Estrategia Financiera, Estrategia Corporativa y Auditoría y Control Interno). Lo importante de la Estrategia Financiera, es que representa las decisiones de obtención y usos de los recursos de la empresa, el Desarrollo Organizacional, que representa cómo la compañía se organiza para competir, más la Estrategia Corporativa que se coordinen con el sistema de Gobierno de la empresa, con un adecuado marco de auditoría y Control Interno. Inspirados por esta visión y respaldados por un fuerte compromiso ético con los principios de transparencia, profesionalismo y legitimidad, la ACHS asume un compromiso de profundizar su sistema de Gobierno Corporativo en forma total. El que incluye la definición de órganos claves de gobierno, su ámbito de acción y responsabilidades. Se han establecido distintos comités, tales como el comité de inversiones y el comité de auditoría, ambos integrados por miembros del Directorio ACHS, miembros del comité y miembros de la administración. Esto ha permitido definir la estrategia corporativa, discutir sus opciones, y decidir estrategias financieras y evaluar la “readiness” de la organización para afrontar sus desafíos futuros, bajo el marco de las buenas prácticas de gobierno corporativo. 3.8. Controles legales` El riesgo legal definido como la posibilidad de ser sancionado, multado u obligado a pagar daños punitivos como resultado de acciones supervisoras o de acuerdos privados entre las partes. El riesgo legal se controla verificando que las operaciones realizadas estén de conformidad con las disposiciones legales vigentes, se entiende que todo acto jurídico debe tener validez jurídica y se procure la adecuada instrumentación legal. Antes de comprometerse en una operación, debemos asegurarnos que se comprenden totalmente las disposiciones legales, situación que debe ser revisada y sancionada por las áreas legales respectivas, o bien por consultoría jurídica externa, cada vez que se realice un acto legal. El cumplimiento de estos procesos deben ser verificado por Contraloría. 12 3.9. Responsabilidad corporativa Entre otros, nuestra responsabilidad nos compromete con la transparencia, con un comportamiento ético y con el respeto, hacia todos los grupos e intereses. Consistente con lo anterior, y con referencia a la economía, la responsabilidad es de mantener y aumentar el valor financiero de la empresa, por medio de un adecuado manejo de riesgos, manejo de la cadena del valor, relaciones con clientes y eficiencia del uso de recursos. Con referencia al ambiente, la responsabilidad es de utilizar los recursos de manera sostenible, para que estos puedan satisfacer las necesidades presentes y de las generaciones futuras. 3.10. Código de conducta, ética y conflictos de intereses Este documento pretende normar las transacciones personales, tanto sus cónyuges o parejas, sus descendientes directos y aquellos que tengan una dependencia económica, y sus sociedades relacionadas, en las cuales tengan una participación superior al 10%. Como normativa general, se establece las siguientes políticas a observar: - Las operaciones sean dirigidas hacia las inversiones de largo plazo y no hacia especulación en el corto plazo, en una actitud de sensatez y prudencia. - Las operaciones cursadas en las Bolsas de Valores, que individualmente superen el equivalente en pesos de 1.000 unidades de Fomento o las que conjuntamente superen el equivalente a 2.000 Unidades de Fomento durante el período de un mes calendario, deberán ser informadas al Gerente General, o a la persona que designe, dentro del plazo de 5 días hábiles a la transacción o al vencimiento del anterior mes calendario, según corresponda. Se exceptúan de esta obligación los depósitos a plazo; valores emitidos o garantizados por el Estado, por las instituciones públicas centralizadas o descentralizadas y por el Banco Central de Chile. A. Restricciones a la política de inversiones personales Es sensato que no se adopten prácticas que puedan comprometer la integridad de ACHS y del respectivo Ejecutivo, a causa de las dudas que puedan ser arrojadas en cuanto al uso de informaciones reservadas o a causa de la posibilidad de haber desvío del foco profesional frente a los riesgos existentes en operaciones especulativas. Queda estrictamente prohibida la toma de posiciones personales especulativa, de manera de obtener una rentabilidad de corto plazo por el uso de información privilegiada que provenga de algún negocio en particular en que ACHS esté involucrado. 13 En términos específicos, no se puede proceder a: Asumir anticipadamente una posición personal o en un fondo, en virtud de informaciones privilegiadas que puedan influenciar el monto de mercado del título o el monto de la cota del fondo. Comprar o vender valores mobiliarios por medio de persona de confianza cuando sea poseedor de información privilegiada respecto de la empresa emisora de los títulos. (1) Se consideran valores mobiliarios: B. Acciones, debentures y bonos de suscripción; Cupones, derechos, recibos de suscripción y certificados de desdoblamientos relativos a los valores mobiliarios; Certificados de depósito de valores mobiliarios; Cédulas de debentures; Cuotas de fondos de inversión en valores mobiliarios o de club de inversión en cualesquiera activos; Notas comerciales; Contratos futuros, de opciones y otros derivativos, cuyos activos subyacentes sean valores mobiliarios; Otros derivativos, independiente de los activos subyacentes; Otros títulos o contratos de inversión colectiva, cuando ofrecidos públicamente, que generen derecho de participación de colaboración o de remuneración, incluso los resultantes de prestación de servicios, y cuyas ganancias se originen del esfuerzo del emprendedor o de terceros. Restricciones de la política de inversiones personales Las operaciones personales se someten a las siguientes condiciones con la finalidad de prevenir conflictos de interés: Las informaciones que les apoyan deben ser públicamente disponibles. La solvencia y la credibilidad no deben ser puestas en riesgo en virtud de una gestión peligrosa. C. Incumplimiento de la política de inversiones personales El incumplimiento de la presente política expone a sanciones que pueden partir en amonestaciones, afectación a remuneración variable, hasta la desvinculación 14 3.11. Administradores y custodios Fijar la pauta de actividades operacionales periódicas relacionadas con la Administración de Cartera, que se vinculan directamente con el movimiento diario de posiciones, esto es por compras o ventas realizadas a nombre de ACHS, implica un control en los registros oficiales que son llevados en la actualidad por tres administradoras. Identificación y proceso de selección El servicio de Administración de la Cartera se efectúa sobre los fondos que maneja ACHS en forma independiente, el proceso de selección se realizará cada dos años en el mes de mayo, pudiendo cada participante adjudicarse la administración total o parcial de estos. Aquella empresa que estime conveniente ofertar tarifas diferenciadas bajo distintos escenarios, debe dejarlo claramente establecido en la oferta económica que presente. Cada uno de los fondos deberá cumplir en forma independiente las exigencias que se detalla en el Anexo “Especificaciones Técnicas del Servicio”. Monitoreo y desempeño El proceso contempla los controles y cuadraturas de Custodia asociados a la compra y venta de instrumentos, el que debe ser entregado a Tesorería. Analista de Inversiones Semanalmente recibe informe con todos los movimientos de Compras y Ventas de los administradores (incluye Vencimientos o Cortes de Cupón) e ingresa a PMS (Software Interno de control). Verifica que las ventas sean iguales a las compras, para controlar que todos los flujos que se obtienen de las ventas y vencimientos sean reinvertidos. En caso de Bonos de Empresas, Banco central y/o Bonos Bancarios, se debe solicitar las tablas de desarrollo de cada instrumento para ingresarla a PMS. Mensualmente recibe la información de los Anexos II (información última semana), III y IV y se realiza cuadratura respecto la información ingresada en PMS. Control de Inversión: Mensualmente Contabilidad verificará los límites de inversión para los Fondos de Contingencias y Fondos de Pensiones. Para el Fondo de Pensiones la obligación legal de cada Mutualidad en orden a destinar los recursos indicados a la adquisición de activos o capitales representativos, hasta completar el 100% del monto de la reserva de pensiones. Contratación y término La ASOCIACIÓN CHILENA DE SEGURIDAD, llama a “Licitación Privada”, con participación de ponentes en la apertura, para solicitar el servicio de Administración de Cartera, incluyendo los servicios de Corretaje de Bolsa y Custodia. La Administración de Cartera se debe efectuar conforme a las pautas de inversión establecidas por la Asociación Chilena de Seguridad, realizando las inversiones y encargándose de su manejo administrativo y operativo. 15 4. INVERSIONES 4.1. INVERSIONES EN FONDOS DE RESERVA Cualquier inversión en instrumentos que signifiquen un efecto importante en la composición de los fondos de reservas que realice la Asociación o quién delegue está, deberá contar previamente con la autorización del comité de inversiones y ser consistente con las políticas internas definidas para tal efecto. La inversión en instrumentos de deuda pública o privada, se regirá por los lineamientos de la política aquí establecida y por las decisiones estratégicas tomadas a nivel del comité de inversiones. Las políticas son las siguientes: a) Invertir en instrumentos susceptibles de ser custodiados por el Depósito Central de Valores (DCV), que sea elegido dentro de los límites y condiciones establecidos en éste manual y al Duration establecido. b) Informar en la forma periódica la gestión desarrollada, los valores mantenidos en cartera, sus movimientos, saldos, formas de valoración, rentabilidad obtenida y los gastos incurridos en la administración de la cartera. c) Manejar por separado las carteras administradas. d) Comunicar cualquier hecho relevante que afecte a las inversiones de la cartera, con un plazo máximo de 24 horas de ocurrido el hecho. Se entiende por “hecho relevante” aquellas circunstancias que puedan influir sustancialmente en el precio de transacción de mercado de los instrumentos que formen parte de la cartera administrada. e) Las operaciones y transacciones que se efectúe en la cartera de inversiones deberán sujetarse a las normas y procedimientos establecidos en la ley y a los que determine la Superintendencia de Valores y Seguros por instrucciones de general aplicación, y especialmente a las disposiciones de la Ley 18.045 sobre mercado de valores y la Circular N° 1894 de la SVS. f) Tener en el Depósito Central de Valores una subcuenta de custodia mandante de instrumentos por cada uno de los fondos, para ingresar en forma directa al DCV a través de Internet accediendo a la información de las posiciones. 16 g) Asistir o ejercer el derecho a voto en juntas de accionistas o de tenedores de bonos con derechos a voz y voto, para ejercer todos los efectos propios de las juntas ordinarias o extraordinarias de accionistas. 4.1.1. Información y Definición de Riesgos En relación con la administración de cartera de inversiones se deberá mantener información acerca de los riesgos que presentan las operaciones con cada uno de los tipos de activos en que sean invertidos los recursos: 1) Riesgos de mercado, los cuales están asociados con los movimientos en precios de los activos que componen un portafolio. 2) Riesgo de Cambio: El riesgo de cambio o riesgo cambiario es el fenómeno que implica el que un agente económico coloque parte de sus activos en una moneda o instrumento financiero denominado en moneda diferente de la cual utiliza este agente como base para sus operaciones cotidianas. 3) Riesgos de crédito, los cuales están relacionados con la probabilidad de incumplimiento de la contraparte. 4) Riesgos de liquidez, son los riesgos relacionados con la probabilidad de no poder comprar o vender los activos o instrumentos que se tengan o se deseen tener en posición en las cantidades requeridas. 5) “Riesgos operacionales “se refiere a las pérdidas potenciales resultantes de sistemas inadecuados, fallas administrativas, controles defectuosos, fraude, o error humano. 6) 6- “Riesgos Legales “se presenta cuando una contraparte no tiene la autoridad legal o regulatoria para realizar una transacción. Los riesgos antes mencionados pueden derivar en movimientos adversos de los precios de los instrumentos financieros. Si se analizan los riesgos de liquidez, interesan los posibles cambios de precio que sufriría una posición si se intentara liquidar cuando el mercado es poco profundo, mientras que al estudiar riesgos de mercado interesan las fluctuaciones normales de precios. El riesgo crediticio está directamente asociado a una posible disminución del precio que sufre un título financiero cuando existe la posibilidad de que el suscriptor incumpla. 17 4.1.2.Posición de Inversiones Instrumentos Financieros Autorizados Los activos representativos de los Fondos, deberán estar constituidos exclusivamente por los instrumentos financieros señalados en las letras a), b), c), d), e) y j) del artículo 45 del D.L. N° 3.500, de 1980, que establece nuevo Sistema de Pensiones. Por lo tanto, los instrumentos financieros en que se podrán invertir recursos, son los siguientes: a) Títulos emitidos por la Tesorería General de la República o por el Banco Central de Chile; Letras de Crédito emitidas por los Servicios Regionales y Metropolitano de Vivienda y Urbanización; Bonos de Reconocimiento emitidos por el Instituto de Normalización Previsional u otras Instituciones de Previsión, y otros títulos emitidos o garantizados por el Estado de Chile. b) Depósitos a plazo, bonos y otros títulos representativos de captaciones, emitidos por instituciones financieras. c) Títulos garantizados por instituciones financieras. d) Letras de crédito emitidas por instituciones financieras; e) Bonos de empresas públicas y privadas; f) Efectos de Comercio emitidos por empresas públicas y privadas, que correspondan a pagarés u otros títulos de crédito o inversión, con plazo de vencimiento no superior a un año, desde su inscripción en el Registro de Valores, no renovables. Tratándose de instrumentos de deuda de largo plazo, los señalados en las letras b), c), d), y e), deberán estar clasificados en las categorías de riesgo AAA, AA, y A, a que se refiere el inciso primero del Artículo 105 del D.L. N° 3.500, de 1980. En el caso de los instrumentos financieros de corto plazo, los indicados en las letras b), c) y f), deberán estar clasificados en el nivel de riesgo 1 (N-1) señalado en el inciso segundo del citado artículo 105. Por consiguiente, en el caso de los instrumentos a invertir en los fondos, no se podrá adquirir documentos que se encuentren clasificados en las categorías BBB, BB, B, C, D o E y en los niveles 2, 3, 4 ó 5 ó que no tengan clasificación alguna. Las categorías y niveles de riesgo anteriores, deberán corresponder a las determinadas y publicadas en el Diario Oficial por la Comisión Clasificadora de Riesgo señalada en el Título XI del D.L. N° 3.500, de 1980. 18 Las instituciones financieras a que se refieren las letras b), c) y d), deberán estar constituidas legalmente en Chile o autorizadas para funcionar en el país; las empresas referidas en las letras e) y f) deberán estar constituidas legalmente en Chile. Los instrumentos indicados en las letras b) y c) que sean seriados y los señalados en las letras e) y f) deberán estar inscritos, conforme a lo establecido en la Ley N° 18.045, sobre Mercado de Valores, en el Registro de Valores que para el efecto lleven la Superintendencia de Valores y Seguros y la de Bancos e Instituciones Financieras, según corresponda. No se podrá adquirir el Bono de Reconocimiento de un titular, en caso de que la Administradora de Fondos de Pensiones a la que está afiliado o la Compañía de Seguros de Vida a la que cedió su bono, según sea la modalidad de pensión anticipada que haya escogido, sean personas relacionadas, en los términos del artículo 98, letra i) del D.L. N° 3.500, de 1980, con la Mutual adquirente. En ningún caso podrá adquirirse el Bono de Reconocimiento de un titular relacionado con la Asociación Chilena de Seguridad. Con respecto a este último punto, no existe forma de que el Administrador pueda identificar esto, por lo que no se deberá invertir en este tipo de instrumentos. Al día de hoy este tipo de instrumentos no se encuentran en nuestra cartera. Las instrucciones antes mencionadas se aplicarán para la primera transacción del Bono de Reconocimiento, y la calidad de afiliado se medirá al momento de efectuarse la adquisición en el mercado secundario formal. 4.1.3 Diversificación de los Instrumentos Financieros, según Tipo de Instrumento Las inversiones que se realicen con los recursos de los fondos, estarán sujetas a los siguientes límites máximos de inversión por tipo de instrumento, expresados en porcentajes del monto total del Fondo: a) Títulos emitidos por la Tesorería General de la República o por el Banco Central de Chile, Letras de Crédito emitidas por los Servicios Regionales y Metropolitano de Vivienda y Urbanización y los Bonos de Reconocimiento emitidos por el Instituto de Normalización Previsional: Máximo 70%. Y sólo en el caso del Fondo de Reserva Pensiones Adicional existe un Mínimo del 30%. b) Depósitos a plazo u otros títulos representativos de captaciones de instituciones financieras y de los títulos garantizados por dichas instituciones: Máximo 60%. c) Letras de crédito emitidas por instituciones financieras: Máximo 40%. d) Bonos de empresas públicas y privadas de las letras e) y g), y los efectos de comercio señalados en la letra i) del punto 4.1: Máximo 30%. 19 Con todo, la suma de las inversiones en los instrumentos indicados en las letras b) y c), no podrán ser superiores al 60% del valor del Fondo respectivo. 4.1.4 Diversificación de los Instrumentos Financieros según Emisores Para los efectos de la diversificación de la cartera de inversiones por emisores, éstos se clasificarán de la siguiente manera: Instituciones Financieras: comprenderá depósitos a plazo, letras de crédito, títulos garantizados por las instituciones financieras y bonos bancarios. Empresas públicas y privadas: comprenderá bonos (incluye debentures y pagarés) y efectos de comercio. Estado: comprenderá los instrumentos emitidos por el Banco Central de Chile, la Tesorería General de la República, el Ministerio de la Vivienda y Urbanismo y los Bonos de Reconocimiento referidos. A su vez, las inversiones por emisores en los diferentes instrumentos financieros, deberán estar sujetas a los siguientes límites máximos, expresados en porcentajes del monto total del Fondo: a) La inversión en instrumentos emitidos por instituciones financieras, que incluirá depósito a plazo, letras de crédito, bonos bancarios y otros títulos garantizados por instituciones financieras, no podrá ser superior, respecto de cada emisor, al 10%. b) La inversión en bonos y efectos de comercio emitidos por empresas públicas y privadas, no podrá ser superior, respecto cada emisor, al 5%. c) Inversión en instrumentos emitidos por el Estado. Para este tipo de instrumentos se debe tener como restricción lo señalado en el punto 4.1.3 del presente documento. Sin perjuicio de las instrucciones anteriores, las inversiones en bonos y efectos de comercio no podrán exceder del 15% de la serie. 4.1.5.Transacciones de Instrumentos Financieros a) Todas las transacciones de títulos efectuadas, deberán hacerse en el mercado secundario formal, entendiéndose como tal, a la Bolsa de Comercio de Santiago, la Bolsa Electrónica de Chile y la Bolsa de Valores de Valparaíso. b) Sin perjuicio de lo dispuesto en la letra a) precedente, podrán ser adquiridos en un mercado primario formal, si no se han transado anteriormente, los instrumentos señalados en el punto 4.1, a que se refieren las letras a) y e) (salvo los Bonos Reconocimiento señalados), los seriados comprendidos en las letras b) y c) y los de la letra f). 20 c) Se entenderá por mercado primario formal aquel en que las operaciones se efectúan directamente con el emisor del instrumento o a través de Agentes de Valores o Corredores de Bolsa, cuando éstos por cuenta del emisor colocan en el mercado un instrumento que se transa por primera vez. Los Agentes de Valores y los Corredores de Bolsa deben reunir los requisitos establecidos en el Título VI de la Ley Nº 18.045. d) Las inversiones en instrumentos únicos emitidos por instituciones financieras que no hubiesen transado anteriormente, podrán ser realizadas directamente con la entidad emisora. Cabe señalar, que se debe entender por instrumento único los que son emitidos individualmente y que por su naturaleza no son susceptibles de conformar una serie. e) Todos los instrumentos que sean enajenados con anterioridad a su vencimiento, deberán transarse en un mercado secundario formal. f) En toda transacción que se efectúe deberá quedar indicada la fecha en la que se realiza la operación. g) A los títulos adquiridos deberá consignárseles la cláusula que identifica su razón social. Dicha cláusula se estampará al reverso del documento en forma manual o por medios mecánicos cuando estos se realicen de manera física. Para instrumentos inmateriales no será necesario recurrir a la anterior disposición. h) La enajenación o cesión de un título de propiedad de la Asociación Chilena de Seguridad, solamente deberá efectuarse por él o los funcionarios que tengan poder suficiente al efecto, mediante la entrega del título respectivo y su endoso correspondiente. Además, deberá tenerse en cuenta que si el título es nominativo, es necesario notificar al emisor. En toda enajenación de instrumentos físicos, deberá quedar consignado el nombre y firma del endosante y la fecha de operación. Las cláusulas antes indicadas, deberán estamparse al reverso del documento y en orden correlativo, pudiéndose realizar en forma manual o por medios mecánicos, a excepción de la firma que deberá ser autógrafa. Para el caso de instrumentos inmateriales no será necesario considerar el anterior punto. i) No se podrán transar instrumentos financieros a precios que sean perjudiciales, esto significa que se debe operar a precios de mercado del momento. No obstante, frente a una inminente pérdida, se deberá advertir a la ACHS sobre la operación que se pretende realizar. 21 j) Se deberán rescatar los títulos en el mismo día de su vencimiento. Si así no se hiciere, se deberá informar a la Asociación Chilena de Seguridad para determinar las responsabilidades y poder informar al organismo contralor. k) En caso de que, como consecuencia de variaciones en los precios de los instrumentos financieros, se excedan los límites establecidos en los puntos 4.2 y 4.3, se deberá abstener de comprar dichos instrumentos, disponiendo de un plazo de 6 meses para regularizar los requisitos de límites. l) Los recursos no podrán ser invertidos directa o indirectamente en títulos emitidos o garantizados por la Asociación Chilena de Seguridad, ni tampoco en instrumentos que sean emitidos o garantizados por personas relacionadas, según lo dispuesto en el Título XV de la Ley Nº 18.045, de Mercado de Valores. m) A la sociedad administradora de cartera de los recursos del Fondo de Reserva de Pensiones Adicional, le está prohibido invertir en dichos recursos, en títulos emitidos por dicha sociedad o sus personas relacionadas. 4.2. INVERSIONES EN FONDOS DE LIBRE DISPOSICIÓN Se privilegiara tomar posiciones en bancos e instituciones financieras asociadas, los instrumentos susceptibles para inversión en éste fondo corresponden a: a. Títulos de crédito e instrumentos financieros emitidos por Bancos Depósitos a plazo $ o UF. Clasificación de Riesgo N-1. b. Cuotas de fondos mutuos AGF y Corredora Cuotas de Fondos Mutuos de Renta Fija en $ y UF. Los fondos mutuos permitidos para invertir son: Renta Fija Nacional a menos de 90 días y que no posean instrumentos derivados. 5. Valorización de Fondos Los fondos serán valorizados bajo las siguientes modalidades: Fondo de Reserva de Pensiones, bajo la modalidad de precios a TIR de compra. Fondo de Contingencia, bajo la modalidad de precios a TIR de compra. Fondo de Reserva de Eventualidades, bajo la modalidad de índices de mercado, entregados diariamente por la Superintendencia de AFP, en su página web oficial. Fondo de Reserva de Pensiones Adicional, bajo la modalidad de precios a TIR de compra para renta fija. Para valorización de acciones, utilizar valorización estipulada en circular Nº1.360, de 05/01/98 de la SVS, sustituyendo el valor bolsa por valor de mercado. Para ello se debe utilizar el precio de mercado determinado por la Superintendencia de Pensiones y que se publica en su sitio web. 22 Fondo de Libre Disposición, bajo la modalidad de índices de mercado, entregados diariamente por la Superintendencia de AFP, en su página web oficial. La forma de valorización está fijada por normativa de la Superintendencia de Seguridad Social, por lo que lo señalado en lo párrafos precedentes puede cambiar ante modificaciones que pudiese surgir de nuestro organismo contralor. 6. Sistema de Custodia Conforme los requisitos de custodia y cobranza exigidos por nuestro Organismo Contralor, la Asociación Chilena de Seguridad no podrá custodiar internamente más del 50% del valor de la cartera en instrumentos financieros, referido al último día de cada mes. Dado lo anterior, se requiere servicio de custodia externa, debiendo mantener en este tipo de custodia la totalidad de la cartera de largo plazo La Asociación Chilena de Seguridad demandará la custodia externa por el 100% de sus instrumentos. Para los instrumentos que se custodien en el Depósito Central de Valores (DCV), el servicio debe contemplar la creación de una Cuenta en el DCV, quedando contractualmente establecido que los instrumentos que ahí se custodien son de propiedad de la Asociación Chilena de Seguridad. Será necesario contar con una Cuenta en el DCV para cada uno de los Fondos, en forma independiente. La contratación de servicios de custodia y cobranza con instituciones privadas, se formalizará por medio de un contrato firmado ante Notario Público, en el cual se estipulará, además de las cláusulas de rigor, período de vigencia, servicios que se encargarán, comisión por ellos, plazo para retirar documentos, facultad para que la Superintendencia de Seguridad Social requiera certificación de los valores custodiados directamente a la institución contratada, plazo y modalidad para integrar los dineros cobrados por cuenta de la Asociación Chilena de Seguridad, sanciones por incumplimiento del contrato y, en especial, por el retraso en integrar los dineros cobrados por cuenta de la Asociación Chilena de Seguridad. Sin perjuicio de lo anterior, la información completa puede sufrir alguna modificación emanada de nuevas necesidades o nuevas normativas de nuestro organismo contralor. 23 ANEXOS ASOCIAIÓN CHILENA DE SEGURIDAD AV. VICUÑA MACKENNA Nº152 PROVIDENCIA – SANTIAGO LISTADO DE MOVIMIENTOS TOTALES PARA EL FONDO RESERVA DE PENSIONES Para el periodo desde el 01/12/2014 Hasta el 31/12015 24 A SOCIA CIÓN CHILENA DE SEGURIDA D A V. Vicuña M ackenna Nº152 P ro videncia - Santiago Cuadro Nº1 ESTA DO DEL M OVIM IENTO DE COM P RA S P A RA EL FONDO DE CONTINGENCIA Realizadas desde el 01/07/2011hasta el 31/07/2011 F e c ha M vto . 03/07/2012 03/07/2012 09/07/2012 09/07/2012 11/07/2012 12/07/2012 13/07/2012 17/07/2012 20/07/2012 24/07/2012 30/07/2012 T ipo de P a go PH PH PH PH PH PH PH PH PH PH PH Ins t rum e nt o T ipo ( 1) DP C DP C BB DP C DP C DP C DP C DP C DP C DP C DP C N e m o t é c nic o FNB IC-020812 FNB IC-020812 B RA B -B 0911 FNB IC-130812 FNB IC-130812 FNCHI-101012 FNB IC-111012 FNB IC-210812 FUCHI-311012 FNB IC-251012 FNB IC-030912 S e rie B P la zo (2) C C L C C C C C C C C N o m bre E m is o r B A NCO INDUSTRIA L Y DE COM ERCIO B A NCO INDUSTRIA L Y DE COM ERCIO RA B OB A NK CHIILE B A NCO INDUSTRIA L Y DE COM ERCIO B A NCO INDUSTRIA L Y DE COM ERCIO B A NCO CHILE B A NCO INDUSTRIA L Y DE COM ERCIO B A NCO INDUSTRIA L Y DE COM ERCIO B A NCO CHILE B A NCO INDUSTRIA L Y DE COM ERCIO B A NCO INDUSTRIA L Y DE COM ERCIO F e c ha E m is ió n 03/07/2012 03/07/2012 30/09/2011 09/07/2012 11/07/2012 12/07/2012 13/07/2012 17/07/2012 20/07/2012 24/07/2012 30/07/2012 T IR (3) 0.47 0.47 3.64 0.47 0.46 0.48 0.47 0.46 6.29 0.46 0.45 N º Unida de s ( 4 ) 175,112,015.00 18,639,736.00 1,000.00 12,872,958.00 4,261,716.00 1,032,455.00 73,728,250.00 15,837,891.00 1,470.36 15,578,372.00 23,076,431.00 R $ $ UF $ $ $ $ $ UF $ $ V a lo r P a ga do M $ 174,292,839 18,552,539 22,300,413 12,802,757 4,242,202 1,017,799 72,703,136 15,753,348 32,647,447 15,359,348 22,955,912 3 9 2 ,6 2 7 ,7 4 0 F e c ha Vcto . 02/08/2012 02/08/2012 30/09/2016 13/08/2012 10/08/2012 10/10/2012 11/10/2012 21/08/2012 31/10/2012 25/10/2012 03/09/2012 (1) Indicar a qué tipo de instrumento co rrespo nde, po r ejemplo si se trata de una letra, bo no , depo sito a plazo , etc. (2) Indicar co n un L si el instrumento es de largo plazo (más de un año para su vencimiento al mo mento de su adquisició n), y co n una C si es de co rto plazo (3) Co rrespo nde al numero de unidades de valo r que se tienen del instrumento (UF, US$ , Etc.), indicar tipo y cantidad de unidades. (4) Co rrespo nde al valo r del instrumento (valo rizació n) que debe reflejarse en lo s estado s financiero s. 25 DESEMPEÑO MENSUAL CONSOLIDADO TIR Mercado Al: 31-12-2014 26 ASOC IAC IÓN C HILENA DE SEGURIDAD AV. Vicuña Mackenna Nº152 Providencia - Santiago C uadro Nº4 MONTO INVERTIDO Y LIMITES POR INSTRUMENTOS DEL FONDO RESERVA DE PENSIONES ADIC IONAL Al: 31-07-2012 Instrumentos Valor Cartera M$ Porcentaje Sobre el FONDO RESERVA DE PENSIONES Limites A. Titulos emitidos por la T.G.R., B.C .C H., MINVU e I.N.P. 2,075,576 30.97% 70.00 B. Deposito a plazo u otros titulos de instituciones financieras 3,002,967 44.81% 60.00 22,704 0.34% 40.00 1,599,596 23.87% 30.00 E. Acciones de sociedades anonimas abiertas 0.00% 20.00 F. C uotas de fondos de inversion 0.00% 20.00 G. C uotas de Fondos Mutuos 0.00% 30.00 C . Letras emitidas por la instituciones financieras Bonos de empresas publicas y privadas y efectos de comercio TOTAL 6,700,843 100% 27 FONDO DE RESERVAS DE PENSIONES FONDO CONTINGENCIA Tipo e Instrumento / Categoría a.- Títulos emitidos por la Tesorería General de la república o por el Banco central de Chile; Letras de Crédito Emitidas por los Servicios Regionales y Metropolitano de Vivienda y Urbanismo; Bono de reconocimiento emitidos por el INP u otras Instituciones de Prevención, y otros títulos emitidos o garantizados por el Estado de Chile. Rating Diversificación Según Tipo Diversificación Según Emisor No Aplica La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 70% No aplica Largo Plazo: Igual o superior a “A” Corto plazo: igual o superior a “N1” Largo Plazo: Igual o superior a “A” Corto plazo: igual o superior a “N1” La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 60% de los activos totales. d.- Letras de Crédito emitidas por Instituciones Financieras. Largo plazo: Igual o superior a “A” La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 40% de los activos totales. e.- Bonos de empresas públicas y privadas. Largo plazo: igual o superior a “A” b.- Depósito a plazo, bonos y otros títulos representativos de captaciones, emitidos por instituciones Financieras. c.- Títulos garantizados por instituciones Financieras. f.- Efectos de Comercio emitidos por empresa públicas y privadas, que corresponden a pagarés u otros títulos de crédito o inversión, con plazo de vencimiento no superior a 1 año, desde su inscripción en el registro de Valores no renovables. Corto plazo: igual o superior a “N1” La suma del valor de los instrumentos emitidos por Bancos e Instituciones Financieras puede ser igual o inferior a un 60% de los activos totales. La suma del Valor de los instrumentos emitidos por Empresas Publicas y privadas puede ser igual o inferior a un 30% de los activos totales. La suma del valor de los instrumentos emitidos por cada uno de los Bancos e instituciones Financieras puede ser igual o inferior a un 10% de los activos totales. La suma del valor de los instrumentos emitidos por cada una de las Empresas Publicas Privadas puede ser igual o inferior a un 5% de los activos totales. La suma del valor de los instrumentos de una serie, emitidos cada una de las Empresas Publicas y Privadas, puede ser igual o inferior a un 15% del monto de la respectiva serie. 28 FONDO EVENTUALIDADES Tipo e Instrumento / Categoría a.- Títulos emitidos por la Tesorería General de la república o por el Banco central de Chile; Letras de Crédito Emitidas por los Servicios Regionales y Metropolitano de Vivienda y Urbanismo; Bono de reconocimiento emitidos por el INP u otras Instituciones de Prevención, y otros títulos emitidos o garantizados por el Estado de Chile. Rating Diversificación Según Tipo Diversificación Según Emisor No Aplica La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 70% No aplica Largo Plazo: Igual o superior a “A” Corto plazo: igual o superior a “N1” Largo Plazo: Igual o superior a “A” Corto plazo: igual o superior a “N1” La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 60% de los activos totales. d.- Letras de Crédito emitidas por Instituciones Financieras. Largo plazo: Igual o superior a “A” La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 40% de los activos totales. e.- Bonos de empresas públicas y privadas. Largo plazo: igual o superior a “A” b.- Depósito a plazo, bonos y otros títulos representativos de captaciones, emitidos por instituciones Financieras. c.- Títulos garantizados por instituciones Financieras. f.- Efectos de Comercio emitidos por empresa públicas y privadas, que corresponden a pagarés u otros títulos de crédito o inversión, con plazo de vencimiento no superior a 1 año, desde su inscripción en el registro de Valores no renovables. Corto plazo: igual o superior a “N1” La suma del valor de los instrumentos emitidos por Bancos e Instituciones Financieras puede ser igual o inferior a un 60% de los activos totales. La suma del Valor de los instrumentos emitidos por Empresas Publicas y privadas puede ser igual o inferior a un 30% de los activos totales. La suma del valor de los instrumentos emitidos por cada uno de los Bancos e instituciones Financieras puede ser igual o inferior a un 10% de los activos totales. La suma del valor de los instrumentos emitidos por cada una de las Empresas Publicas Privadas puede ser igual o inferior a un 5% de los activos totales. La suma del valor de los instrumentos de una serie, emitidos cada una de las Empresas Publicas y Privadas, puede ser igual o inferior a un 15% del monto de la respectiva serie. 29 FONDO PENSIONES Tipo e Instrumento / Categoría a.- Títulos emitidos por la Tesorería General de la república o por el Banco central de Chile; Letras de Crédito Emitidas por los Servicios Regionales y Metropolitano de Vivienda y Urbanismo; Bono de reconocimiento emitidos por el INP u otras Instituciones de Prevención, y otros títulos emitidos o garantizados por el Estado de Chile. Rating Diversificación Según Tipo Diversificación Según Emisor No Aplica La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 70% No aplica Largo Plazo: Igual o superior a “A” Corto plazo: igual o superior a “N1” Largo Plazo: Igual o superior a “A” Corto plazo: igual o superior a “N1” La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 60% de los activos totales. d.- Letras de Crédito emitidas por Instituciones Financieras. Largo plazo: Igual o superior a “A” La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 40% de los activos totales. e.- Bonos de empresas públicas y privadas. Largo plazo: igual o superior a “A” b.- Depósito a plazo, bonos y otros títulos representativos de captaciones, emitidos por instituciones Financieras. c.- Títulos garantizados por instituciones Financieras. f.- Efectos de Comercio emitidos por empresa públicas y privadas, que corresponden a pagarés u otros títulos de crédito o inversión, con plazo de vencimiento no superior a 1 año, desde su inscripción en el registro de Valores no renovables. Corto plazo: igual o superior a “N1” La suma del valor de los instrumentos emitidos por Bancos e Instituciones Financieras puede ser igual o inferior a un 60% de los activos totales. La suma del Valor de los instrumentos emitidos por Empresas Publicas y privadas puede ser igual o inferior a un 30% de los activos totales. La suma del valor de los instrumentos emitidos por cada uno de los Bancos e instituciones Financieras puede ser igual o inferior a un 10% de los activos totales. La suma del valor de los instrumentos emitidos por cada una de las Empresas Publicas Privadas puede ser igual o inferior a un 5% de los activos totales. La suma del valor de los instrumentos de una serie, emitidos cada una de las Empresas Publicas y Privadas, puede ser igual o inferior a un 15% del monto de la respectiva serie. 30 FONDO PENSIONES ADICIONAL Tipo e Instrumento / Categoría a.- Títulos emitidos por la Tesorería General de la república o por el Banco central de Chile; Letras de Crédito Emitidas por los Servicios Regionales y Metropolitano de Vivienda y Urbanismo; Bono de reconocimiento emitidos por el INP u otras Instituciones de Prevención, y otros títulos emitidos o garantizados por el Estado de Chile. Rating Diversificación Según Tipo Diversificación Según Emisor No Aplica La suma del valor de los instrumentos de esta categoría puede ser mayor al 30% e igual o inferior a un 70% No aplica Largo Plazo: Igual o superior a “A” Corto plazo: igual o superior a “N1” Largo Plazo: Igual o superior a “A” Corto plazo: igual o superior a “N1” La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 60% de los activos totales. d.- Letras de Crédito emitidas por Instituciones Financieras. Largo plazo: Igual o superior a “A” La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 40% de los activos totales. e.- Bonos de empresas públicas y privadas. Largo plazo: igual o superior a “A” b.- Depósito a plazo, bonos y otros títulos representativos de captaciones, emitidos por instituciones Financieras. c.- Títulos garantizados por instituciones Financieras. f.- Efectos de Comercio emitidos por empresa públicas y privadas, que corresponden a pagarés u otros títulos de crédito o inversión, con plazo de vencimiento no superior a 1 año, desde su inscripción en el registro de Valores no renovables. Corto plazo: igual o superior a “N1” La suma del valor de los instrumentos emitidos por Bancos e Instituciones Financieras puede ser igual o inferior a un 60% de los activos totales. La suma del Valor de los instrumentos emitidos por Empresas Publicas y privadas puede ser igual o inferior a un 30% de los activos totales. La suma del valor de los instrumentos emitidos por cada uno de los Bancos e instituciones Financieras puede ser igual o inferior a un 10% de los activos totales. La suma del valor de los instrumentos emitidos por cada una de las Empresas Publicas Privadas puede ser igual o inferior a un 5% de los activos totales. La suma del valor de los instrumentos de una serie, emitidos cada una de las Empresas Publicas y Privadas, puede ser igual o inferior a un 15% del monto de la respectiva serie. 31 FONDO OPERACIONAL ADMINISTRADO POR TERCEROS GLOSARIO Tipo e Instrumento / Categoría a.- Títulos emitidos por la Tesorería General de la república o por el Banco central de Chile; Letras de Crédito Emitidas por los Servicios Regionales y Metropolitano de Vivienda y Urbanismo; Bono de reconocimiento emitidos por el INP u otras Instituciones de Prevención, y otros títulos emitidos o garantizados por el Estado de Chile. Rating Diversificación Según Tipo Diversificación Según Emisor No Aplica La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 70% No aplica Largo Plazo: Igual o superior a “A” Corto plazo: igual o superior a “N1” Largo Plazo: Igual o superior a “A” Corto plazo: igual o superior a “N1” La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 60% de los activos totales. d.- Letras de Crédito emitidas por Instituciones Financieras. Largo plazo: Igual o superior a “A” La suma del valor de los instrumentos de esta categoría puede ser igual o inferior a un 40% de los activos totales. e.- Bonos de empresas públicas y privadas. Largo plazo: igual o superior a “A” b.- Depósito a plazo, bonos y otros títulos representativos de captaciones, emitidos por instituciones Financieras. c.- Títulos garantizados por instituciones Financieras. f.- Efectos de Comercio emitidos por empresa públicas y privadas, que corresponden a pagarés u otros títulos de crédito o inversión, con plazo de vencimiento no superior a 1 año, desde su inscripción en el registro de Valores no renovables. Corto plazo: igual o superior a “N1” La suma del valor de los instrumentos emitidos por Bancos e Instituciones Financieras puede ser igual o inferior a un 60% de los activos totales. La suma del Valor de los instrumentos emitidos por Empresas Publicas y privadas puede ser igual o inferior a un 30% de los activos totales. La suma del valor de los instrumentos emitidos por cada uno de los Bancos e instituciones Financieras puede ser igual o inferior a un 10% de los activos totales. La suma del valor de los instrumentos emitidos por cada una de las Empresas Publicas Privadas puede ser igual o inferior a un 5% de los activos totales. La suma del valor de los instrumentos de una serie, emitidos cada una de las Empresas Publicas y Privadas, puede ser igual o inferior a un 15% del monto de la respectiva serie. 32 GLOSARIO Inversiones Financieras Para efectos de la presente política constituyen inversiones financieras los valores o títulos de crédito o deuda que se adquieran Intencionalmente para negociarlos en el corto plazo con el propósito de obtener ganancias provenientes del arbitraje o de Fluctuaciones esperadas en los precios o tasas de mercado, o se adquieran para mantenerlos hasta sus respectivos Vencimientos, o para mantenerlos como instrumentos disponibles para la venta. No constituirán inversiones financieras para efectos de esta política: i) instrumentos derivados que se rigen por su propia política; ii) instrumentos correspondientes a colocaciones; iii) instrumentos que correspondan a bienes recibidos en pago; iv) inversiones permanentes en sociedades; y v) instrumentos intransferibles en general. Mercado Secundario Formal Es aquél en que los compradores y vendedores están simultáneamente y públicamente participando en forma directa o a través de un agente de valores o corredor de bolsa en la determinación de los precios de los títulos que se transan en él, siempre que diariamente se publiquen el volumen y el precio de las transacciones efectuadas y cumplan con los requisitos relativos a número de participantes, reglamentación interna y aquellos tendientes a garantizar la transparencia de las transacciones que se efectúan en él, que establezca la SVS (Superintendencia de Valores y Seguros) mediante norma de carácter general. (Fuente: Ley N° 18.045). Mercado Secundario Informal Es aquél en que las partes, compradores y vendedores participan en forma directa fuera del mercado secundario formal. Inversionistas Institucionales Se entenderá por inversionistas institucionales a los bancos, sociedades financieras, compañías de seguros, entidades nacionales de reaseguros y administradoras de fondos autorizadas por ley. También tendrán este carácter, las entidades que señale la SVS (Superintendencia de Valores y Seguros) mediante una norma de carácter general, siempre que se cumplan las siguientes condiciones copulativas: i) que el giro principal de las entidades sea la realización de inversiones financieras o en activos financieros, con fondos de terceros; y ii) que el volumen de transacciones, naturaleza de sus activos u otras características, permitan calificar de relevante su participación en el mercado. (Fuente: Ley N° 18.045). 33