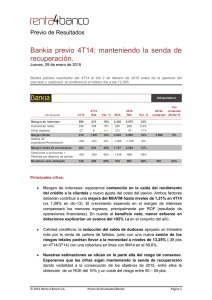

Presentación anual de resultados 2014

Anuncio

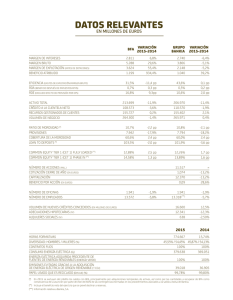

Presentación anual de resultados 2014 28 de febrero de 2015 “Trabajamos desde los principios para poner la mejor banca a tu servicio” 1 de 35 / Febrero 2015 Advertencia legal Este documento ha sido elaborado por Bankia, S.A. (“Bankia”) y se presenta exclusivamente para propósitos de información. Este documento no es un folleto, ni supone una oferta o recomendación para realizar una inversión. Este documento no constituye un compromiso de suscripción, ni una oferta de financiación, ni una oferta para vender, ni una solicitud de oferta para comprar valores de Bankia, los cuales deberán estar sujetos a aprobaciones internas de Bankia. Bankia no garantiza la exactitud de la información contenida en este documento, ni que la misma sea completa. La información aquí contenida se ha obtenido de fuentes consideradas fidedignas por Bankia, pero Bankia no manifiesta ni garantiza que sea completa ni exacta, en particular respecto a los datos suministrados por terceros. Este documento puede contener información resumida o no auditada, y se invita a sus receptores a consultar la documentación e información pública presentada por Bankia a las autoridades de supervisión del mercado de valores. Todas las opiniones y estimaciones están dadas a la fecha indicada en el documento por lo que pueden ser objeto de cambio. El valor de cualquier inversión puede fluctuar como consecuencia de cambios en el mercado. La información de este documento no tiene por objeto predecir resultados futuros y no se da ninguna garantía respecto a las misma. La distribución del presente documento en otras jurisdicciones puede estar prohibida por lo que los receptores del presente documento o quienes finalmente obtengan copia o ejemplar del mismo, se convierten en responsables de tener conocimiento de dichas restricciones y cumplirlas. Aceptando este documento usted acepta las restricciones y advertencias precedentes. Este documento no revela todos los riesgos ni otros aspectos significantes relacionados con la inversión en los valores/ operaciones de Bankia. Antes de realizar cualquier operación, los potenciales inversores deben asegurarse de que entienden en su totalidad los términos de los valores/operaciones y los riesgos inherentes a los mismos. Este documento no es un folleto para los valores que se describen en el mismo. Los potenciales inversores sólo deben suscribir valores de Bankia teniendo en cuenta la información publicada en el correspondiente folleto de Bankia y no sobre la base de la información contenida en este documento. 2 de 35 / Febrero 2015 Índice 1. Claves del año 2. Resultados del 2014 3. Calidad de los activos y gestión del riesgo 4. Liquidez y solvencia 5. Conclusiones 3 de 35 / Febrero 2015 Claves del año 2014: TRANSFORMACIÓN DE NUESTRO MODELO DE NEGOCIO 1 Impulso a la actividad comercial 4 de 35 / Febrero 2015 2 3 Incrementando la rentabilidad Reforzando nuestro balance Claves del año 1 Impulso a la actividad comercial… RECURSOS DE CLIENTES CUOTAS CAPTACIÓN DE RECURSOS + 6,6 % 9,79% 9,84% jun 14 sep 14 € Bn 10,21% 108,7 115,9 21,0 18,7 (1) 90,0 dic 13 mar 14 94,9 Dep. estrictos de clientes DIC 13 4,74% DIC 14 excluyendo aportación de Aseval (€2,1bn), vendida en el 4T 2014 El fortalecimiento de la relación con nuestros clientes ha permitido un incremento de 6,6% en los recursos de clientes 5 de 35 / Febrero 2015 9,58% dic 14 Cuota de mercado depósitos plazo hogares y empresas Rec. fuera de balance (1) Cifras 9,52% dic 13 4,88% 4,92% 4,98% 4,85% mar 14 jun 14 sep 14 dic 14 Cuota de mercado Fondos Inversión mobiliarios Notable mejora en las cuotas de mercado de captación de recursos Claves del año 1 Impulso a la actividad comercial… NUEVAS FORMALIZACIONES DE CRÉDITO PRÉSTAMO DINAMIZACIÓN Préstamo dinamización (1) € Mn 11.997 + 10,1% 13.211 + 31,9% 1.623 €1.391 Mn concedidos o formalizados 11.588 88,7% del importe formalizado concedido a largo 1.230 10.767 + 7,6% plazo 2014 2013 Empresas 33,5% del importe formalizado concedido a Particulares nuevos clientes Nota: No incluye adecuaciones (1) Hasta la fecha El crédito concedido crece en un 10,1% respecto al 2013, con un incremento del 48,2% en el número de operaciones 6 de 35 / Febrero 2015 Claves del año 1 Impulso a la actividad comercial… EVOLUCIÓN SALDO DE CRÉDITO - €Bn Crédito bruto total ex venta de carteras SEP 14 Hipotecas + promotor 77,0 Empresas + Consumo 45,8 Crédito bruto total ex venta de carteras DIC 14 122,8 +€1,5Bn crédito en segmentos clave (+3,3%) 122,6 Hipotecas + promotor 75,3 Empresas + Consumo 47,3 El saldo de empresas incluye sector público Estabilización del stock de crédito en los segmentos clave de negocio 7 de 35 / Febrero 2015 Claves del año 1 Impulso a la actividad comercial… PRODUCTIVIDAD PSEUDOCOMPRAS (productos vendidos por empleado /mes) – media trimestral Promedio: Dic 2013 – Jun 2014: 22,4 Ranking 9º 9º 31,0 26,7 21,7 22,3 6,01 6,01 23,3 5,55 5,55 4T 2013 1T 2014 2T 2014 3T 2014 4T 2014 Incluye información de todas las oficinas de la red minorista: incluye ahorro vista, tarjetas, domiciliaciones, seguros de riesgo, planes de pensiones, fondos de inversión y otros. No incluye ahorro plazo. Dato del 3T desestacionalizado de agosto 2012 BANKIA BANKIA 6,03 6,03 5,88 5,88 2013 4º 6,61 6,61 6,29 6,29 2014 GLOBAL SECTOR GLOBAL SECTOR El número de Nuevos Clientes captados alcanza los 21.600 al mes en el último trimestre del año, un incremento del 50% respecto al primer trimestre del año 8 de 35 / Febrero 2015 Claves del año 2 …incrementando la rentabilidad… Capacidad de generación del ratio de eficiencia (1) 63,3% + 10,7% -8,5% Buena evolución de las provisiones Mejora continua del negocio bancario básico en 2014 62,1% 74 pbs 60,1% Coste del riesgo 2013 (2) 54,2% 52,6% … 49,3% M.Int. + Comisiones Gastos de explotación 46,1% 45,4% 43,7% 60 pbs Coste del riesgo 2014 (2) 4T12 1T13 2T13 3T13 4T13 1T14 2T14 3T14 4T14 + 42,5% incremento en 2014 Margen antes de provisiones recurrente (1) Ex ROF y Diferencias de cambio de Riesgo Recurrente (2) Coste 9 de 35 / Febrero 2015 50 pbs (1) Coste del riesgo 4T14 (2) Claves del año 2 …incrementando la rentabilidad… Incremento del Beneficio atribuido € Mn ROE Grupo Bankia % 611 +58,0% Contingencia OPS neta 966 5,9% (1) 6,6% Reportado 2014 El Beneficio Atribuido 2013 excluye el coste del préstamo subordinado de BFA a Bankia por importe de €89 millones en el 1T 2013 y €53 millones en el 2T2013, el cual fue cancelado el 23 de mayo de 2013, por lo que los beneficios publicados en ese periodo fueron inferiores. (1) Beneficio atribuido excluyendo el impacto de la provisión por contingencia OPS 2013 2014 (2) ROE 10,0% ROE OBJETIVO 2015 excluyendo el impacto de la provisión por contingencia OPS ROE calculado como resultado atribuido del período dividido entre el promedio mensual de los Fondos Propios del periodo. En línea con el objetivo de ROE del 10% en 2015 10 de 35 / Febrero 2015 (2) 218 747 2013 8,6% Claves del año 3 …reforzando nuestro balance… SALDOS DUDOSOS €Bn LOAN TO DEPOSITS CET1 BIS III – PHASE IN % % -9,9 p.p. - €3,5 bn + 159 pbs (1) 20,0 16,5 115,4% 105,5% 10,69% 12,28% DIC 13 DIC 14 DIC 13 DIC 14 DIC 13 DIC 14 LTD ratio: (Crédito neto / (depósitos estrictos de clientes + depósitos ICO/BEI + cédulas singulares) La tasa de morosidad se reduce en 1,8 p.p. en el año hasta el 12,9%. 11 de 35 / Febrero 2015 El LTD ratio se reduce en 9,9 p.p en el año (1) Recoge beneficio del año y otros ajustes. (detalles en diapositiva 32) 159 pbs de capital generados tras la dotación de €312Mn realizada Claves del año 3 …con excelentes resultados en los test de estrés europeos CET1 2016 – Grupo BFA -0,3 p.p. 10,6% 10,3% +3,7 p.p. Impacto ajuste AQR 14,3% 8 pbs La solvencia en el escenario adverso se sitúa por encima del 10% con un impacto de tan sólo 30 pbs 2013 12 de 35 / Febrero 2015 ADVERSO BASE Claves del año Resultados que nos permiten retribuir a nuestros accionistas con un dividendo: Dividendo por acción € 1,75 cent/acc Dividendo del 2014 en efectivo Importe total a distribuir € 202 Millones 13 de 35 / Febrero 2015 Índice 1. Claves del año 2. Resultados del 2014 3. Calidad de los activos y gestión del riesgo 4. Liquidez y solvencia 5. Conclusiones 14 de 35 / Febrero 2015 Resultados 2014 Cuenta de resultados anual 2014 – Grupo BFA vs. Grupo Bankia GRUPO BFA € Mn Margen Intereses 3.016 2.927 Dividendos 54 5 Comisiones y otros ingresos 1.012 1.077 Margen Bruto 4.082 4.009 Gastos de explotación (1.751) (1.742) Margen antes de Provisiones 2.331 2.267 Dotaciones a Provisiones (1.363) (1.108) Resultados por venta de participadas y otros 697 151 Beneficio antes de Impuestos 1.665 1.310 Impuestos (561) (320) Beneficio después de Impuestos 1.104 990 15 de 35 / Febrero 2015 Resultados 2014 Cuenta de resultados anual 2014 – Grupo BFA vs. Grupo Bankia GRUPO BFA € Mn 1.104 990 Provisión contingencia OPS en Bankia (312) (312) Provisión contingencia OPS en BFA Individual (468) Beneficio después de Impuestos Provisión contingencia OPS total Grupo (780) (312) Impacto fiscal 94 94 Impacto neto provisión contingencia OPS (686) (218) Beneficio después de impuestos post - contingencia 418 771 16 de 35 / Febrero 2015 Resultados 2014 Cuenta de resultados Proforma – Grupo Bankia 2013 2014 Dif % Margen Intereses 2.567 2.927 14,0% Comisiones 935 948 1,3% Margen Bruto 3.772 4.009 6,3% Margen Bruto ex ROF y diferencias de cambio 3.337 3.783 13,4% Gastos de Explotación (1.905) (1.742) (8,5%) Margen antes de provisiones 1.867 2.267 21,4% Margen antes de prov. ex ROF y diferencias de cambio 1.432 2.041 42,5% € Mn A B C D La cuenta de resultados proforma relativa al 2013 excluye el coste del préstamo subordinado de BFA a Bankia por importe de €89 millones en el 1T 2013 y €53 millones en el 2T2013, el cual fue cancelado el 23 de mayo de 2013, por lo que los beneficios publicados en ese periodo fueron inferiores. Los resultados de 2013 no incluyen la reexpresión de las cuentas en 2013 en base al Reglamento (CE) 634-2014 y la carta de la D.G. de regulación del BdE del 23 de Diciembre 2014. 17 de 35 / Febrero 2015 Resultados 2014 Cuenta de resultados Proforma – Grupo Bankia 2013 2014 Dif % Margen antes de provisiones 1.867 2.267 21,4% Dotaciones a Provisiones (1.733) (1.108) (36,1%) Resultados por Ventas, Impuestos y Otros 474 (169) - Beneficio después de impuestos 608 990 62,7% Intereses minoritarios 3 (24) - Beneficio atribuido al Grupo 611 966 58,0% Impacto neto provisión contingencia OPS - (218) - Efecto FGD y préstamo subordinado (203) - - Bº atribuido al Grupo reportado 408 747 83,3% € Mn D E La cuenta de resultados proforma relativa al 2013 excluye el coste del préstamo subordinado de BFA a Bankia por importe de €89 millones en el 1T 2013 y €53 millones en el 2T2013, el cual fue cancelado el 23 de mayo de 2013, por lo que los beneficios publicados en ese periodo fueron inferiores. Los resultados de 2013 no incluyen la reexpresión de las cuentas en 2013 en base al Reglamento (CE) 634-2014 y la carta de la D.G. de regulación del BdE del 23 de Diciembre 2014. 18 de 35 / Febrero 2015 Resultados 2014 A Margen de intereses Margen de intereses al alza por séptimo trimestre consecutivo Evolución trimestral del margen de intereses € Mn Evolución anual acumulada € Mn 690 698 730 765 735 +14,0% 2.567 (1) 2.927 + 4,0% 142 2013 4T13 1T14 2T14 3T14 4T14 Nuevo avance del margen de intereses: 4% en el último trimestre 19 de 35 / Febrero 2015 2014 (1) Magnitudes reales excluyendo el coste del préstamo subordinado de BFA a Bankia por importe de €89 millones en el 1T 2013 y €53 millones en el 2T2013, el cual fue cancelado el 23 de mayo de 2013, por lo que los beneficios publicados en ese periodo fueron inferiores. El margen de intereses se incrementa un 14,0% en el acumulado del año Resultados 2014 Margen de intereses A La reducción del coste de los depósitos permite mejorar el margen bruto de clientes Rendimiento crédito vs. coste depósitos % 2,70% 1,89% Coste depósitos a plazo – Stock vs. nuevas entradas (1) % 2,55% 1,74% 2,38% 1,70% 2,39% 2,44% 2,45% 2,34% 2,36% 3,54% 3,29% 1,57% 1,23% 1,26% 117 pbs 1,41% 1,12% 0,68% 1,22% 1,08% 0,82% 2,43% (1) Coste depósitos de clientes Se ha excluido de la serie el impacto de City National Bank. El margen de la clientela se incrementa en 59 pbs respecto al último trimestre del año anterior 20 de 35 / Febrero 2015 1,97% 2,10% 1,83% 99 pbs 100 pbs 1,77% 1,38% 0,95% 1T 2013 2T 2013 3T 2013 4T 2013 1T 2014 2T 2014 3T2014 4T2014 Rendimiento créditos Margen Bruto Clientes 2,37% 117 pbs 107 pbs 2,12% 0,81% 2,84% 111 pbs 1,33% 0,81% 3,14% 1,10% 98 pbs 0,85% 1,58% 94 pbs 0,64% 1T 2013 2T 2013 3T 2013 4T 2013 1T 2014 2T 2014 3T 2014 4T 2014 Stock Nuevas entradas Stock y nuevas entradas promedio trimestral (excluido el impacto de City National Bank) Continúa la repreciación a la baja del stock de depósitos a plazo Resultados 2014 A Margen de intereses y comisiones Margen de intereses y comisiones evolucionan positivamente Evolución trimestral negocio bancario básico € Mn Evolución del negocio bancario básico € Mn 940 967 928 1.011 969 +10,7% 3.502 (1) 3.875 + 4,3% +1,3% 246 237 249 234 690 698 4T13 1T14 +14,0% 730 735 2T14 3T14 Margen de intereses 4T14 Comisiones El negocio bancario básico supera los €1.000 millones en el trimestre 21 de 35 / Febrero 2015 935 142 231 765 948 2.567 2013 Margen de intereses 2.927 2014 Comisiones (1) Magnitudes reales excluyendo el coste del préstamo subordinado de BFA a Bankia por importe de €89 millones en el 1T 2013 y €53 millones en el 2T2013, el cual fue cancelado el 23 de mayo de 2013, por lo que los beneficios publicados en ese periodo fueron inferiores. Aumento del negocio bancario básico acumulado del 10,7% Resultados 2014 B Margen Bruto Nuevo incremento del margen bruto recurrente en el trimestre Evolución trimestral margen bruto € Mn Margen bruto recurrente (2) € Mn +6,7% 912 930 1.002 1.005 MB 1.072 38 35 59 56 ROF + dif cambio 74 +13,4% 3.337 (1) 3.783 +5,2% 142 MB ex 874 895 943 949 ROF 998 + dif cambio 2013 (1) 4T13 1T14 2T14 3T14 4T14 (2) El margen bruto recurrente se incrementa en un 5,2% en el último trimestre del año 22 de 35 / Febrero 2015 2014 Magnitudes reales excluyendo el coste del préstamo subordinado de BFA a Bankia por importe de €89 millones en el 1T 2013 y €53 millones en el 2T2013, el cual fue cancelado el 23 de mayo de 2013, por lo que los beneficios publicados en ese periodo fueron inferiores. Margen bruto ex ROF y ex diferencias de cambio En el conjunto del año, el margen bruto recurrente aumenta un 13,4% Resultados 2014 C Gastos de explotación Ratio de eficiencia recurrente ya en el 43,7% Evolución trimestral gastos de explotación Ratio de eficiencia recurrente (1) % € Mn - 5,1% 459 441 435 - 8,9 p.p. 52,6% 430 436 49,3% 46,1% 45,4% 43,7% 4T13 1T14 2T14 3T14 4T 13 (1) Ratio Los gastos de explotación se reducen un 5,1% respecto al mismo periodo del año anterior 23 de 35 / Febrero 2015 1T 14 2T 14 3T 14 4T 14 4T14 de eficiencia ex - ROF y ex Diferencias de cambio Nueva mejora del ratio de eficiencia hasta el 43,7% Resultados 2014 D Margen antes de provisiones Capacidad de generación de margen antes de provisiones recurrente Margen antes de provisiones recurrente (2) € Mn Margen antes de provisiones recurrente € Mn 415 454 508 562 518 1.432 (1) + 42,5% 2.041 +8,4% 142 4T13 (1) (2) 1T14 2T14 3T14 4T14 2013 2014 Magnitudes reales excluyendo el coste del préstamo subordinado de BFA a Bankia por importe de €89 millones en el 1T 2013 y €53 millones en el 2T2013, el cual fue cancelado el 23 de mayo de 2013, por lo que los beneficios publicados en ese periodo fueron inferiores. Margen antes de provisiones ex ROF y diferencias de cambio El margen antes de provisiones recurrente crece un 8,4% en el último trimestre. En el acumulado del año, el incremento asciende al 42,5%. 24 de 35 / Febrero 2015 (2) Resultados 2014 E Coste del riesgo Descenso continuado del coste del riesgo trimestre a trimestre € Mn 4T 13 1T 14 2T 14 3T 14 4T 14 Margen antes de provisiones 453 489 567 574 636 Dotaciones a provisiones (353) (303) (262) (253) (291) Margen después de provisiones 100 186 305 321 345 74 pbs 69 pbs 63 pbs 59 pbs 50 pbs 2013 1T 2014 2T 2014 3T 2014 4T 2014 Coste del riesgo recurrente El coste del riesgo se reduce hasta los 50 pbs en el último trimestre 25 de 35 / Febrero 2015 Resultados 2014 Beneficio atribuido al Grupo E El beneficio atribuido acumulado del año se incrementa un 58,0% € Mn 4T 13 1T 14 2T 14 3T 14 4T 14 Margen después de provisiones 100 186 305 321 345 Plusvalías por ventas y otros 77 83 20 46 3 Bº atribuido 150 187 245 266 268 Provisión contingencia OPS (neto) 218 611 +58,0% 966 747 (218) Bº atribuido Impacto neto provisión contingencia OPS (€Mn) 2013 2014 pre - provisión 2014 reportado El Beneficio atribuido excluyendo el efecto de la provisión por contingencia de la OPS asciende a €966 millones a cierre del año, €355 millones mas que el año anterior. 26 de 35 / Febrero 2015 Índice 1. Claves del año 2. Resultados del 2014 3. Calidad de los activos y gestión del riesgo 4. Liquidez y solvencia 5. Conclusiones 27 de 35 / Febrero 2015 Calidad de los activos y gestión del riesgo Calidad crediticia Disminución del saldo de activos dudosos y descenso del ratio de morosidad Saldos dudosos Tasa de morosidad % € Bn - €3,5 bn 20,0 19,2 18,6 - 1,8 p.p 17,7 16,5 14,7% 14,3% 14,0% MAR 14 JUN 14 SEP 14 DIC 14 DIC 13 MAR 14 JUN 14 SEP 14 Descenso de €3,5bn de saldos dudosos en el año. La tasa de morosidad se reduce en 1,8 p.p. en el año hasta el 12,9%. 28 de 35 / Febrero 2015 12,9% - 0,7 p.p - €1,2 bn DIC 13 13,6% DIC 14 Calidad de los activos y gestión del riesgo Calidad crediticia Fuerte disminución de los dudosos y de la tasa de morosidad Evolución saldos dudosos, morosidad y cobertura € Bn € Bn DIC 2013 Activos dudosos €20,0bn Tasa morosidad 14,7% Reducción orgánica / ventas €3,5 bn 180 pbs DIC 2014 €16,5bn 12,9% Cobertura morosidad 56,5% 110 pbs 57,6% Activos adjudicados €2,7bn €0,2 bn €2,9bn (1) (1) (2) Evolución saldos dudosos (2) Fondo de insolvencias de crédito / Saldos dudosos en balanc Saldo neto de activos adjudicados Saldos dudosos Dic 2013 + Entradas Brutas + 4,0 - Recuperaciones - 5,7 Entradas netas - 1,7 - Fallidos - 0,2 - Ventas - 1,6 Reducción orgánica Reducción total € -1,9bn Saldos dudosos Dic 2014 La cobertura de la morosidad se sitúa en el 57,6%. En el último trimestre del año, los saldos dudosos disminuyen en €1,2Bn 29 de 35 / Febrero 2015 20,0 € -3,5bn 16,5 Índice 1. Claves del año 2. Resultados del 2014 3. Calidad de los activos y gestión del riesgo 4. Liquidez y solvencia 5. Conclusiones 30 de 35 / Febrero 2015 Liquidez y solvencia Indicadores de liquidez Nueva mejora de la liquidez en el último trimestre Evolución LtD ratio Evolución GAP comercial % € Bn - 9,9 p.p 115,4 111,9 109,7 105,8 105,5 - 45,5% 25,1 21,6 18,7 - 4,7% - 0,3 p.p 4T13 1T14 2T14 3T14 4T14 4T13 1T14 2T14 LTD ratio: (Crédito neto / (depósitos estrictos de clientes + depósitos ICO/BEI + cédulas singulares) LCR (Liquidity Coverage Ratio) a cierre de año por encima del 100% 31 de 35 / Febrero 2015 13,7 14,3 3T14 4T14 Liquidez y solvencia Ratios de solvencia Importante generación de capital en el año Evolución ratio CET 1 BIS III Fully Loaded Evolución ratio CET 1 BIS III Phase in % % + 159 pbs + 200 pbs (1) (1) 10,69% 12,44% DIC 13 +59 pbs -23 pbs -25 pbs Generación orgánica ↓div ↓ FGD2 8,60% 10,51% +87 pbs -23 pbs 10,60% -25 pbs -27 pbs Provisión OPS Generación orgánica ↓div ↓ FGD2 -30 pbs Provisión OPS Impactos extraordinarios: Impactos extraordinarios: -52 pbs -55 pbs SEP 14 11,06% 13,89% (1) 12,28% TOTAL SOLVENCIA DIC 14 DIC 13 SEP 14 13,82% 8,98% 11,97% DIC 14 TOTAL SOLVENCIA 12,14% Incluye el resultado del año incluyendo un reparto de dividendos por 202 millones de euros. del Reglamento (CE) 634/2014 sobre aportaciones al Fondo de Garantía de Depósitos (2) Impacto El ratio CET1 BIS III Phase in se sitúa en el 12,28% 32 de 35 / Febrero 2015 Ratio CET1 BIS III Fully loaded se sitúa en el 10,60% Índice 1. Claves del año 2. Resultados del 2014 3. Calidad de los activos y gestión del riesgo 4. Liquidez y solvencia 5. Conclusiones 33 de 35 / Febrero 2015 Conclusiones En 2014 nuestra actividad comercial ha experimentado un impulso significativo Estabilización del volumen de crédito y crecimiento en PYMES y consumo Incremento de los depósitos de clientes y del negocio fuera de balance Mejora de los niveles de productividad y eficiencia Reducción de la mora con incremento de cobertura y coste de riesgo en nivel objetivo Lo que permite proponer un dividendo en efectivo de €202Mn ROE recurrente del 8,6% en línea con el objetivo del 10% en 2015 34 de 35 / Febrero 2015 Sigamos trabajando Investor Relations [email protected] 35 de 35 / Febrero 2015