Guía del trabajador móvil europeo - UGT-FICA

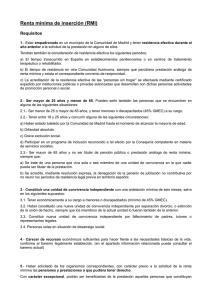

Anuncio