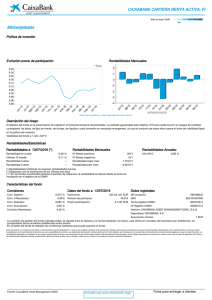

EFECTO SPILLOVER ANTE UN EVENTO LABORAL

Anuncio