Descarga el boletín completo en versión PDF

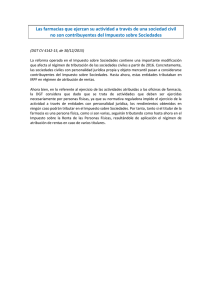

Anuncio