Refugios extraterritoriales - Instituto de Estudios Fiscales

Anuncio

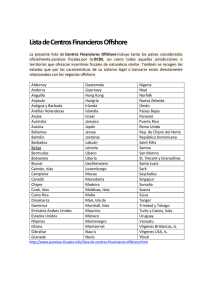

Refugios extraterritoriales: un problema fiscal y financiero* MERCEDES MONTERO DÍAZ Agencia Estatal de Administración Tributaria SUMARIO 1. INTRODUCCIÓN.—2. INTENTOS DE REGLAS CLARAS: UN PASO ADELANTE Y UNO ATRÁS.—3. LOS REFUGIOS EUROPEOS.— 4. UN CASO PARTICULAR: JERSEY, UNA DEPENDENCIA DE LA CORONA. 4.1. Cuestiones generales. 4.2. Jersey en el Foro Global de la Fiscalidad. 4.3. Peculiaridades tributarias.—5. CONCLUSIÓN.—BIBLIOGRAFÍA. Palabras clave: Fiscalidad internacional, medidas antiabuso, medidas antiparaíso. 1. INTRODUCCIÓN A partir de los años 80, en la escena internacio­ nal se producen importantes cambios legislativos, referidos tanto a las instituciones financieras como a los mercados de capitales; en tanto que los ban­ cos centrales se independizan de los gobiernos, resultando unos mercados financieros liberaliza­ dos. Ello, unido a las posibilidades tecnológicas de interconexión informática, ha dado lugar a que, en la denominada “globalización económica”, el capi­ tal sea el único agente mundial, ya que se mueve por todo el planeta sin control. Por eso actualmen­ te, parafraseando el slogan de la campaña electoral de BILL CLINTON de 1992 –”estúpido, es la econo­ mía”–, habría que añadir “estúpido no es la econo­ mía real, es la financiera”. La economía financiera ha dejado de ser el con­ trapunto de la economía real, para convertirse en una oportunidad de negocio (especulación) en sí misma. La desregulación asociada a la ideología neolibe­ ral imperante, ha erosionado la capacidad de los Estados, afectando también a su capacidad fiscal. Los Estados se han visto impelidos a la competen­ cia fiscal, reduciendo la presión impositiva –funda­ mentalmente del capital–, con el fin de que la acti­ vidad económica y la riqueza se localizaran en sus territorios. El calado del discurso neoliberal lleva a asumir como verdad/realidad inocua que la fiscalidad es un coste más, siendo natural que se produzca el arbi­ traje tributario, mediante la elección de la legisla­ ción más favorable. Los Estados han caído en la trampa del corto plazo. La Unión Europea (UE) todavía no ha sido capaz de ofrecer una respuesta que ponga fin a las prácticas de los centros financieros extraterritoria­ les (offshore)1 –que facilitan la ocultación de las operaciones y de sus beneficiarios–, ni de evitar las prácticas fiscales perjudiciales competitivas; es decir, no ha sido capaz de convertirse en un actor que gobierna su propia economía. El mercado se ha favorecido de la Unión, pero la Unión no se ha visto reforzada por el mercado. Ya el Tratado de Roma establecía el objetivo de la coordinación y armonización de los sistemas fiscales de los países miembros, basado en las cuatro liber­ tades de circulación (de personas, mercancías, ser­ vicios y capitales) para alcanzar un mercado único. * Trabajo presentado al X Curso de Alta Especialización en Fiscalidad Internacional celebrado en la Escuela de la Hacienda Pública del Instituto de Estudios Fiscales en el segundo semestre de 2008. 1 Los centros financieros extraterritoriales proporcionan servicios financieros principalmente a no residentes. Se considera que algu­ nos aplican impuestos bajos, una regulación financiera poco estricta y aseguran el secreto bancario. (FMI-BOLETÍN, 2000.) 145 Cuadernos de Formación. Colaboración 16/10. Volumen 10/2010 En el Acta Única Europea de 1987 se adoptó la decisión de modificar el artículo 70 de Tratado de Roma, sustituyendo el criterio de unanimidad del Consejo en las decisiones en materia de capitales por el criterio de la mayoría cualificada (excepto cuando se trate de medidas que supongan un retroceso respecto a la liberalización contemplada para los movimientos de capitales que requiere unanimidad)2. Sin embargo, en materia fiscal cual­ quier decisión armonizadora debe adoptarse por unanimidad3. Lógicamente, mientras no exista armonización fiscal en la imposición directa y haya plena libertad de movimientos de capitales, la competición fiscal por captar capitales está servida. 2. INTENTOS DE REGLAS CLARAS: UN PASO ADELANTE Y UNO ATRÁS La preocupación por la estabilidad derivada de la crisis asiática y rusa de finales de los 90 dio lugar a la convocatoria del Foro de Estabilidad Financiera, que elaboró en 2000 un censo de los centros finan­ cieros que por su insuficiente regulación, deficien­ te control y supervisión podrían considerarse una amenaza para la estabilidad del sistema financiero internacional. Paralelamente, en 1998, la Organización para la Cooperación y el Desarrollo Económico (OCDE) publicó el informe Competencia Fiscal Perjudicial: Un Problema Global, que constituye el trabajo más serio de definición en términos objetivos de lo que se denomina paraíso fiscal, y en el que, entre otros asuntos, se criticaban las jurisdicciones que no coo­ peraban en los esfuerzos internacionales para com­ batir el fraude fiscal, rehusando suministrar la información que a este fin se les requería. Un segundo informe de la OCDE, publicado en 2000, se centró particularmente en cómo las leyes sobre el secreto bancario en muchos paraísos fiscales obstaculizaban su cooperación internacional en los requerimientos de información fiscal, exhortando a que todos los países de la OCDE deberían “permi­ tir a las autoridades fiscales tener acceso a la infor­ mación bancaria, directa o indirectamente, con propósitos fiscales, de tal forma que las autorida­ des pudieran cumplir íntegramente con su respon­ 2 Véase el artículo 57 del Tratado de la Comunidad Europea (TCE), cuya esencia se mantiene en la modificación por el Tra­ tado de Lisboa. 3 Esta situación, que se mantiene en el Tratado de Lisboa, tam­ bién se daba en el Tratado Constitucional no nato. Reino Unido, Bélgica y Luxemburgo se oponían a cualquier reforma que fle­ xibilizara la toma de decisiones comunitarias en política fiscal. sabilidades recaudatorias y comprometerse a un intercambio de información efectivo”4. Como resultado de estos informes, a mediados de 2000, la OCDE publicó un informe incluyendo la lista con 35 jurisdicciones extraterritoriales5 que planeaba incluir en la relación posterior de paraísos fiscales no cooperativos –cuya publicación estaba prevista para julio de 2001, pero se retrasó hasta 2002–, a menos que se comprometieran a realizar las modificaciones legislativas necesarias para dejar de ser paraísos fiscales antes del 31 de diciembre de 20056 (entre otras se refería a la eliminación de obs­ táculos respecto al intercambio de información en materia fiscal penal, antes de diciembre de 2003, y en materia fiscal civil, antes de diciembre de 2005). La consecuencia fundamental de aparecer en dicha lista era que los países de la OCDE podrían adoptar, de forma coordinada, medidas de sanción o medidas defensivas contra estas jurisdicciones. La nueva Administración en Estados Unidos, surgida tras las elecciones del otoño de 2000, supu­ so un cambio de rumbo conceptual en los trabajos sobre los paraísos fiscales de la OCDE, marcando una orientación que pivotaba sobre la transparen­ cia y el efectivo intercambio de información. Ade­ más suponía, en cuanto a las medidas defensivas de carácter coordinado, que éstas no deberían apli­ carse a los paraísos fiscales no cooperativos antes del 1 de abril de 20037. Tampoco la lista de paraí­ sos fiscales debería tener el carácter de lista negra, sino formar parte de un informe de avance. Una vez emprendido el camino hacia la transpa­ rencia e intercambio efectivo de información, en un ámbito más amplio –como el del Foro Global de Fis­ calidad8– se creó un grupo de trabajo integrado por algunos Estados miembros de la OCDE y algunas de las jurisdicciones que se habían comprometido con los principios de transparencia e intercambio de información (paraísos fiscales cooperativos). Este grupo de trabajo debía desarrollar un instrumento que sirviera de base legal para el intercambio de 4 En 2004 esta norma se integró expresamente en el artículo 26 del Modelo de Convenio de la OCDE. 5 Como se ha expuesto anteriormente, el Informe OCDE Towards Global Tax Co-operation (Informe 2000), consideró que ninguno de sus miembros podría ser considerado a priori para­ íso fiscal, por lo que elaboró a su vez una lista de regímenes fis­ cales perjudiciales de los Estados miembros, que incluía 47 medidas consideradas potencialmente perjudiciales. 6 Suiza y Luxemburgo se abstuvieron. 7 Se hacía coincidir con la fecha en que se aplicarían estas medi­ das a los países de la OCDE que no desmantelen los regímenes fiscales considerados perjudiciales en la lista de junio de 2000. 8 146 Países miembros y no miembros de la OCDE. Refugios extraterritoriales: un problema fiscal y financiero M ERCEDES M ONTERO D ÍAZ información y que, al mismo tiempo, protegiera la confidencialidad de los contribuyentes y evitara el uso de esta información para fines no autorizados. Finalmente se aprobó el Modelo de Acuerdo de la OCDE en 2002, con las siguientes características: — Es un intercambio bajo requerimiento que no establece, por tanto, un intercambio automático de información. Para que los paraísos fiscales cooperativos suministren la información es necesario que, previa­ mente, haya habido una petición singulari­ zada por parte de otro país. El modelo no contempla, ni siquiera con carácter opcio­ nal, cláusulas relativas al intercambio de información automático o espontáneo. Tampoco contempla la posibilidad de rea­ lizar inspecciones fiscales en el extranjero o controles simultáneos en varios países. — Debe de tratarse de información que sea previsiblemente relevante, por lo que no es necesario que la relevancia de la infor­ mación se manifieste claramente en el mismo momento de formular el requeri­ miento de información. — Incluye tanto el ámbito fiscal penal, como el fiscal civil (administrativo). — No admite el principio de doble incrimina­ ción, que, para el caso de delito fiscal, supo­ ne que el país requerido no ofrecería la información si de haberse producido en su territorio no se considerase delito también. — No admite el principio de interés domésti­ co; es decir, que el país requerido esté interesado también en la información. — Incluye a la información bancaria, la relativa a la propiedad directa o indirecta de bienes y derechos y de identidad, aún cuando esta información se halle en poder de terceros. — Excluye los denominados requerimientos de información indiscriminados (fishing expeditions), destinados únicamente a loca­ lizar a contribuyentes residentes en un país que operan en otro país, pero sin ninguna base o dato previo relativo a la identidad de los sujetos o a las operaciones realizadas. — Afecta a todas las personas o entidades, con independencia de si son o no residen­ tes en el país, o de si tienen o no persona­ lidad jurídica. — Se establecen escasas causas que permitan rechazar la petición. A partir de ahí, en el marco del Foro Global sobre Fiscalidad de la OCDE, los países debían ir negocian­ do acuerdos de intercambio de información y acor­ dar bilateralmente la fecha de entrada en vigor, pro­ puesta inicialmente para antes de 2006. Como se indicaba en el citado informe9 –publicado tras la reu­ nión del Foro Global, en junio de 2004, en Berlín–: “... el objetivo que subyace a la igualdad de con­ diciones a nivel mundial es facilitar la creación de un contexto en el que todos los centros financie­ ros importantes cumplan unos altos niveles de transparencia y de intercambio efectivo de infor­ mación en materia fiscal, tanto penal como civil. Este objetivo es esencial para garantizar que los países puedan obtener de otros países la informa­ ción necesaria para aplicar su propia legislación tri­ butaria, que los centros financieros que se ajusten a tales normas no se encuentren en desventaja por tal motivo y para garantizar que estos centros financieros que se ajusten a tan elevados estánda­ res estén y continúen estando plenamente integra­ dos en el sistema financiero internacional y en la comunidad mundial.” El Foro Global también ha sometido a examen el marco legal y administrativo de los participantes, cuyos resultados se han publicado en 2006, 2007 y 2008. La evaluación efectuada por el Foro Global se refiere a: — La existencia de mecanismos para el inter­ cambio de información previo requerimien­ to. — El alcance del intercambio de información a los efectos de la legislación nacional, en procesos tanto civiles como penales. — Si se producen o no restricciones al inter­ cambio de información provocadas por la aplicación del principio de doble incrimina­ ción o del requisito de interés tributario nacional. — Si hay normas estrictas sobre confidencia­ lidad aplicables a la información intercam­ biada. — Si hay disponibilidad de información fidedig­ na (especialmente información bancaria, sobre la propiedad, la identidad e informa­ ción contable) y de las facultades necesarias para recabar y comunicar dicha información en respuesta a un requerimiento concreto. Con el paso del tiempo, las distintas jurisdiccio­ nes se han ido comprometiendo a participar en el suministro de información efectiva en materia fiscal, por lo que la lista de las 35 iniciales se ha reducido a tres en 2008 (Liechtenstein, Andorra y Mónaco). El estado actual de los trabajos de la OCDE no puede adjetivarse de forma positiva. Se ha pasado 9 147 OCDE (2004). Cuadernos de Formación. Colaboración 16/10. Volumen 10/2010 de un proyecto en el que se pretendía suprimir en la práctica los centros offshore, a una compleja situación en la que se negocian múltiples acuerdos que, de no cumplirse, llevarían aparejada tan sólo su denuncia. En enero de 2008 se mantuvieron dis­ cusiones entre los miembros de la OCDE acerca de la adopción de medidas defensivas contra los paraísos que rehúsen cooperar con los requeri­ mientos de información tributaria. Recientemente, algunos miembros reclaman poner en vigor la lista de paraísos fiscales no cooperativos para incluir aquellos países que, a pesar de sus compromisos escritos, han fallado en el suministro de informa­ ción tributaria bajo requerimiento en asuntos civi­ les y penales. En el seno de la UE –tras varias reuniones del ECOFIN, celebradas a la vista de la evolución que se estaba produciendo en los sistemas tributarios de la Unión– se recogieron sus conclusiones en una Resolución del Consejo de finales de 1997, en cuyo anexo figura el texto del denominado “Código de conducta sobre fiscalidad de las empresas”. La Resolución incluye el paquete fiscal, esto es, el con­ junto de medidas de actuación coordinada entre los Estados miembros para luchar contra la compe­ tencia fiscal dañina10. El Código de Conducta no tiene carácter vincu­ lante. Tan solo es un pacto entre caballeros que tiene como objetivo la supresión de las medidas fis­ cales perniciosas que influyen, o pueden influir, de manera significativa en la radicación de la actividad empresarial dentro de la Unión por la competencia fiscal que introducen. La puesta en marcha del Código se ha seguido por un grupo de trabajo – constituido en 1998 bajo la presidencia de la minis­ tra del Tesoro británico, DAWN PRIMAROLO–, para analizar si los regímenes de los Estados miembros suponen medidas perjudiciales de acuerdo con los criterios del Código de Conducta. El análisis de 271 regímenes ha llevado a la identificación de 66 dis­ posiciones tributarias perjudiciales. El conocido como Informe Primarolo no fue aceptado formalmente por el ECOFIN en su reu­ nión de febrero de 2000. Hubo que esperar hasta enero de 2003 para que se acordara como plazo para el desmantelamiento de las medidas pernicio­ sas el comprendido entre el 1 de enero de 2004 y el 31 de diciembre de 2005, articulándose una extensión del límite temporal para cinco de ellas (hasta fin de 2010 en medidas de Bélgica, Holanda, 10 En este paquete se incluyen también la propuesta de Direc­ tiva sobre el ahorro y la propuesta de Directiva para establecer un régimen fiscal común al pago de intereses y cánones entre empresas asociadas. Luxemburgo e Irlanda, y hasta fin de 2011 para la Zona Franca de Madeira). 3. LOS REFUGIOS EUROPEOS Según datos de la Comisión Europea11 –en una evaluación efectuada sobre la integración financie­ ra en 2006–, la UE es un actor principal de los mer­ cados financieros globales comparable a los Estados Unidos, con una cuota entre el 20 por 100 y el 40 por 100 según los segmentos que se consi­ deren. En Europa tiene mayor importancia la banca, mientras en Estados Unidos son más rele­ vantes los títulos y los mercados de valores. En la UE, tras el Acta Única, se adoptaron las medidas para la plena liberalización de los movi­ mientos de capitales. El mercado único para los sec­ tores de la banca y de los seguros entró en vigor en enero de 1993, y para los valores bursátiles en 1996. Este proceso no se ha verificado con el dise­ ño de una legislación financiera común, sino mediante la armonización de las legislaciones nacio­ nales “a la baja”, por cuanto su contenido es clara­ mente desregulador. El pasaporte comunitario permite prestar servicios financieros sin más autori­ zación que la del supervisor del propio país (país de origen responsable de solvencia). La regulación, en cuanto a la prestación del servicio, le corresponde al país de destino (protección de los consumidores). No hay, pues, ni un marco legal armonizado –se suprimen las regulaciones estatales que garantizaban un control–, ni se ha creado una autoridad comuni­ taria que supervise la aplicación del marco legal. Esta libertad en el mundo financiero supone para los países miembros que no sólo quedan pro­ hibidas las restricciones de movimientos de capita­ les entre ellos, sino también cualquier restricción entre éstos y terceros países. El espacio físico en el que se desenvuelve este mercado financiero libera­ lizado supera los contornos propios de la UE. La inmersión de la Unión en el mercado globa­ lizado de las finanzas tiene distintos niveles de penetración. En primer lugar, en el marco de la eurozona, Andorra, Mónaco y San Marino –al amparo de los acuerdos con sus vecinos respecti­ vos– utilizan el euro como moneda propia y tienen la condición para Bruselas de tercer país asociado. En segundo término, el acuerdo del Espacio Eco­ nómico Europeo (EEE) asocia al mercado comunita­ rio a Liechtenstein (también a Islandia y Noruega), por lo que el Principado resulta obligado a trasponer 11 148 Comisión Europea (2006). Refugios extraterritoriales: un problema fiscal y financiero M ERCEDES M ONTERO D ÍAZ las Directivas sobre el mercado único en materia de banca, seguros y valores. En tercer lugar, hay que contemplar los acuerdos bilaterales con Suiza, que se mantienen desde el año 1972 y que se han incrementado, en particular, tras los refrendos negativos de 1992 sobre el EEE y para su integración en la UE. Suiza mantiene a su vez con Liechtenstein una unión aduanera y monetaria. Por último, contemplados de forma especial desde el Tratado de Roma –situación que se mantie­ ne en el Tratado de Lisboa–, se encuentran los terri­ torios que constituían antiguas colonias europeas. En principio, el objetivo proteccionista perseguido era su desarrollo económico, sin olvidar en ningún caso que se han convertido en importantes centros financieros offshore (en particular, los territorios británicos y neerlandeses). Existe una asociación especial con Anguila, las Islas Vírgenes Británicas, las Islas Turcas y Caicos, las Islas Caimán y Monserrat (territorios autóno­ mos británicos) y las Antillas Neerlandesas y la Isla de Aruba (territorios con gobierno autónomo, dependientes de los Países Bajos). Por su parte, las islas del Canal de la Mancha y la Isla de Man no son ni miembros ni asociados, sino que disfrutan de unas relaciones especiales ya con­ templadas en el Protocolo 3 del Tratado de Adhesión del Reino Unido (1973), basadas en el artículo 299 c) del TCE, cuyo status peculiar se sigue manteniendo en el Tratado de Lisboa12. Gibraltar goza también de una situación espe­ cial, derivada del referido Protocolo 3 del Tratado de Adhesión del Reino Unido. Forma parte del terri­ torio comunitario en virtud del artículo 299. 4 del TCE, que se aplica a los territorios en los que un país miembro es responsable de sus relaciones externas (actual 311 del Tratado de Lisboa, sólo apli­ cable a Gibraltar)13. En este contexto, cuyas características permi­ ten operar en cualquier moneda y lugar de forma inmediata, es el que se desenvuelven las ganancias obtenidas de actividades tanto lícitas (declaradas o no) como ilícitas, pues finalmente se integran y canalizan a través del sistema financiero. En palabras del director del Centro de Políticas Fiscales de la OCDE, JEFFREY OWENS, en 2006: 12 13 Son parte del territorio aduanero de la Unión. Excluido de la unión aduanera, de la Política Agraria Común y del Impuesto sobre el Valor Añadido. El Tratado Constitutivo de la Unión Europea y la legislación que de él se deriva se apli­ can igualmente a Gibraltar, que tiene, por tanto, que cumplir las directivas comunitarias, comprendidas las directivas contra el blanqueo de capitales, las directivas sobre el derecho de socie­ dades y las directivas sobre la fiscalidad del ahorro. “La marcha hacia un mundo sin fronteras ha abierto nuevas oportunidades... para la planifica­ ción fiscal, contabilidad creativa y otras formas de incumplimientos que han sido asistidas por las políticas y prácticas de ciertos centros financieros extraterritoriales que facilitan la ocultación de rentas y activos no declarados.” El desarrollo de la banca extraterritorial (que presta servicios a no residentes de la jurisdicción donde se ubica), si se acompaña de una regulación sobre el secreto bancario o que de otra forma difi­ culte el conocimiento de la titularidad de los acti­ vos, resulta el vehículo ideal para la evasión fiscal. No es posible una eficaz lucha contra el fraude fiscal sin un sistema financiero transparente, super­ visado y controlado. Pero tampoco es posible abordar problemas de naturaleza global con instru­ mentos nacionales. Sin embargo, las autoridades de cada Estado se enfrentan a la falta de transparencia a través de la intervención de los centros offshore. La verificación del cumplimiento de la legislación sólo alcanza al territorio nacional, incluida la solven­ cia de los bancos y entidades financieras, aunque las filiales y las operaciones se dispersen por diferen­ tes territorios. Existe una gran dificultad para con­ trolar la consolidación contable dentro de los grandes grupos empresariales, lo que, particular­ mente en el sector financiero, se ha revelado como altamente peligroso con la crisis financiera surgida en agosto de 2007. En este sentido se publicaba en el periódico El País un artículo de ÁNGEL UBIDE, a propósito de la crisis bancaria14, señalando que: “... hay bancos demasiado grandes para el tamaño de sus países de origen, y bancos con acti­ vidades en múltiples países que requieren una actuación multinacional de difícil coordinación. Así que, debido a las deficiencias de nuestro sistema de resolución de crisis financieras –deficiencias que se han sabido desde el inicio de la Unión Monetaria pero que no se han querido resolver– Europa seguirá adoptando las medidas posibles, no las adecuadas, para resolver esta crisis.” Si acudimos a la tan mencionada lista de paraí­ sos de la OCDE, añadiendo aquellos centros finan­ cieros extraterritoriales relevantes, encontramos en el entorno europeo a 18 países y territorios que están enclavados en el territorio continental euro­ peo, islas adyacentes o territorios dependientes de los Estados miembros de la UE, que pueden cons­ tituir refugios fiscales o de otro tipo, como son los casos de: — Los Estados de Andorra, Mónaco, Liech­ tenstein y San Marino. 14 149 URIBE (2009). Cuadernos de Formación. Colaboración 16/10. Volumen 10/2010 — Las islas del Canal de la Mancha: Jersey, Guernesey/Alderney/Sark y la isla de Man, todas ellas Dependencias de la Corona Británica. — Los territorios británicos de ultramar, como Gibraltar, las islas Caimán, Bermu­ das, Anguila, Vírgenes Británicas, Monse­ rrat y Turcas y Caicos. — Territorios autónomos del Reino de los Países Bajos: la isla de Aruba y las Antillas Neerlandesas. — Los Estados de Chipre y Malta15 (miem­ bros desde 2004 e integrados en la eurozona desde 2008). A los anteriores deberíamos añadir aún a Luxemburgo y Suiza, catalogados como grandes centros financieros offshore en el informe del año 2000 del Foro de Estabilidad Financiera. A la vista de lo anterior, puede concluirse que existen grandes dificultades para alcanzar un acuer­ do que limite la capacidad de los centros extrate­ rritoriales. La Comisión es partidaria de una cierta competencia fiscal y en muchos casos, si se preten­ den eliminar prácticas que erosionan la capacidad tributaria de los Estados, es fundamentalmente porque distorsionan el mercado interior. La Directiva 2003/48/CE del Consejo –en materia de fiscalidad de los rendimientos del aho­ rro en forma de pago de intereses (en lo sucesivo la Directiva del Ahorro)– es un primer paso en la UE en cuanto a la existencia de una norma que afecta a todos los Estados miembros en el ámbito de la imposición directa que, sin suponer una armonización, sí implica una cierta coordinación de las autoridades fiscales con el objetivo de que las rentas del ahorro tributen en el Estado sede del beneficiario efectivo. Esta Directiva pretende hacer frente al proble­ ma de los residentes en la UE que mantienen sus ahorros en países miembros distintos de los de su jurisdicción, con la intención de ocultar activos y eludir impuestos. Curiosamente, la Directiva del Ahorro no sólo tiene efecto en los países miembros, ya que, con la finalidad de reducir el riesgo de la huida de capita­ les, el acuerdo alcanzado sobre la Directiva se logró con la condición de que sus disposiciones fuesen aceptadas por los paraísos fiscales offshore del entorno europeo. También es aplicable a Suiza, Mónaco, Liechtenstein, Andorra y San Marino –por acuerdos de la Unión Europea instrumentados mediante Decisiones del Consejo–, así como a los territorios dependientes y asociados –en virtud de acuerdos bilaterales con cada uno de los Estados miembros–. En esencia, la Directiva del Ahorro establece el marco legal por el que los países de la UE partici­ pan en un intercambio de información automática, identificando a los residentes personas físicas en otro Estado que perciben intereses, y el importe recibido por este concepto. La Directiva entró en vigor en julio de 2005, pero no todos los Estados o territorios la aplican de igual modo. Por lo que se refiere a Bélgica, Austria y Luxem­ burgo tienen un régimen especial, en cuanto que van a recibir de otros Estados miembros la infor­ mación que les corresponde dentro del intercam­ bio automático de información, pero durante un período transitorio no van a suministrar informa­ ción al resto de Estados miembros, sino que están obligados a realizar una retención a cuenta sobre los pagos de intereses efectuados y a ingresar parte de esta retención al resto de Estados miembros en los que residan los beneficiarios efectivos. La razón de esta situación especial se debe a la existencia en los ordenamientos jurídicos internos de estos tres países de normas relacionadas con el secreto ban­ cario. Igualmente, los Estados no miembros (Suiza, Mónaco, Andorra, San Marino y Liechtenstein) aplican el régimen de retención. De los territorios dependientes y asociados, Jersey, Guernesey, la Isla de Man, la Islas Turcas y Caicos y Antillas Neerlan­ desas han optado por el sistema de retención; mientras Aruba, Monserrat, Anguila e Islas Caimán han acordado participar en el intercambio automá­ tico de información. Del mencionado período transitorio se conoce su inicio pero no su fin, ya que concluirá el primer año fiscal completo posterior a la última de las siguientes fechas: 15 No se incluyeron en el listado de paraísos fiscales de la OCDE por haber adquirido el compromiso político, antes de su publicación, de modificar sus sistemas fiscales para dejar de ser paraísos fiscales antes del 31 de diciembre de 2005. 150 “La fecha de entrada en vigor de un acuerdo entre la Comunidad Europea, tras una decisión unánime del Consejo, y el último de los siguientes países: la Confederación Suiza, el Principado de Liechtenstein, la República de San Marino, el Prin­ cipado de Mónaco y el Principado de Andorra, por el que se disponga el intercambio de información previa petición, tal como se define en el Acuerdo modelo de la OCDE en materia de intercambio de información sobre asuntos fiscales publicado el 18 de abril de 2003 (en lo sucesivo Acuerdo Modelo de la OCDE), con respecto a los pagos de intere­ ses, tal y como se definen en la presente Directiva. Refugios extraterritoriales: un problema fiscal y financiero M ERCEDES M ONTERO D ÍAZ La fecha en que el Consejo acuerde por unani­ midad que los Estados Unidos de América se com­ prometan a intercambiar información previa petición, tal y como se define en el Acuerdo Modelo de la OCDE con respecto a los pagos de intereses, tal como se definen en la presente Directiva, efectuados por agente pagadores esta­ blecidos en su territorio a beneficiarios efectivos residentes en el territorio cubierto por la aplica­ ción de la Directiva.” En algunos círculos suizos la Directiva del Aho­ rro es conocida como “el tributo de los necios”, porque perjudica únicamente a aquéllos que no han buscado asesoramiento apropiado. Entre sus limitaciones más importantes destacan: — El ámbito espacial de aplicación es limita­ do, mientras que el movimiento de capita­ les es ilimitado. — El ámbito subjetivo, ya que sólo se proyec­ ta sobre las personas físicas. — El ámbito objetivo, dado que no se some­ ten todos los rendimientos del ahorro, sino sólo los que derivan de toda clase de depósitos en efectivo, obligaciones y bonos tanto públicos como privados, y de los títulos de deuda negociable de carácter similar. Quedan excluidas otras rentas del ahorro, tales como dividendos, rentas de seguros o pensiones [en Andorra, según el Fondo Monetario Internacional (FMI), en 2007 los clientes se han desviado a las póli­ zas de ahorro ligadas a seguros de vida]. Puede establecerse un cierto paralelismo entre la Directiva del Ahorro y el programa Qualified Intermediary Program (QI) de los Estados Unidos (EEUU), en vigor desde 2001. Mediante este Pro­ grama, las instituciones financieras extranjeras que compren o vendan valores de EEUU en nombre de sus clientes a través de cuentas de valores abiertas en instituciones financieras de EEUU, deben declarar la identidad de sus clientes o asumir una retención del 30 por 100 de las rentas, que se realiza por la institución financiera norteamericana. A pesar de este 30 por 100, muchas instituciones fueron reacias a identificar a sus clientes (sean o no estadounidenses), no sólo porque quedaba abierta la competencia sobre los clientes con las institucio­ nes financieras de EEUU, sino porque socavaba el secreto bancario. Para asegurar la correcta aplica­ ción del programa QI, se ha decidido que auditores externos valoren el cumplimiento de los estánda­ res establecidos por el Internal Revenue Service (IRS). Tras siete años de aplicación, el informe del Subcomité Permanente de Investigaciones del Senado de los Estados Unidos Tax havens banks and US tax compliance, de 17 de julio de 2008, muestra que16: “... algunas instituciones financieras han estado manipulando sus obligaciones de información, evi­ tando informar sobre las cuentas de los clientes estadounidenses al IRS. En el informe de diciembre de 2007 del GAO (Oficina de Contabilidad del Gobierno) se discute sobre cuentas en nombre de entidades extranjeras, haciendo notar que la cons­ titución de entidades en el extranjero proporciona un mecanismo para ocultar la identidad de los pro­ pietarios de EEUU.” Esto ha llevado al IRS a reconsiderar el acuerdo en el que se materializa el programa QI, para ase­ gurar que obtiene efectivamente la información de los beneficiarios estadounidenses. Todavía no puede valorarse el efecto real de la aplicación de la Directiva del Ahorro, pero a la vista de sus limitaciones y de los antecedentes sería muy optimista esperar un resultado satisfactorio. 4. UN CASO PARTICULAR: JERSEY, UNA DEPENDENCIA DE LA 4.1. CORONA Cuestiones generales Dependencia de la Corona es la denominación colectiva de las comunidades autónomas de la Isla de Man y de las Islas Anglonormandas, que tienen sus propios gobiernos insulares agrupados en dos comunidades autónomas: los Bailiwicks (señoríos) de Jersey y de Guernesey /Alderney /Sark, separa­ das constitucionalmente como Estados de facto. Como parte del territorio británico, su posición constitucional es la de una jurisdicción indepen­ diente, pero no una entidad plenamente soberana. Mantiene una relación singular con la comuni­ dad internacional, puesto que no se considera for­ malmente parte del Reino Unido ni de la Unión Europea, asumiendo el Reino Unido su defensa y sus relaciones exteriores. Respecto a la UE está dentro de la Política Agraria Común (PAC), aplica la tarifa exterior común, tiene libertad en los impuestos especiales y hasta ahora no aplica el impuesto sobre el valor añadido. El Parlamento bri­ tánico puede legislar sobre esta comunidad autó­ noma y puede anular cualquiera de sus leyes o actos de gobierno –poder que raramente se ha 16 Este informe surge a raíz de los escándalos por fraude fiscal propiciados por el LGT Bank, del Principado de Liechtenstein, y del UBS Bank, de Suiza, que saltaron a la luz en febrero y mayo de 2008, respectivamente. Analiza pormenorizadamente cómo estos bancos han ayudado a evadir sus impuestos a ciudadanos norteamericanos. 151 Cuadernos de Formación. Colaboración 16/10. Volumen 10/2010 ejercido–, ya que se aplica la presión política para modificar leyes inaceptables para el establishment británico. La Corona no interfiere en la política insular, salvo cuando es necesario un cambio cons­ titucional importante, pero nunca en los asuntos locales. Tiene su propio sistema financiero y auto­ nomía fiscal. Toda la legislación insular debe ser aprobada por el Privy Council de la reina en Londres, del cual forma parte un ministro como consejero compe­ tente para los asuntos de las Dependencias. Desde 2001 la competencia del ministro del Interior se ha transferido al ministerio de Justicia. La Corona está representada por un cargo ceremonial: el Lieute­ nant Governor (gobernador lugarteniente). Jersey, desde 2006, dispone de un primer ministro y el gobierno se ejerce por la Asamblea Legislativa insular (The States of Jersey) a través de 24 comités y subcomités de miembros de la Asam­ blea. No existe separación de poderes ni partidos políticos. Como centro offshore su aparición es reciente y vinculada a la liberalización de los movimientos de capitales, muy ligados a la city de Londres. Desde entonces se ha venido propiciando el desarrollo de un importante sector financiero para no residen­ tes, participando del mercado de los eurodólares en los años 60 y 70, que ofrecía facilidades y atrac­ tivos tributarios legales similares a Luxemburgo. La economía de Jersey se sostiene principal­ mente en el sector financiero. No hay apenas des­ empleo. Su estabilidad política y su baja tributación hacen de Jersey el lugar perfecto para inversores internacionales. Tiene sectores muy potentes que son la base de la economía del país: bancos, trust y fondos de inversión, así como toda una red inter­ nacional de expertos preparados en el marco fiscal y legal. En el contexto de la crisis financiera de finales de los 90, la UE y el Parlamento británico presiona­ ron al gobierno británico para que saneara las Dependencias de la Corona, lo que dio lugar al Informe Edwards17 de 1998, que revisó los sistemas financieros de las Islas del Canal y la Isla de Man. En él se contenían al menos 154 recomendaciones sobre medidas a adoptar, denunciando la carencia de normas básicas en materia financiera, como la obligación para las sociedades anónimas de conser­ var las cuentas auditadas y de presentarlas en un registro público. Entre otras cabe resaltar que: — La Comisión de Servicios Financieros debe­ ría tener poderes para perseguir y “aver­ gonzar públicamente”. (That the Financial Services Commission should have powers to prosecute and to “name and shame”.) — Todas las sociedades, anónimas y comandi­ tarias, deberían llevar registros contables. (That all limited companies and limited part­ nerships should file accounts.) — Los fiduciarios deberían estar obligados a descubrir a los beneficiarios. (That trustees should be obliged to make proper disclosures to beneficiaries.) — Los fiduciarios deberían renunciar a los pri­ vilegios de la autoincriminación. (That trus­ tees should waive self-incrimination privileges.) En principio, tales recomendaciones no fueron bien aceptadas, pero Jersey ha ido adaptándose para mantener una buena imagen internacional –de hecho, se contrataron los servicios de Price & Water­ house y de Ernst & Young para que confeccionaran los proyectos de modificaciones legales–, aunque los cambios sean de dudosa eficacia práctica. En el año de entrada en vigor de la Directiva del Ahorro (2005), la aportación al PIB de los servicios financieros se encontraba en el 50 por 100. El volu­ men de activos que disponía Jersey a finales de 2006 alcanzaba la cifra de 491.600 millones de dólares. Según las estadísticas publicadas por el States of Jersey, el peso del sector financiero en la economía en 2007 fue del 53 por 100, y sus beneficios se situaron en torno a los 1.500 millones de libras esterlinas, lo que significa un incremento en térmi­ nos reales del 12 por 100 respecto a 2006. Por si fuera necesario añadir una pincelada más a esta imagen, baste decir que los informes de 2006 y 2007 de la Oficina contra el Narcotráfico del Departamento de Estado de los Estados Uni­ dos aseguran que este centro financiero sigue sien­ do un refugio para el blanqueo de dinero sucio. 17 18 ANDREW EDWARDS alto funcionario del Tesoro británico. 4.2. Jersey en el Foro Global de Fiscalidad Jersey es un socio participante en el Foro Global de Fiscalidad de la OCDE: Los datos del último informe “Hacia la igualdad de condiciones 2008”18, reflejan la siguiente situación: Intercambio de información. Mecanismos y alcance. — Convenios de Doble Imposición (CDI) y Acuerdos de Intercambio de Información (AII). Tiene suscritos tres acuerdos, dos CDI (Reino Unido 152 The Global Forum on Taxation (2008). Refugios extraterritoriales: un problema fiscal y financiero M ERCEDES M ONTERO D ÍAZ y Guernesey) y un AII (Estados Unidos), con cláusu­ la de intercambio amplio que abarca todas las cues­ tiones fiscales. Otros dieciocho AII no están en vigor, aunque se hayan firmado, o ni siquiera se ha ultima­ do la negociación (ya suscritos con Suecia, Noruega, Islandia, Groenlandia, Finlandia, Islas Feroe, Dina­ marca y Alemania, y ratificado con Países Bajos). — Normativa interna que permite el inter­ cambio de información. La Ley para la investigación del fraude permite la asistencia, comprendido el intercambio de información en caso de fraude grave o complejo, incluyendo los casos de fraude fiscal. La legislación sobre asistencia jurídica mutua permite la asistencia, comprendido el intercambio de información en procedimientos penales, inclu­ yendo los casos de naturaleza fiscal. La legislación contra el blanqueo de capitales permite la coope­ ración internacional respecto del blanqueo de capi­ tales, comprendido el blanqueo de las ganancias derivadas de delitos tributarios. La legislación para la aplicación de los acuerdos relativos a los rendi­ mientos del ahorro con los Estados miembros de la UE limita el intercambio a las declaraciones volun­ tarias del ahorrador. En cuanto a los Tribunales Penales, la legislación sobre cooperación interna­ cional permite cooperar con otros países en proce­ dimientos e investigaciones criminales y a estos efectos. En los procedimientos en otras jurisdiccio­ nes, en cuanto a pruebas, cumple la Convención de la Haya para la obtención de pruebas en el extran­ jero en materia civil y mercantil. — No se aplica el principio de doble incrimi­ nación o del interés doméstico. Acceso a la información bancaria a los efectos del intercambio. — Secreto bancario. Sí existe secreto, pero no reforzado por leyes específicas sino por la rela­ ción entre el banco y su cliente. En cuanto a si se aplica a todos los clientes o segmentos de mercado, no se ha respondido. Ha adoptado medidas legislativas que ofrecen la posi­ bilidad de obtener información bancaria y otra información a los efectos del AII con los EEUU (que comprende la información bancaria en los procesos fiscales civiles a partir de enero de 2006). Se han adoptado equivalentes medidas legislativas para cuando estén en vigor otros AII. No obstante, en ausencia de AII, en relación con todos los países, Jersey puede obtener información bancaria, a los efectos de su intercambio con fines tributarios, en los procesos fiscales penales. — Procedimiento. En cuanto a si las autorida­ des competentes tienen la facultad de obtener información bancaria directamente o si es necesa­ ria una autorización al efecto, es posible en rela­ ción con los AII. Si no es así, el procedimiento que deba seguirse para obtener información bancaria depende de los Acuerdos de Asistencia que se invoquen (por ejemplo, en algunos casos la autori­ zación del Fiscal General). Acceso a información sobre propiedad, identidad y contabilidad. — Facultades de acceso. Las autoridades tie­ nen facultades para obtener información a efectos de intercambio, tratándose tanto de documenta­ ción sobre la que exista obligación o no de conser­ vación, para cumplir los AII en materia fiscal civil o penal. No obstante, en ausencia de AII, podría obtenerse información a los efectos de su inter­ cambio en los procesos fiscales penales. — Disposiciones específicas sobre confiden­ cialidad o secreto en relación con la comunicación de información sobre propiedad, identidad o con­ tabilidad. No hay disposiciones legales al respecto, pero no ha proporcionado información acerca de si existen disposiciones de aplicación general o limita­ da a determinadas entidades o sectores. — Títulos al portador. No está permitida la emisión de acciones al portador, pero sí lo están las obligaciones al portador. Las facultades de investi­ gación en materia criminal, combinadas con la norma de “conozca a su cliente”, se derivan de la legislación contra el blanqueo de capitales de Jer­ sey. También la aplicación de la Directiva del Aho­ rro exige la identificación del cliente. Disponibilidad de información sobre la identidad pro­ piedad y contabilidad. Sociedades de capital. — Información a conservar por la autoridad pública. Todas las sociedades están obligadas a comunicar la identidad de los beneficiarios efecti­ vos últimos a la Comisión de Servicios Financieros (las sociedades locales no están obligadas a comuni­ car los cambios ulteriores en la propiedad, pero en el momento de su inscripción muchas de ellas pue­ den estar sujetas a la condición previa de aproba­ ción de cualquier cambio de beneficiario efectivo). Todas las sociedades deben inscribir la propiedad legal en el Registro Mercantil. Las entidades que desarrollen actividades reguladas deben comunicar la información sobre los beneficiarios efectivos últi­ mos a la Comisión de Servicios Financieros. — Información a conservar por la entidad. Propiedad legal y beneficiarios efectivos. — Información a conservar por el prestatario de los servicios u otras personas. En aplicación de 153 Cuadernos de Formación. Colaboración 16/10. Volumen 10/2010 la legislación contra el blanqueo de capitales, los prestatarios de servicios a fideicomisos y las socie­ dades tienen que obtener una licencia y conocer a los beneficiarios efectivos de las sociedades a las que prestan servicios. — Están obligadas a llevar y conservar regis­ tros contables, que se ajustan a todos los criterios establecidos en el documento del Grupo Conjunto ad hoc sobre Contabilidad (JAHGA). Fideicomisos. — Existe normativa nacional relativa a ellos. — Información sobre la identidad de fideico­ mitentes y beneficiarios. La autoridad pública debe tener información acerca del fideicomitente y el beneficiario para los fideicomisos nacionales suje­ tos a tributación en Jersey. Además, los fondos mutuos públicos constituidos como fondos comu­ nes de inversión (unit trust) deben facilitar informa­ ción sobre la identidad de fiduciarios, gestores, administradores, asesores de inversión, etc. Tam­ bién debe disponer de esta información el fiducia­ rio que presta sus servicios como tal, sobre una base no comercial, en los fideicomisos nacionales. En el caso de fideicomisos extranjeros, el fiduciario está sometido a las normas legales al respecto del país del fideicomiso y a la diligencia debida exigible en las normas contra el blanqueo de capitales. Para el caso de las personas cuya actividad económica comprenda la intervención como fiduciarios, deben estar registradas y están obligadas a aplicar las normas de diligencia debida derivadas de la legislación contra el blanqueo de capitales. — Deben llevar y conservar registros conta­ bles íntegros y precisos de la administración fidu­ ciaria. El fiduciario está obligado a llevar registros distintos de los exigidos por la Ley de los trust, a los efectos de la aplicación de la ley tributaria, cuando esté sujeto a tributación u obligado a presentar declaración. Deben conservarse cinco años, en la medida en que sean necesarios para aplicar la nor­ mativa interna. Los fondos comunes de inversión (unit trust) están obligados también a remitir sus estados e informes financieros al regulador finan­ ciero. Los prestatarios de servicios fiduciarios están obligados a elaborar y conservar registros adecua­ dos de la actividad fiduciaria. Sociedades de personas (partnerships). — Información sobre la identidad que deben disponer las autoridades. Sí deben disponer de ella para fines comerciales, reglamentarios y tributa­ rios. Las sociedades comanditarias están obligadas a presentar ante el Registro una declaración que contiene el nombre y domicilio de todos los socios colectivos. Las sociedades personalistas de respon­ sabilidad limitada tienen que presentar una declara­ ción ante el Registro, en la que se incluye los nombres de todos los socios. Las sociedades colec­ tivas están obligadas a presentar ante el Registro los nombres de todos los socios personas físicas. — También a los prestatarios de servicios que gestionan una sociedad de personas o les prestan servicios se les aplica el principio “conozca a su cliente”, derivado de la legislación contra el blan­ queo de capitales. — La propia sociedad debe tener informa­ ción sobre los socios. — Están obligadas a llevar documentación contable. En general la documentación es suficien­ te para satisfacer las obligaciones impuestas a las sociedades de personas y suficientes para explicar el importe de la renta bruta, las deducciones, cré­ ditos u otros importes que deban consignarse en cualquier declaración. En relación con las socieda­ des colectivas: suficiente para satisfacer las obliga­ ciones impuestas a las sociedades de personas y suficientes para explicar el importe de la renta bruta, las deducciones, créditos u otros importes que deban consignarse en cualquier declaración. Para las sociedades comanditarias: suficiente para indicar y justificar las operaciones y para fijar con precisión razonable la situación financiera en cual­ quier momento. Para las sociedades personalistas de responsabilidad limitada: deben llevar registros contables adecuados, el plazo de conservación para estas últimas es de 10 años. Fundaciones. — No se han publicado datos en el informe relativos a Jersey. 4.3. Peculiaridades tributarias Según los criterios del Código de Conducta, el Informe Primarolo identificó como regímenes perju­ diciales en esta Dependencia de la Corona los siguientes: — Tax Exempt Companies (Compañías Exen­ tas). — International Business Companies (Compa­ ñías de Negocios Internacionales). — International Treasury Branch Operations, that permit computacional tax deductions (Operaciones internacionales de tesorería realizadas por sucursales de bancos en Jer­ sey, que permiten el cálculo de deduccio­ nes fiscales). 154 Refugios extraterritoriales: un problema fiscal y financiero M ERCEDES M ONTERO D ÍAZ — Captive Insurance Companies (Asegurado­ ras Cautivas o de Grupo). No existe una norma tributaria independiente para las personas físicas y las entidades. La ley del impuesto sobre la renta de 1961 de Jersey es apli­ cable a ambas. Con el propósito de adaptarse al Código de Conducta se ha reformado la ley de 1961, introdu­ ciendo en la misma modificaciones con efecto a partir de enero de 2009, que incluyen el Zero/Ten System. El sistema consiste en establecer un régi­ men tributario para las entidades, independiente­ mente de la residencia de sus propietarios. El tipo general es el 0 por 100, pero determinados secto­ res se someten al tipo del 10 por 100, entre los que se encuentran las entidades de “servicios financie­ ros específicos”. Se consideran servicios financieros específicos las entidades autorizadas y registradas bajo la Ley de Servicios Financieros de 1998, los Fondos de Inversión de la Ley de 1988 y las some­ tidas a la Ley de bancos de negocios de 1991. Continúan tributando al 20 por 100 las entida­ des de suministros (agua, electricidad, servicios de telecomunicación, etc.). Desaparece, por tanto, el régimen de las Com­ pañías Exentas, salvo para los Fondos de Inversión Colectiva que opten anualmente por la exención. En este caso deberán pagar una tasa anual de 600 libras esterlinas. Respecto a las Compañías de Negocios Interna­ cionales, están en proceso de desaparición. El régi­ men es admitido para todas aquéllas que eran beneficiarias a 31 de diciembre de 2005. Ninguna nueva podía constituirse después de 2005. Los beneficios concedidos a las existentes se manten­ drán hasta el final de 2011. Por otra parte, se ha suprimido el régimen de las operaciones internacionales de tesorería realizadas por una sucursal de un banco internacional, que ya era inhabitual y se relacionaba con negocios antiguos. Respecto al régimen de las Aseguradoras Cauti­ vas, hay muy pocas en la actualidad (este sector es más típico de Guernesey) y no se permiten más a partir de 2006. Se suprime el régimen a partir de 2009. No hace falta apelar al argumento de que representan un obstáculo para la persecución de las ganancias derivadas de la corrupción, del tráfico de personas, armas o estupefacientes, para defen­ der su desaparición. Suficientemente grave es la amenaza que representan para la ciudadanía, por­ que los impuestos no son un coste más, sino el pre­ cio de vivir en una sociedad democrática. La cuestión es más candente cuando se recla­ man soluciones a los Estados para intervenir en la estabilidad del sistema financiero y como impulsor de estímulos a la economía. El sistema financiero viene aprovechándose de las oportunidades que la falta de transparencia ofrecen a los centros extraterritoriales para sorte­ ar las regulaciones nacionales a las que están some­ tidos. Existen suficientes indicios que expresan la pre­ ocupación acerca de la intervención de estos cen­ tros offshore en la actual crisis, así como por la posibilidad de que el dinero del contribuyente se utilice indebidamente y se reconduzca a estos territorios. En relación con la primera de esas inquietudes, interesa resaltar que a finales de abril de 2008, diez años después de que ANDREW EDWARDS presentara las conclusiones de su investigación sobre la regu­ lación financiera de las Dependencias de la Corona Británica –que no logró impulsar una significativa reforma como resultado de la inacción del nuevo gobierno laborista–, la Comisión del Tesoro del Parlamento británico ha anunciado una encuesta sobre el papel de los centros offshore en la actual crisis de los mercados financieros globales. Por lo que respecta a la segunda, en el informe semanal de la revista Política Exterior, se ha publica­ do días atrás que: “Según un informe encargado por los senado­ res demócratas BYRON DORGAN y CARL LEVIN, recientemente publicado por la Government Accountability Office, un organismo oficial encarga­ do de supervisar la administración federal, varios bancos que han recibido dinero público en los paquetes de rescate aprobados por el Congreso, tienen filiales en paraísos fiscales offshore que le pueden ayudar a evadir el pago de sus impuestos. Citigroup tiene 427 subsidiarias en lugares como las Islas Caimán, las Islas Vírgenes Británicas o Suiza. Por su parte, Bank of América tiene 115 filiales y Morgan Stanley 273 en refugios fiscales similares.”19 5. CONCLUSIÓN El papel de los refugios extraterritoriales resulta decisivo en la pérdida de ingresos tributarios por los Estados. Además de debilitar las capacidades estata­ les, no contribuyen a una libertad de mercado gene­ radora de más riqueza, sino de más especulación. Frente a quienes entienden el concepto de cri­ sis –como la que experimentamos desde el verano de 2007– como un cúmulo de desastres y riesgos 19 155 Informe Semanal de Política Exterior (2009). Cuadernos de Formación. Colaboración 16/10. Volumen 10/2010 incontrolables, otros prefieren seguir a los japoneses al entender que crisis también significa oportunidad. Si se sigue esta segunda acepción, y se asume que es necesario llevar a cabo un profundo cambio de las reglas de juego a las que se somete el sistema financiero actual, parece haber llegado el momento de apostar por un nuevo orden econó­ mico. BIBLIOGRAFÍA COMISIÓN EUROPEA (2006): Financial Integration Monitor. HERNÁNDEZ VIGUERAS, J. (2008): La Europa opaca de las finanzas y sus paraísos fiscales offshore, Icaria Antrazyt, Barcelo­ na. – (2005): Los paraísos fiscales, Akal, Madrid. OCDE (1998): Harmful Tax Competition: An Emerging Global Issue, OECD, París. – (2000): Towards Global Tax Co-operation, OECD, París. – (2001): The OECD's Project on Harmful Tax Practices: the 2001 Progress Report, OECD, París. – (2002): Agreement on Exchange of Information on Tax Matters, OECD, París. – (2004): The OECD's Project on Harmful Tax Practices: the 2004 Progress Report, OECD, París. – (2004): A Process for Achieving a Global Level Playing Field, OECD, Berlín. – (2008): Tax Co-operation: Towards a Level Playing Field-2008 Assessment by the Global Forum on Taxation, OECD, París. Política Exterior (2009): “Apuntes”, Informe Semanal de Política Exterior, núm. 634. SAMPLÓN SALVADOR (2007): “Los paraísos fiscales y la lucha contra el fraude fiscal”, Cuadernos de formación, Escuela de Hacienda Pública, Instituto de Estudios Fiscales, vol. 3. URIBE, A. (2009): “El remedio sueco”, El País, 23-1-2009. 156