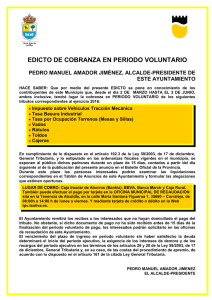

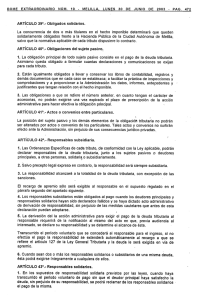

Ordenanza General de Recaudación de los

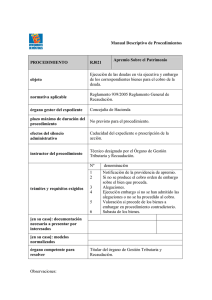

Anuncio