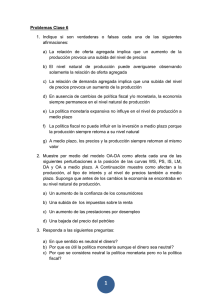

Capítulo 1

Anuncio