Prospecto - GPS Extrabursatil

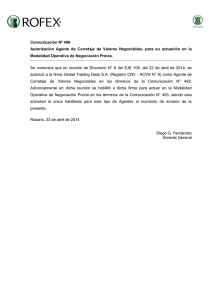

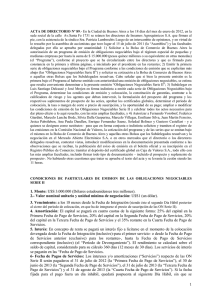

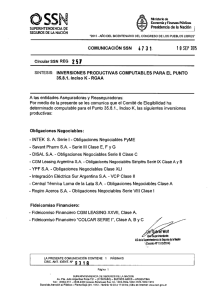

Anuncio