- Ninguna Categoria

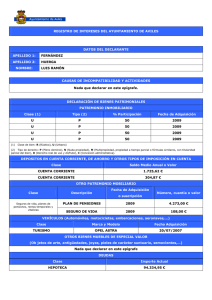

IRPF 2005: Esquema Resumen Declaración Impuesto Renta

Anuncio