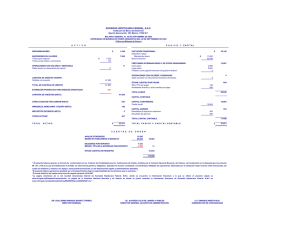

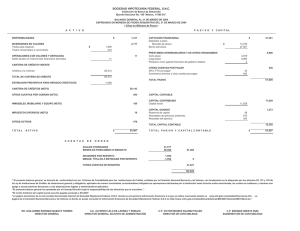

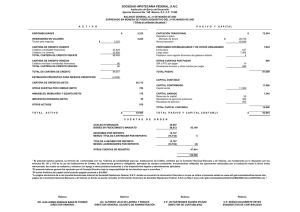

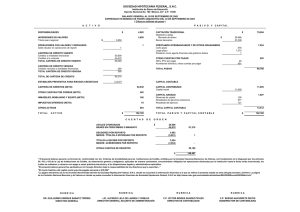

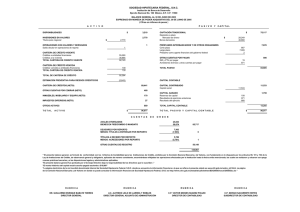

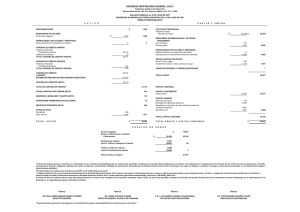

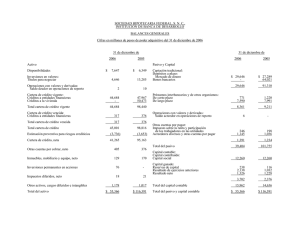

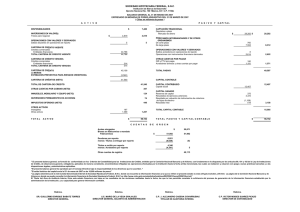

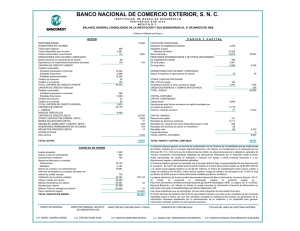

Investa Bank, S.A. Institución de Banca Múltiple

Anuncio