2013 - Prueba específica - Encargado de Ingresos Tributarios

Anuncio

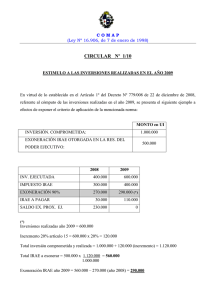

Nº Inscripto: (Para uso exclusivo del Tribunal) CONCURSOS PARA PROVISIÓN DE ENCARGATURAS PRUEBA DE CONOCIMIENTO ESPECÍFICA Tribunal (utilice sólo mayúsculas) GESTIÓN TRIBUTARIA IDENTIFICACIÓN DE LA/S POSTULACIÓN/ES Denominación/es (utilice sólo mayúsculas) (Incluya sólo el Código/s (utilice sólo mayúsculas) nombre de la/s función/es a las que se tomo la prueba) ENCARGADO DE DEPTO. INGRESOS TRIBUTARIOS 9.030.00 PAUTAS 1. La prueba consta de 30 preguntas con 4 opciones de respuesta cada una 2. UNA sola respuesta es la correcta en cada opción 3. NO hay puntajes negativos 4. Si se marcan dos opciones o más, la pregunta tendrá un valor de 0 punto 5. Cada respuesta correcta vale 0,30 puntos. La totalidad de las respuestas correctas computan 9 puntos CUESTIONARIO De la declaración jurada anual de IRAE e Impuesto al Patrimonio (IP) de una empresa por el ejercicio cerrado al 30/06/2008 surgió un saldo de IP a pagar. ¿Cuándo prescribiría el mismo?: El 30/06/2013. El término de prescripción se ampliará hasta el 30/06/2018 en caso que el contribuyente haya incurrido en defraudación, entre otros motivos. El 31/12/2013. El término de prescripción se ampliará hasta el 31/12/2018 en caso que el contribuyente haya presentado la declaración con errores de exposición, entre otros motivos. El 30/06/2013. El término de prescripción se ampliará hasta el 30/06/2018 en caso que el contribuyente no haya comunicado cambios en su inscripción en el RUT, entre otros motivos. El 31/12/2013. El término de prescripción se ampliará hasta el 31/12/2018 en caso que el contribuyente no haya denunciado el acaecimiento del hecho generador, entre otros motivos. Pregunta: 1. a) b) c) d) 2. a) b) Pregunta: ¿Cuál de los siguientes datos NO es obligatorio que figure en una factura? El destino de cada vía. Forma de pago. 2013 - Prueba específica - Encargado de Ingresos Tributarios.doc Página 1 de 10 Nº Inscripto: (Para uso exclusivo del Tribunal) c) d) La indicación "original" o "copia". Nombre y número de cédula de identidad para operaciones con consumidores finales que superen $ 10.000 excluido el IVA. Una persona física residente vendió un inmueble en mayo de 2012 cuya adquisición estaba inscripta en registros públicos. Al calcular el resultado real gravado por IRPF le dio un importe negativo. Dichas pérdidas fiscales las puede descontar de otros incrementos patrimoniales alcanzados por IRPF: Actualizadas por IPC, en los siguientes 2 años. Actualizadas por IPC, en los siguientes 5 años. Actualizadas por IPPN, en los siguientes 2 años. Actualizadas por IPPN, en los siguientes 5 años. Pregunta: 3. a) b) c) d) Un vendedor dependiente recibe mensualmente $ 3.000 en concepto de combustible para el cumplimiento de sus funciones. No trae rendición de cuentas porque el monto fue calculado en función de una paramétrica aceptada por DGI, cuyos parámetros son los kilómetros que en promedio recorre el vendedor mensualmente y el precio del combustible. Usted está analizando cómo tratar la partida para IRPF y el gasto para IRAE. ¿Cuál de los siguientes razonamientos es correcto?: La partida no está gravada por IRPF porque se considera con rendición de cuentas. El gasto no es deducible para IRAE porque la contraparte no paga IRPF. La partida no está gravada por IRPF porque se considera con rendición de cuentas. El gasto no es deducible para IRAE porque la paramétrica no es suficiente respaldo documental. La partida está gravada por IRPF. No es deducible para IRAE, dado que la paramétrica no es suficiente respaldo documental para ningún impuesto. La partida está gravada por IRPF. Es deducible para IRAE porque la contraparte está gravada por IRPF. Pregunta: 4. a) b) c) d) Existen casos en que las rentas empresariales provienen de actividades desarrolladas parcialmente en el país. ¿En cuál de los siguientes casos las normas NO establecen un porcentaje ficto para determinar la renta de fuente uruguaya gravada por IRNR? Las rentas de las compañías de seguros que provengan de operaciones de seguros o reaseguros que cubran riesgos en Uruguay o que refieran a personas que al tiempo de la celebración del contrato residieran en el país. Las rentas obtenidas por las agencias extranjeras de noticias internacionales. Las rentas de las compañías extranjeras de transporte marítimo, aéreo o terrestre por los pasajes y fletes de cargas correspondientes a los transportes del país al extranjero. Las rentas de las compañías extranjeras de transporte marítimo, aéreo o terrestre por los pasajes y fletes de cargas correspondientes a los Pregunta: 5. a) b) c) d) 2013 - Prueba específica - Encargado de Ingresos Tributarios.doc Página 2 de 10 Nº Inscripto: (Para uso exclusivo del Tribunal) transportes del extranjero al país. Un contribuyente de IRAE que sólo opera en plaza obtuvo ingresos superiores a UI 160:000.000 en el ejercicio, de los cuales parte constituyen rentas gravadas por IRAE y parte NO gravadas. De acuerdo a la normativa vigente, los gastos financieros no podrán deducirse de forma directa, por lo que se deberán prorratear dichos gastos en función de un coeficiente. Indique a continuación el coeficiente a aplicar para determinar los gastos financieros deducibles (asociados a rentas gravadas): Promedio de activos que generan rentas gravadas sobre el promedio del total de activos fiscales. Considerando para realizar el promedio la situación al inicio y al cierre del ejercicio. Promedio de activos que generan rentas gravadas sobre el promedio del total de activos fiscales. La determinación del promedio se hará con información mensual del año en que se liquida. Total de rentas gravadas por IRAE sobre el total de los ingresos valuados de acuerdo a normas fiscales. Promedio de rentas gravadas por IRAE de los últimos tres ejercicios, sobre el promedio de los ingresos fiscales de los últimos tres ejercicios. Pregunta: 6. a) b) c) d) Un contribuyente de IRAE, adquirió durante su ejercicio económico bienes muebles computables para la exoneración por inversiones. Al finalizar dicho ejercicio, el mencionado contribuyente determinó una renta neta fiscal positiva (ganancia fiscal) y cuenta con rubros patrimoniales suficientes para constituir la reserva obligatoria determinada por el artículo 53 del Título 4. Indique a continuación cuál es el importe de la reserva a constituir, suponiendo que el valor de los bienes muebles adquiridos sujetos al beneficio asciende a $ 10.000 y es posible usar el máximo beneficio dispuesto por la referida norma. El monto de la cuenta “Reservas por exoneración por Inversiones” a constituir sería de $ 10.000. El monto de la cuenta “Reservas por exoneración por Inversiones” a constituir sería de $ 2.000. (20% sobre los $ 10.000 de activos adquiridos). El monto de la cuenta “Reservas por exoneración por Inversiones” a constituir sería de $ 4.000. (40% sobre los $ 10.000 de activos adquiridos). El monto de la cuenta “Reservas por exoneración por Inversiones” a constituir sería de $ 0, ya que la reserva legal del artículo 93 de la Ley 16.060 alcanzó su máximo. Pregunta: 7. a) b) c) d) Indicar cuál de las siguientes afirmaciones es correcta en relación a las Pérdidas Fiscales de Ejercicios Anteriores (PFEA) devengadas a partir de la entrada en vigencia del IRAE. Estas PFEA son deducibbles: siempre que no hayan transcurrido más de 3 años a partir del cierre del ejercicio en que se produjo la pérdida, actualizadas por IPPN (índice de precios al productor de productos nacionales) entre el cierre del ejercicio Pregunta: 8. a) 2013 - Prueba específica - Encargado de Ingresos Tributarios.doc Página 3 de 10 Nº Inscripto: (Para uso exclusivo del Tribunal) b) c) d) 9. a) b) c) d) 10. a) b) c) d) 11. a) b) c) d) 12. a) en que se produjeron y el que se liquida. siempre que no hayan transcurrido más de 5 años a partir del cierre del ejercicio en que se produjo la pérdida, actualizadas por IPPN (índice de precios al productor de productos nacionales) entre el cierre del ejercicio en que se produjeron y el que se liquida. siempre que no hayan transcurrido más de 3 años a partir del cierre del ejercicio en que se produjo la pérdida, actualizadas por IPC (índice de precios al consumo) entre el cierre del ejercicio en que se produjeron y el que se liquida. siempre que no hayan transcurrido más de 5 años a partir del cierre del ejercicio en que se produjo la pérdida, actualizadas por IPC (índice de precios al consumo) entre el cierre del ejercicio en que se produjeron y el que se liquida. Pregunta: ¿Cuándo se vierte la retención de IMEBA si se efectuara un anticipo con fecha posterior a la entrega del bien? Dentro del mes siguiente al pago del anticipo. Dentro del ejercicio siguiente al de su pago. Dentro del mes siguiente a la entrega. Dentro del mes de la entrega. ¿En cuál de las siguientes situaciones se puede considerar que el crédito es incobrable a los efectos del IVA? Cuando transcurren dieciseis meses contados a partir del vencimiento de la obligación de pagar el adeudo. Pago con cheque librado por el deudor sin provisión suficiente de fondos, se realizó la denuncia penal correspondiente, estando pendiente a la fecha el trabado del embargo por tal adeudo. Cuando el deudor es procesado por el delito de insolvencia fraudulenta. Cuando el deudor solicita el concordato preventivo, y aún no se concedió la moratoria provisional. Pregunta: ¿Cuál de los siguientes sujetos NO es mencionado como agente de percepción del IVA en la comercialización de carne fresca? Importadores de carne fresca. Carnicerías. Mataderos. Frigoríficos. Pregunta: Pregunta: Una empresa (A) posee en su activo acciones de otra empresa uruguaya (B). A los efectos de valuar las acciones de (B) en el impuesto al patrimonio de (A): No es relevante la valuación, puesto que en ningún caso afecta la 2013 - Prueba específica - Encargado de Ingresos Tributarios.doc Página 4 de 10 Nº Inscripto: (Para uso exclusivo del Tribunal) b) c) d) determinación del impuesto al patrimonio de (A). Se puede optar por su valor patrimonial proporcional valuado según normas de IP o por su cotización en la bolsa de valores. Si no cotizara, se podría optar por el costo de adquisición revaluado por la variación del IPPN entre el cierre de ejercicio anterior y el que se liquida. Se puede optar por cualquiera de los siguientes 3 métodos: por su valor patrimonial proporcional valuado según normas de IP, por su cotización en la bolsa de valores al cierre del ejercicio fiscal de (B) o por utilizar el costo de adquisición revaluado por IPPN al cierre del ejercicio fiscal de (B). Deben valuarse a su cotización en bolsa de valores al cierre del ejercicio fiscal de (B). Si no cotizaran, se debe solicitar la valuación de un perito. Una empresa contribuyente de IRAE e IP mantiene al 31/12 un pasivo por servicios con una persona física domiciliada en el exterior; siendo el 31/5 la fecha de cierre del ejercicio fiscal. ¿De acuerdo a cuál de las siguentes afirmaciones corresponde realizar la retención del IP? Por el saldo mantenido al 31/5, siendo aplicable la tasa de retención de las personas físicas y el mínimo no imponible correspondiente. Por el saldo mantenido al 31/12, siendo aplicable la tasa de retención de las personas físicas y el mínimo no imponible correspondiente. Por el saldo mantenido al 31/5, siendo aplicable la tasa del 1,5%. Por el saldo mantenido al 31/12, siendo aplicable la tasa del 1,5%. Pregunta: 13. a) b) c) d) Una empresa local contribuyente de IRAE tiene inversiones en empresas del exterior. A los efectos de calcular su impuesto al patrimonio la inversión en el exterior se debe valuar: Al costo revaluado por IPPN, o cotización en bolsa del exterior en caso de existir. Al costo revaluado por IPPN, o por el valor estimado por un perito siempre que el mismo sea razonable a juicio de la DGI. Al costo de adquisición en la moneda de origen por el tipo de cambio de cierre del ejercicio fiscal. Al costo de adquisición en la moneda de origen por el tipo de cambio del día inmediato anterior de realizada la inversión. Pregunta: 14. a) b) c) d) 15. a) b) c) d) Conforme al Título 1, ¿de qué forma deberán ser imputados los pagos por adeudos tributarios a la DGI (exceptuadas las cuotas por facilidades de pago)? Serán imputados en primer término a la cancelación de la deuda por impuestos. Serán imputados en primer término a la cancelación de la deuda por multas. Serán imputados a prorrata de los adeudos a cancelar por impuestos, multas y recargos. Serán imputados en primer término a la cancelación de la deuda por recargos. Pregunta: 2013 - Prueba específica - Encargado de Ingresos Tributarios.doc Página 5 de 10 Nº Inscripto: (Para uso exclusivo del Tribunal) De acuerdo a la Ley 14.412 (Ley de Cheques), indique cuál es el plazo de presentación para el pago de un cheque librado en el país en moneda nacional, si ha sido girado sobre bancos situados en el mismo lugar: Quince días desde la fecha designada en el cheque. Treinta días desde la fecha designada en el cheque. Diez días desde la fecha designada en el cheque. Ciento ochenta días desde la fecha designada en el cheque. Pregunta: 16. a) b) c) d) De acuerdo a la Ley 14.412 (Ley de Cheques), en caso que en un cheque existan diferencias entre la cantidad escrita en letras y la cantidad escrita en números, indicar cuál de las siguientes es la opción correcta: El cheque no tendrá validez. Valdrá la cantidad escrita en letras. Valdrá la cantidad escrita en números. Se deberá corregir el cheque con un interlineado corrigiendo una de las dos cantidades. Pregunta: 17. a) b) c) d) 18. a) b) c) d) 19. a) b) c) d) 20. a) b) Según lo establecido en la Resolución de DGI 250/984, los certificados de crédito no endosables serán entregados dentro del plazo de: 25 días contados a partir de la presentación de la solicitud. 40 días contados a partir de la presentación de la solicitud. No existe plazo estipulado. 40 días hábiles a partir de la presentación de la solicitud. Pregunta: Los proveedores de exportadores, que fueran cesionarios de créditos de éstos en concepto del IVA: Podrán ceder tales créditos a otros contribuyentes, siempre que no tengan adeudos con la DGI. Podrán ceder tales créditos a otros contribuyentes, siempre que no tengan adeudos con la DGI o con el BPS, según cuál sea el tipo de Certificado de Crédito. Podrán ceder tales créditos a otros contribuyentes, siempre que no hayan tenido adeudos con la DGI en el último año. No podrán ceder tales créditos a otros contribuyentes en ningún caso. Pregunta: De acuerdo al Título 3 en lo referente a las zonas francas, indicar cuál de las alternativas siguientes es la correcta: Únicamente los trabajadores extranjeros que opten por tributar el Impuesto a las Rentas de No Residentes (IRNR) podrán optar por no quedar incluidos en el sistema de seguridad social uruguayo. Las empresas particulares autorizadas a explotar una zona franca están Pregunta: 2013 - Prueba específica - Encargado de Ingresos Tributarios.doc Página 6 de 10 Nº Inscripto: (Para uso exclusivo del Tribunal) c) d) 21. a) b) c) d) exoneradas de impuestos al igual que los usuarios. Los usuarios que ingresen mercaderías desde el exterior a las zonas francas deberán pagar los correspondientes tributos aplicables en la importación, los que le serán devueltos en la forma de certificados de crédito. Una persona física puede adquirir la calidad de usuario de una zona franca. Indique ¿cuál de los siguientes sujetos pasivos podría optar por liquidar IRAE ficto y NO debería preceptivamente tributar IRAE? Establecimiento permanente de una entidad no residente, con ingresos del ejercicio anterior superiores a 4.000.000 UI, e ingresos del presente ejercicio inferiores a 4.000.000 UI. Sociedad Anónima con ingresos del ejercicio anterior inferiores a 4.000.000 UI, e ingresos del presente ejercicio superiores a 4.000.000 UI. Sociedad de Responsabilidad Limitada con ingresos del ejercicio anterior inferiores a 4.000.000 UI, e ingresos del presente ejercicio superiores a 4.000.000 UI. Sociedad de Responsabilidad Limitada con ingresos del ejercicio anterior superiores a 4.000.000 UI, e ingresos del presente ejercicio inferiores a 4.000.000 UI. Pregunta: Una persona física residente trabaja como dependiente en una empresa. El sector de liquidación de haberes cuenta con los siguientes datos: -El monto de aportes personales a la seguridad social: aporte jubilatorio, FRL, FONASA y los aportes a la Caja de Auxilio. -Si bien la persona aportó a la categoría 3 de la Caja de Jubilaciones y Pensiones de Profesionales Universitarios (CJPPU) durante todo el 2013, no informó esto en el Formulario 3100. -Que la persona pagó $ 60.000 en todo el ejercicio por concepto de cuotas hipotecarias de un préstamo que solicitó en el BHU para adquirir su casa habitación. Al calcular el ajuste anual de IRPF de la persona en cuestión, la empresa le pide a Usted que le indique qué considerar como deducciones admitidas: Los aportes a la seguridad social retenidos por la empresa, excepto los aportes a la Caja de Auxilio, y los aportes a la CJPPU de todo el ejercicio. Los aportes a la seguridad social retenidos por la empresa, incluso los aportes a la Caja de Auxilio, y los aportes a la CJPPU de todo el ejercicio. Únicamente los aportes a la seguridad social retenidos por la empresa, incluso los aportes a la Caja de Auxilio. Únicamente los aportes a la seguridad social retenidos por la empresa, incluso los aportes a la Caja de Auxilio y las cuotas hipotecarias pagadas y devengadas en el ejercicio. Pregunta: 22. a) b) c) d) 23. Nota 204/2006 - Procedimiento de reestampillado. Para el caso del whisky de origen nacional, el departamento de Ingresos Tributarios deberá seguir Pregunta: 2013 - Prueba específica - Encargado de Ingresos Tributarios.doc Página 7 de 10 Nº Inscripto: (Para uso exclusivo del Tribunal) el siguiente procedimiento: a) b) c) d) 1-Fraccionar la bobina, a los efectos de posibilitar la entrega al contribuyente de cantidades menores a 7000 estampillas. 2-Ingresar en el sistema de estampillas la salida de la bobina. 3-Llevar el control de las estampillas entregadas a cada contribuyente en una planilla excel con iguales datos a los ingresados en el sistema. 4-Entregar al contribuyente un recibo. 1-Fraccionar la bobina, a los efectos de posibilitar la entrega al contribuyente de cantidades menores a 5000 estampillas. 2-Ingresar en el sistema de estampillas la salida de la bobina. 3-Llevar el control de las estampillas entregadas a cada contribuyente en una planilla excel con iguales datos a los ingresados en el sistema. 4-Entregar al contribuyente un recibo. 1-Fraccionar la bobina, a los efectos de posibilitar la entrega al contribuyente de cantidades menores a 7000 estampillas. 2-Ingresar en el sistema de estampillas la salida de la bobina. 3-Realizar el acta de entrega de estampillas. 4-Archivo de la vía del Acta que queda en la oficina. 1-Fraccionar la bobina, a los efectos de posibilitar la entrega al contribuyente de cantidades menores a 5000 estampillas. 2-Ingresar en el sistema de estampillas la salida de la bobina. 3-Realizar el acta de entrega de estampillas. 4-Entregar al contribuyente un recibo. Para el caso de control de depósito establecido en la Nota 63/09, si se identifican diferencias correspondientes a errores en el monto de la transferencia con lo que figura en el Estado de cuenta Bancario se procede de la siguiente manera: Se reporta el error detectado a Planeamiento Operativo de Recaudación con copia a la dirección de la División Recaudación. El primero reclama al BROU que si la diferencia se debe a un error cometido por este, corrija y reenvíe los informes modificados con copia al Departamento de Ingresos Tributarios para que este último continúe con el procedimiento correspondiente. Se le reclama al BROU informándole los errores detectados y se le envía a éste el informe corregido, solicitándole que confirme la corrección con copia a Planeamiento Operativo de Recaudación y a la dirección de la División Recaudación. Se reporta el error detectado a Planeamiento Operativo de Recaudación con copia a la dirección de la División Recaudación, y se le envía el informe corregido. Planeamiento Operativo de Recaudación debe reenviar el informe corregido al BROU y hacer el reclamo correspondiente. Se le reclama al BROU que corrija y reenvíe los informes modificados. Si la diferencia se debe a un error cometido por éste al realizar la transferencia, se solicita que se solucione y se envíe el correspondiente informe de dicha situación con copia a Planeamiento Operativo de Recaudación y a la dirección de la División Recaudación. Pregunta: 24. a) b) c) d) 2013 - Prueba específica - Encargado de Ingresos Tributarios.doc Página 8 de 10 Nº Inscripto: (Para uso exclusivo del Tribunal) Procedimiento de cobranza para Contribuyentes NO CEDE. El Departamento de Ingresos Tributarios deberá recibir pagos con boletos 2/911 de contribuyentes NO CEDE en el caso de: Pago de IMEBA plaza contribuyente. Pago de Anticipos de IRAE. Multas de RUC. Pago de cuotas de convenios. Pregunta: 25. a) b) c) d) 26. a) b) c) d) Pregunta: Los contribuyentes que opten por realizar el pago de sus obligaciones en dólares americanos podrán realizar el pago de la siguiente manera, indique la opción correcta: El importe a pagar en dólares debe escriturarse en esa moneda. Con un mismo cheque que se utilice para abonar 20 declaraciones y/o boletos de pagos. Exclusivamente en efectivo. Con un mismo cheque que se utilice para abonar 50 declaraciones y/o boletos de pagos. Al realizar el control del depósito de Entidades Colaboradoras, el Departamento Ingresos Tributarios deberá ingresar al sitio del Portal del Estado Uruguayo y realizar ciertas consultas. En relación al control en las fechas de depósito, ¿cuál es uno de los controles que se debe hacer? Que la fecha de depósito sea 12 horas hábiles posteriores a la fecha que figura como "Fecha" en la/s consulta/s. Que la fecha de depósito sea 24 horas hábiles posteriores a la fecha que figura como "Fecha" en la/s consulta/s. Que la fecha de depósito sea 36 horas hábiles posteriores a la fecha que figura como "Fecha" en la/s consulta/s. Que la fecha de depósito sea 48 horas hábiles posteriores a la fecha que figura como "Fecha" en la/s consulta/s. Pregunta: 27. a) b) c) d) Control del depósito de Entidad Colaboradora - Cobranza descentralizada y devolución de créditos en efectivo. El Departamento de Ingresos Tributarios deberá realizar determinados controles. Si existen diferencias, se identifican las mismas y se procede de determinada forma. ¿Cómo debe proceder para el caso de errores en el formulario 4500? Se reporta vía mail el error al Departamento de Planeamiento Operativo para que este proceda a reclamar a la Entidad Colaboradora. Hasta tanto no se reciba el 4500 modificado no se envía información alguna a la División Informática. Se procede a reclamar a la Entidad Colaboradora, solitando que se corrija y se reenvíe el formulario modificado. Hasta tanto no se reciba el 4500 modificado no se envía información alguna a la División Informática. Se reporta vía mail la diferencia a la División Informática para que ésta proceda a reclamar a la Entidad Colaboradora. Se procede a reclamar a la Entidad Colaboradora, con copia a la División Informática, solicitando que se corrija y se reenvíe el formulario Pregunta: 28. a) b) c) d) 2013 - Prueba específica - Encargado de Ingresos Tributarios.doc Página 9 de 10 Nº Inscripto: (Para uso exclusivo del Tribunal) modificado. Para el caso de cobranza en oficina de gravámenes en la exportación que sean cancelados con certificados de crédito, se estableció un procedimiento en el que se establece que NO pueden aceptarse pagos a los códigos de impuesto a los gravámenes en la exportacion: Sin la correspondiente letra A. Sin la previa intervención del Sector Controles Especiales Importaciones. Sin la correspondiente letra R. Sin la correspondiente letra D. Pregunta: 29. a) b) c) d) Para el caso de un pago realizado en oficinas de DGI con cheque devuelto, dentro de las tareas que el Departamento de Ingresos Tributarios deberá realizar se encuentra la confección de un informe para el Departamento de Controles Extensivos/Convenios/GC a efectos de incorporarle la marca "R" en el Archivo Histórico de Pagos del contribuyente. Dicho informe se debe enviar: En el día en que se recibe el cheque devuelto. Dentro de los primeros 3 días en que se recibe el cheque devuelto. Dentro de los primeros 5 días hábiles en que se recibe el cheque devuelto. En un plazo de un mes desde que se recibe el cheque devuelto. Pregunta: 30. a) b) c) d) Resultado final: 2013 - Prueba específica - Encargado de Ingresos Tributarios.doc Página 10 de 10