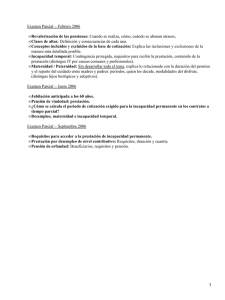

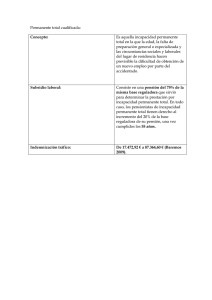

Guía del Trabajador Autónomo

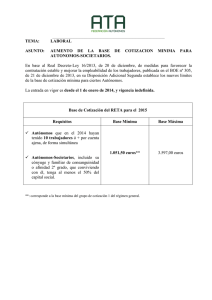

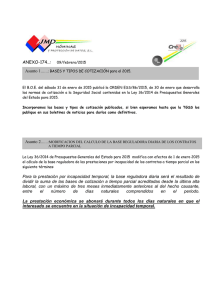

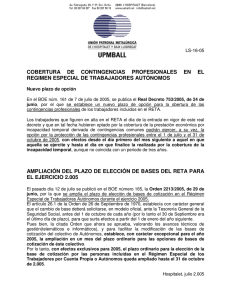

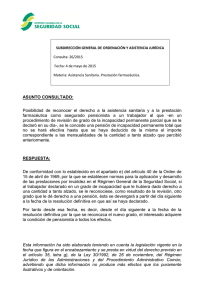

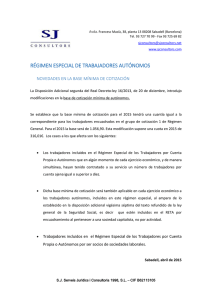

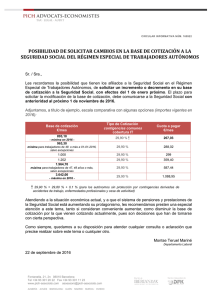

Anuncio