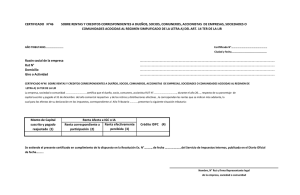

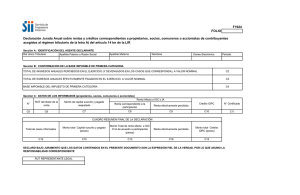

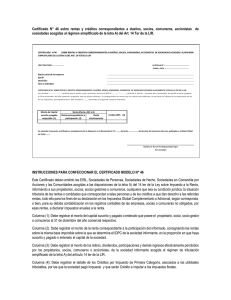

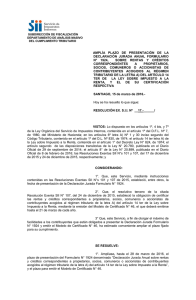

circular n° 20. - Reforma Tributaria

Anuncio