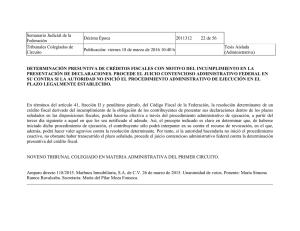

Febrero 2009 - Colegio de Contadores Públicos Guadalajara

Anuncio