Unidad No. III. Decisiones financieras a largo plazo.

Anuncio

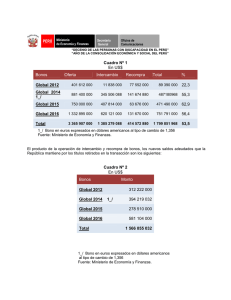

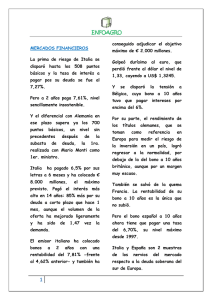

Asignatura: Finanzas II. Ra Asignatura Carrera Año Académico Unidad No. III Profesor : : : : : Finanzas II. Ingeniería en sistemas. III Año Decisiones financieras a largo plazo. MSc. Mauricio Navarro Zeledón. Unidad III: Decisiones financieras a largo plazo. 1. Características del financiamiento de la deuda a largo plazo. La deuda a largo plazo es una forma importante de financiamiento a largo plazo, financiamiento con un vencimiento inicial de más de un año o menos. Puede obtenerse con un préstamo a plazos, el cual se negocia con una institución financiera, o a través de la venta de bonos, que son deuda negociable vendida a prestamistas institucionales o individuales. El proceso de la venta de bonos, así como de acciones generalmente se realiza por medio de un banquero de inversiones, es decir, aquella institución que puede ayudar en las colocaciones privadas y desempeñar un papel primordial en las ofertas públicas. La deuda a largo plazo proporciona medios financieros y es un componente deseable de la estructura de capital, ya que tiende a disminuir el costo de capital promedio ponderado (CCCP). Las deudas a largo plazo de un negocio tienen, por lo común un vencimiento de entre 5 a 20 años. Cuando una deuda a largo plazo vence en un año o menos, los contadores mostrarán el saldo de la deuda a largo plazo como un pasivo a largo plazo, ya que en este punto se convierten en una obligación a corto plazo. Un tratamiento similar reciben las porciones de deuda a largo plazo que han de pagarse en el año entrante. Estas partidas son, en general, clasificadas como “partida corriente de deuda a largo plazo”. Provisiones de préstamos estándares. En los convenios de préstamos a largo plazo se incluyen varias estipulaciones generales, conocidas como provisiones de préstamos estándares. Estas provisiones especifican ciertos criterios de registro, pago de impuestos y mantenimiento general de las operaciones de la empresa prestaría. Tales medidas no representan un obstáculo para la empresa financieramente sólida. A continuación, se enumeran las provisiones de préstamo estándares más comunes: a. Se le exige al prestatario mantener registros contables satisfactorios de acuerdo con los principios de contabilidad generalmente aceptados. b. Se le pide al prestatario proporcionar estados financieros auditados de manera periódica, los cuales son utilizados por el prestamista a fin de vigilar a la empresa y para hacer cumplir ciertas restricciones del convenio. c. Se le exige al prestatario pagar impuestos y otras obligaciones en los períodos establecidos. d. Se le requiere al prestatario mantener toda la planta en buenas condiciones de trabajo, de tal manera que debe comportarse como una “empresa en marcha” Provisiones de préstamos restrictivos. Los convenios de préstamos a largo plazo, ya sea que resulten de un préstamo a plazos o de una emisión de bonos, por lo general, incluyen ciertas cláusulas restrictivas, condiciones contractuales que establecen ciertas MSc. Mauricio Navarro Zeledón. Página 1 Asignatura: Finanzas II. obligaciones operativas y financieras del prestatario. Como el prestamista está comprometiendo fondos por un período prolongado, es natural que busque protegerse. Las cláusulas restrictivas, junto con las provisiones de préstamos estándares, permiten al prestamista vigilar y controlar las actividades del prestatario para protegerse contra el problema de administración, creado por la relación entre propietarios y prestamistas. Las cláusulas restrictivas permanecen en vigor por la duración del convenio de deuda. A continuación se enumeran las cláusulas restrictivas más comunes: a. El prestatario está obligado a mantener un nivel mínimo de capital neto de trabajo. Al estar éste por debajo del mínimo es considerado como un indicativo de liquidez inadecuada, un precursor común al incumplimiento de la deuda y quiebra decisiva. b. Se prohíbe al prestatario vender cuentas por cobrar para generar efectivo, ya que al hacerlo podrían provocar la reducción de efectivo por un período largo si las ganancias son empleadas para sufragar obligaciones corrientes. c. Los prestamistas a largo plazo impone por lo común, restricciones imponen, por lo común, restricciones a los activos fijos, los cuales prohíben a la empresa la liquidación, la adquisición y el gravamen de activos fijo, ya que estas acciones podrán dañar su capacidad para pagar su deuda. d. Muchos convenios de deuda prohíben la solicitud de préstamo subsecuente al no permitir deudas adicionales a largo plazo, o al requerir que dicho préstamo esté “subordinado” al préstamo original. Subordinación significa que todos los acreedores significa que todos los acreedores subsecuentes o de menor importancia acuerden esperar hasta que todas las demandas de la deuda principal (prioritaria) sean satisfechas ates de hacer las suyas. e. A los prestatarios se les puede prohibir entrar en ciertos tipos de arrendamiento para limitar obligaciones adicionales de pagos fijos. f. Algunas veces, el prestamista prohíbe combinaciones, por lo que exige al prestatario acordar el no consolidarse, fusionarse o asociarse con cualquier otra empresa, ya que dicha acción podría cambiar de manera significativa el riesgo empresarial y el financiero del prestatario. g. A fin de prevenir la liquidación del activo a través de elevados pago de salarios, el prestamista puede prohibir o limitar aumentos de salarios para empleados específicos. h. El prestamista puede incluir restricciones administrativas requiriendo al prestatario el mantenimiento de ciertos “empleados claves”, sin los cuales el futuro de la empresa sería incierto. i. En ocasiones el prestamista incluye una condición que limita las alternativas de inversión en valores del prestatario. Esta restricción protege al prestamista a controlar el riesgo y la facilidad de venta de los valores invertidos por el prestatario. j. Eventualmente, un convenio obliga de manera específica, al prestatario a gastar los fondos prestados en una necesidad financiera comprobada. k. Una provisión limita relativamente común limita los pagos de dividendos de efectivo anuales de la empresa a un máximo de 50 a 70% de sus utilidades netas, o a una cantidad específica. En el proceso de negociación de las condiciones de préstamos a largo plazo, el prestatario y el prestamista deben acordar las provisiones restrictivas aceptables. Costo de la deuda a largo plazo. El costo de la deuda a largo plazo generalmente es mayor que el préstamo a corto plazo. Además de las provisiones estándares y restrictivas, en el convenio de deuda a largo plazo se deben especificar la tasa de interés, la regulación de pagos y el monto de éstos. Los principales factores que afectan el costo, o tasa de interés, de la deuda a largo plazo son: el vencimiento del préstamo, monto del préstamo y, el más importante, el riesgo del prestatario y el costo básico del dinero. MSc. Mauricio Navarro Zeledón. Página 2 Asignatura: Finanzas II. Vencimiento del préstamo. Los préstamos a largo plazo, por lo general, tienen tasas de interés más altas que los préstamos a corto plazo. Existe una tendencia para que las curvas de rendimiento tengan dirección ascendente (tasas de interés a largo plazo mayores que las tasas a corto plazo) como resultado de diversos factores: (1) la expectación general de tasas futuras de inflación más altas. (2) preferencias del prestamista por préstamos más líquidos, a plazos más cortos y (3) mayor demanda de préstamos a largo plazo que a corto plazo en relación con la oferta de dichos préstamos. En un sentido más práctico, a mayor plazo de un préstamo, menor la veracidad en el pronóstico de las tasas de interés futuras, y por lo tanto más alto el riesgo del prestamista de renunciar a una oportunidad para prestar dinero a una tasa superior. Asimismo, a mayor plazo, más alto será el riesgo de reembolso asociado con el préstamo. Para compensar todos estos factores, el prestamista, por lo común, cobra una tasa de interés más alta en los préstamos a largo plazo. Monto del préstamo. La cantidad de un préstamo afecta, de manera inversa, el costo de intereses del préstamo. Es posible que los costos de administración del préstamo, por unidad monetaria recibida disminuyan con el creciente monto del préstamo. Por otro lado, aumenta el riesgo para el prestamista, ya que los préstamos mayores resultan en una menor diversificación. Por tanto, debe evaluarse el monto del préstamo solicitado por cada prestatario a fin de determinar el intercambio entre el costo y el riesgo administrativo neto. Riesgo del prestatario. Cuanto más elevado sea el apalancamiento operativo de la empresa, mayor será su riesgo empresarial. Entonces, cuanto mayor sea el índice de endeudamiento a razón de pasivo/capital del prestatario (o menor índice del número de veces en que se han ganado intereses o índice de cobertura de pagos fijos), más alto será su riesgo financiero. La preocupación principal del prestamista es la capacidad del prestatario para reembolsar el préstamo como se estableció en el convenio de deuda. La evaluación total de riesgo empresarial y el financiero del prestatario, junto con la información sobre los patrones de pagos anteriores, es utilizada por el prestamista para establecer la tasa de interés de cualquier préstamo. Costo básico del dinero. El costo del dinero es la base para determinar la tasa nominal de interés cobrada. Generalmente, la tasa sobre los valores de los bonos del Tesoro de un país con vencimientos equivalentes se utiliza como el costo básico (riesgo menor) del dinero. Para determinar la tasa nominal de interés que ha de cobrarse, el prestamista añadirá primas por el monto del préstamo y riesgo del prestatario al costo básico del dinero para un vencimiento especifico. De manera alternativa, algunos prestamistas determinan un clase de riesgo de un presunto prestatario y hallan tasas cobradas en préstamos de vencimiento similar a empresas que se cree que están en la misma clase de riesgo. En lugar de determinar una prima de riesgo, el prestamista puede utilizar la prima de riesgo prevaleciente en el mercado para préstamos similares. 2. Préstamos a plazos. Un préstamo a plazo (largo plazo) es un préstamo concedido por una institución financiera a una organización de negocios, el cual tiene un vencimiento inicial de más de un año. Por lo general estos préstamos tienen vencimientos de 5 a 12 años; existen vencimientos menores, pero son más comunes los vencimientos de cinco años mínimo. Con frecuencia, los préstamos a plazos se conceden para financiar necesidades de capital de trabajo permanentes, para comprar maquinaria y equipo, o para liquidar otros préstamos. MSc. Mauricio Navarro Zeledón. Página 3 Asignatura: Finanzas II. Características de los acuerdos de préstamos a plazos. El acuerdo de préstamos a plazos es un contrato formal que varía de unas cuantas a cientos de páginas. Por lo común se especifican los siguientes elementos en dicho documento: el monto y vencimiento del préstamo, fechas de pago, tasa de interés, provisiones estándares, provisiones restrictivas, garantías (si existieran) propósito del préstamo, acción que ha de tomarse en caso de que el acuerdo sea violado, warrants de compra de acciones. De estos, sólo las fechas de pago, los requisitos de garantías y los warrants de compra de acciones, requieren de un análisis posterior. Fechas de pago. Los acuerdos de préstamo a plazos especifican, por lo general, los pagos mensuales, trimestrales, semestrales o anuales del préstamo. Con frecuencia estos pagos iguales reembolsan en su totalidad el interés y el principal sobre la vida o duración del préstamo. Un acuerdo de préstamo a plazos ocasionalmente requerirá de pagos periódicos durante la vigencia del préstamo seguido por un pago único o pago global al vencimiento. El llamado pago global representa el principal total del préstamo, si los pagos periódicos sólo representan el interés. Requisitos de garantía. Los acuerdos del préstamo a plazos pueden ser con o sin garantía. Los préstamos con garantía (asegurado) tienen activos específicos en prenda como garantía. La garantía, por lo general, toma la forma de un activo, como maquinaria y equipo, planta, inventario, pignoración de cuentas por cobrar y valores de prenda. Los préstamos sin garantía (no asegurados) son obtenidos sin activos específicos en prenda como garantía. El que se requiera o no la garantía depende de la evaluación del prestamista respecto de la condición financiera del prestatario. Cualquier garantía requerida, y su disposición en diversas circunstancias, se describen específicamente en el convenio del préstamo a plazos. Además, el prestamista los documentos legales necesarios para: (1) establecer claramente su derecho a confiscar y liquidar la garantía del préstamo en el caso de que el prestatario incumpla, y (2) notificar a prestamistas subsiguientes de una demanda anterior sobre el (los) activo(s). Warrants (vales para suscripción) de compra de acciones. Una tendencia en el préstamo a plazos consiste en que el prestatario proporcione al prestamista ciertos beneficios monetarios extras, además del pago de intereses y del reembolso del principal. Los warrants (vales de suscripción) de compra de acciones son instrumentos que proporcionan al tenedor el derecho de comprar una cantidad de acciones comunes de la presa a un precio determinado durante cierto período. Estos son utilizados para alentar a los prestamistas institucionales a realizar préstamos a largo plazo, posiblemente en términos más favorables. Prestamistas a plazos. Las principales instituciones que realizan préstamos a plazos son los bancos comerciales, compañías de desarrollo regional, instituciones del gobierno que financian al pequeño comercio, compañías de inversión del pequeño comercio, sociedades financieras comerciales y las subsidiarias financieras de fabricantes de equipos. 3. Bonos corporativos. Un bono corporativo es un certificado el cual indica que una corporación ha pedido prestada cierta cantidad de dinero a una institución o a un individuo y se compromete a pagarla en el futuro en condiciones claramente MSc. Mauricio Navarro Zeledón. Página 4 Asignatura: Finanzas II. definidas. La mayoría de los bonos se emiten con vencimientos de 10 a 30 años y con un valor nominal de $ 1,000. La tasa establecida de interés sobre un bono representa el porcentaje del valor nominal del bono que se pagará anualmente, por lo común en dos pagos semestrales iguales. A los tenedores de bonos, que son los prestamistas, se les prometen pagos semestrales de interés y, al vencimiento, el reembolso del monto del principal (valor nominal). Aspectos legales de los bonos corporativos. Como la emisión de bonos corporativos puede ser por cientos de millones (en unidades monetarias) captados por la venta de partes de deuda a muchas personas no involucradas, se requieren ciertos trámites legales para proteger a los compradores. Los tenedores de bonos son protegidos legalmente por la institución emisora y el fiduciario. Contrato de emisión. Un contrato de emisión es un documento legal que enuncia las condiciones bajo las cuales se ha emitido un bono. Especifica tanto los derechos de los tenedores de bonos así como las obligaciones de la corporación emisora. Además de precisar los pagos de interés y el principal, las fechas y de contener diversas provisiones estándares y restrictivas frecuentemente contiene requisitos y provisiones de fondos de amortización con respecto a un interés sobre obligaciones (si el bono es con garantía). Requisitos de fondos de amortización. Las provisiones estándares y restrictivas para el préstamo a largo plazo y para las emisiones de bonos se estudiaron anteriormente. Sin embargo, un requisito de fondos de amortización es una provisión restrictiva frecuentemente incluida en un contrato de emisión. Su objetivo es proporcionar el retiro sistemático de bonos antes de su vencimiento. Para llevar a cabo tal requisito, la corporación paga de manera semestral y anual a un fiduciario, quien utiliza estos fondos para rescatar bonos comprándolos en el mercado. Este proceso se simplifica por medio de la inclusión de una cláusula de redención, la cual permite al emisor recomprar bonos a un precio establecido antes del vencimiento. El fiduciario “retirará” bono sólo cuando no se puedan adquirir bonos suficientes en el mercado o cuando su precio este por encima del precio (opción de compra) establecido. Interés sobre obligaciones. El contrato de emisión es similar al acuerdo de préstamo en el sentido de que cualquier garantía tomada como prenda sobre el bono es identificada específicamente en el documento. Por lo regular, el derecho sobre la garantía forma parte del contrato, y al disposición de ésta, en diversas circunstancias, se describe con precisión. La protección de la garantía del bono es de suma importancia para aumentar la seguridad y, por tanto, la comerciabilidad de la emisión de bonos. Fiduciario. Un fiduciario es un tercero en un contrato de emisión. El fiduciario puede ser un individuo, una corporación o, a menudo, el departamento fiduciario de un banco comercial. El fiduciario, por cuyos servicios recibe un pago, actúa como un “guardián” a favor de los tenedores de bonos, a fin de asegurar que el emisor no incumpla con sus responsabilidades contractuales. El fiduciario está facultado para tomar acciones específicas a favor de los tenedores de bonos en caso de que las condiciones del contrato sean violadas. MSc. Mauricio Navarro Zeledón. Página 5 Asignatura: Finanzas II. Cláusulas generales de una emisión de bonos. Las tres cláusulas comunes de un bono son (1) de conversión, (2) de redención, y (3) warrants de compra de acciones. Estas cláusulas proporcionan tanto al emisor como al comprador ciertas oportunidades para reemplazar, rescatar y suplir el bono con algún tipo de emisión de capital. Cláusula de conversión. La cláusula de conversión de los llamados bonos convertibles, permite a los tenedores de bonos cambiar cada bono en una cantidad determinada de acciones comunes. Los tenedores de bonos podrán canjearlos sólo cuando el precio del mercado de las acciones sea mayor que el precio de conversión, lo cual les proporcionará ganancias. Cláusula de redención. La cláusula de redención se incluye en casi todas las emisiones de bonos corporativos. Brinda al emisor la oportunidad de recomprar bonos antes del vencimiento. El precio de redención es el precio establecido en el cual los bonos pueden ser recomprados antes del vencimiento. A veces, el derecho de opción de compra puede ejercerse sólo durante un período limitado. Por regla, el precio de redención excede el valor nominal de un bono en una cantidad equivalente al interés de un año. Por ejemplo, un bono de $ 1,000 con una tasa establecida de interés del 10% podría comprarse aproximadamente a $ 1,100 [1,000 + (10% x 1,000)]. La cantidad por la cual el precio de redención excede al valor nominal del bono se denomina prima de redención. Esta prima compensa a los tenedores de bonos por haber comprado, y es el costo para el emisor por la compra de bonos. Una prima de redención más alta es requerida por los inversionistas cuando las tasas de interés son altas, ya que existe una mayor probabilidad de que las tasas bajen, el emisor ejercerá la opción de compra, y los tenedores de bonos experimentarán pérdidas de grandes oportunidades. La cláusula de redención es, por lo general, favorable para el emisor, ya que le permite retirar la deuda en circulación antes del vencimiento. Así, al caer las tasas de interés, un emisor puede comprar un bono en circulación y volver a emitir un nuevo bono a una tasa de interés más baja. Opciones anticipadas de amortización de bonos. La empresa que desea refinanciar un bono antes de su vencimiento cuenta con dos opciones. Ambas requieren cierta previsión por parte del emisor. Emisiones con vencimientos en serie. El prestatario puede emitir bonos con vencimiento en serie, de los cuales una proporción determinada vence cada año. Al emitir estos bonos, se establece un plan que muestra la tasa de interés asociada a cada vencimiento. Un ejemplo sería una emisión de bonos de $ 30 millones a 20 años, donde $ 1.5 millones ($ 30 millones / 20 años) vence cada año. Obviamente, las tasas de interés relacionadas a vencimientos más cortos diferirán de las relacionadas a vencimientos más largos. Aunque los bonos con vencimientos en serie no pueden ser retirados necesariamente a opción del emisor, si le permiten rescatar de manera sistemática la deuda. Amortización anticipada de bonos al ejercer una redención. Si las tasas de interés bajan después de la emisión de un bono, el emisor puede desear refinanciar la deuda con nuevos bonos a una tasa de interés más baja. Si en la emisión se ha incluido una cláusula de redención, el emisor puede rescatarla con facilidad. En sentido contable, la anticipación de amortización de bonos MSc. Mauricio Navarro Zeledón. Página 6 Asignatura: Finanzas II. aumentará las utilidades por acción y reducirá el riesgo al disminuir el gasto por intereses. Por supuesto, la conveniencia de tal decisión durante el ejercicio de una opción de compra no es necesariamente obvia; sus consecuencias a largo plazo requieren del uso de técnicas de valor presente. Esta decisión anticipada de amortización de un bono es otra aplicación de las técnicas de presupuesto de capital. Aquí, la empresa debe encontrar el valor presente neto (VPN) de los flujos de efectivo de la amortización anticipada del bono. La inversión inicial es la salida de efectivo marginal después de impuestos, asociada a la compra de los bonos viejos y la emisión de los bonos nuevos; y el ahorro anual de flujo de efectivo es el ahorro de efectivo después de impuestos que se espera resultará de los pagos deducidos de la deuda en los nuevos bonos de interés más bajo. Estos flujos de efectivo son los mismos cada año. El patrón de flujo de efectivo resultante que rodea a esta decisión es convencional, es decir, una salida seguida por una serie de entradas. Se pueden tomar la decisión de la amortización anticipada de bonos al utilizar el siguiente método de tres pasos. Paso 1. Encontrar la inversión inicial que estime la salida de efectivo marginal después de impuestos al momento cero para opción de compra del bono viejo y emitir en su lugar un nuevo bono. Cualquier interés que se superponga resultante de la necesidad de pagar intereses sobre el bono viejo, como sobre el nuevo, se trata como parte de la inversión inicial. Paso 2. Calcular el ahorro de flujo de efectivo anual, que es la diferencia entre los pagos de la deuda anuales después de impuestos con el bono viejo y el nuevo. Tal flujo será una anualidad con una vida igual al vencimiento del nuevo bono. Paso 3. Emplear el costo de la deuda después de impuestos (como tasa de descuento) para encontrar el valor presente neto (VPN), y restar la inversión inicial al valor presente del ahorro anual de flujo de efectivo. Se utiliza el costo de la deuda después de impuestos porque la decisión involucra un riesgo muy bajo. Si el VPN resultante es mayor que cero, se recomienda la amortización anticipada propuesta; de no ser así, se rechaza. La aplicación de estos procedimientos de la decisión anticipada de amortización de un bono puede ilustrarse con un ejemplo sencillo. No obstante, primero deben aclararse ciertos puntos relacionados con los impuestos. Primas de redención. Se llama prima de redención a la cantidad por la cual el precio de compra excede el valor nominal del bono. El emisor paga dicha prima al tenedor del bono para volver a comprar los bonos en circulación antes del vencimiento. La prima de redención se trata como un gasto deducible de impuestos en el año de la redención. Descuentos y primas de los bonos. Cuando los bonos se venden con descuento o prima, se requiere que la empresa amortice (elimine) en partes iguales a lo largo del descuento o prima, la vida del bono. El descuento amortizado es tratado como un gasto deducible de impuestos, en tanto que la prima amortizada se trata como ingreso gravable. Si se rescata un bono antes del vencimiento, cualquier parte no amortizada de un descuento o prima se reduce del, o agrega al, ingreso antes de impuesto en ese momento. Costos de emisión (o flotación). Todos los costos en que se incurra en el proceso de la emisión de un bono deben ser amortizados durante la vida del bono. Por tanto, la cancelación anual es un gasto deducible de impuestos. Si se retira un bono antes de su vencimiento, cualquier parte no amortizada de este costo se deduce del ingreso antes de impuesto en esa fecha. Ejemplo. La compañía Industrias El Halcón, productora de tubería de cobre, está contemplando comprar $ 30 millones en bonos de $ 1,000 (30,000 bonos) a 30 años, emitidos hace cinco años con una tasa establecida de interés de 14%. Los bonos tienen un precio de redención de $1,140, e inicialmente valores netos de realización de $ MSc. Mauricio Navarro Zeledón. Página 7 Asignatura: Finanzas II. 29.1 millones en virtud de un descuento de $ 30 por bono. El costo de emisión inicial fue de $ 360,000. La compañía intenta vender $ 30 millones de bonos de 25 años con una tasa establecida de interés de 12%, a fin de obtener fondos para rescatar los bonos viejos. La empresa intenta vender los nuevos bonos a su valor nominal de $ 1,000. Se estima que los costos de emisión de la nueva emisión serán de $ 440,000. En la actualidad, la empresa está en la categoría tributaria del 40%, y estima su costo de deuda después de impuestos en 8%. Debido a que primero deben venderse los bonos y luego emplearse los ingresos para rescatar los bonos viejos, la empresa espera un período de dos meses de intereses simultáneos, durante el cual deben pagarse los intereses. Paso 1. Calcular la inversión inicial. Se requiere de la aplicación de algunos cálculos para determinar la inversión inicial. a. Prima de redención. La prima de redención por bono es de $ 140 ($ 1,140 precio de redención - $ 1,000 valor nominal) debido a que el total de la prima de redención es deducible en el año de la redención, su costo después de impuestos es: Antes de impuestos ($ 140 x 30,000 bonos)………………………………………. Menos: impuestos (0.40 x $ 4,200,000)…………………………………………… Costo de la prima de redención después de impuestos………………………….. $ 4,200,000 1,680,000 $ 2,520,000 b. Costo de emisión del nuevo bono. Este costo es de $ 440,000 c. Interés simultaneo. Tratado como parte de la inversión inicial, el costo después de impuestos del interés simultaneo sobre el bono viejo es: Antes de impuestos (0.14 x 2/12 x $ 30,000,000)…………………………………. Menos: impuestos (0.40 x $ 700,000)……………………………………………… Costo del interés simultáneo después de impuestos……………………………… $ 700,000 280,000 $ 420,000 d. Descuento no amortizado sobre el bono viejo. El descuento de $ 900,000 ($ 30,000,000 valor nominal - $ 29,100,000 valores netos de realización de la venta) sobre el bono viejo se estuvo amortizando a 30 años. Debido a que sólo se han aplicado cinco años de la amortización del descuento de 30, los 25 años restantes de descuento no amortizado puede deducirse como un pago único, reduciéndose así los impuestos en $ 300,000 (25/30 x 900,000 x 0.40) e. Costo de emisión no amortizado del bono viejo. El costo de emisión inicial de $ 360,000 sobre el bono viejo estaba siendo amortizado a 30 años. Como sólo se han aplicado cinco años de la amortización de 30 años de este costo, los 25 restantes del costo de emisión no amortizado pueden deducirse como un pago único, reduciéndose así los impuestos en $ 120,000 (25/30 x $ 360,000 x 0.40) Al resumir estos cálculos en la siguiente tabla, encontramos que la inversión inicial es de $ 2,960,000. Esto significa que la empresa ahora debe pagar $ 2,960,000 para dar efecto a la amortización anticipada del bono. Tabla. Hallar la inversión inicial de la decisión anticipada de amortización de bonos de Industrias El Halcón. a. Prima de redención Antes de impuestos [($ 1,140 - $ 1,000) x 30,000 bonos]……………………… Menos: impuestos (0.40 x $ 4,200,000)………………………………………….. Costo de la prima de redención después de impuestos……………………….. b. Costo de emisión del nuevo bono…………………………………………. c. Interés simultáneo. MSc. Mauricio Navarro Zeledón. $ 4,200,000 1,680,000 $ 2,520,000 440,000 Página 8 Asignatura: Finanzas II. Antes de impuestos (0.14 x 2/12 x 30,000,000)……………………………….. Menos: impuestos (0.40 x $ 700,000…………………………………………… Costo del interés simultáneo después de impuestos…………………………… d. Ahorro fiscal del descuento no amortizado sobre el bono viejo [25/30 x ($ 30,000,000 - $ 29,100,000) x 0.40]……………………………. e. Ahorro fiscal del costo de emisión no amortizado del bono viejo (25/30 x $ 360,000 x 0.40)………………………………………………….. Inversión inicial……………………………………………………………………. Paso 2. $ 700,000 280,000 420,000 (300,000) (120,000) $ 2,960,000 Calcular el ahorro del flujo de efectivo anual. Para encontrar este concepto se requiere de la aplicación de diversos cálculos. a. Costo del interés del bono viejo. El costo del interés anual después de impuesto del bono viejo es; Antes de impuestos (0.14 x $ 30,000,000)………………………………………. $ 4,200,000 Menos: impuestos (0.40 x $ 4,200,000)…………………………………………. 1,680,000 Costo del interés después de impuestos………………………………………… $ 2,520,000 b. Amortización del descuento sobre el bono viejo. El descuento de $ 900,000 ($ 30,000,000 valor nominal - $ 29,100,000 valores netos de realización de la venta) sobre el bono viejo se amortizó a 30 años, lo cual resultó en una cancelación anual de $ 30,000 ($ 900,000 / 30). Debido a que es un cargo que no es efectivo deducible de impuestos, la amortización de este descuento resulta en ahorro fiscal anual de $ 12,000 (0.40 x $ 30,000). c. Amortización del costo de emisión sobre el bono viejo. El costo de emisión de $ 360,000 sobre el bono viejo se estuvo amortizando a 30 años, lo cual dio por resultado una cancelación anual de $ 12,000 ($ 360,000 / 30). Como es un cargo que no es en efectivo deducible de impuestos, la amortización del costo de emisión resulta en ahorro fiscal anual de $ 4,800 (0.40 x $ 12,000) d. Costo de interés del nuevo bono. El costo de interés anual después de impuestos del nuevo bono es: Antes de impuesto (0.12 x $ 30,000,000) ……………………………………….. Menos: impuestos (0.40 x $ 3,600,000)…………………………………………. Costo de interés después de impuestos………………………………………… $ 3,600,000 1,440,000 $ 2,160,000 e. Amortización del costo de emisión sobre el nuevo bono. El costo de emisión de $ 440,000 sobre el nuevo bono se amortizará a 25 años, que resulta en una cancelación anual de $ 17,600 ($ 440,000 / 25). Porque es un cargo que no es efectivo deducible de impuestos, la amortización del costo de emisión resulta en un ahorro fiscal anual de $ 7,040 (0.40 x $ 17,600) Estos cálculos se resumen en la siguiente tabla. Puede observarse que al totalizar los tres primeros valores (a, b y c), el pago de la deuda anual después de impuestos para el bono viejo es de $ 2,503,200. Cuando se totalizan los valores para el nuevo bono (d y c), el pago de la deuda anual después de impuestos para el nuevo bono es de $ 2,152,960. Al restar el pago de la deuda anual del nuevo bono al del viejo, encontramos que el ahorro del flujo de efectivo anual es de $ 350,240 ($ 2,503,200 - $ 2,152,960). Esto significa que la realización de la amortización de bonos propuesta resultará en un ahorro del flujo de efectivo anual de $ 350,240. MSc. Mauricio Navarro Zeledón. Página 9 Asignatura: Finanzas II. Tabla. Cálculo del ahorro de flujo de efectivo anual para la decisión anticipada de amortización de bonos de Industrias El Halcón. Bono viejo a. Costo del interés Antes de impuestos (0.14 x $ 30,000,000)…………………………... Menos: impuestos (0.40 x $ 4,200,000)…………………………….. Costo del interés después de impuestos……………………………. b. Ahorro fiscal de la amortización del descuento [($ 900,000 / 30) x 0.40]………………………………………….. c. Ahorro fiscal del costo de la amortización del costo de emisión [($ 360,000 / 30) x 0.40]………………………………………….. (1) Pago de la deuda anual después de impuestos………….. Nuevo bono d. Costo de interés Antes de impuestos (0.12 x $ 30,000,000)…………………………. Menos: impuestos (0.40 x $ 3,600,000)…………………………….. Costo del interés después de impuesto……………………………… e. Ahorro fiscal de la amortización del costo de emisión [($ 440,000 / 25) x 0.40]………………………………………….. (2) Pago de la deuda anual después de impuestos………….. Ahorro del flujo de efectivo anual…………………………………….. Paso 3. $ 4,200,000 1,680,000 $ 2,520,000 (12,000) (4,800) $ 2,503,200 $ 3,600,000 1,440,000 $ 2,160,000 (7,040) 2,152,960 $ 350,240 Calcular el valor presente neto (VPN). En la tabla de abajo se calcula el valor presente neto de la amortización anticipada de bonos propuesta. Se puede observar que el valor presente del ahorro de flujo de efectivo anual de $ 350,240, al costo de deuda después de impuestos de 8% de los 25 años es de $ 3,738,812. Al sustraer la inversión inicial de $ 2,960,000 al valor presente del ahorro de flujo de efectivo anual, resulta en un valor presente neto (VPN) de $ 778,812. Como se obtiene un VPN positivo, se recomienda la amortización anticipada de bonos propuesta. Tabla. Cálculo del valor presente neto para la decisión anticipada de amortización de bonos de Industrias El Halcón. Valor presente del ahorro del flujo de efectivo anual $ 350,240…………………………….. Menos: inversión inicial………………………………………………………………………… Valor presente neto (VPN) de la amortización anticipada…………………………………… $ 3,738,734 2,960,000 $ 778,734 Decisión: la amortización anticipada propuesta se recomienda porque el VPN de $ 778,734 de ésta es mayor que $ 0. 4. Acciones comunes y dividendos. Naturaleza del capital. Una empresa necesita mantener una base de capital lo suficientemente grande que le permita aprovechar las posibilidades de deuda a bajo costo y construir una estructura óptima de capital. El capital puede obtenerse internamente por medio de ganancias retenidas, que son afectadas de MSc. Mauricio Navarro Zeledón. Página 10 Asignatura: Finanzas II. manera significativa por la política de dividendos; o externamente por la venta de acciones comunes o preferentes. Derechos de propiedad. A diferencia de los acreedores (prestamistas), los tenedores de capital (accionistas comunes y preferentes) son propietarios de la empresa. Los tenedores de capital frecuentemente tienen derecho de voto, lo cual les permite seleccionar a los directores de la empresa y votar sobre emisiones especiales. Por el contrario los tenedores de deuda pueden recibir privilegios de voto sólo cuando la empresa ha violado las condiciones de un acuerdo de préstamo a plazos o un contrato de emisión. Reclamos sobre ingresos y activos. Los tenedores de capital reciben derechos sobre los ingresos y los activos que sean subsecuentes a los reclamos de los acreedores. Reclamos sobre los activos. Los reclamos de los tenedores de acciones no se pueden pagar hasta haber cubierto antes los de los todos los acreedores. Dichas exigencias incluyen los pagos tanto de intereses como de deuda la calendarizados. Una vez que hayan sido cubiertas, la junta directiva de la empresa puede decidir si se distribuyen dividendos entre los accionistas. Por supuesto, la capacidad de una empresa para pagar dividendos puede estar limitada por restricciones de tipo legal, contractual o internas. Reclamos sobre activos. Las exigencias de los tenedores de acciones sobre el activo de la empresa son secundarias en relación a las de los acreedores. Cuando la empresa se declara en quiebra, el activo se vende y el producto financiero se distribuye en este orden: a los empleados y clientes, al gobierno, a acreedores con garantía, a acreedores sin garantía, y, por último, a los tenedores de acciones. Vencimiento. El capital a diferencia del de la deuda, es una forma permanente de financiamiento. No se “vence” y, por tanto, el reembolso del monto inicial pagado no es requerido. Como el capital no vence, se liquida sólo durante los procedimientos de quiebra; los propietarios deben reconocer que aunque existiera un mercado preparado para las acciones de la empresa, el precio de éstas puede fluctuar. Dicha fluctuación potencial del precio de mercado de las acciones propicia que los rendimientos totales para los propietarios de la empresa sean más riesgosos. Tratamiento fiscal. Los pagos de intereses a los tenedores de deuda son tratados como gastos deducibles de impuestos sobre el estado de resultados de la empresa, mientras que los pagos de dividendos a los accionistas comunes y preferentes no son deducibles de impuestos. La deducibilidad de impuestos de intereses, explica el hecho de que el costo de deuda explicito sea, por lo general, menor que el costo de capital explícito. MSc. Mauricio Navarro Zeledón. Página 11 Asignatura: Finanzas II. Fundamentos de las acciones comunes. Los verdaderos propietarios de las organizaciones de negocios son los accionistas comunes que invierten su dinero en espera de recibir futuros rendimientos. Algunas veces un accionista común es referido como propietario residual, ya que, en esencia, recibe lo que queda –el residual-, después de todos los otros reclamos sobre el ingreso y el activo de la empresa han sido satisfechos. Como resultado de esta posición generalmente incierta, el accionista común espera ser compensado con dividendos adecuados y, finalmente, con ganancias de capital. Propiedad. Las acciones comunes de una empresa pueden ser acciones de propiedad privada, de un solo individuo, acciones de propiedad cerrada (o minoritaria), de un grupo reducido de inversionistas, como una familia, o acciones de propiedad pública (o en manos de muchos accionistas), de un amplio grupo de individuos o inversionistas institucionales no relacionados. Por lo general, las corporaciones menores son propiedad privada o minorista, y la negociación de sus acciones ocurre en forma directa o “sobre el mostrador”. Las grandes corporaciones, están en manos de muchos accionistas, y sus acciones por lo general se comercializan activamente en las bolsas de valores organizadas o “sobre el mostrador”. Valor nominal. Las acciones comunes pueden venderse con o sin valor nominal. El valor nominal es un precio que se da en forma arbitraria a las acciones en la escritura constitutiva de la empresa y su uso es para fines contables. Por lo general es muy bajo, alrededor de la escala $ 1.00. A menudo, las empresas emiten acciones comunes sin valor nominal, en cuyo caso pueden asignárseles un valor contable, o bien, registrarse en los libros al precio en que se venden. Un valor nominal bajo puede ser ventajoso en los estados en donde ciertos impuestos corporativos se basan en el valor nominal de las acciones. Si una acción no tiene dicho valor, el impuesto puede basarse en una cifra por acción, determinada de manera arbitraria. Las partidas contables resultantes de la venta de acciones comunes pueden ser ilustradas mediante un ejemplo sencillo. Ejemplo. La empresas Bebidas “El Oasis”, ha emitido 1,000,000 de acciones comunes con un valor nominal de $ 2.00, y recibido ingresos de $ 50 por acción. En libros de la empresa se registraron los siguientes resultados: Acciones comunes (1,000,000 acciones con un valor nominal de $ 2.00) $ 2,000,000 48,000,000 Capital de acciones comunes $ 50,000,000 Algunas veces, la partida llamada “capital pagado en exceso de valor nominal” es denominada “superávit de capital”. Este valor es importante ya que, por lo regular, las empresas tienen prohibido, por las leyes estatales, distribuir cualquier capital pagado en forma de dividendos. Acciones autorizadas, en circulación y emitidas. La escritura constitutiva de una empresa establece la cantidad de acciones autorizadas que puede emitir. La empresa no puede vender más acciones de las autorizadas por la escritura sin antes obtener aprobación de sus propietarios mediante el voto de accionistas. Debido a la frecuente dificultad de modificar dicha escritura para autorizar la emisión de acciones adicionales, las empresas, por lo general, tienden a autorizar más acciones de las que inicialmente planean emitir. Las acciones autorizadas se convierten en acciones en circulación cuando son vendidas al público. Si la empresa recompra cualquiera de sus acciones en circulación, éstas se registran como acciones en tesorería, y se muestran como una deducción del capital MSc. Mauricio Navarro Zeledón. Página 12 Asignatura: Finanzas II. contable en su balance general. Las acciones emitidas son la cantidad de acciones comunes que se han puesto en circulación. Representan la suma de acciones en circulación y de acciones en tesorería. Ejemplo. Golden Enterprises, productor de bombas médicas, tiene el siguiente reporte de capital contable al final del ejercicio. Capital contable Acciones comunes ($ 0.80 valor nominal) 35,000,000 acciones autorizadas; 15,000,000 acciones emitidas Capital pagado en exceso de valor nominal Utilidades retenidas Menos: costo de acciones en tesorería (1,000,000) Capital contable total $ 12,000,000 63,000,000 31,000,000 $ 106,000,000 4,000,000 $ 102,000,000 Si Golden Enterprises vender acciones comunes adicionales ¿Cuántas acciones puede vender sin obtener la aprobación de sus accionistas? Obsérvese que la empresa tiene 35 millones de acciones autorizadas, 15 millones de acciones emitidas y un millón de acciones en tesorería. Así que hay 14 millones de acciones en circulación (15 millones de acciones emitidas – un millón de acciones en tesorería), y Golden puede emitir 21 millones de acciones adicionales (35 millones de acciones autorizadas – 14 millones de acciones en circulación), sin buscar la autorización de los accionistas para modificar la escritura constitutiva. Este total incluye las acciones en tesorería actualmente tenidas por Golden, las cuales en cualquier momento la empresa puede reemitir al público sin obtener la aprobación de los accionistas para su venta. Derechos de votación. Por lo general, cada acción común confiere al tenedor un voto en la elección de directores y en otras elecciones especiales. Los votos pueden asignarse en forma regular y deben ser emitidos en las juntas anuales de accionistas. Votación por poder. Como la mayoría de accionistas minoritarios no asisten a la junta anual para votar, pueden firmar una declaración para poder votar, la cual confiere los votos de un accionista a otra tercera parte. La administración de la empresa es la que por lo general se encarga de recibir las solicitudes de los accionistas ya que puede solicitarlas a expensas de la compañía. En ocasiones cuando la propiedad de la empresa se encuentra muy diseminada los extraños pueden intentar apoderarse del control al emprender un poder de votación de representantes. Esto requiere solicitar un número suficientes de votos para destituir a la administración existente. A fin de ganar una elección corporativa, se requiere del sufragio de la mayoría de las acciones con derecho a voto. Los poderes de votación de representantes son un recurso cuando la administración actual no se está desempeñando adecuadamente; sin embargo, son pocas las posibilidades de que un grupo ajeno a la administración gane con este sistema. Votación por mayorías. En el sistema de votación por mayorías, se le confiere a cada accionista un voto por acción poseída. Los accionistas votan de manera separada por cada puesto en la junta directiva y a cada uno se le permite un voto por todas las acciones para elegir a cada director que desee apoyar. Los ejecutivos con mayor número de votos son elegidos. Es imposible seleccionar un director por intereses minoritarios, ya que cada accionista MSc. Mauricio Navarro Zeledón. Página 13 Asignatura: Finanzas II. puede votar todas sus acciones por tantos candidatos como desee. Mientras la dirección controle la mayoría de los votos, puede elegir a todos los directores. Un ejemplo aclarará este punto. Ejemplo. Merritt Company, productor de papel de alta calidad, está en el proceso de elegir tres directores. Existen 1,000 acciones en circulación, de las cuales la administración controla 60%. Los candidatos apoyados por la gerencia son A, B y C; los candidatos de las minorías son D, E y F. al votar sus acciones (60% de 1,000) para cada uno de sus candidatos, la administración puede elegir a A, B y C; los accionistas minoritarios, con sólo 400 votos por cada uno de sus candidatos no pueden elegir director alguno. Los candidatos de la dirección recibirán 600 votos cada uno, en tanto que los otros recibirán 400 cada uno. Ventajas y desventajas de las acciones comunes. Con frecuencia se mencionan varias ventajas y desventajas importantes en torno a las acciones comunes. Ventajas. Las ventajas básicas de las acciones comunes surgen del hecho que éstas constituyen una fuente de financiamiento como un mínimo de restricciones sobre la empresa. Como no se tienen que pagar dividendos sobre acciones comunes y su falta de pago no afecta la recepción de pagos de otros tenedores de valores, el financiamiento de las acciones comunes resulta ser por esto muy atractivo. Asimismo, la circunstancia de que las acciones comunes carezcan de vencimiento, elimina una obligación futura de reembolso, lo que también aumenta su conveniencia como forma de financiamiento. Otra ventaja de las acciones comunes con respecto a otras formas de financiamiento a largo plazo es su grado con que se incrementa la capacidad crediticia de la empresa. Cuantas más acciones comunes venda una empresa, tanto mayor será su capital social y, por tanto, con mayor facilidad y economía podrá obtener financiamiento a largo plazo. Desventajas. Dentro de las desventajas del financiamiento con acciones comunes se incluyen la dilución potencial de la propiedad y de las utilidades. Resulta claro que, cuando se emiten acciones adicionales, más acciones tienen demanda sobre las utilidades de la empresa. Por lo general esto resulta en una caída de corta duración en las utilidades por acción (UPA), que a su vez puede, y con frecuencia así es, afectar de manera negativa el precio de mercado de las acciones. Una desventaja relacionada es la dilución potencial de control. En particular para las compañías pequeñas, la emisión de acciones comunes adicionales podría cambiar las proporciones de propiedad y, en consecuencia el control de votación de una persona a otra. Otra desventaja, es la señal negativa que envía el financiamiento con acciones comunes al mercado. Los participantes del mercado perciben la venta de las acciones comunes por parte de la empresa refleja la creencia de la administración de que las acciones están “sobrevaluadas”; como resultado, el precio de las acciones cae. Una última desventaja del financiamiento de dichas acciones comunes es su alto costo. El capital de accionistas comunes es, en circunstancias normales, la forma más costosa de financiamiento a largo plazo. La razón se debe a que los dividendos no son deducibles de impuestos y a que las acciones comunes son valores más riesgosos que la deuda o las acciones preferentes. 5. Acciones preferentes. Las acciones preferentes confieren a sus tenedores ciertos privilegios superiores a los de tenedores de acciones comunes. Por esto, las empresas generalmente no emiten grandes cantidades de acciones preferentes. A los tenedores de acciones preferentes se les promete un rendimiento periódico fijo, el cual se expresa como un porcentaje, o bien, como una cantidad de dinero. En otras palabras, se puede emitir una acción preferente de 5% o una de $ 5.00. La forma en que se expresa el dividendo depende de si la acción preferente tiene un valor nominal. Las acciones preferentes con valor nominal tienen un precio establecido. El MSc. Mauricio Navarro Zeledón. Página 14 Asignatura: Finanzas II. dividendo anual se especifica como un porcentaje de las acciones preferentes con valor nominal y como una cantidad de dinero en acciones preferentes sin valor nominal. Derechos básicos de los tenedores de acciones preferentes. Los derechos básicos de los tenedores de acciones preferentes con respecto a la distribución tanto de utilidades como de activos y algunas veces de coto, son un poco más favorables que los derechos de los tenedores de acciones comunes. Como las acciones preferentes son una forma de propiedad y no tienen fecha de vencimiento, sus derechos sobre el ingreso y los activos son secundarios respecto a los acreedores de la empresa. Distribución de utilidades. Los tenedores de acciones preferentes gozan de prioridad sobre los tenedores de acciones comunes con respeto a la distribución de utilidades. Si el dividendo establecido de las acciones preferentes es omitido (no pagado) por la junta directiva, se prohíbe el pago de dividendo a tenedores de acciones comunes. Esta prioridad en la distribución de los dividendos es la que hace que los tenedores de acciones comunes sean quienes en realidad asuman el riesgo con respecto a la percepción de rendimientos periódicos. Distribución de activos. Los tenedores de acciones preferentes suelen tener preferencia sobre los tenedores de acciones comunes en la liquidación de activos como resultado de la quiebra de una empresa, aunque deben esperar a que se pague a todos los acreedores. El monto de los reclamos de los accionistas preferentes, en casos de liquidación, por lo común es igual al valor nominal, o establecido, de las acciones preferentes. La prioridad que tiene el accionista preferente sobre el tenedor de acciones comunes sitúa a este último en la posición más riesgosa con respecto a la recuperación de la inversión. Derecho de voto. Las acciones preferentes se consideran a menudo como una cuasi deuda, ya que de forma muy similar al interés sobre la deuda, otorga un pago periódico fijo. Por supuesto, como la propiedad, las acciones preferentes se distinguen de la deuda en que no tienen fecha de vencimiento. Debido a que su derecho sobre los ingresos de la empresa es fijo y tiene preferencia sobre el derecho de los tenedores de acciones comunes, los accionistas preferentes no están expuestos al mismo grado de riesgo que los accionistas comunes. En consecuencia, no gozan derecho de voto. 6. Arrendamiento. El arrendamiento, al igual que la deuda a largo plazo, permite a la empresa obtener el uso de ciertos activos fijos para los cuales debe hacer una serie de pagos contractuales, periódicos y deducibles de impuestos. El arrendatario es el receptor de los servicios de los activos al amparo del contrato de arrendamiento; el arrendador es el propietario de los activos. El arrendatario puede adoptar varias formas. Tipos básicos de arrendamientos. Los dos tipos básicos de arrendamientos disponibles para una empresa son los arrendamientos puros (u operativos) y los financieros, estos últimos son mejor conocidos por los contadores como arrendamientos de capital. A continuación se describen brevemente. MSc. Mauricio Navarro Zeledón. Página 15 Asignatura: Finanzas II. Arrendamientos puros (u operativos). Un arrendamiento puro (u operativo) es por lo general un acuerdo contractual a través del cual el arrendatario conviene realizar pagos periódicos al arrendador, a menudo por cinco años o menos, a fin de obtener los servicios de un activo. Dichos arrendamientos suelen ser cancelables al arbitrio del arrendatario, a quien se le puede requerir el pago de una multa predeterminada por la rescisión. Los activos arrendados con base en un contrato puro u operativo suelen tener una vida útil más larga que el plazo mismo del arrendamiento. Sin embargo, en general se volverían menos eficientes y tecnológicamente obsoletos si se arrendarán por un período de años más extenso. Los sistemas de cómputo son ejemplos claros de activos cuya eficiencia relativa se espera disminuya con nuevos adelantos tecnológicos. Por tanto, el arredramiento puro es un acuerdo común para obtener estos sistemas, así como también otros activos de vida relativamente corta, como el caso de los automóviles. Si un arrendamiento puro se conserva hasta su vencimiento, en ese momento el arrendatario devuelve el activo rentado al arrendador, quien puede volver a arrendarlo o bien venderlo. Normalmente, el activo conserva un valor positivo de mercado a la terminación del arrendamiento. En algunos casos, el contrato de arrendamiento dará al arrendatario la oportunidad de adquirir el activo arrendado. En general, los pagos totales realizados por el arrendatario son menores que el costo inicial del activo arrendado pagado por el arrendador. Arrendamientos financieros (o de capital). Un arrendamiento financiero (o de capital) es un arrendamiento a un plazo mayor que un arrendamiento puro o operativo. Los arrendamientos financieros no pueden cancelarse y, por tanto, obligan al arrendatario a realizar los pagos por el uso del activo en un período preestablecido. Incluso si el arrendatario no quiere el servicio del activo arrendado, éste está obligado por el contrato a realizar los pagos mientras dure el contrato. Los arrendamientos financieros se utilizan comúnmente para alquilar terrenos, edificios y partes de equipo. La característica de no ser rescindible hace del arrendamiento financiero una forma muy similar a ciertos tipos de deuda a largo plazo. El pago del arrendamiento se convierte en un gasto fijo y deducible de impuestos que se debe pagar en fechas predeterminadas en un período también preestablecido. Al igual que con la deuda, el incumplimiento de los pagos contractuales puede causar la quiebra del arrendatario. Otra característica distintiva del arrendamiento financiero es que la totalidad de los pagos a lo largo del período preestablecido es mayor que el costo inicial del activo arrendado pagado por el arrendador. En otras palabras, el arrendador debe recibir más que el precio de compra del activo para ganar su rendimiento requerido sobre la inversión. Según las leyes sobre arrendamiento financiero se establecen algunos elementos que debe contener el mismo: a. El arrendamiento transfiere la propiedad del activo al arrendatario durante el plazo del arrendamiento. b. El arrendatario contiene un derecho para comprar la propiedad a un “precio convenido”. Dicho derecho debe ejercerse a un “valor de mercado justo”. c. El plazo del arrendamiento es igual a 75% o más de la vida económica estimada de la propiedad (existen excepciones para la propiedad arrendada hacia el final de su vida económica útil). d. Al inicio del arrendamiento, el valor presente de los pagos de arrendatario es igual 90% o más del valor de mercado justo de la propiedad arrendada. MSc. Mauricio Navarro Zeledón. Página 16 Asignatura: Finanzas II. Decisión de arrendar en comparación con la de comprar. La decisión de arrendar o comprar es aquella que por lo común enfrentan las empresas que contemplan la adquisición de activos fijos nuevos. Las elecciones disponibles son (1) arrendar los activos, (2) pedir prestado fondos para comprar los activos, o bien, (3) comprar los activos utilizando recursos líquidos disponibles. Las alternativas 2 y 3, pese a ser diferentes, se analizan de manera similar. Incluso si la compañía posee los recursos líquidos para comprar o adquirir los activos, el uso de estos fondos se considera equivalente a obtener dinero prestado. Por tanto aquí sólo se necesita comparar las alternativas de arrendamiento y compra. La decisión de arrendar o de comprar se realiza empleando técnicas básicas de valor presente. En el análisis intervienen los pasos siguientes: Paso 1 Paso 2 Paso 3 Paso 4 Determine las salidas de efectivo después de impuestos de cada año desde la alternativa de arrendamiento. Este paso implica por lo general, sin lugar a dudas un ajuste sencillo de impuestos sobre los pagos anuales del arrendamiento. Además, con frecuencia se debe incluir el costo de ejercer un derecho de compra en el año final del arrendamiento. Determine las salidas de efectivo después de impuestos de cada año desde la alternativa de compra. Este paso implica el ajuste de la suma del pago programado del préstamo y el costo de mantenimiento de los cálculos de impuestos resultantes de las deducciones fiscales atribuibles a mantenimiento, depreciación e intereses. Calcule el valor presente de las salidas de efectivo asociadas con las alternativas del arrendamiento (del paso 1) y de compra (del paso 2) utilizando el costo de la deuda después de impuestos como la tasa de descuento. Aunque la tasa de descuento apropiada está rodeada de cierta controversia, el costo de la deuda después de impuestos se utiliza para evaluar la decisión de arrendar en comparación con la de comprar porque la decisión misma implica la elección entre las alternativas de financiamiento que tiene un riesgo muy bajo. Si se evalúa la adquisición de una máquina determinada, se utilizaría la tasa ajustada al riesgo o el costo de capital apropiados; pero en este tipo de análisis sólo se intenta determinar la mejor técnica de financiamiento (arrendar o pedir prestado) Elija la alternativa con el valor presente más bajo de salidas de efectivo del paso 3. Éste será la alternativa de financiamiento con el costo más bajo. La aplicación de cada uno de estos pasos se muestra en el ejemplo siguiente: Ejemplo. Roberts Company, pequeño taller de maquinaria, contempla la adquisición de una nueva máquinaherramienta que cuesta $ 24,000. Se pueden realizar arreglos para arrendar o comprar la máquina. La compañía está en la tasa de impuestos del 40%. Arrendamiento. La compañía obtendría un arrendamiento a cinco años que requeriría pagos anuales de arrendamiento a final de año de $ 6,000. Todos los costos de mantenimiento serían pagados por el arrendador, en tanto que los costos del seguro y otros gastos serían absorbidos por el arrendatario. El arrendatario ejercerá su derecho de compra del equipo en $ 4,000 a la terminación del arrendamiento. Compra. La compañía financiaría la compra de la maquinaria-herramienta con un préstamo a cinco años con tasa de interés de 9% que requiere pagos de instalación al final del año de $ 6,170. La máquina herramienta se depreciaría según el método diferencial (depreciación no uniforme) al emplear un período de recuperación de cinco años. La empresa pagará $ 1,500 por año por un contrato de servicio que cubre todos los costos de mantenimiento; los costos de seguro y otros gastos serán absorbidos por la compañía. La empresa planea conservar el equipo y utilizarlo más allá de su período de recuperación de cinco años. MSc. Mauricio Navarro Zeledón. Página 17 Asignatura: Finanzas II. Con base en estos datos, se pueden aplicar los pasos antes presentados: Paso 1 Paso 2 La salida de efectivo después de impuestos de los pagos de arrendamiento se puede determinar al multiplicar el pago antes de impuestos de $ 6,000 por 1 menos la tasa de impuestos, T de 40% Salida de efectivo después de impuestos del arrendamiento = $ 6,000 x (1 – T) = $ 6,000 x (1 -0.40) = $ 3,600. Por tanto, la alternativa de arrendamiento producirá salidas de efectivo anuales en el período de arrendamiento de cinco años de $ 3,600. En el último año el costo de $ 4,000 del derecho de compra se sumaría a la salida total en el año 5 de $ 7,600 ($ 3,600 + 4,000) La salida de efectivo después de impuestos de la alternativa de compra es un poco más difícil de obtener. Primero, se debe determinar el componente de interés de cada pago anual del préstamo, ya que los sistemas tributarios permiten la deducción de intereses (no el principal) tan sólo de los ingresos para fines de impuestos. En la tabla (determinación de los componentes de interés y principal de los pagos) se presenta el cálculo que se requiere para dividir los pagos del préstamo en sus componentes de intereses y principal. Las columnas 3 y 4 muestran los pagos anuales de intereses y del principal en cada uno de los cinco años. El pago anual del préstamo se muestra en la columna 1 y el costo de mantenimiento anual, que es un gasto deducible de impuestos, se muestra en la columna 2 de la tabla (salidas de efectivo después de impuestos asociadas con la compra). Después, se obtiene la depreciación anual resultante de la máquina-herramienta de $ 24,000. Paso 3 Paso 4 La tabla (salidas de efectivo después de impuestos asociadas con la compra) presenta las operaciones requeridas para determinar las salidas de efectivo asociadas con el hecho de pedir prestado para comprar la máquina nueva. La columna 7 de la tabla presenta las salidas de efectivo después de impuestos asociadas con la alternativa de compra. Se deben aclarar algunos puntos de esta tabla, con respecto a los cálculos. Las salidas de efectivo principales son el pago total de préstamo para cada año indicado en la columna 1 y el costo de mantenimiento anual de la columna 2. La suma de estas dos salidas de efectivo se reduce por los ahorros en impuestos resultantes de los gastos de mantenimiento, depreciación e interés asociados con la máquinaherramienta nueva y su financiamiento, respectivamente. Las salidas de efectivo resultantes son después de impuestos asociados con la alternativa de la compra. Los valores presentes de las salidas de efectivo asociadas con las alternativas de arrendamiento (del paso 1) y de compra (del paso 2) se calculan en la tabla (comparación de salidas de efectivo asociadas con las alternativas de arrendar en comparación con la de comprar) utilizando el costo de deuda después de impuestos de 6% de la compañía. La aplicación de los factores de interés de valor presente apropiados de la columna 2 y 5, a las salidas de efectivo después de impuestos de las columnas 1 y 4 resultan en los valores presentes de las salidas de efectivo de arrendamiento y la compra de las columnas 3 y 6, respectivamente. La suma de los valores presentes de las salidas de efectivo de la alternativa de arrendamiento se proporcionan en la columna 3 de la dicha tabla y la suma para la alternativa de compra se presenta en la columna 6 de esta misma tabla. Como el valor presente de las salidas de efectivo de arrendamiento ($18,151) es menor que el de la compra ($ 19,539) es preferible la alternativa de arrendamiento. El arrendamiento produce un ahorro marginal de $ 1,388 ($ 19,539 - $ 18,151) y, por tanto, es la alternativa menos costosa. Las técnicas que aquí se describen para comparar alternativas de arrendamiento y de compra pueden aplicarse de diferentes maneras. El método que se ilustra es uno de los más directos. Veamos esto en tablas. MSc. Mauricio Navarro Zeledón. Página 18 Asignatura: Finanzas II. Tabla. Determinación de los componentes de interés y principal de los pagos del préstamo de Roberts Company. Fin de año 1 2 3 4 5 Pagos del préstamos (1) Principal al inicio del año (2) $ 6,170 6,170 6,170 6,170 6,170 $ 24,000 19,990 15,619 10,855 5,662 Pagos Interés (0.09) x (2) (3) $ 2,160 1,799 1,406 977 510 Principal a fin de año (2) – (4) (5) $ 19,990 15,619 10,855 5,662 ---- Principal (1) – (3) (4) $ 4,010 4,371 4,764 5,193 5,660 Tabla. Salidas de efectivo después de impuestos asociadas con la compra para Roberts Company. Fin de año Pagos al préstamo Costos de mantenimiento Depreciación Intereses Deducciones totales (2)+(3)+(4) Resguardos de impuestos (0.40) *x (5) (1) (2) (3) (4) (5) (6) Flujo de efectivo después de impuestos (1)+(2)-(6) (7) 1 2 3 4 5 $ 6,170 6,170 6,170 6,170 6,170 $ 1,500 1,500 1,500 1,500 1,500 $ 4,800 7,680 4,560 2,880 2,880 $ 2,160 1,799 1,406 977 510 $ 8,460 10,979 7,466 5,357 4,890 $ 3,384 4,392 2,986 2,143 1,956 $ 4,286 3,278 4,684 5,527 5,714 Tabla. Comparación de las salidas de efectivo asociadas con las alternativas de arrendar en comparación con la de comprar, por parte de Roberts Company. Fin de año 1 2 3 4 5 Arrendamiento Salidas de Factores de Valor presente efectivo valor presente de las salidas después de (1) x (2) impuestos (2) (1) (3) $ 3,600 O,943 $ 3,395 3,600 0.890 3,204 3,600 0.840 3,024 3,600 0.792 2,851 7,600 0.747 5,677 VP de las salidas de efectivo $ 18,151 Compra Factores de valor presente Salidas de efectivo después de impuestos (5) (4) $ 4,286 O,943 3,278 0.890 4,684 0.840 5,527 0.792 5,714 0.747 VP de las salidas de efectivo Valor presente de las salidas (4) x (5) (3) $ 4,042 2,917 3,935 4,377 4,268 $ 19,539 7. Warrants para compra de acciones y opciones. Los warrants (vales) para la compra de acciones son muy similares a los derechos de acciones. Un warrants (o vales) para la compra de acciones confiere al tenedor el derecho de comprar cierto número de acciones comunes a un precio especificado en un período determinado. (Desde luego, los tenedores de warrants no perciben ingresos de ellos hasta que éstos se ejercen o se venden). Los warrants también tienen cierta MSc. Mauricio Navarro Zeledón. Página 19 Asignatura: Finanzas II. similitud con los valores convertibles en que ofrecen la inyección de capital adicional a la empresa en alguna fecha futura. Opción. En el sentido más amplio, una opción se puede concebir como un instrumento que ofrece a su tenedor la oportunidad de comprar o vender un activo especifico a un precio establecido en o antes de una fecha de expiración. Hoy, el interés que ha suscitado este instrumento se centra en las opciones sobre acciones comunes. MSc. Mauricio Navarro Zeledón. Página 20