16705 DOCUMENTO TRABAJO 01 2012.indd

Anuncio

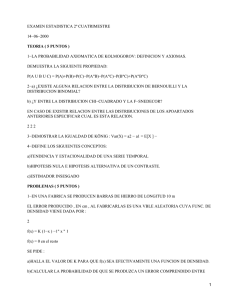

Documento de Trabajo Determinantes del crédito al sector privado en El Salvador Joaquín Ottoniel Arévalo Rodríguez Documento de Trabajo No. 2012 - 01 Primer Semestre 2012 2012 Departamento de Investigación Económica y Financiera Banco Central de Reserva de El Salvador Alameda Juan Pablo II, entre 15 y 17 Avenida Norte San Salvador, El Salvador, C. A. El Banco Central al publicar esta serie de Documentos de Trabajo, pretende facilitar la difusión de estudios económicos y financieros que contribuyan al mejor conocimiento de la realidad salvadoreña. Las interpretaciones, análisis y conclusiones de estos trabajos representan las ideas de los autores y no coinciden necesariamente con el criterio de este Banco Central. Prohibida la reproducción total o parcial de este documento, sin previa autorización del Departamento de Investigación Económica y Financiera del Banco Central de Reserva de El Salvador. ISSN 1810-8903 Resumen El presente estudio muestra los principales determinantes del comportamiento anual del crédito privado nominal en El Salvador, para el período 1991-2011. El enfoque teórico que más aproximó el comportamiento de la variable corresponde a la teoría postkeynesiana, con una adaptación a la realidad salvadoreña. Usando el método de cointegración de Johansen se encontró que en el largo plazo, el comportamiento del crédito privado puede ser explicado de forma positiva por las variaciones en los volúmenes de inversión agregada y los precios del café, así como de forma adversa por las subidas de la tasa de interés activa implícita. Adicionalmente, usando el método de lo general a lo particular (Hendry) se encontró que en el corto plazo, las tasas de crecimiento anual del crédito privado nominal podrían ser explicadas positivamente por la tasa de crecimiento de la misma variable rezagada un período y el crecimiento de los precios del café, así como, de forma negativa por las variaciones de la tasa de interés implícita y por el factor de corrección de errores. Abstract The present study shows the main determinants of the behavior of the annual nominal private credit in El Salvador, for the period 1991-2011. The theoretical approach that most closely approximates the behavior of the variable corresponds to the post-Keynesian theory, with an adaptation to the Salvadoran reality. By using the Johansen cointegration method it was found that in long-term, the behavior of the private credit can be explained in a positive way by variations in the volumes of aggregate investment and coffee prices, as well as adversely by increases in the implicit interest rate. In addition, by using the method from the general to the particular (Hendry) it was found that in the short term, the annual growth rates of private credit rated positively could be explained by the rate of growth of the same variable lags behind a period, the growth of the prices of coffee and negatively by the variations in implicit interest rates and the error correction factor. i Contenido Introducción 1 I. Teorías y evidencia empírica sobre el comportamiento del crédito. 2 A. Factores explicativos del crédito 2 1. Enfoque de demanda 2. Enfoque de oferta de crédito B. Estudios del crédito como variable explicativa 1. El canal del crédito bancario 2. Modelo del Acelerador Financiero 5 5 6 3. Teoría del ciclo bom-endeudamiento-crisis 4. Otros estudios 6 7 C. Evidencia empírica internacional II. 7 1. Enfoque de demanda 7 2. Enfoque de oferta: 9 D. Evidencia empírica para El Salvador 10 Modelos econométricos 10 A. Ciclo crediticio 10 B. Modelo de oferta de crédito 16 C. Modelos de demanda de crédito real 17 1. Modelos teóricos a verificar y búsqueda de información D. Modelo de demanda de crédito nominal 17 18 1. Elaboración y pruebas al modelo de largo plazo 18 2. Elaboración y pruebas al modelo de Corto plazo 20 3. Interpretación de los resultados 21 III. Conclusiones: Bibliografía ii 2 3 21 23 Introducción El crédito bancario es una transacción financiera que facilita fondos a los agentes deficitarios para que puedan realizar las actividades económicas planeadas, constituyendo por tanto, un ingrediente importante en el proceso de expansión de la producción. Dada su relación con la evolución de la actividad productiva, es tomada por las autoridades económicas como una variable instrumental ligada a la política monetaria, con la cual se busca modificar la producción agregada a fin de estimularla o desestimularla, afectando también la evolución de los precios de bienes y servicios. Es en ese sentido que algunos bancos centrales orientan sus decisiones, herramientas y acciones de política para tratar de modificar los factores que inciden en la evolución del crédito, tales como las tasas de interés, tasas de encaje legal, requerimientos de liquidez, banca de desarrollo y otros. Dada la importancia que el crédito ejerce en la actividad económica y en los precios, así como la característica de El Salvador de ser un país dolarizado y que por tanto, no dispone de las herramientas tradicionales de política, es necesario disponer de un estudio de evidencia empírica y con el apoyo de herramientas econométricas, que contribuya a identificar cuáles son las principales variables económicas que inciden en su evolución. El trabajo comprende tres apartados que se describen brevemente a continuación. La primera parte del documento contiene las principales teorías relacionadas con la actividad crediticia, enfocándose principalmente en aquellas que explican su evolución. También contiene la evidencia empírica más relevante encontrada para países latinoamericanos, así como de los estudios relacionados aplicados a la economía salvadoreña. En la segunda parte se describe el proceso de construcción y análisis de los modelos econométricos que expliquen el comportamiento del crédito. El tercer capítulo contiene las principales conclusiones de las estimaciones, destacándose entre éstas que usando una variante del modelo teórico post-keynesiano, en el largo plazo, el comportamiento del crédito privado en nominales podría ser explicado de forma positiva por las variaciones en los volúmenes de inversión y los precios del café, con elasticidades de 0.764 y 0.2, respectivamente, así como de forma adversa por las subidas de la tasa de interés activa implícita, con una elasticidad de -0.32. Los valores fueron estimados a través de un modelo de corrección de errores a través de Johansen, no obstante, las pruebas de exogeneidad débil fueron cumplidas parcialmente, debido a la relación en dos direcciones que podría existir entre el comportamiento del crédito y las tasas activas implícitas. Adicionalmente, usando el método de lo general a lo particular (Hendry) se encontró que en el corto plazo, las tasas de crecimiento anual del crédito privado nominal podrían ser explicadas positivamente por la tasa de crecimiento de la misma variable rezagada un período (0.704), el crecimiento de los precios del 1 café (0.12) y de forma negativa por las variaciones de la tasas de interés implícita, con un coeficiente de -0.33 y por el factor de corrección de errores de -0.099. I. Teorías y evidencia empírica sobre el comportamiento del crédito Las teorías y estudios empíricos sobre el crédito pueden agruparse en dos tipos: a) estudios explicativos de la evolución del crédito, las cuales pueden subdividirse en enfoques desde el punto de vista de la oferta y de la demanda y b) estudios que incluyen como variable explicativa al crédito, observándose entre las variables explicadas a la actividad económica, ventas, desempleo, ciclos económicos y crediticios. En éste último caso destacan las teorías del canal del crédito bancario y el modelo del acelerador financiero. A. Factores explicativos del crédito 1. Enfoque de demanda a) Teoría Marxista Según Sánchez Torres (1985), la teoría marxista proporciona una explicación sobre el comportamiento de la demanda de crédito, afirmando que depende del desenvolvimiento de los procesos de producción y de acumulación, teniendo además otros determinantes tales como: a) los propios tropiezos del proceso de reproducción tal como la sobreproducción de mercancías y la imposibilidad de realizar la venta de la mercancía o vendiéndolas a pérdida y b) el hecho de que la expansión industrial ocasione demanda de crédito con más rapidez que la oferta. Postula que la evolución del crédito está relacionada con el estado de la economía, al afirmar que en períodos de prosperidad, el crédito es más elástico, más fácil, mientras que durante los tiempos de crisis disminuye el crédito pero aumenta la demanda de préstamos. b) Teoría Keynes Para Keynes (citado en Zárate y Hernández, 2001), existe dinero-crédito por la actitud precautoria de los agentes en la formación de sus expectativas de ganancias, al realizar previsiones de gasto en el presente para posibilitar beneficios en un futuro incierto. Explica que la producción se desarrolla en función del tiempo y de las decisiones acerca del modo cómo se organiza el proceso productivo, lo cual ocurre antes de los resultados (ganancias). Según la teoría keynesiana, el papel de sistema de crédito (citado en Rochón, 2009), es el de proveer los fondos líquidos requeridos por todos los empresarios durante el período anterior de su gasto real, y entonces por los recipientes de este gasto durante el periodo antes de que han decidido emplearlo. c) Teoría post-keynesiana En la teoría post-keynesiana, la variable crédito es muy importante, pues es por ese medio que se introduce el dinero a la economía. Asenjo y Calvet (2002), afirman que 2 el dinero es endógeno pues depende de la demanda de crédito proveniente de los agentes privados. Maldonado (2010), en torno a la endogeneidad del dinero, parafrasea en español a Fontana (2003), explicando que la existencia de dinero en un país está determinada por la demanda de crédito bancario, y este último por las variables económicas que afectan al producto. Aclara que cuando los agentes económicos solicitan préstamos a los bancos, el aumento de la demanda de crédito se cubre prácticamente de facto por la banca. Estos últimos crean depósitos en cuenta y por lo tanto, generan dinero bancario. En palabras de Zárate y Hernández (2001), uno de los enfoques sobre el comportamiento del crédito es el denominado “carácter endógeno del comportamiento de la demanda de crédito”, según el cual, la demanda crediticia se funda tanto en los déficits planeados de gasto e inversión, como en las eventuales preferencias de liquidez de los agentes. Por ende, en esta perspectiva, tal demanda monetaria resulta de las expectativas de los beneficios corporativos y sobre el crecimiento de la economía. La teoría anterior pone en duda el propósito gubernamental de controlar la demanda monetaria (demanda de crédito), manipulando exógenamente los mecanismos de tasas de interés, reservas de depósitos e inversiones obligatorias y el ingreso, para ajustar esa demanda a su oferta. Según Vera (2003), la tradición post-keynesiana reciente asume que los bancos operan en condiciones de competencia imperfecta, fijando la tasa de préstamos a partir de un margen que se define sobre los costos financieros y no financieros (incluyendo la tasa a la que se tiene acceso al mercado mayorista de recursos líquidos). Una vez fijada la tasa, los bancos atienden la demanda y establecen contractualmente con el cliente el colateral, el plazo y la estructura de pagos. La demanda determina así el acervo de crédito a una tasa de interés que viene dada exógenamente. Según Rivera (2011), la demanda de crédito de un individuo depende de las inversiones y consumo que desea llevar a cabo, y éstas dependen, a su vez, del costo del dinero, de los shocks positivos o negativos que haya recibido la economía y de la incertidumbre política y económica sobre el futuro que percibe este individuo, la cual, por supuesto, está basada en la información que recibe de los acontecimientos que ocurren en el entorno en que realiza su actividad económica. 2. Enfoque de oferta de crédito a) Tobín-Brainard Como una parte del enfoque de modelos de cartera (según estudio de Zárate y Hernández, 2011), comentan que el factor riqueza-ingreso y el vector de rendimientos (ganancias esperadas de capital) determinan la oferta de activos financieros demandados, y que la banca central es el agente exógeno clave. 33 b) Rivera Campos El autor afirma que la oferta de crédito bancario está determinada de forma positiva por el rendimiento recibido al otorgar préstamos, por las cuantías de liquidez disponibles y de forma negativa por el riesgo asumido en dicha operación y por el grado de aversión al riesgo. En sus actividades de gestión del riesgo, los bancos siempre son participantes activos en la determinación de la oferta de crédito, actuando en un estado de incertidumbre respecto a la capacidad de sus prestatarios de cancelar la deuda. Según Rochón (2009), la incertidumbre puede clasificarse en micro-incertidumbre y macro-incertidumbre. La primera se refiere a posibilidad de que un prestatario particular no pueda pagar sus deudas como resultado de sus insuficientes ventas, derivadas de su propio accionar, independientemente de la demanda efectiva y de la evolución del ciclo económico. La segunda incertidumbre se refiere a la posibilidad de dejar de pagar la deuda debido a las consecuencias del ciclo de negocios, la cual afecta a todas las empresas. En la toma de decisiones, los bancos realizan apuestas sobre la capacidad individual del prestatario y sobre las expectativas del ciclo de los negocios, en base a las cuales hacen más fácil o difícil el otorgamiento de préstamos. En tal sentido, las expectativas sobre el nivel futuro de la demanda agregada y la habilidad de las empresas para cancelar la deuda, es un factor determinante de la oferta de crédito bancario. Cuando las expectativas son desfavorables, los bancos aumentan sus criterios de solvencia mínima, eliminando un número de prestatarios potenciales creando restricciones al crédito. c) Racionamiento del crédito En el mercado de crédito la información asimétrica surge de la dificultad de diferenciar aquellos proyectos menos riesgosos de aquellos que acarrean mayor riesgo, en consecuencia, los bancos están motivados a mantener una oferta de crédito (a una misma tasa de interés), menor a aquella que elimine los excesos de demanda, por cuanto suponen que a una tasa mayor solo aplicarán los deudores más riesgosos para obtener un crédito. Bajo este patrón es de esperarse que las tasas de interés de los créditos no se ajusten de inmediato a cambios en las tasas de mercado, ya que los intermediarios financieros, por falta de una completa información sobre el comportamiento de los clientes y de su calidad crediticia, prefieren hacer el ajuste racionando el crédito. Ante la incertidumbre existe, una reacción de parte de los bancos es la realización de racionamiento de créditos. Según Stiglitz y Weiss (Citado por Fuentes, et al, 2010), es entendido como una contracción de la oferta causada exclusivamente por problemas de información por parte de los bancos que no conocen la verdadera rentabilidad ni el riesgo de los proyectos que sus clientes potenciales desean financiar, lo cual llevará a los bancos a fijar la tasa de interés por debajo de la tasa de interés que iguala la oferta y la demanda de crédito, generando por tanto un exceso de demanda. 4 La literatura ha identificado diferentes formas de detectar el problema de racionamiento de crédito, una de ellas es por medio del grado de rigidez que puedan tener las tasas activas ante cambios en la tasa del mercado monetario. Una rigidez puede ser causa de un problema de aversión al riesgo de las entidades financieras. d) Credit crunch En relación a la disponibilidad de fondos para el otorgamiento de préstamos de parte de la banca, existe una teoría llamada Credit Crunch. Se refiere a los problemas en el otorgamiento de préstamos, derivado de restricciones en la capacidad de los bancos para prestar, principalmente por limitaciones de capital o disminución en las fuentes de crédito, es decir, en las captaciones. Esta distorsión es generada por factores adicionales al de información asimétrica. e) Administración de portafolios Según Barajas, López y Oliveros (2001), el comportamiento de la oferta de crédito también puede analizarse con un enfoque de administración de portafolio. Considera que, dadas las expectativas sobre los rendimientos de los activos, los bancos tienen en cuenta los recursos disponibles para tomar una decisión sobre su oferta de crédito. Si el mercado se vacía continuamente, las tasas de interés aseguran que la oferta de crédito iguale a la demanda. Si las tasas de interés no se ajustan lo suficiente o hay créditos directos o racionamiento de crédito, la demanda de crédito no necesariamente iguala a la oferta. B. Estudios del crédito como variable explicativa 1. El canal del crédito bancario El canal de crédito establece que cambios en las tasas de interés inducidos por la política económica pueden afectar las condiciones del mercado de crédito y en consecuencia, la demanda agregada. A manera de ejemplo, una restricción monetaria que induce un alza en las tasas de interés de corto plazo, resulta, en segunda instancia en un decremento en la oferta de crédito. Castillo (2003) explica que alzas en las tasas de interés atrae solicitudes de crédito más riesgosas, lo cual implica un aumento en los costos de monitoreo de parte de los bancos, el cual forma parte del diferencial entre las tasas activas y pasivas y por tanto, los cambios en el spread pueden ser indicativos de las condiciones de mercado. Más especificamente, un incremento (decremento) en el diferencial entre las tasas de interés activa y pasiva indicaría que la oferta de crédito se está reduciendo (aumentando). Al respecto, Bernanke (citado en Restrepo y Restrepo(2006)) comentan que un cambio en la política monetaria que afecte las tasas de interés de mercado genera cambios en la prima de financiación externa y con ello tiene efectos sobre la producción y gastos reales. 5 Sobre ésta etapa, Restrepo y Restrepo (2006) comentan que ante una contracción de la economía, se reduce el valor neto de las empresas que son deudoras y, por tanto, se amplifican los efectos negativos en gasto y producción. 2. Modelo del Acelerador Financiero El modelo del acelerador financiero, elaborado por Bernanke, Gertler y Gilchist en 1999 (citado por Gonzáles (2005)), brinda una explicación de la interrelación entre el ciclo económico y el ciclo financiero, estipulando que factores financieros tales como el precio de los activos, el otorgamiento de crédito y la aversión al riesgo, ejercen y reciben efectos amplificados sobre el estado y expectativas de la actividad económica, así como la posición financiera de los prestatarios, teniendo como origen la asimetría de información entre prestamistas y prestatarios. Al respecto, Mota (2005) explica que cuando las condiciones económicas son favorables y la valoración de los activos (financieros o reales) elevada, se produce un crecimiento fuerte del crédito, una mayor predisposición a asumir riesgos y un impulso a la actividad económica. En la medida que los precios de los activos aumentan, el cociente de deuda sobre riqueza tiende a disminuir, en apariencia aumenta la capacidad de los agentes para incrementar su nivel de endeudamiento, más no en términos reales, pues los flujos de ingresos de la empresa continuarán sin alteraciones. El autor citado expresa que cuando tiene lugar un cambio en las condiciones económicas y se hace evidente que no se podrán satisfacer las expectativas de rentabilidad compatible con los altos precios alcanzados por los activos, se produce una contracción del crédito-incluso para proyectos de inversión que son rentables- y una corrección de las sobrevaloraciones de los instrumentos financieros que no siembre resultan ordenadas. Bernanke (citado por Restrepro y Restrepo (2006)) indican que la teoría se basa en la idea de que la prima que debe pagar un prestatario por la financiación externa depende de su posición financiera: cuando la financiación de las empresas es básicamente externa, o sea, mientras menor sea su valor neto, la prima es alta y ello generará una disminución de la inversión; lo contrario ocurre cuando la financiación es, en mayoría interna. El impacto directo en los balances de los prestatarios ocurre cuando los aumentos en las tasas de interés presionan al alza el servicio de la deuda, traduciéndose en una caída en el valor neto de los prestatarios y por tanto, su habilidad de conseguir préstamos, mientras que el efecto indirecto es generado por la reducción en los ingresos de las firmas producidos por la reducción en la demanda. 3. Teoría del ciclo bom-endeudamiento-crisis Minsky (citado en de Angiano, 2000) postuló la relación entre el crédito y fortaleza del sistema bancario con los ciclos económicos, afirmando que “una característica esencial de nuestra economía, es que el sistema financiero oscila entre la solidez y la fragilidad y estas oscilaciones son parte integral del proceso que genera los ciclos de los negocios”. Sobre dichas ideas, de Anguiano (2000) comenta que cuando la inversión planeada supera la disponibilidad de fondos internos (utilidades retenidas después de 6 impuestos) es necesario aumentar la porción de financiamiento externo a la empresa, lo cual podría traducirse en aumentos en la tasa de interés, lo cual posteriormente se convierte en un freno a la expansión del crédito y posteriormente de la actividad económica. También comenta que las actitudes respecto al riesgo y expectativas de ganancias varían según la etapa del ciclo económico, de tal manera que en períodos de prosperidad, los banqueros perciben oportunidades lucrativas y expanden el crédito, lo cual a su vez incrementa los precios de los activos de capital existente y estimula a una mayor inversión. Este círculo es roto cuando los beneficios producidos no pueden pagar los préstamos, momento en que los impagos producen la crisis. El resultado es una contracción del préstamo, incluso para aquellas compañías que si pueden pagarlo, momento en que la economía entra en recesión. 4. Otros estudios Zárate y Hernández (2001) encontraron autores que estudiaron el control que el sistema bancario ejerce en el proceso de desarrollo económico: “La literatura tradicional remite al planteamiento de Mckinnon (1973) y Shaw (1973) de que la regulación gubernamental de la tasa de interés y el crédito, limitan el desarrollo del sistema financiero al deprimir la tasa de interés real (Kapur, 1976 y Mathieson, 1980); obstaculizando el crecimiento económico al afectar negativamente el nivel y la productividad de la inversión (World Bank, 1989)”. Además, estudiando a Courakis (1984) y Stiglitz (1994), en el documento ya citado elaborado por Zárate y Hernández (2001), comentan que la estructura del mercado (financiero y real) determina la manera cómo las políticas de regulación monetaria afectan la profundización financiera y por ende el crecimiento económico. C. Evidencia empírica internacional 1. Enfoque de demanda Vera (2003), en el trabajo realizado para Venezuela, con cifras mensuales para el período 1986-2000, siguiendo la teoría pos-keynesiana, elaboró un modelo de crédito real, en el cual está explicado por la tasa de interés, el nivel de actividad económica, el flujo de caja de las empresas, el tipo de cambio real y el índice de riesgo macroeconómico. Usando el método de Johansen confirma que entre las variable crédito real, tasa de interés, índice de ventas reales, tipo de cambio real y margen de recargo tomadas en logaritmos, existe una relación de equilibrio de largo plazo. El nivel de actividad económica tiene una influencia positiva sobre el crédito real (0.5654), la tasa de interés se relaciona inversamente con el crédito real (-0.4756), en tanto que el tipo de cambio real y el margen presentan una relación directa. Zárate y Hernández (2001), usando el enfoque teórico del carácter endógeno del crédito para México, con cifras mensuales para el período enero de 1980 a diciembre de 1999, elaboró un modelo de crédito real, en el cual está explicado por los precios y cotizaciones de la Bolsa Mexicana de Valores, la cartera vencida, deuda pública, em- 7 pleados bancarios, oferta monetaria, importaciones de bienes intermedios, CETES a 28 días, PIB mensual, promoción y publicidad de la banca, sucursales, tipo de cambio real, salarios reales e inflación. El autor concluye que: i) la demanda de crédito obedece a factores inerciales comprendidos en la relación banco-acreditado y al dinamismo de la actividad económica, ambos asociados a la demanda agregada, ii) la tasa de interés no tiene el efecto esperado de controlar la demanda crediticia restringiendo la oferta monetaria, iii) el factor especulativo representado por el comportamiento de la bolsa es asociado negativamente con el crédito y iv) la extraordinaria expansión de la inversión en sucursales bancarias y publicidad, genera rendimientos decrecientes al acusar un impacto negativo. Barajas, López y Oliveros (2001) elaboraron un estudio para Colombia con un enfoque de equilibrio, según el cual, siguiendo a Gosh y Gosh (1999), la demanda de crédito depende la tasa de interés real de las colocaciones, la tasa de interés real de los bonos, las necesidades de capital de trabajo de las empresas (las cuales aumentan si hay mayor producción), el producto esperado (tomando como proxi el mercado de acciones) y la brecha entre el producto y su potencial y un indicador de las condiciones macroeconómicas (tomando la inflación); la oferta de crédito real depende de la tasa de interés real, relacionada con el costo de los fondos, del índice de producción, como una medida de la posibilidad real de las firmas para honrar su deuda y la capacidad de prestar por parte de los bancos (medida como el mínimo de la capacidad de liquidez y su capacidad de capital). La investigación concluye la existencia de un estrangulamiento de crédito, entendido como un exceso de demanda por crédito a las tasa de interés de mercado vigentes, desde marzo de 1999 hasta septiembre del mismo año; sin embargo advierte que se trata de una visión macroeconómica del problema y que para entender toda su complejidad sería necesario un análisis microeconómico del sistema bancario. Rochón (2009) en su estudio para Colombia considera que la demanda de crédito bancario tiene una relación directa con el nivel de sueldos, de empleo y de utilización de la capacidad y el crecimiento de la capacidad productiva de las empresas a través del capital. Comenta que las firmas demandan crédito para la creación de ingresos en el sector de bienes de consumo (como sueldos de trabajadores) y también en sector de bienes de capital (la compra de estos es un ingreso para empresas que los producen). También aclara que los bancos procuran abastecer solo la demanda proveniente de los potenciales prestatarios solventes. Guo y Stepanyan (2011) elaboraron el estudio llamado “Determinantes del crédito bancario en economías de mercado emergentes”, en el cual encontraron que tanto el fondeo doméstico como el externo contribuyen de forma positiva y simétrica al crecimiento del crédito. Así mismo, un mayor crecimiento económico impulsa el crecimiento del crédito y de la inflación, mientras que el aumento de crédito en términos nominales, afecta negativamente el crecimiento del crédito real. Finalmente, el nivel de crédito viene influenciado también por las condiciones monetarias y la solidez del sector bancario 8 2. Enfoque de oferta: Echeverry y Salazar (1999) en el estudio para Colombia, que se encontraba en una etapa de recesión severa y descenso en el crecimiento del crédito, pese a las reducciones de tasas de interés, postula una idea relacionada con la hipótesis del canal del crédito, que fue el empeoramiento de la percepción de riesgo de parte de los intermediarios financieros y un deterioro en sus balances, la causa principal de la situación descrita. Encontró que desde junio de 1998, la condición de los balances de los intermediarios comenzó a ser importante en la explicación del crecimiento del crédito En otro estudio para Colombia, Urrutia (1999) encontró que factores ajenos a los política monetaria pueden estar induciendo a los intermediarios financieros a reprimir la oferta, destacando entre éstos, el mayor riesgo crediticio, el deterioro patrimonial, la pérdida de valor de las garantías de los créditos (finca raíz y valor de las firmas) y la reducción de las operaciones bancarias, con su consecuente disminución de la liquidez. Tanto Echeverry y Salazar, como Urrutia se enfocan en el problema del deterioro de los activos del sistema financiero y el deseo de los bancos de contraer el crédito como reacción ante el incremento en el nivel de riesgo. Siempre en el caso de Colombia, Murcia y Piñeros (2006) buscaron verificar el problema de racionamiento del crédito, a través del grado de rigidez que puedan tener las tasas activas ante cambios en la tasa del mercado monetario: una alta rigidez pude ser causa de un problema de aversión al riesgo de las entidades financieras. En primer lugar, no encontró evidencia de la presencia de racionamiento de crédito, debido a que el ajuste de las tasas activas ante cambios en la tasa de mercado es completo. En segundo lugar, se evaluó la presencia de racionamiento de crédito a través de los balances de las entidades financieras, para lo cual se plantearon unos ejercicios de regresión de corte transversal para evaluar si el crecimiento del crédito está asociado con variables de oferta, lo que implicaría que los momentos de bajo crecimiento o de contracción crediticia están relacionados con problemas de capacidad y/o deseo de prestar por parte de las instituciones financieras. Los resultados evidencian la presencia de racionamiento de crédito a finales de la década de 1990 y en los años subsiguientes variables como la calidad de cartera y la rentabilidad dejan de ser limitantes de la dinámica del crédito, lo que hace suponer que en aquel período el bajo crecimiento puede estar explicado, principalmente, por factores de demanda y por la recomposición del activo del sector financiero hacia las inversiones. Esta última profundizó la caída del crédito durante la crisis y apaciguó su posterior recuperación: la actividad crediticia se vio truncada, entonces, por un problema de aversión al riesgo por parte de los establecimientos financieros que preferían adquirir activos menos rentables aunque más líquidos y de menor riesgo de incumplimiento, que otorgarle crédito al sector privado; sin embargo, este efecto parece haber perdido importancia más recientemente. 9 D. Evidencia empírica para El Salvador La relación entre el crédito bancario y la actividad económica fue estudiada por Fuentes, et al (2010), quienes mediante la prueba de causalidad de Granger, coinciden con los hallazgos encontrados por Arévalo, R (2004) en el sentido que el crédito obedece al comportamiento de la actividad económica y no viceversa, constituyéndose una relación temporal entre el crédito y el producto que pude calificarse como “demanda seguidora”. También afirman que la reacción del crédito ante una perturbación de una desviación estándar en el producto es positiva y alcanza su mayor efecto con dos trimestres de rezago, disipándose en un horizonte de un año y medio. Aquino y Sanabria (2007) elaboraron un modelo mensual del crédito real, para el período 1999-2006, estableciendo una ecuación del crédito bancario real en una función que depende de la demanda de saldos monetarios reales, de la tasa de interés en dólares para préstamos hasta un año, de las remesas familiares en términos reales y de los precios del café. Encontraron que en el largo plazo, un incremento de 1% en la demanda de dinero real y de los precios del café elevan la demanda de crédito en 0.83% y 0.32%, respectivamente. A la inversa, un incremento de 1% en las tasas de interés por préstamos a un año reduce en 0.43% la demanda de crédito privado real. Rivera (2011) en su estudio sobre la contracción del crédito en El Salvador encontró a través de un modelo simplificado que ante el shock de la crisis financiera internacional y el cambio político, las variables que determinaron el comportamiento del crédito se alteraron de diversas maneras. Argumenta que la contracción del crédito observado en los últimos años, principalmente durante el año 2009, ha sido el resultado de la menor actividad económica provocada por la crisis internacional, de la mayor incertidumbre política y económica existente en el entorno de negocios, del mayor riesgo de los clientes potenciales, de la mayor aversión al riesgo de la banca internacional y de la reducción, en el inicio de la crisis financiera internacional, del acceso a liquidez en las casa matrices de los bancos internacionales y de los requerimientos de aumentos de reservas de liquidez. II. Modelos econométricos A. Ciclo crediticio Las cifras anuales sobre la evolución del crédito privado nominal están disponibles a partir del año 1963, sin embargo, tal como se observa en el gráfico 1, la dinámica observada entre el año inicial y 1990 difieren fundamentalmente a la del período 1991-2011, lo cual está explicado, principalmente por el hecho de que a partir del año 1991 entró en vigencia un diferente método de cálculo de la variable (nuevo catálogo contable y mayor cobertura institucional), así como el inicio del proceso de ajuste estructural que impactó la política crediticia y de tasas de interés, de tal manera que los datos son no comparables. 10 Adicionalmente, al buscar información de las potenciales variables explicativas se encontró que cifras homogéneas se encuentran únicamente a partir del año 1990, teniendo entre dichos ejemplos a los cálculos de oferta y demanda agregada (que tienen como año base 1990). Por dicho motivo, la presente investigación está limitada al período 1991-2010. Gráfico 1. Préstamos a empresas privadas y particulares. Cifras en millones de US y tasa de crecimiento (eje derecho). 40 20,000 Cred. nominal Crec. Anual nom. cred . Real (Base dic09) 18,000 30 16,000 20 14,000 12,000 10 10,000 0 8,000 6,000 -10 4,000 -20 2,000 0 1963 65 67 69 71 73 75 77 79 81 83 85 87 89 91 93 95 97 99 1 3 5 7 9 -30 Fuente: En base a datos del BCR En torno a los ciclos de corto plazo1 mostrado por el crédito privado a partir del año 1991 puede comentarse que se detectan seis fases (ver gráfico 2), tres expansivas y tres recesivas. La primera fase recesiva del ciclo crediticio termina en septiembre de 1993. El período apuntado incluye parte de la fase contractiva del ciclo de la economía salvadoreña, encontrada por Fuentes y Tobar (2003) durante el período 1988-1992, en el cual fueron observados choques desfavorables tales como la reducción de los precios del café, lento crecimiento de la economía mundial y la agudización del conflicto armado (1989). Durante el período señalado fue realizado el proceso de saneamiento, fortalecimiento y privatización del sistema bancario, así como la gestación del Banco Multisectorial de Inversiones, eventos que fueron claves para el desenvolvimiento de la actividad crediticia. 1 El ciclo fue obtenido usando el programa Eviews, aplicando el método de Hodrick Prescott y usando el lambda sugerido por Ravn y Uhlig para series mensuales (129600) 11 La primera fase expansiva del ciclo del crédito comprende desde octubre de 1993 hasta diciembre de 1995, el cual está relacionado con la evolución del ciclo económico. Para dicho período, Fuentes y Tobar (2003) ubican una fase expansiva del ciclo económico, afectado por choques positivos por el lado de la oferta tales como la recuperación de los términos de intercambio, reducción en tasas de interés internacionales, mayor crecimiento económico mundial y aumento en las remesas familiares, mientras que por el lado de la demanda destacan el boom post-guerra, cambios políticos y económicos y la reducción en el nivel de inflación. Gráfico 2. Ciclo del crédito privado y tasas de crecimiento anual nominal 0.15 45 Crec. Anual (eje derecho) 0.1 Ciclo 35 25 0.05 15 0 5 -0.05 -5 -0.1 -15 -0.15 -25 E 91 E 92 E93 E94 E95 E96 E97 E98 E99 E2000 E 01 E 02 E 03 E 04 E 05 E 06 E 07 E 08 E 09 E 10 E 11 . Fuente: Cálculos propios en base a datos del BCR Rivera (2000), afirma que el crecimiento económico observado entre 1990 y 1995 obedeció al auge del consumo, impulsado por factores económicos y políticos. A nivel económico sobresalen el crecimiento de las remesas familiares, la aplicación del programa de estabilización y reformas económicas y la recuperación de la actividad económica en Centroamérica. A nivel político se ubican la finalización del conflicto armado con la firma de los acuerdos de paz y la recuperación de la confianza del sector privado en la administración gubernamental. En ese mismo sentido, FUSADES (2009) afirma que el proceso de privatización de la banca realizada entre 1989-1993 permitió una expansión acelerada del crédito y de los depósitos y un fortalecimiento en la posición de los bancos, derivando en una sobreexpansión del crédito hipotecario durante esta fase del ciclo crediticio. 12 La actividad crediticia de ésta fase del ciclo crediticio dispuso del financiamiento proveniente de las captaciones de depósitos y canalización de recursos desde el Banco Multisectorial de Inversiones, así como por un leve aumento en el financiamiento externo de los bancos (ver gráficos 3 y 4). La segunda fase recesiva del crédito fue ubicada entre enero 1996 y marzo de 2002. A nivel del ciclo económico, esta fase es explicada en parte por Lemus (2000), afirmando que desde 1995 se desarrolló todo el esfuerzo de política monetaria y fiscal para contener este desmedido aceleramiento del crédito y consumo que conspiraba contra la estabilidad macroeconómica. A los factores citados, Rivera (2000) le agrega los altos niveles de tasas de interés como factores adversos para la expansión del crédito y de la economía, así como la disminución de los precios de los productos primarios y la crisis de Rusia con su contagio a Brasil. Durante parte de éste período fue desarrollado el proceso de regionalización de la banca, la cual según FUSADES (2009) fue desarrollada entre 1994 y 1998, período durante el cual, los principales bancos del país al consolidar su posición en el mercado local, optaron por mirar hacia fuera y expandir sus operaciones a Centroamérica. Gráfico 3. Préstamos a empresas privadas y particulares-Principales cuentas del balance. Gráfico 4. Préstamos a empresas privadas y particulares-Principales cuentas del balance. Saldos en millones de US$. Saldos en millones de US$. 9,500 8,500 7,500 6,500 600 10,000 Préstamos Préstamos en eje derecho Préstamos Crédito neto SPNF Deuda externa 9,000 Pasivos con BMI 500 Depósitos privados 8,000 Pasivos con BCR Reservas Financieras Títulos emisión propia 7,000 Préstamos a no residentes 400 5,500 6,000 4,500 300 5,000 3,500 4,000 200 2,500 1,500 3,000 2,000 100 500 -500 1,000 1991 92 93 94 95 96 97 98 99 2000 Fuente: En base a datos del BCR 1 2 3 4 5 6 7 8 9 10 11 0 1991 92 93 94 95 96 97 98 99 2000 1 2 3 4 5 6 7 8 9 10 11 0 Fuente: En base a datos del BCR La actividad crediticia de ésta fase del ciclo crediticio también contó hasta el año 2000, con el financiamiento proveniente de las captaciones de depósitos y canalización de recursos desde el Banco Multisectorial de Inversiones, así como por un leve aumento en el financiamiento externo de los bancos. Para el año 2001, la reducción de la cartera de préstamos fue usada para cancelar deuda al BMI y al BCR (ver gráficos 3 y 4). A partir de enero 2001 fue implementada la Ley de Integración Monetaria (LIM), que tenía como objetivo reactivar el crecimiento económico, apoyado por la reducción esperada en las tasas de interés resultante de la eliminación del riesgo cambiario respecto 13 al dólar. No obstante la efectiva reducción en las tasas de interés (inducida también por las tasas de interés internacionales) y el mayor acceso al financiamiento externo de parte de los bancos, el crédito continuó disminuyendo hasta marzo de 2002, asociado en parte a la incertidumbre derivada del proceso de integración monetaria. Entre enero 2001 y septiembre de 2002, aprovechando los beneficios derivados de la ley de integración monetaria, las empresas salvadoreñas registraron un aumento en los niveles de financiamiento externo privado directo (ver gráfico 5), en condiciones de tasas de interés externas favorables, lo cual compensó en parte la reducción en el ritmo de crecimiento del crédito de la banca local (Ver gráfico 4). Durante una parte de dicho período (junio 2001-junio 2002) también se observó el auge en el proceso de regionalización de la banca, aumentando los préstamos concedidos a no residentes y la contratación de deuda externa bancaria para financiar la demanda de crédito (ver gráficos 3 y 4). En relación al financiamiento externo de los bancos, en el gráfico 6 puede apreciarse un aumento significativo en coeficiente de utilización de recursos externos de parte del sistema bancario local entre el año 2001 y 2003. Gráfico 5.Financiamiento externo privado directo a empresas en El Salvador. Saldos en millones de US$ 2200 Gráfico 6.Bancos. Saldos de préstamos externos autorizados, usados y razón usados/autorizados. 3000 70 usado/aurorizado en eje derecho 2000 Autorizado Usado Usado/aut. 2500 1800 47.7 58.2 60 54.8 51.0 48.2 50 2000 1600 40.1 35.6 1400 37.6 36.9 1500 40 31.1 26.4 1200 1000 20 15.2 1000 Dic.11 Dic.10 Dic.09 dic-07 dic-06 dic-05 dic-04 dic-03 dic-02 dic-01 dic-00 dic-99 Fuente:En base a cifras del BCR. Dic.08 500 800 30 24.2 10 0 0 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 Fuente:En base a cifras del BCR. La segunda fase expansiva en el ciclo crediticio fue observada en el período abril de 2002 y agosto de 2008, la cual fue favorecida por los menores niveles de tasas de interés y mayor dinamismo en la actividad económica medida por el IVAE en tendencia-ciclo (ver gráfico 7). Es importante mencionar que en el período julio-2003-diciembre 2004, se observó una fase descendente en el crecimiento del crédito (ver gráfico 2), influido en parte por la incertidumbre de las elecciones de diputados en el 2003 y presidenciales de marzo del 2004 y el endurecimiento en las medidas prudenciales aplicadas al sistema financiero a partir de julio 20032. El efecto de la incertidumbre electoral en la actividad 2 14 Como medida precautoria se elevó en 3% el coeficiente de reservas de liquidez aplicado a las obligaciones bancarias sujetas de requerimientos de liquidez bancaria durante los años 2003 y 2004, con énfasis en los depósitos del sector privado en los bancos, fue analizada por Rodríguez y Guzmán (2005). La actividad crediticia de ésta fase del ciclo crediticio fue expansiva teniendo como fuente principal al crecimiento de los depósitos, que fue necesario complementarlo con un mayor financiamiento externo de los bancos, principalmente entre los años 2003 y 2005 (ver gráficos 3 y 4). Un hecho importante para la actividad crediticia consistió en la internacionalización de la banca, específicamente durante el año 2007 en el cual, el sistema bancario local pasó a ser manejado por instituciones extranjeras. La tercera fase recesiva del ciclo crediticio fue observada entre septiembre 2008 y septiembre de 2010, teniendo entre los factores adversos las elecciones presidenciales y legislativas en el primer trimestre del año 2009, la crisis financiera en los mercados internacionales, la recesión económica de Estados Unidos y el aumento local en las tasas de interés activas (entre junio 2008 y abril 2010). Adicionalmente se observó a partir de marzo 2009 una reducción de saldos del financiamiento externo privado directo. Gráfico 7. Ciclo del crédito privado, tasas de interés activa nominal e IVAE TC. 0.15 25 Tasa activa nom 0.1 IVAE TC 20 Ciclo 15 0.05 10 0 5 -0.05 0 -0.1 -5 -0.15 -10 E 91 E 92 E93 E94 E95 E96 E97 E98 E99 E2000 E 01 E 02 E 03 E 04 E 05 E 06 E 07 E 08 E 09 E 10 E 11 Fuente: En base a datos del BCR Fuentes, et al (2010) encontraron que la contracción en el crédito bancario durante 2009 fue determinado por el endurecimiento de la política de crédito de parte de los bancos y el mantenimiento de tasas de interés altas, reflejo de la incertidumbre y de conductas no competitivas. FUSADES (2009) comenta que la economía en conjunto acentuó las perspectivas de un menor crecimiento para 2008-2009, debido al impacto negativo del aumento de precios 15 en el primer semestre del año 2009, y para el segundo semestre Estados Unidos empezó a decrecer, lo cual impactó los niveles de ingresos de remesas familiares y la demanda de exportaciones salvadoreñas, afectando las condiciones de empleo y salarios, lo cual posteriormente incrementaría el no pago de créditos. En términos de los factores que limitan la disponibilidad de crédito en la economía FUSADES menciona a la contracción de dinero en la economía (por el desaceleramiento neto de las exportaciones, remesas e inversión extranjera) y a la reducción del multiplicador monetario debido al aumento en las reservas de liquidez en 3%, por motivos electorales. A nivel de la actividad bancaria en conjunto, la reducción registrada en la cartera de préstamos fue usada para cancelar parte del endeudamiento bancario externo y con el BMI, así como para pagos de títulos de emisión propia (ver gráficos 3 y 4). La tercera fase expansiva inicia a partir de octubre de 2010, asociada a la leve mejoría mostrada en la actividad económica medida por el IVAE en tendencia ciclo a partir del año 2010. B. Modelo de oferta de crédito Según el enfoque aplicado por Rivera Campos (2011), la oferta de crédito bancaria está determinada de forma positiva por el rendimiento recibido al otorgar préstamos y por las cuantías de liquidez disponibles y de forma negativa, por el riesgo asumido en dicha operación y por el grado de aversión al riesgo. En el presente trabajo, las variables mencionadas serían construidas de la siguiente manera: i) el rendimiento sería medido con el diferencial entre las tasas activas y pasivas del sistema bancario, ii) la posición de liquidez sería medida con las tasas de interés en préstamos interbancarios y/o por operaciones de reporto, iii) el riesgo sería medido con la relación mora bancaria/cartera bruta y iv) el grado de aversión al riesgo sería medido con un índice de confianza empresarial. Este esfuerzo se limitó por la disponibilidad de cifras históricas, así tenemos que de la mora bancaria se encontraron cifras únicamente a partir de 1992, de índices de confianza a partir del año 2003 y de operaciones de reporto a partir del año 1995 (serie afectada por la entrada en vigencia de la Ley de Integración Monetaria). Por tanto, el grupo de datos necesarios está disponible de forma completa solo a partir del año 2003, con lo cual se dispone de únicamente de siete datos anuales. Sin embargo, será importante realizar el ejercicio propuesto para modelos con cifras mensuales, periodicidad para la cual si existen suficientes datos. 16 C. Modelos de demanda de crédito real 1. Modelos teóricos a verificar y búsqueda de información Tal como se revisó en la parte teórica propuesta por Rivera (2011), la demanda de préstamos de un individuo depende de las inversiones y consumo que desea llevar a cabo, y éstas dependen, a su vez, del costo del dinero, de shocks positivos o negativos que haya recibido la economía y de la incertidumbre política y económica sobre el futuro que percibe el individuo. Entre más caro es el dinero más tendrá que obtener de rendimiento del proyecto de inversión que se desea realizar y más caro le resultará el consumo que se aspira. Si hay un shock negativo a la economía, las decisiones de de inversión y de consumo disminuirán y consecuentemente la demanda de crédito disminuirá. Si la percepción que se tenga sobre el futuro político y económico se vuelve más incierta, los proyectos de inversión y consumo deseado se pueden posponer hasta recibir información que vuelva el entorno menos incierto, con lo cual disminuye la demanda de crédito. En El Salvador, la variable costo del dinero puede representarse a través de las tasas activas implícitas reales3 (en sustitución de las tasas de interés activas reales), resultado de deflactar con el índice de precios al consumidor, la relación entre los ingresos financieros bancarios y la cartera de préstamos brutos (evitando así la dificultad metodológica de combinar las tasas de interés que durante parte del período estaban en colones y en otra parte en dólares). En el caso de los shocks positivos o negativos únicamente pueden capturarse a través de la información ya observada en las variables. En el caso de las percepciones sobre el futuro económico y político no se tuvo acceso a variables que reflejen dicha información para el período en estudio. Ante tal limitante se procedió a realizar un enfoque al estilo post-keynesiano, que explica el comportamiento del crédito, con variables de demanda y de costo del dinero, pero en este caso, agregando variables importantes en la economía salvadoreña tales como el precio del café. Como variables explicativas relacionadas con la demanda exploramos las siguientes variables en términos reales: consumo agregado, inversión agregada, demanda interna, demanda global, Producto Interno Bruto, importaciones, índice de volumen de la actividad económica en tendencia ciclo y consumo de electricidad, variables con las cuales se esperaba una relación positiva con el crédito. Como variable indicativa del costo del uso del dinero usamos la tasa de interés implícita real (de la cual se esperaba una relación inversa), mientras que como medida de riesgo usamos la mora bancaria, esperando obtener una relación inversa. Tal como se aprecia en anexo 1, sobresale que todas las variables en términos reales muestran nivel de integración de orden uno, según las opciones con constante, constante y tendencia lineal y ninguna (excepto el crédito que pasa la prueba solo en la 3 Como indicador del costo del crédito, la tasa implícita es más representativa que la tasa activa hasta un año plazo. 17 opción ninguna, el PIB que solo pasa la prueba en la opción con constante y tendencia lineal, así como el IVAETC, que pasa las pruebas solo en las opciones con constante y ninguna) por tanto pueden buscarse combinaciones de las series que generen una relación de cointegración. A partir de dicha identificación, se procedió a elaborar vectores autoregresivos (VAR´s) que presentaran como primera variable explicativa a una representativa de la demanda, como segunda variable a la tasa de interés implícita real y como tercera a los precios del café. A pesar que algunas combinaciones produjeron VAR´s que pasaron las pruebas a los residuos, ninguna combinación logró encontrarse una relación de cointegración (usando el método de Johansen) que mostrara coeficientes con valores y signos según lo esperado. Es importante destacar que para el presente estudio se dispone de datos correspondientes a veinte años, tamaño que permitió usar la técnica de los vectores autorregresivos, no obstante se recuerda que es deseable tener una muestra más grande para obtener resultados más fiables. D. Modelo de demanda de crédito nominal 1. Elaboración y pruebas al modelo de largo plazo La búsqueda de un modelo para la demanda de crédito nominal consistió en utilizar las variables citadas en el apartado de modelo de crédito real, pero esta vez en términos nominales. En el caso de las variables indicativas de la demanda fueron usadas las variables consumo agregado, inversión agregada, demanda interna, demanda global, Producto Interno Bruto, importaciones, índice de volumen de la actividad económica en tendencia ciclo y consumo de electricidad. Como variable indicativa del costo del uso del dinero usamos la tasa de interés implícita, mientras que como medida de riesgo usamos la mora bancaria, esperando obtener una relación inversa. A continuación se describe el procedimiento metodológico utilizado en la construcción del modelo. El primer paso fue analizar el orden de integración de las variables a explorar, encontrándose, tal como se muestra en el anexo 1, que a excepción del consumo agregado nominal y Producto Interno Bruto nominal, todas las variables exploradas son estacionarias al diferenciarlas una vez y que por tanto puede buscarse combinaciones de variables que cointegren. A partir de dicha identificación, se procedió a elaborar vectores autoregresivos (VAR´s) que presentaran como primera variable explicativa a una representativa de la demanda nominal, como segunda a la tasa de interés implícita y como tercera a los precios del café. A pesar que algunas combinaciones de variables resultaron en vectores autorregresivos que pasaron las pruebas a los residuos, únicamente en la combinación 18 de inversión agregada, tasa de interés implícita y precios del café, se encontró una relación de cointegración que produce coeficientes con valores y signos según la teoría. A continuación se describe el proceso realizado en el caso de éste último resultado. El VAR especificado incluye los logaritmos de las variables crédito privado nominal, inversión agregada nominal, tasa de interés activa implícita y precios de café4. El número de rezagos del modelo VAR fue seleccionado de acuerdo a los criterios de información (ver anexo 2a). Los criterios LR, FPE, AIC, SC y HQ sugieren la utilización de dos rezagos. Para complementar los resultados anteriores se realizaron las pruebas de normalidad (anexo 2b), autocorrelación de los residuos y raíces unitarias (anexo 2c), detectándose que a dos rezagos cumple más con dichos criterios. Para mejorar los resultados fue necesario agregar una variable artificial correspondiente a los años 2001 y 2009 (a0109a), períodos en los que se observaron “outliers”. A continuación se buscó una ecuación explicativa de la evolución del crédito a través del método de Johansen y Juselius, encontrándose que la relación que mostró mayor consistencia en términos de los signos y valor de los coeficientes estimados es la mostrada por la inversión nominal, la tasa de interés activa implícita y el precio del café, en la opción tres, que supone la existencia de una constante y tendencia determinística en la serie. Los resultados de la prueba de la traza, reportados en Pruebas de cointegración en anexo 2d, indican la presencia de cuatro vectores de cointegración, mientras que según Max-Eigen, son dos. Debido a que se encontraron más de un vector de cointegración, denotando que la posible división endógeno-exógeno sea imperfecta, también se procedió a realizar las pruebas de exogeneidad débil y fuerte. En el anexo 2e puede verse que el vector cointegrador cumple con los signos teóricos esperados. La ecuación de largo plazo estimada es la siguiente: Ecuación 1 Icredp=0.764426*linvn-0.319876*lri+0.200728lpcafe t (0.0873) (0.092) (0.037) Donde: lcredp=logaritmo del crédito privado nominal linvn=logaritmo de la inversión nominal. lri=logaritmo de la tasa básica activa implícita. lpcafe=logaritmo de los precios del café. 4 Las últimas dos variables son similares con las empleadas por Aquino y Sanabria (2007) en su modelo mensual 19 Con el objetivo de asegurar que el vector autorregresivo condicional cumpla las pruebas exigidas, en el anexo 3 contiene las pruebas de autocorrelación, normalidad, y heterocedasticidad, las cuales fueron cumplidas satisfactoriamente. Al realizar la prueba de exogeneidad débil a los logaritmos de la inversión nominal, tasa activa implícita y precios del café, se observó que la primera supera la prueba al 15%, la segunda está en la frontera al ubicarse en 4.4% y la tercer no la pasa, con probabilidad de 0.002. Sin embargo es importante destacar que pese a las pruebas anteriores, los precios del café son determinados externamente principalmente por la oferta y demanda internacional de café, es decir, su precio es determinado exógenamente. Al realizar la prueba de exogeneidad fuerte se encuentran los siguientes resultados. Tal como se aprecia en anexo 4, la prueba de causalidad de granger establece que el crédito privado es causado por la inversión nominal y precios de café, mientras que en el caso de la tasa de interés implícita la evidencia es débil. La inversión no es granger causada por la tasa de interés implícita y el precio del café, pero encuentra alguna relación con el comportamiento del crédito privado nominal. La tasa de interés implícita no es granger causada por la inversión nominal y por los precios del café, observándose alguna relación con el crédito privado. Los precios del café son granger causados por el crédito privado, inversión nominal y tasa de interés implícita, sin embargo, como se mencionó anteriormente, su evolución es determinada exógenamente en los mercados internacionales. De manera general, podría afirmarse que la prueba de exogeneidad fuerte es superada solo parcialmente. 2. Elaboración y pruebas al modelo de Corto plazo A partir de las variables incluidas en la ecuación de largo plazo fueron elaboradas las pruebas para verificar cuales variables podrían explicar el comportamiento de la tasa de crecimiento anual del crédito nominal. El método usado fue el procedimiento de lo general a lo particular de Hendry. La mejor ecuación encontrada corresponde a la que tiene como variables explicativas en términos de las primeras diferencias de sus logaritmos al crédito privado rezagado un período, tasa activa implícita, los precios del café y el ECM rezagado un período (ver ecuación 2). Todas las variables aparecen significativas, con un R cuadrado ajustado de 0.89 (ver anexo 5). Los residuos de la ecuación cumplen con el requisito de ser normales y sin problemas de autocorrelación y heterocedasticidad. Por su parte, los parámetros encontrados son estables (ver anexo 6). Debido a que en el gráfico de los residuos se detectaron outliers en los años 1996 y 2001 se procedió a incorporar una variable artificial para dichas fechas a9601, con lo cual se mejoraron los resultados en términos de un R cuadrado ajustado, superior al de la ecuación anterior, sin embargo, al hacer la prueba cusum, resultó que los parámetros perdían estabilidad, motivo por el cual es preferible usar la ecuación 2. 20 Ecuación 2 dlcredp=0.7049*dlcredp(-1)-0.332*dlri+0.128*dlpcafe –0.099ecm_credp(-1) t (0.07) (0.05) (0.02 ) (0.046) Donde: dlcredp= primera diferencia del logaritmo del crédito privado dlri= primera diferencia del logaritmo de la tasa de interés implícita dlpcafe=primera diferencia del logaritmo del precio del café. ecm_credp= residuos de la ecuación de largo plazo. 3. Interpretación de los resultados Modelo de largo plazo: Las variables explicativas resultaron con valores y signos según lo esperado. La elasticidad de la inversión nominal fue de 0.764, la tasa de interés implícita de -0.319 y los precios del café de 0.20 (Ver anexo 2). Los resultados anteriores son comparables con los obtenidos en el modelo mensual real elaborado por Aquino y Sanabria (2007), según el cual, las elasticidades para las últimas dos variables fue de -0.43 y 0.322, respectivamente. El valor del alfa encontrado es de 0.52 lo cual nos indica que el 52% de los desequilibrios entre el largo y corto plazo son resueltos en un año. Modelo de corto plazo: La variable con mayor impacto fue de la tasa de crecimiento del crédito nominal rezagado (persistencia crediticia) un período (0.704), seguido del efecto de la tasa de interés implícita (-0.33). El coeficiente del mecanismo de corrección de errores (ECM) muestra un valor de -0.099. III. Conclusiones: Las transformaciones económicas ocurridas en El Salvador en los años 90´s y la disponibilidad de estadísticas, marcan la longitud de las variables macroeconómicas y por tanto, el tipo de análisis econométrico, el cual deberá hacerse con una visión pragmática. En el presente estudio se aplicó el enfoque post-keynesiano de la demanda de crédito, encontrándose que en su expresión teórica, la demanda global nominal no es significativa para explicar el comportamiento del crédito, pero si es factible explicar el crédito a partir del comportamiento del componente de la inversión nominal, unido al comportamiento de las tasas activas implícitas y el precio del café. 21 En el largo plazo, el comportamiento del crédito privado en nominales podría ser explicado de forma positiva por las variaciones en los volúmenes de inversión y los precios del café, con elasticidades de 0.764 y 0.200, respectivamente, así como de forma adversa por las subidas de las tasas de interés activa implícita, con una elasticidad de -0.319. Los valores fueron estimados a través de un modelo de corrección de errores, mediante el procedimiento de Johansen, no obstante, las pruebas de exogeneidad débil fueron cumplidas parcialmente, debido a la relación en dos direcciones que podría existir entre el comportamiento del crédito y las tasas activas implícitas. En el corto plazo, las tasas de crecimiento anual del crédito privado nominal podrían ser explicadas positivamente por la tasa de crecimiento de la misma variable rezagada un período, con una elasticidad de 0.704 y por el crecimiento de los precios del café (0.12) y de forma negativa por las variaciones de la tasas de interés implícita, con un coeficiente de -0.33. El ECM presentó un coeficiente negativo de 0.09. La aparición de la variable crédito rezagado como variable explicativa, coincide en alguna medida con el efecto de la relación banco-acreditado, que establece que la cantidad de crédito presente ejerce influencia en la demanda de crédito futuro. La estabilidad de los parámetros permite inferir que el modelo puede utilizarse para fines de evaluación de políticas. Las pruebas realizadas para explicar el comportamiento del crédito privado en términos reales, usando como factores explicativos a las diversas formas de demanda real, tasas de interés implícita y precios de café, produjeron resultados econométricos en desacuerdo con la teoría. 22 Bibliografía Anguiano de, G. (2000). “Hymanp. Minsky en el pensamiento económico del siglo XX”. Comercio Exterior, vol 50, núm 12, México, 1. Aquino, L., y Sanabria, C. (2007). “Modelo macroeconométrico de pequeña escala para El Salvador”. Documentos Ocasionales No. 2007-03. Banco Central de Reserva de El Salvador, 12. Arévalo, R. (2004). “Desarrollo Financiero y crecimiento económico en El Salvador”. Documento de Trabajo 2004-02 Banco Central de Reserva, 8. Asenjo, J., y González, J. (2002). “Inestabilidad Financiera y ciclos a partir de un modelo “depredador-presa”. (págs. 1–5). España Barajas, A., Enrique, L., y Oliveros, H. (2001). ¿Por qué en Colombia el crédito al sector privado es tan reducido? Castillo, R. A. (2003.). “Restricciones de liquidez, canal de crédito y consumo en México”. Economía Mexicana. Vol.XII, número 001, 87. Echeverry, J., y Salazar, N. (1999). “Hay un estancamiento en la oferta de crédito?”. Archivos de Macroeconomía, número 118. Departamento Nacional de Planeación. Colombia, 6. Fuentes et al., (2010). “Caracterización del crédito bancario en El Salvador:opciones para su reactivación en épocas de crisis”. Documento de Trabajo No.2010-01. Banco Central de Reserva de El Salvador., 14. Fuentes, J., y Tobar, M. (2003). “Análisis del ciclo económico salvadoreño”. Boletín Económico No.154, 3. Fundación Salvadoreña para el Desarrollo Económico y Social. (2009). Cómo está El Salvador. 25. González, E. (2005). “Prociclidad, volatilidad financiera y Basilea II”. Estabilidad Financiera, Num. 8. Banco de España, 154. Guo, K., y Stepanyan, V. (2011). “Determinants of bank credit in emerging market economies”. IMF Working Paper, WP/11/51. Lemus, R. (2000). “La industria bancaria en los noventa”. Serie de investigación; No. 2000-1. FUSADES, 4. Maldonado, L. J. (2010). “Determinantes de la demanda de crédito de las firmas:relaciones dinámicas de corto y largo plazo sigiendo la endogeneidad del dinero”. Revista Venezolana de Análisis de Coyuntura. Vol. XVI, núm 1. Enero junio, 138. 23 Murcia, A., y Piñeros, H. (2006). “Determinantes de la oferta de crédito en el sector financiero Colombiano”. Banco de la República, Colombia, 112. Rivera, R. (2000). “La economía salvadoreña al final del siglo:Desafíos para el futuro”. San Salvador: FLACSO. Rivera, R. (2011). La contracción del crédito en El Salvador. FUSADES Serie de investigación.1,2011. Rochon, L. P. (2009). “Multiplicador Keynesiano, crédito bancario y producto”. Revista Ola Financiera, UNAM. Septiembre-Diciembre, 54. Rodríguez, M. G. (1996). “El racionamiento del crédito:análisis econométrico con datos de panel, su incidencia en las decisiones de inversión de las empresas. Tesis Doctoral. Universidad de la Laguna. España. Rodríguez, O., y Guzmán, J. (2005). “Comportamiento de los depósitos en períodos electorales”. Documentos Ocasionales.No. 2005-03. Banco Central de Reserva de El Salvador. Sánchez Torres, F. (1985). “Marx y Keynes:sobre crédito, tasa de interés y crisis”. Cuadernos de Economía. Vol.7 No.8, 33. Urrutia, M. (1999). “Crédito y reactivación económica”. Nota editorial Revista mensual del Banco. Banco de la República, 8. Vera, L. (2003). “Determinantes de las demanda de crédito:una estimación con un modelo mensual de series de tiempo para Venezuela”. Investigación Económica, 62(245), 107-149. Zárate, C., y Hernández, O. (2001). “Un modelo de demanda para el crédito bancario en México”. Análisis Económico. 17(34), 67-99. 24 Anexo 1 Augment ed Dickey-Fuller t est st at ist ic Pruebas de raices unit arias con dos rezagos Cumple prueba si t <0 y probabilidad <0.05 Hipót esis: La variable t iene raíz unit aria Las iniciales L y D represent an logarit mos y diferencias, respect ivament e. Las let ras N al final de la abreviat ura indica que la variable est á en t érminos nominales. La R indica t érminos reales Variables nominales Variables reales Const ant , Const ant , ExogeLinear Linear Nombre variable Const ant T rend Nombre variable nous: Const ant T rend None C REDP: C ré di to pri vado LCREDP t (df) 6.68 2.45 0.73 LCREDPR 4.05 1.12 Prob 0.34 0.87 0.01 0.90 D(LCREDP) has a unit root t (df) Prob - 1.87 0.34 - 2.46 0.34 t (df) Prob - 3.02 0.05 - 2.09 0.52 t (df) Prob - 2.74 0.09 - 3.19 0.12 t (df) Prob - 3.23 0.03 - 3.60 0.06 D(LINVN) a unit root t (df) Prob - 3.61 0.02 - 4.04 0.03 LDIN a unit root t (df) Prob - 3.26 0.03 - 2.49 0.33 t (df) Prob - 2.93 0.06 - 3.29 0.10 t (df) Prob - 3.24 0.03 - 2.41 0.37 t (df) Prob - 3.07 0.05 - 3.69 0.05 t (df) Prob - 4.48 0.00 - 2.62 0.28 t (df) Prob - 2.02 0.28 - 2.44 0.35 t (df) Prob - 2.22 0.20 - 2.58 0.29 t (df) Prob - 4.45 0.00 - 4.25 0.02 - 4.85 0.00 - 3.07 0.14 t (df) Prob - 3.24 0.03 - 3.40 0.08 t (df) Prob - 3.12 0.04 - t (df) Prob - 2.93 0.06 t (df) Prob - t (df) Prob C O NS=consumo LCONSN a unit root D(LCONSN) has a unit root INV= i nve rsi ón LINVN a unit root DI=De manda Inte rna D(LDIN) a unit root DG=De manda Gl obal LDGN a unit root D(LDGN) a unit root PIB= Producto Inte rno Bruto LPIBN has a unit root D(LPIBN) has a unit root M=Importaci one s LMN has a unit root D(LMN) has a unit root MB=Mora bancari a LMB has a unit root D(LMB) has a unit root REM=Re me sas fami l i are s LREM has a unit root D(LREM) has a unit root C _ELEC =consumo e l e ctri ci dad LC_ELEC has a unit root D(LC_ELEC) has a unit root RI=Tasa acti va i mpl í ci ta LRI has a unit root D(LRI) has a unit root PCAFE=Precios café (comercio ext erior) LPCAFE has a unit root D(LPCAFE) has a unit root - - - - 0.92 0.90 1.81 0.07 D(LCREDPR ) - 2.68 0.09 - 3.64 0.05 - 2.49 0.02 2.03 0.99 LCONS - 2.75 0.08 - 1.18 0.89 1.51 0.12 D(LCONS) - 3.14 0.04 - 4.09 0.02 - 2.16 0.03 2.41 0.99 LINV - 3.49 0.02 - 2.90 0.18 - 0.62 0.44 3.62 0.00 D(LINV) - 3.92 0.01 - 4.60 0.01 - 3.74 0.00 5.65 1.00 LDI - 2.98 0.05 - 1.64 0.74 1.76 0.08 D(LDI) - 3.30 0.03 - 4.16 0.02 5.44 1.00 LDG - 3.21 0.03 - 2.02 0.55 1.76 0.07 D(LDG) - 3.71 0.01 - 4.05 0.03 3.63 1.00 3.04 1.00 - 2.50 0.02 3.29 1.00 - 2.70 0.01 1.45 0.96 LPIB - 4.53 0.00 - 1.15 0.89 1.25 0.19 D(LPIB) - 2.17 0.22 - 3.86 0.03 3.55 1.00 LM - 2.46 0.14 - 1.57 0.77 2.94 0.01 D(LM) - 4.22 0.00 - 4.82 0.01 1.44 0.96 LIVAET C - 4.85 0.00 - 3.07 0.14 - 2.85 0.01 D(LIVAET C) - 3.24 0.03 - 3.40 0.08 3.57 0.06 - 0.12 0.63 - 2.93 0.18 - 3.05 0.00 0.66 0.84 - 1.91 0.61 - 3.36 0.03 - 3.35 0.09 t (df) Prob - 2.54 0.12 - 1.44 0.82 5.28 1.00 LC_ELEC - 2.54 0.12 - 1.44 0.82 t (df) Prob - 3.59 0.02 - 4.69 0.01 - 1.29 0.18 D(LC_ELEC) - 3.59 0.02 - 4.69 0.01 - 1.29 0.18 t (df) Prob - 1.72 0.41 - 1.92 0.61 - 1.28 0.18 LRIR - 2.80 0.08 - 2.74 0.23 - 1.37 0.15 t (df) Prob - 5.01 0.00 - 5.04 0.00 - 4.86 - D(LRIR) - 7.14 - - 7.23 0.00 - 7.27 - t (df) Prob - 0.96 0.75 - 1.28 0.86 t (df) Prob - 3.41 0.04 - 3.42 0.06 IVAETC = Indi ce Vol ume n Acti vi dad E. e n TC LIVAET C has a unit root t (df) Prob D(LIVAET C) has a unit root - None - - 1.27 0.94 - 1.40 0.15 1.91 0.98 - 3.18 0.00 1.44 0.96 - 2.85 0.01 4.37 1.00 - 2.05 0.04 5.28 1.00 0.72 0.86 - 3.40 0.01 25 Anexo 2. Pruebas al VAR. Anexo 2 a . Selección del tamaño óptimo VAR Lag Order Selection Criteria Endogenous variables: LCREDP LINVN LRI LPCAFE Exogenous variables: C A0109A Sample: 1991 2011 Included observations: 19 Lag LogL LR FPE AIC HQ 0 18.00169 NA 4.11e-06 -1.052810 -0.655151 -0.985510 1 99.90316 112.0757 4.36e-09 -7.989806 -6.796830 -7.787907 2 133.4627 31.79324* 1.00e-09* -9.838178* -7.849885* -9.501680* * indicates lag order selected by the criterion LR: sequential modified LR test statistic (each test at 5% level) FPE: Final prediction error AIC: Akaike information criterion SC: Schwarz information criterion HQ: Hannan-Quinn information criterion Anexo 2b. Prueba de normalidad al VAR VAR Residual Normality Tests Orthogonalization: Cholesky (Lutkepohl) Null Hypothesis: residuals are multivariate normal Sample: 1991 2011 Included observations: 19 Component Skewness Chi-sq df Prob. 1 -0.188651 0.112699 1 0.7371 2 -0.464750 0.683977 1 0.4082 3 0.814083 2.098650 1 0.1474 4 -0.418349 0.554216 1 0.4566 3.449543 4 0.4856 Joint Component Kurtosis Chi-sq df Prob. 1 2.524844 0.178737 1 0.6725 0.3610 2 1.973363 0.834404 1 3 2.874413 0.012486 1 0.9110 4 3.174464 0.024097 1 0.8766 1.049724 4 0.9022 Joint 26 SC Component Jarque-Bera df Prob. 1 0.291436 2 0.8644 2 1.518382 2 0.4680 3 2.111137 2 0.3480 4 0.578313 2 0.7489 Joint 4.499267 8 0.8095 Anexo 2c. Pruebas de autocorrelación VAR Crédito privado nominal VAR Residual Serial Correlation LM Tests Null Hypothesis: no serial correlation at lag order h Date: 06/19/12 Time: 14:33 Sample: 1991 2011 Included observations: 19 Lags LM-Stat Prob 1 24.53224 0.0785 2 16.56871 0.4140 3 23.02839 0.1130 4 23.35706 0.1045 Probs from chi-square with 16 df. Anexo 2d. Pruebas de cointegración Date: 06/19/12 Time: 14:09 Sample (adjusted): 1993 2011 Included observations: 19 after adjustments Trend assumption: Linear deterministic trend Series: LCREDP LINVN LRI LPCAFE Exogenous series: A0109A Warning: Critical values assume no exogenous series Lags interval (in first differences): 1 to 1 Unrestricted Cointegration Rank Test (Trace) 27 Hypothesized Trace 0.05 No. of CE(s) Eigenvalue Statistic Critical Value Prob.** None * 0.914357 96.38198 47.85613 0.0000 At most 1 * 0.809855 49.68827 29.79707 0.0001 At most 2 * 0.522819 18.14883 15.49471 0.0195 At most 3 * 0.193735 4.091508 3.841466 0.0431 Trace test indicates 4 cointegrating eqn(s) at the 0.05 level * denotes rejection of the hypothesis at the 0.05 level **MacKinnon-Haug-Michelis (1999) p-values Unrestricted Cointegration Rank Test (Maximum Eigenvalue) Hypothesized Max-Eigen 0.05 No. of CE(s) Eigenvalue Statistic Critical Value Prob.** None * 0.914357 46.69372 27.58434 0.0001 At most 1 * 0.809855 31.53944 21.13162 0.0012 At most 2 0.522819 14.05732 14.26460 0.0539 At most 3 * 0.193735 4.091508 3.841466 0.0431 Max-eigenvalue test indicates 2 cointegrating eqn(s) at the 0.05 level * denotes rejection of the hypothesis at the 0.05 level **MacKinnon-Haug-Michelis (1999) p-values Anexo 2e. Ecuación cointegradora: 1 Cointegrating Equation(s): Log likelihood 108.6186 Normalized cointegrating coefficients (standard error in parentheses) LCREDP LINVN LRI LPCAFE 1.000000 -0.764426 0.319876 -0.200728 (0.08738) (0.09206) (0.03767) Adjustment coefficients (standard error in parentheses) D(LCREDP) -0.521731 (0.07414) D(LINVN) -0.356750 (0.27556) D(LRI) 0.613727 (0.27309) D(LPCAFE) -1.667628 (0.47902) 28 Anexo 3. Pruebas a los residuos del Vector Autorregresivo Condicional VEC Residual Serial Correlation LM Tests Null Hypothesis: no serial correlation at lag order h Date: 06/19/12 Time: 14:44 Sample: 1991 2011 VEC Residual Heteroskedasticity Tests: No Cross Terms (only levels and squares) VEC Residual Normality Tests Orthogonalization: Cholesky (Lutkepohl) Null Hypothesis: residuals are multivariate normal Date: 06/19/12 Time: 14:45 Date: 06/19/12 Time: 14:44 Sample: 1991 2011 Included observations: 19 Sample: 1991 2011 Included observations: 19 Lags LM-Stat Prob 1 21.72486 0.1523 2 10.79278 0.8221 3 4 32.57711 10.48090 0.0084 0.8403 Probs from chi-square with 16 df. Included observations: 19 Component Jarque-Bera df Prob. 1 2 3 4 1.149346 1.104550 1.590547 0.707839 2 2 2 2 0.5629 0.5756 0.4515 0.7019 Joint 4.552283 8 0.8042 0.8042 Joint test: Chi-sq df 135.2231 120 Prob. 0.1619 Anexo 4. Pruebas de Granger al VAR Crédito real VAR Granger Causality/Block Exogeneity Wald Tests Date: 06/19/12 Time: 15:34 Sample: 1991 2011 Included observations: 19 Dependent variable: LCREDP Excluded Chi-sq df Prob. LINVN 16.10854 2 0.0003 LRI 4.032754 2 0.1331 LPCAFE 24.44055 2 0.0000 All 39.12670 6 0.0000 Dependent variable: LINVN Excluded Chi-sq df Prob. LCREDP 7.300953 2 0.0260 LRI 2.266567 2 0.3220 LPCAFE 3.871361 2 0.1443 All 9.845819 6 0.1313 29 Dependent variable: LRI Excluded Chi-sq df Prob. LCREDP 6.534690 2 0.0381 LINVN 5.340247 2 0.0692 LPCAFE 5.655927 2 0.0591 All 53.64919 6 0.0000 Dependent variable: LPCAFE Excluded Chi-sq df Prob. LCREDP 10.18369 2 0.0061 LINVN 14.56533 2 0.0007 LRI 11.70168 2 0.0029 All 25.87716 6 0.0002 Anexo 5.Modelo inicial para el corto plazo Dependent Variable: DLCREDP Method: Least Squares Date: 09/03/12 Time: 13:34 Sample (adjusted): 1992 2011 Included observations: 20 after adjustments Variable 30 Coefficient Std. Error t-Statistic Prob. DLCREDP(-1) 0.704999 DLRI -0.332194 0.071518 9.857585 0.0000 0.057747 -5.752608 0.0000 DLPCAFE 0.128293 0.029435 4.358458 0.0005 ECM_CREDP(-1) -0.099022 0.046710 -2.119936 0.0500 R-squared 0.897047 Mean dependent var 0.095865 Adjusted R-squared 0.877743 S.D. dependent var 0.097762 S.E. of regression 0.034183 Akaike info criterion -3.737337 Sum squared resid 0.018695 Schwarz criterion -3.538190 Log likelihood 41.37337 Hannan-Quinn criter. -3.698461 Durbin-Watson stat 2.147109 Anexo 6. Pruebas a los residuos de la ecuación de corto plazo del crédito nominal 31