View/Open

Anuncio

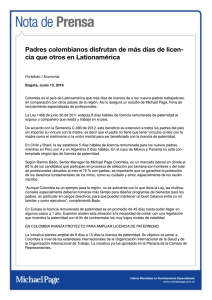

Índice Desde la Unidad de Derecho Corporativo y Desde la Unidad de Derecho de los Negocios Internacionales y Desde la Unidad de Derecho Laboral, Seguridad Social y Migratorio Edición Enero – Febrero 2016 La última posición de la DIAN sobre la retención en la fuente respecto del pago de indemnizaciones y bonificaciones ¿Por qué la Unión Europea pretende demandar legítimamente a Colombia por el comercio de aguardiente? Los efectos del nuevo salario. Pago proporcional de la licencia de paternidad. Noticias Breves que le interesan Actualidad Laboral Actualidad de los Negocios Internacionales y Comercio Exterior Para nuestra Comunidad Próximos cursos y capacitaciones Curso La última posición de la DIAN sobre la retención en la fuente respecto del pago de indemnizaciones y bonificaciones Andrea Carolina Munar Guevara Socia VS+M El pasado mes de noviembre, la Dirección de Impuestos y Aduanas Nacionales (DIAN), mediante concepto N° 030573 del 9 de noviembre de 2015, tocó un tema sobre el cual se había pronunciado anteriormente en múltiples oportunidades, el de la retención en la fuente. En el concepto, la Entidad Tributaria precisa el tratamiento de la retención en la fuente en los siguientes casos: Retención en la Fuente en indemnización por despido sin justa causa para trabajadores que devengan ingresos iguales o inferiores a 204 UVT. Retención en la Fuente en pagos por bonificaciones por retiro definitivo del trabajador. Retención en la Fuente en el caso de sentencias proferidas en casos de despido sin justa causa, mediante los cuales se ordena el pago de una indemnización o su reliquidación. Retención en la Fuente en Indemnización por despido sin justa causa para trabajadores que devengan ingresos iguales o inferiores a 204 UVT. La retención en la fuente correspondiente al pago de indemnizaciones laborales está regulada por el artículo 401-3 del estatuto tributario que define: Art. 401-3. Retención en la fuente en indemnizaciones derivadas de una relación laboral o legal y reglamentaria. Las indemnizaciones derivadas de una relación laboral o legal y reglamentaria, estarán sometidas a retención por concepto de impuesto sobre la renta, a una tarifa del veinte por ciento (20%) para trabajadores que devenguen ingresos superiores a. 204 UVT, sin perjuicio de lo dispuesto por el artículo 27 de la Ley 488 de 1998. De acuerdo con lo anterior, las indemnizaciones por despido, estarán sometidas a retención en la fuente por concepto de impuesto sobre la renta, a una tarifa del veinte por ciento (20%) para trabajadores que devenguen ingresos superiores a 204 UVT, o 10 SMLMV. Ahora bien, en cuanto al tope de las 204 UVT el artículo 401-3 del estatuto tributario no hizo mención alguna sobre lo que se considera ingreso mensual, razón por la cual se considera necesario establecer el ingreso mensual de acuerdo con lo dispuesto en el Decreto 400 de 1987, para lo cual será fundamental tomar la totalidad de los pagos laborales y no solo los conceptos salariales, es decir, que se toma el total de los ingresos laborales percibidos independientemente de su denominación, y se deberán depurar los conceptos que por disposición expresa de la ley se deben excluir de la base de retención por pagos laborales. Una vez determinado el tope nos encontraremos frente a dos eventos: Cuando los ingresos sean superiores a las 204 UVT. Cuando los ingresos sean iguales e inferiores a las 204 UVT. De acuerdo a este último concepto la retención en la fuente por los pagos de las indemnizaciones por despido será la siguiente: Del 20% para trabajadores que devenguen ingresos mensuales superiores a 204 UVT. Para los trabajadores que devenguen ingresos mensuales inferiores a 204 UVT, no se les aplicará retención en la fuente. Retención en la Fuente en pagos por bonificaciones por retiro definitivo del trabajador. Para los casos de retención en la fuente en pagos por bonificaciones por retiro definitivo del trabajador hay una norma especial en el artículo 9° del Decreto 400 de 1987 que es del siguiente tenor: “Artículo 9°. La retención en la fuente aplicable a las indemnizaciones por despido injustificado y bonificaciones por retiro definitivo del trabajador, se efectuará así: a) Se calcula el ingreso mensual promedio del trabajador, dividiendo por doce (12), o por el número de meses de vinculación si es inferior a doce (12), la sumatoria de todos los pagos gravables recibidos directa o indirectamente por el trabajador durante los doce (12) meses anteriores a la fecha de su retiro. b) Se determina el porcentaje de retención que figure, en la tabla de retención del año en el cual se produjo el retiro del trabajador, frente al valor obtenido de acuerdo con lo previsto en el literal anterior y dicho porcentaje se aplica al valor de la bonificación o indemnización según el caso. La cifra resultante será el valor a retener”. Por otro lado el artículo 384 del Estatuto Tributario contiene una tabla de retención en la fuente mínima y aquí donde chocan las dos normas anteriormente mencionadas. Para la DIAN la solución al tratamiento adecuado de la retención en la fuente en este caso de las bonificaciones por retiro definitivo del trabajador es el siguiente; como se encuentra frente a un ingreso laboral gravable que no se puede sustraer de la retención a que se refiere el artículo 384 del Estatuto Tributario, razón por la cual el valor indicado en el literal a) del procedimiento especial previsto en el artículo 9° del Decreto 400 de 1987 también tendrá que llevarse a la tabla de retención prevista en el artículo citado y el mayor valor que resulte va a ser el que se le retiene al trabajador. Retención en la Fuente en el caso de sentencias proferidas en casos de despido sin justa causa, mediante los cuales se ordena el pago de una indemnización o su reliquidación. En este punto es preciso distinguir dos temas: Despido sin justa causa sin el pago de una indemnización, la cual se reconoce y ordena su pago en virtud de una sentencia. Las sumas pagadas en virtud de un acuerdo conciliatorio, celebrado con ocasión de una demanda interpuesta con el fin de obtener la reliquidación de una indemnización por despido sin justa causa. En el primer evento se infiere de acuerdo a lo expuesto más arriba que la tarifa de retención en la fuente a que se refiere el artículo 401-3 del Estatuto Tributario solo se aplica en tanto se trate de trabajadores que devenguen ingresos superiores a 204 UVT. Finalmente en el segundo evento la DIAN considera que si el pago por indemnización originado en el despido sin justa causa no estuvo sometido a retención en la fuente, tampoco lo estará la suma pagada en virtud del acuerdo conciliatorio celebrado a instancia de la demanda interpuesta que busca obtener la reliquidación de una indemnización por este hecho, pues se toma en consideración el tratamiento tributario aplicado en el momento del retiro. Esta conclusión surge en la medida en que el porcentaje a que se refiere el artículo 401- 3 del Estatuto Tributario sólo aplica a los trabajadores que devenguen ingresos superiores a 204 UVT. ¿Por qué la Unión Europea pretende demandar legítimamente a Colombia por el comercio de aguardiente? Carolina Solano Medina Socia VS+M El pasado 13 de enero, Colombia fue llamada por la Unión Europa a consultas en la Organización Mundial del Comercio (OMC), para aclarar el por qué hay una norma nacional y otras departamentales que beneficia el comercio de licores colombianos como el aguardiente frente al comercio de licores importados. En primer lugar, el Decreto ley 1393 de 2010 establece que las bebidas alcohólicas son gravadas con un impuesto al consumo que depende del grado alcholimétrico que contengan. Si el licor contiene menos de 35° pagarán alrededor de $254 por cada 750cc y si tiene tienen más de este porcentaje, deberán pagar $406 por cada 750cc. En la práctica termina ocurriendo que los productos importados tienen todos más de 35° grados alcholimétricos y en consecuencia su tasa impositiva es superior a la tasa que corresponde al producto nacional. En segundo lugar considera la Unión Europea que existe otra medida de índole departamental que pone en condición discriminatoria a los licores importados frente a los nacionales. Se trata de la exigencia de las Asambleas Departamentales de celebrar un contrato de distribución como condición para poder comercializar licores en los departamentos. Esta condición no la tienen los productores locales de cada departamento y esto hace que tengan condiciones de competencia más favorables que la que tienen los licores importados. La Unión Europea afirma que las medidas nacionales y departamentales, aplicadas por las autoridades colombianas a las bebidas alcohólicas dan un trato discriminatorio e incompatible con las normas de la OMC, más específicamente con el Artículo III del GATT de 1994, numerales 1°, 2° y 4° que regula el principio de trato nacional. El principio de trato nacional exige a los países miembros de la OMC como lo es Colombia a que “los impuestos y otras cargas interiores, así como las leyes, reglamentos y prescripciones que afecten a la venta, la oferta para la venta, la compra, la distribución o el uso de productos en el mercado interior y las reglamentaciones cuantitativas interiores que prescriban la mezcla, la transformación o el uso de ciertos productos en cantidades o en proporciones determinadas, no deberían aplicarse a los productos importados o nacionales de manera que se proteja la producción nacional.”1 (Artículo III.1 GATT 1994. Negrilla fuera de texto) Para Colombia preocupa que existen antecedentes muy similares de otros países como Chile, Japón, Corea del Sur, Filipinas entre otros, que han sido objeto de cuestionamiento por parte de la OMC. En todos estos casos, los Grupos Especiales y el Órgano de Apelación han encontrado que la arquitectura de las medidas que establecen tasas impositivas diferenciadas son incompatibles con el principio de trato nacional ya que sin importar su justificación, terminan poniendo en condición más favorable a la producción nacional frente a los productos importados. Preocupa además que existe al interior de la Comunidad Andina otro precedente adverso para la defensa de Colombia. Se trata del fallo del Tribunal de Justicia de la Comunidad Andina (Proceso No. 03-AI-97) que concluyó contrario al principio de trato nacional el sistema de exigencia de contratos de distribución como condición para distribuir licores ecuatorianos en los distintos departamentos de Colombia. Ante esta coyuntura no basta sino concluir que llegó el momento para que Colombia reforma estructuralmente la determinación de impuestos sobre la industria de los licores y su sistema de distribución. De persistir la arquitectura jurídica actual, no habrá duda de que prosperará la reclamación que la Unión Europea. No hay duda además de que otros estados como México e incluso Chile, Canadá, Estados Unidos y países EFTA se sumen a la pretensión europea por tener también interés de distribuir bajo condiciones de libre competencia sus licores en nuestro territorio. Sea del caso aclarar, que no solo podrán reclamar por vía de la OMC, sino también por vía de los Tratados de Libre Comercio que contienen todos la misma obligación de respetar el principio de trato nacional. La fórmula de ajuste seguramente será similar a la establecida por Chile quien unificó en una misma tasa del 20% el impuesto que los licores deben pagar sin consideración a su grado alcholimétrico. Frente a la exigencia de los contratos de distribución que condicionan la comercialización de licores, creemos que irán a desaparecer o habrá una regulación nacional que establezca condiciones uniformes de estos contratos de distribución. Los efectos del nuevo salario. Diego Felipe Valdivieso Rueda Socio VS+M Como es costumbre en Colombia, sindicatos y empresarios no lograron llegar a un acuerdo sobre el incremento del salario mínimo mensual vigente, por lo que tuvo que ser fijado de manera unilateral mediante decreto. Sin intención de polemizar acerca de si el aumento se quedó corto, pretendemos reseñar los principales efectos que tendrá el incremento. Multas que puede imponer el Ministerio: Todas las multas que impone el Estado en materia laboral son calculadas en salarios mínimos. Así las cosas, las empresas que sean multadas deberán pagar más. Esta situación debe ser tenida en cuenta por las empresas investigadas que están calculando sus pasivos contingentes. Por citar un ejemplo: Cifra 2015: incumplir las normas de Cifra 2016. SST. Entre $644.350 y $322.175.000. Entre $689.455 y $344.727.500. Límite a las cotizaciones: La ley 100 de 1993 consagra un límite máximo (25 SMMLV) y uno mínimo (1 SMMLV) a la base de cotización, el cual se calcula en base al salario mínimo mensual. Con el incremento es importante tener en cuenta que el IBC cambiará. Por ello recomendamos que se tenga en cuenta este aspecto a la hora de pactar la remuneración de quienes tienen los salarios más altos. Cifra 2015. Cifra 2016. $16.108.750 $17.236.375. Salario integral: El artículo 132 del Código Sustantivo del Trabajo dice que este no puede ser inferior a 10 SMMLV más un 30% de factor prestacional. El incremento del salario mínimo se traduce en que a la hora de pactar este tipo de remuneración, las partes tendrán que tener en cuenta que la suma dineraria también aumentó. Cifra 2015. $8.376.550. Cifra 2016. $8.962.915. Cuantías competencia: El Código Procesal del Trabajo y de la Seguridad determina la cuantía en salarios mínimos. Con ese aumento, las cuantías para determinar los procesos que son de única o doble instancia y los que pueden ser recurridos en casación van a ser mayor. Cifra 2015. Cifra 2016. Única instancia. Hasta Hasta $12.887.000. $13.789.100. Primera instancia. Lo que supere Lo que supere $12.887.000. $13.789.100. Interés para recurrir $77.322.000. $ 82.734.600. en Casacion. Puntos porcentuales adicionales en la tarifa de la cotización: El Sistema de seguridad Social se cimienta en el principio de la solidaridad, es por ello que el IBC de los trabajadores de determinado ingreso laboral es mayor. Al aumentar el salario mínimo, cambia la manera en la que se determina la obligación de cotizar con una tarifa mayor. Cuantía del salario. Un punto porcentual adicional para los salarios iguales o superiores a 4 SMMLV. Un 0.2% adicional para quienes ganen entre 16 y 17 SMMLV. Un 0.4% adicional para quienes ganen entre 17 y 18 SMLMV. Un 0.6% adicional para quienes ganen entre 18 y 19 SMLMV. Un 0.8% adicional para quienes ganen entre 19 y 20 SMLMV. Un 1% adicional para quienes ganen más de 20 SMLMV. Cifra 2015. $2.577.400. Cifra 2016. $2.757.820. $10.309.600$10.953.950. $11.031.280$11.720.735. $10.953.95011.598.300. $11.720.735$12.410.190. $11.598.300$12.242.650. $12.410.190$13099.645. $12.242.650$12.887.000. $13.099.645$13.789.100. Más de $12.887.000. Más de $13.789.100. Exoneración de parafiscales: Con la última reforma tributaria se eliminó la obligación de hacer aportes a SENA, ICBF y salud para quienes devenguen hasta 10 SMMLV. Con este incremento, incrementa in ingreso base para determinar si está o no exonerado. Cifra 2015. Cifra 2016. $ 6.443.500. $6.894.550. Derecho a dotación y auxilio de transporte: La dotación la establece para los trabajadores que tienen determinado nivel de ingreso (2 SMMLV), con el incremento cambia la manera para saber si una persona tiene derecho a esta prestación. Cifra 2015. Cifra 2016. $1.288.700. $1.378.910. Indemnizaciones por justa causa: La ley 789 de 2002 diseñó un nuevo modelo para indemnizar a un trabajador cuando se le despide sin justa causa. El cálculo se hace de conformidad con el ingreso, es decir, hay dos regímenes que se estructuran dependiendo el nivel de ingresos: el primero es para quienes ganas menos de 10 SMMLV y el segundo es para los que ganan más de eso. Si aumenta el salario mínimo, cambia la forma de determinar el régimen aplicable puesto que éste se mide en salarios mínimos. Cifra 2015. Cifra 2016. $ 6.443.500. $6.894.550. Demanda ante el contencioso: Para la Corte Constitucional el incremento no puede ser inferior al IPC de lo corrido del año en orden de dar un alza real al salario mínimo. El IPC de los estratos más bajos fue del %7,26, cifra superior a lo dispuesto por el Gobierno (7%), por lo que, según los argumentos de la demanda, en nuestra opinión sólidos, las personas de los sectores más bajos no tuvieron un incremento real. En ese sentido, es posible que el Consejo de Estado declare su ilegalidad e inconstitucionalidad. Este tribunal podría aprovechar la oportunidad para unificar de una vez por todas, su jurisprudencia en cuanto a ¿ Pago proporcional de la licencia de paternidad. Alejandra Forero Quintero Abogada Unidad Derecho Seguridad Social y Migratorio Laboral, 1. LICENCIA DE PATERNIDAD En virtud de lo establecido en el Artículo 236 del C.S.T., la licencia de paternidad es un descanso legal obligatorio otorgado al padre para que acompañe a su esposa o compañera permanente en el cuidado de su hijo recién nacido, esta licencia es otorgada por un periodo de ocho (8) días hábiles, la citada norma señala: ARTICULO 236 (…) La licencia remunerada de paternidad opera por los hijos nacidos del cónyuge o de la compañera. El único soporte válido para el otorgamiento de licencia remunerada de paternidad es el Registro Civil de Nacimiento, el cual deberá presentarse a la EPS a más tardar dentro de los 30 días siguientes a la fecha del nacimiento del menor. La licencia remunerada de paternidad será a cargo de la EPS, para lo cual se requerirá que el padre haya estado cotizando efectivamente durante las semanas previas al reconocimiento de la licencia remunerada de paternidad. Se autorizará al Gobierno Nacional para que en el caso de los niños prematuros y adoptivos se aplique lo establecido en el presente parágrafo. (…) Teniendo en cuenta la norma antes citada tenemos que la licencia de paternidad consiste en un periodo de tiempo remunerado que se le otorga al padre trabajador para que acompañe y cuide al hijo, garantizándole de esta manera el ejercicio pleno de su derecho fundamental al cuidado y amor. 2. REQUISITOS PARA EL RECONOCIMIENTO DE LA LICENCIA DE PATERNIDAD De acuerdo con lo establecido en la Ley 755 de 2009, la sentencia C-663 de 2009 y la sentencia T-1050 de 2010 para que un padre tenga derecho a la licencia de paternidad deberá cumplir con los siguientes requisitos: Sólo opera para los hijos nacidos de la cónyuge o de la compañera permanente con quien se tengan dos años de convivencia; estará a cargo de la EPS La licencia de paternidad será cancelada de manera proporcional teniendo en cuenta el tiempo de cotizaciones del trabajador, ya que resulta desproporcional no realizar el pago de dicha licencia ya que la misma es cancelada por la EPS y recobrada al Fondo de Solidaridad Sobre el particular la Corte Constitucional en Sentencia T-1050 de 2010 señalo: (…) Se colige que en el presente caso procede el reconocimiento de la licencia de paternidad, toda vez que se encontró probada la afectación al mínimo vital del accionante y su familia, y que tan sólo faltaron cuatro (4) semanas de cotización correspondientes al periodo de gestación. En ese orden de ideas, se considera que la licencia de paternidad al gozar de un mismo hecho generador que la licencia de maternidad, su liquidación participa de las mismas condiciones señaladas para aquélla. En observancia de lo expuesto y siguiendo los lineamientos sentados por la jurisprudencia de esta Corporación, respecto del requisito de cotización ininterrumpida por todo el periodo de gestación, esta Sala ordenará el reconocimiento del pago completo de la licencia de paternidad al actor, pues la interrupción en el pago de los aportes no superó las diez (10) semanas. Igualmente se reitera que según lo estipula la Ley 812 de 2003, la licencia remunerada de paternidad será reconocida por la EPS y recobrada a la subcuenta de Compensación del Fondo de Solidaridad y Garantía. (…) 3. CONCLUSIONES Teniendo en cuenta las precisiones antes realizadas podemos concluir respecto de la licencia de paternidad lo siguiente: Licencia de paternidad consiste en un periodo de tiempo remunerado que se le otorga al padre trabajador para que acompañe y cuide al hijo. La licencia de paternidad es cancelada por la EPS de afiliación del trabajador y este dinero es recobrado a la subcuenta de Compensación del Fondo de Solidaridad y Garantías. La licencia de paternidad será cancelada conforme a los parámetros de causación de la licencia de maternidad. La licencia de paternidad deberá cancelada conforme al tiempo de cotización del trabajador al sistema general seguridad salud, razón por la cual su pago es proporcional y no se requiere de la cotización el trabajador durante todo el periodo de gestación de su esposa o compañera permanente. Breves que le interesan RECUERDE REPORTAR SUS ACCIDENTES DE TRABAJO Recuerde según decreto 1072 de 2015, todos los empleadores tienen la obligación de reportar los accidentes graves de trabajo y las enfermedades graves. Para ello, deberán diligenciar Formato Único Reportes de Accidentes de Trabajo y radicarlo en la dirección territorial del Ministerio de Trabajo. COLOMBIA APELA CONTRA EL INFORME DEL GRUPO ESPECIAL ENCARGADO DE LA DIFERENCIA RELATIVA A LAS IMPORTACIONES DE TEXTILES, PRENDAS DE VESTIR Y CALZADO PROCEDENTES DE PANAMÁ. El 22 de enero de 2016, Colombia presentó un anuncio de apelación relativo al informe del Grupo Especial encargado del asunto “Colombia — Medidas relativas a la importación de textiles, prendas de vestir y calzado” LA UE PLANTEA UNA DIFERENCIA CONTRA COLOMBIA SOBRE LAS MEDIDAS QUE AFECTAN A LAS IMPORTACIONES DE AGUARDIENTES. El 13 de enero de 2016, la Unión Europea notificó a la Secretaría de la OMC que había iniciado un procedimiento de solución de diferencias contra Colombia en el marco de la OMC en relación con las medidas nacionales y departamentales que afectaban a las importaciones de aguardientes. En su comunicación, la Unión Europea afirma que las autoridades colombianas a nivel nacional y departamental aplican a las bebidas alcohólicas importadas un trato discriminatorio e incompatible con las normas de la OMC que afecta a las exportaciones de aguardientes de la Unión Europea a Colombia. EMISOR SUBIRÍA TASA DE INTERÉS Y EXPECTATIVAS DE INFLACIÓN SIGUEN AL ALZA. El Banco de la República elevaría su tasa de interés en 25 puntos base en su reunión del viernes, debido a que las expectativas de inflación continúan subiendo, reveló el lunes un sondeo de Reuters. Para nuestra Comunidad EVENTO SOBRE “EL NUEVO ESTATUTO ADUANERO” El Comité de Comercio Exterior AmCham Colombia, invita a su próximo evento sobre “El Nuevo Estatuto Aduanero”, que se realizará el próximo 09 de febrero de 2016, de 7:30 a.m. a 5:30 p.m. SEMINARIO: “Acuerdo 1035 de 2015: ¿Qué camino tomar ante las nuevas definiciones y entendimientos de la UGPP y demás autoridades frente al proceso de aportes a Seguridad Social y Parafiscales?” DESCRIPCIÓN CONFERENCISTAS Al finalizar el 2015, fue expedido por parte de la UGPP el acuerdo 1035 con en el cual se pretendió definir la discusión conceptual y jurídica presentada frente al pago de aportes a Seguridad Social y Parafiscales en casos tales como el salario mínimo integral, la cotización durante un periodo inferior a 30 días cuando se supera la base de 25 SMMLV o la base de cotización en caso de pagos no salariales. DIEGO FELIPE VALDIVIESO RUEDA: Socio Adicional a ello, recientemente han sido expedidos diferentes pronunciamientos jurisprudenciales y conceptos de autoridades administrativas como la DIAN o el Ministerio de la Protección Social, que exponen posiciones divergentes, sumando a la discusión frente al entendimiento normativo y que sin lugar a dudas han conllevado al empresario a un escenario de confusión en el procedimiento de administración de la nómina. del área de práctica en derecho laboral, seguridad social y migratorio de la firma VS+M Abogados. Abogado de la Universidad Javeriana y especialista en Derecho Laboral de la misma universidad. PABLO HERNÁNDEZ HUSSEIN: Asociado del área de práctica en derecho laboral, seguridad social y migratorio de la firma VS+M Abogados. Abogado de la Universidad Militar Nueva Granada y especialista en Derecho Laboral de la Universidad Javeriana. El presente curso tiene la finalidad de dar a conocer las diferentes posiciones y pronunciamientos que se han dado respecto de las obligaciones de pago de aportes y manejo de nómina, con la finalidad de explorar las mejores alternativas y asumir una posición segura desde un punto de vista estratégico. METODOLOGÍA DEL CURSO: 1. Presentación: Ante quién nos encontramos: ¿Quién es y qué hace la UGPP? 2. Exposición y evaluación de las posiciones de fiscalización: -Posiciones de fiscalización asumidas por parte de la UGPP -Posiciones de fiscalización asumidas por parte de otras autoridades Administrativas. -Posiciones de asumidas por parte de la Jurisprudencia. 3. Estudio y análisis del acuerdo 1035 de 2015. 4. Determinación de las modificaciones implementadas y la posición actual. 5. ¿Qué camino recomendaciones. tomar?: Definiciones, conclusiones y INFORMACIÓN Lugar: CM Auditorios- Carrera 19 C # 90-30 Piso 6. DATOS DE CONTACTO E INSCRIPCIÓN: Fecha: Jueves, febrero 25 de 2016 [email protected] Horario: registro desde las 7:30 a.m.- Conferencias 8:00 a.m. a 1:00 p.m. Valor: $350.000 + IVA (15% de descuento en la tarifa para nuestros clientes de mensualidad) Parqueadero: el lugar del evento cuenta con parqueadero cuyo costo asume directamente el asistente PrimercursodeVS+MAbogadosdel 2016paraclientesycomunidaden generaldenominado“Acuerdo1035de 2015:¿Quécaminotomarantelas nuevasdefinicionesyentendimientosde laUGPPydemásautoridadesfrenteal procesodeaportesaSeguridadSocialy Parafiscales?quesellevaráacaboel próximo25defebrerode2016. Teléfono: 6949757 ContacteaVS+Mparamasinformación Contáctenos: [email protected] PBX: (57 1) 6949757 Calle 94A # 13-91 Ofic. 201 Bogotá D.C., Colombia @vsmlegal www.vsmlegal.com