Manual (1,7 MB ) - Bizkaiko Foru Aldundia

Anuncio

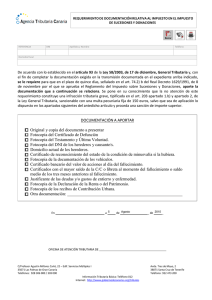

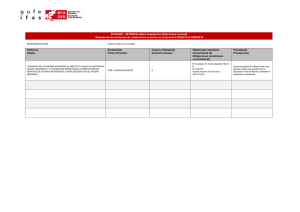

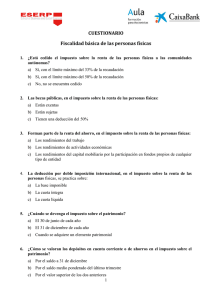

Impuesto sobre Sucesiones y Donaciones © Bizkaiko Foru Aldundia Diputacion Foral de Bizkaia Ogasuna eta Finantza Hacienda y Finanzas ZILZ SIAC Camino Capuchinos de Basurto, N.º 2-4 - 48013 BILBAO Teléfono 94 420 79 00 Fax 94 420 68 51 Fotocomposición e Impresión: RGM, S.A. Polígono Igeltzera Pab. A1 bis – 48610 Urduliz-Bizkaia www.rgmsa.com Depósito Legal: BI-3191-2010 Edición: enero de 2011 Offset superior 100 % reciclado Proceso de fabricación sin cloro y sin blanqueantes ópticos Homologado internacionalmente con el Ángel Azul, Cisne Nórdico y NAPM Índice Introducción......................................................................................................................................... 7 ¿Qué es el Impuesto sobre Sucesiones y Donaciones?.................................................................... 9 Normativa aplicable.............................................................................................................................. 9 Hechos que resultan gravados............................................................................................................ 10 Supuestos de no sujeción................................................................................................................... 10 Quiénes están obligados..................................................................................................................... 10 Cuándo debe presentarse en Bizkaia.................................................................................................. 10 Cuándo se devenga el impuesto......................................................................................................... 11 Exenciones........................................................................................................................................... 11 Base imponible.................................................................................................................................... 12 Comprobación de valores.................................................................................................................... 14 Base Liquidable.................................................................................................................................... 14 Reducciones........................................................................................................................................ 14 Cuota.................................................................................................................................................... 15 Presentación: autoliquidación, declaración.......................................................................................... 17 Documentación a presentar................................................................................................................ 17 Lugar de presentación de la documentación...................................................................................... 20 Plazo de presentación.......................................................................................................................... 20 Prescripción......................................................................................................................................... 21 Pago..................................................................................................................................................... 22 Supuestos prácticos............................................................................................................................ 25 5 Introducción Este manual ha sido confeccionado por el Departamento de Hacienda y Finanzas con la finalidad de servir de apoyo a las declaraciones y autoliquidaciones relacionadas con el Impuesto sobre Sucesiones y Donaciones y no sustituye en modo alguno a la normativa foral que es de aplicación. Los supuestos que, a título de ejemplo, se recogen en este manual pretenden ser una ayuda para un mejor entendimiento del impuesto y representan tan sólo una pequeña muestra dentro de los muy variados hechos que pueden encontrarse sujetos a éste. 7 ¿Qué es el Impuesto sobre Sucesiones y Donaciones? El Impuesto sobre Sucesiones y Donaciones es un impuesto de naturaleza directa y subjetiva que grava los incrementos patrimoniales obtenidos a título lucrativo por personas físicas. Normativa aplicable —D.F.N. 3/1993, de 22 de junio, por el que se aprueba el Texto Refundido de la Norma Foral 2/1989 de 15 de febrero del Impuesto sobre Sucesiones y Donaciones. —D.F. 107/2001, de 5 de junio, por el que se aprueba el Reglamento del Impuesto sobre Sucesiones y Donaciones. —D.F. 150/2001, de 11 de septiembre, por el que se modifica el Reglamento del Impuesto sobre Sucesiones y Donaciones. —N.F. 5/2002, de 30 de abril, de Medidas Tributarias por la que se modifica el D.F.N. 3/1993. —N.F. 7/2002, de 15 de octubre, por la que se modifica el D.F.N. 3/1993. —D.F. 183/2002, de 3 de diciembre, de desarrollo de la N.F. 7/2002. —N.F. 5/2003, de 26 de marzo, por la que se modifica la normativa reguladora del Impuesto sobre Sucesiones y Donaciones. —D.F. 97/2003, de 27 de mayo, que modifica el Reglamento del Impuesto de Sucesiones y Donaciones. —N.F. 8/2003, de 30 de octubre, sobre el régimen fiscal de las parejas de hecho. Entra en vigor el 1 de enero de 2004, con efectos retroactivos desde el 24 de mayo de 2003 (fecha de entrada en vigor de la Ley 2/2003, de 7 de mayo, reguladora de las parejas de hecho) cuando su aplicación resulte más favorable para el obligado tributario. —D.F. 127/2004, de 20 de julio, por el que se modifica el Reglamento del Impuesto de Sucesiones y Donaciones. —N.F. 2/2005, de 10 de marzo, General Tributaria del Territorio Histórico de Bizkaia. —N.F. 1/2006, de 20 de junio, de medidas tributarias en 2006, por la que se modifica el D.F.N. 3/1993. —Decreto Foral 27/2007, de 6 de marzo, por el que se modifica el Reglamento del Impuesto sobre Sucesiones y Donaciones, aprobado mediante Decreto Foral 107/2001, de 5 de junio. —Decreto Foral 27/2007, de 6 de marzo, por el que se modifica el Reglamento del Impuesto sobre Sucesiones y Donaciones, aprobado mediante Decreto Foral 107/2001, de 5 de junio. 9 —Orden Foral 1212/2009, de 4 de mayo, por la que se aprueban los modelos 650, 650-V, 651, 651-V y 652 del Impuesto sobre Sucesiones y Donaciones. —Norma Foral 3/2009, de 23 de diciembre, de Presupuestos Generales de Bizkaia para 2010. (BOB nº 247, de 28 de diciembre de 2009). —Decreto Foral de la Diputación Foral de Bizkaia 11/2010, de 23 de febrero, por el que se modifican determinados reglamentos tributarios. Hechos que resultan gravados Hecho imponible es el presupuesto de hecho fijado por la ley, cuya realización origina el nacimiento de la obligación tributaria. Supuestos de no sujeción El impuesto sobre sucesiones y donaciones está integrado por los siguientes hechos imponibles: A. Adquisición de bienes y derechos por herencia, legado o cualquier otro título sucesorio (donación «mortis causa», contratos o pactos sucesorios, actos por uso de poder testatorio y designación de sucesor/a en capitulaciones matrimoniales). B. Adquisición de bienes y derechos por donación o cualquier otro negocio jurídico a título gratuito e «inter vivos». C. Percepción de cantidades por los beneficiarios/as de contratos de seguros sobre la vida cuando el o la contratante sea persona distinta del beneficiario/a, salvo los supuestos previstos en el apartado a) del artículo 18 de la Norma Foral 6/2006, de 29 de diciembre, del I.R.P.F. Las adquisiciones o percepciones anteriores no estarán sujetas cuando se trate de personas jurídicas adquirentes, ya que se someterán al Impuesto sobre Sociedades. No estarán sujetas las prestaciones que perciban los beneficiarios/as de EPSV, Planes de Pensiones y Planes de Previsión Asegurados. Las prestaciones percibidas por los beneficiaros de los planes de pensiones regulados en la Directiva 2003/41/CE del Parlamento Europeo y del Consejo, de 3 de junio de 2003, relativa a las actividades y la supervisión de fondos de pensiones de empleo. Quiénes estan obligados Sujeto pasivo es la persona física obligada al pago del impuesto y al cumplimiento de las demás obligaciones derivadas del mismo. 10 Tampoco estarán sujetas las adjudicaciones que, al disolverse la comunicación foral vizcaína, se hagan a favor del cónyuge viudo/a o pareja de hecho, cuando se trate de parejas de hecho constituidas conforme a la Ley 2/2003, de 7 de mayo, en pago de su mitad de los bienes comunicados. En concreto, serán sujetos pasivos del impuesto: A. En las adquisiciones mortis causa: los o las causahabientes, es decir, los herederos/as y legatarios/as. B. En las donaciones y demás transmisiones lucrativas inter vivos equiparables: los donatarios/as o favorecidos/as. C. En los seguros de vida los beneficiarios/as. Cuándo debe presentarse en Bizkaia A. En las adquisiciones mortis causa Cuando el o la causante hubiera tenido su residencia habitual en Bizkaia a la fecha del devengo. B. En las donaciones y demás transmisiones lucrativas inter vivos equiparables —Tratándose de inmuebles y derechos constituidos sobre los mismos, cuando éstos radiquen en Bizkaia, independientemente de la residencia de donante y donatario/a. —En los demás bienes y derechos, cuando el donatario/a tenga su residencia habitual en Bizkaia a la fecha del devengo. C. En los seguros de vida para el caso de muerte Cuando el o la causante hubiera tenido su residencia habitual en Bizkaia a la fecha del devengo. No obstante, se aplicarán las normas vigentes en territorio común cuando el o la causante, donatario/a o asegurado/a hubiere adquirido la residencia en el País Vasco con menos de cinco años de antelación al devengo del impuesto. Cuándo se devenga el impuesto A. En las adquisiciones mortis causa El día del fallecimiento del o de la causante o cuando adquiera firmeza la declaración de fallecimiento del o de la ausente. En las herencias deferidas por alkar poderoso o poder testatorio, cuando se haga uso del poder con carácter irrevocable o se produzca la extinción. En el caso de pacto sucesorio con eficacia de presente, se producirá en vida del o de la instituyente cuando tenga lugar la transmisión. B. En las donaciones y demás transmisiones lucrativas inter vivos equiparables El día en que se cause o celebre el acto o contrato. C. En los seguros de vida El día del fallecimiento del o de la causante o cuando adquiera firmeza la declaración de fallecimiento del o de la ausente. Exenciones Hay una serie de supuestos que están exentos del pago del impuesto. A. Relacionadas con el parentesco En herencias, donaciones y pólizas de seguro, cuando sean consecuencia del fallecimiento o donación del o de la cónyuge o pareja de hecho, cuando se trate de parejas de hecho constituidas conforme a la Ley 2/2003, de 7 de mayo, de ascendiente o descendiente en línea recta por consanguinidad, o de adoptante o adoptado/a del sujeto pasivo. La exención no alcanzará a aquellos bienes y derechos transmitidos por ascendiente o adoptante que a su vez las hubiese adquiri11 do por actos inter vivos de descendiente o adoptado/a con menos de 5 años de anterioridad a la transmisión. B. Relacionadas con Derecho Foral En herencias y donaciones, cuando se transmita a título lucrativo el pleno dominio o el usufructo vitalicio de la casería y sus pertenecidos a favor de parientes tronqueros, siempre que: • La finca estuviese destinada a su explotación agrícola, forestal o ganadera. • Que el o la transmitente lo lleve a cabo de manera personal. • Que el o la adquirente se ocupe personalmente de la explotación durante un plazo mínimo de 6 años. C. Relacionadas con la agricultura Tanto en herencias como en donaciones: —Cuando se adquieran a título lucrativo terrenos para completar bajo una sola linde la superficie suficiente para constituir una explotación prioritaria, siempre que en el documento público de adquisición se haga constar la indivisibilidad de la finca resultante durante el plazo de 5 años. —Cuando se transmita a título lucrativo el pleno dominio o el usufructo vitalicio de una explotación agraria, parte de la misma o finca rústica, a favor de un agricultor/a joven o asalariado/a agrario/a, para su primera instalación en una explotación prioritaria, siempre que las fincas adquiridas no sean enajenadas, arrendadas o cedidas en los 5 años siguientes. D. Otras —-Aportaciones a EPSVs, Planes de Pensiones y a mutualidades de previsión social realizadas al amparo de lo dispuesto en el artículo 74 de la NF 6/2006, de 29 de diciembre, del I.R.P.F., así como las adquisiciones de bienes y derechos que correspondan al patrimonio protegido de la persona con discapacidad a que se refiere el artículo 87 de la NF 6/2006, siempre que, en ambos casos, no estén exentas por razón de parentesco. —Las cantidades percibidas de seguros de vida que se contrate para actuar de cobertura de una operación principal de carácter civil o mercantil. Base Imponible La base imponible es la cuantificación y valoración del hecho imponible conforme a las normas y métodos establecidos legalmente. 12 A. En las adquisiciones mortis causa En las adquisiciones de bienes y derechos por la muerte de otra persona se tomará el valor real de todos los bienes y derechos que forman parte de la herencia. La suma del valor real de los bienes y derechos constituye la masa hereditaria. Del importe de dicha masa hereditaria deberán restarse en su caso: —Las cargas que disminuyan efectivamente el valor real del bien transmitido en la sucesión. —Las deudas que dejara contraídas el o la causante y sean satisfechas por los herederos/as, siempre que estén acreditadas debidamente, incluidas las deudas por razón de tributos. —Los gastos de última enfermedad, entierro y funeral, satisfechos por los herederos/as y, en su caso, los gastos ocasionados por el litigio provocado en interés común de todos los herederos/as. El resultado obtenido por la operación anterior se denomina masa hereditaria neta. Esta masa hereditaria neta es el importe que corresponde a todos los herederos/as y legatarios/as. Por ello, habrá que determinar la porción hereditaria individual que corresponde a cada uno según las disposiciones testamentarias o, si el fallecido/a no dejó testamento, según el Acta de notoriedad o Auto judicial de declaración de herederos. B. En las donaciones y demás transmisiones lucrativas inter vivos equiparables Se tomará el valor real de los bienes y derechos adquiridos y se restarán de dicho valor: —Las cargas que disminuyan efectivamente el valor de los bienes y derechos donados. —Las deudas garantizadas con derechos reales que recaigan sobre los mismos bienes, siempre que quien los adquiera asuma la obligación de pagar dichas deudas. En el caso de que no la haya asumido, si en el plazo de prescripción prueba que efectivamente la pagó, puede solicitar la devolución de la parte de cuota que corresponda a dicha deuda. C. En los seguros de vida En el supuesto de percepción de cantidades de contratos de seguro sobre la vida, la base imponible del beneficiario/a estará constituida por el importe total recibido. Serán objeto de acumulación, para determinar la base imponible, las cantidades percibidas por el beneficiario/a por razón de todos los seguros sobre la vida constituidos sobre el fallecido/a. El impuesto satisfecho con anterioridad se deducirá de la cuota que resulte de la acumulación. 13 Comprobación de valores El valor real, atribuido por los interesados/as a cada uno de los bienes y derechos obtenidos, podrá ser objeto de comprobación por parte de la Administración. El valor comprobado por la Administración prevalecerá, en su caso, frente al declarado por los interesados/as aún cuando éste último sea superior. No procederá la comprobación por ningún otro medio diferente cuando los interesados/as consignen como valor real de los bienes y derechos, el resultante de: —En el caso de bienes inmuebles de naturaleza urbana, el valor mínimo atribuible reglamentariamente establecido. —En el caso de bienes respecto de cuyos precios medios de mercado se aprueben periódicamente tablas oficiales por la Administración Tributaria, el resultante de la aplicación de las mismas. Base Liquidable Es el resultado de aplicar, en su caso, en la base imponible las correspondientes reducciones. Para hechos imponibles acaecidos tras el 1 de julio de 2006, las reducciones a aplicar son las siguientes: Reducciones A. En las adquisiciones mortis causa — En función del grado de parentesco del heredero /a o legatario/a con el fallecido/a: • Grupo I: adquisiciones por colaterales de segundo grado por consanguinidad (hermanos/as), 36.000 € cada uno. • Grupo II: adquisiciones por colaterales de tercer grado por consanguinidad (tíos/as, sobrinos/as), ascendientes y descendientes por afinidad (entre otros, suegros/as, yernos, nueras), incluidos los resultantes de la constitución de una pareja de hecho conforme a la Ley 2/2003, de 7 de mayo, 18.000 € cada uno. • Grupo III: adquisiciones por colaterales de cuarto grado (primos/as), colaterales de segundo y tercer grado por afinidad, grados más distantes y extraños: no hay lugar a reducción. Además de las reducciones anteriores, si el o la adquirente es una persona con minusvalía con derecho a deducción en el impuesto sobre la renta, se aplicará una reducción de 72.000 €. —Por adquisición mortis causa de una empresa individual, de un negocio profesional o participaciones en entidades a las que sea de aplicación la exención del art. 4.10.Dos de la N.F. 11/1991 del Impuesto sobre el Patrimonio, por colaterales, hasta el tercer grado, siempre que no existan descendientes o adoptados/as: la reducción será del 95%, a condición de que la adquisición se mantenga durante los 5 años siguientes al fallecimiento del o de la causante. También será de aplicación a la adquisición de los derechos de usufructo sobre la empresa individual, el negocio profesional o participa- 14 ciones en entidades a que se refiere el párrafo anterior o de derechos económicos derivados de la extinción de dicho usufructo, siempre que motivo del fallecimiento se consolidara el pleno dominio en el o en la adquirente, o percibiera éste/a los derechos debidos a la finalización del usufructo en forma de participaciones en la empresa, negocio o entidad afectada. —Relacionadas con la Deuda Pública del País Vasco: la reducción será del 90% siempre que hubieran permanecido en el patrimonio del causante durante el plazo mínimo de un año inmediatamente anterior a la fecha de devengo del impuesto. B. En las adquisiciones mortis causa y en las donaciones y demás transmisiones lucrativas equiparables —Relacionadas con la vivienda habitual: en la adquisición del pleno dominio, del usufructo, de la nuda propiedad o del derecho de superficie o del derecho de uso y habitación de la vivienda habitual, en la que el o la adquirente hubiese convivido con el o la transmitente durante los dos años anteriores a la transmisión, la reducción será del 95% de su valor con el límite de 200.000 €. —Relacionadas con la agricultura: difieren en función de la edad del o de la adquirente, del tipo de explotación, del tanto por ciento de superficie rústica de dedicación forestal. C. En los seguros de vida La base liquidable se obtendrá aplicando en la base imponible las siguientes reducciones en función del parentesco entre contratante o tomador del seguro y beneficiario/a: —El 50%, cuando sea el señalado en los grupos I y II. —El 10%, cuando sea el señalado en el grupo III. En los seguros colectivos o contratados por las empresas a favor de sus empleados/as, las anteriores reducciones se practicarán en función del parentesco entre el asegurado/a y el beneficiario/a. —El 100%, cuando deriven de actos de terrorismo, servicios prestados en misiones internacionales humanitarias o de paz de carácter público y será aplicable a todos los beneficiarios. Cuota La cuota es el resultado de aplicar sobre la base liquidable el tipo de gravamen correspondiente. La forma de hallarlo es igual para los tres supuestos que conforman el Impuesto sobre Sucesiones y Donaciones: la base liquidable se traslada a una escala de gravámenes y en ésta se halla el tipo impositivo en función de la cuantía de la base liquidable y el grado de parentesco entre transmitente y adquirente. La escala es la siguiente: 15 Cuadro 1 Para hechos imponibles acaecidos a partir del 01/06/02 hasta el 30/6/06 Base liquidable Tarifa I Grupo I y II Tarifa II Grupo III Ascendientes y descendientes del otro/a cónyuge o pareja de hecho. Hermanos/as, tíos/as, sobrinos/as, suegros/as, nueras y yernos Extraños/as y primos/as Tipo Marginal % Cuota 0,00 7.030,00 7.030,01 21.090,00 21.090,01 35.150,00 35.150,01 70.300,00 70.300,01 140.600,00 140.600,01 351.500,00 351.500,01 703.000,00 703.000,01 1.757.500,00 1.757.500,01 en adelante 0,00 400,71 1.522,70 2.965,25 7.373,06 18.325,80 59.198,22 140.675,92 441.208,41 5,70 7,98 10,26 12,54 15,58 19,38 23,18 28,50 34,58 Tipo Marginal % Cuota 0,00 534,28 2.030,26 3.953,67 9.830,75 24.256,31 77.150,02 181.334,62 558.002,02 7,60 10,64 13,68 16,72 20,52 25,08 29,64 35,72 42,56 Cuadro 2 Para hechos imponibles acaecidos a partir del 01/07/06 Base liquidable Tarifa I Grupo I y II Tarifa II Grupo III Ascendientes y descendientes del otro/a cónyuge o pareja de hecho. Hermanos/as, tíos/as, sobrinos/as, suegros/as, nueras y yernos Extraños/as y primos/as Cuota 0,00 8.436,00 8.436,01 25.308,00 25.308,01 42.180,00 42.180,01 84.360,00 84.360,01 168.720,00 168.720,01 421.800,00 421.800,01 843.600.00 843.600.01 2.109.000,00 2.109.000,01 en adelante 16 0,00 480,85 1.827,24 3.558,30 8.847,67 21.990,96 71.037,86 168.811,10 529.450,10 Tipo Marginal % 5,70 7,98 10,26 12,54 15,58 19,38 23,18 28,50 34,58 Cuota 0,00 641,14 2.436,32 4.744,40 11.796,90 29.107,57 92.580,03 217.601,55 669.602,42 Tipo Marginal % 7,60 10,64 13,68 16,72 20,52 25,08 29,64 35,72 42,56 Presentación: autoliquidación, declaración La forma de declarar para cada hecho imponible integrante del impuesto sobre sucesiones y donaciones, es la siguiente: A. En las adquisiciones mortis causa Es necesario cumplimentar el impreso 650. La presentación puede efectuarse de 2 formas: —Autoliquidación. Como su propio nombre indica, es el o la contribuyente quien determina la exención, no sujeción o la cuantía a ingresar, estando sujeta a comprobación por parte de la Administración la cual girará, cuando proceda, la correspondiente liquidación complementaria. —Declaración sin autoliquidación. Será la Administración quien, después de realizadas todas las comprobaciones y resueltos los posibles recursos, dictará el acto de liquidación y se lo notificará al interesado/a. En las herencias con poder testatorio, no podrá presentarse autoliquidación hasta que no se haga uso del poder testatorio. De igual forma, en los pactos sucesorios con eficacia de futuro, tampoco se podrá optar por autoliquidación. En cualquiera de los casos, para optar por autoliquidación, todas las personas que son sujeto pasivo han de estar de acuerdo y presentar el inventario completo de los bienes y derechos. En caso contrario, el impreso se presentará como declaración sin autoliquidación. Modelo 650-V: Autoliquidación. Se presentará este modelo en el caso de adquisición mortis causa de vehículos en régimen común cuando por circunstancias excepcionales ese bien no se hubiera podido incluir en el modelo 650 con la relación de bienes del resto de la herencia. En caso de poder testatorio, para poder utilizar este modelo será preciso hacer expresamente uso del poder testatorio. 653 extinción de usufructo. B. En las donaciones y demás transmisiones lucrativas inter vivos equiparables Deberá cumplimentar el impreso 651 y presentarse en forma de autoliquidación. Modelo 651-V: Se presentará este modelo en el caso de adquisición de vehículos por donación o cualquier otro negocio jurídico a titulo gratuito intervivos. C. En los seguros de vida Deberá cumplimentarse el impreso 652 y presentarse en forma de autoliquidación. Documentación a presentar A. En las adquisiciones mortis causa —Cuando el o la causante hubiere fallecido con testamento: • D.N.I. del o de la causante y de todos los herederos/as y legatarios/as (fotocopia). 17 • Certificado de defunción del o de la causante expedido por el Registro Civil (original y fotocopia). • Certificado del Registro General de Ultimas Voluntades (original y fotocopia). • Copia autorizada del testamento y fotocopia. —Cuando el o la causante fallezca sin testamento: • D.N.I. del o de la causante y de todos los herederos y legatarios (fotocopia). • Certificado de defunción del o de la causante expedido por el Registro Civil (original y fotocopia). • Certificado del Registro General de Ultimas Voluntades (original y fotocopia). • Auto judicial o acta notarial de declaración de herederos (original y fotocopia). —En todo caso, se deberá aportar, como justificantes del inventario de bienes y derechos de la herencia, original y copia de los siguientes documentos: • Una fotocopia de la escritura pública de los inmuebles urbanos, rústicos y terrenos. • Una fotocopia del último recibo del Impuesto sobre Bienes Inmuebles. • Certificado de los saldos bancarios, a la fecha del fallecimiento del o de la causante (ctas. corrientes, libretas de ahorro, imposiciones a plazo, etc.). • Certificado bancario de depósito de títulos de renta fija y renta variable que coticen en Bolsa. • Ultimo balance aprobado a efectos del Impuesto sobre Sociedades de las sociedades que no coticen en Bolsa así como el número de acciones en que se divide el capital social. • Certificados bancarios o de entidades financieras de deudas pendientes al fallecimiento (créditos personales, hipotecarios, cuentas de crédito, etc.). • Tarjeta de inspección técnica y permiso de circulación de los vehículos. • Justificantes de gastos de última enfermedad, entierro y funeral. • Justificación documental de los demás bienes y derechos que formen parte del caudal hereditario del o de la causante a la fecha del fallecimiento. • Certificado de residencia del causante en el Territorio Histórico de Bizkaia durante el periodo de 5 años anteriores al fallecimiento. —En su caso, se aportará: • Libro de familia o certificación expedida por el Registro de Parejas de Hecho de la CAPV (original y fotocopia) • Certificado de convivencia del sujeto pasivo con el causante durante los 2 años anteriores al fallecimiento de éste. • Escritura pública de adjudicación de herencia (original y 2 copias). 18 • Documento a través del cual se ejercita el Poder Testatorio (original y copia). B. En las donaciones —D.N.I. del o de la donante o donantes y de todos los donatarios (fotocopia). —Libro de familia o certificación expedida por el Registro de Parejas de Hecho de la CAPV (original y fotocopia). —Certificado de residencia del donatario/a en el Territorio Histórico de Bizkaia durante el periodo de 5 años anteriores al devengo del impuesto. Según sea el objeto de la donación: —Documento privado de donación en el que se hará constar: nombre de donantes y donatarios/as, objeto donado, aceptación de la donación, fecha y firma de donantes y donatarios/as (original y fotocopia). —Escritura pública de donación en el caso de inmuebles (original y 2 fotocopias) —1 fotocopia del último recibo del Impuesto de Bienes Inmuebles. —Cuando se trate de dinero en efectivo, copia del comprobante bancario de la transferencia o, en su defecto, talón bancario que justifique la transmisión y la identificación del transmitente. —Tarjeta de inspección técnica y permiso de circulación de los vehículos (original y fotocopia). —Certificado bancario de depósito de títulos de renta fija y renta variable que coticen en Bolsa a la fecha de la donación. —Ultimo balance aprobado a efectos del Impuesto sobre Sociedades de las sociedades que no coticen en Bolsa así como el número de acciones en que se divide el capital social. —Certificado acreditativo de la fecha de adquisición de títulos exentos o bonificados. —Justificantes de cargas o deudas que afecten a los bienes donados. —Certificado de convivencia del sujeto pasivo con el o la donante durante los 2 años anteriores a la donación. C. En los seguros de vida —D.N.I. del o de la causante y de todos los beneficiarios/as (fotocopias). —Certificado de defunción (original y fotocopia). —Certificado de residencia del o de la causante en el Territorio Histórico de Bizkaia durante los 5 años anteriores al fallecimiento. —Certificado de la Compañía de Seguros en el que se especifique el importe a percibir y la identificación de los beneficiarios/as. Si en este certificado no consta la identidad de los beneficiarios/as y el parentesco de los mismos/as con el o la causante, será necesario presentar original y fotocopia de: 19 • En caso de sucesión testada: Certificado de Ultimas Voluntades y Testamento. • En caso de sucesión intestada: Auto judicial o Acta notarial de declaración de herederos. • El Libro de familia o certificación expedida por el Registro de Parejas de Hecho de la CAPV. En todos los supuestos en que se quiera gozar de una exención, reducción o bonificación por este impuesto, deberán acreditarse. Lugar de presentación de la documentación Plazos de presentación La documentación podrá presentarse en: —El Departamento de Hacienda y Finanzas de la Diputación Foral de Bizkaia, oficina de Bilbao, sita en la calle Capuchinos de Basurto, 4. —Las oficinas liquidadoras de distrito hipotecario que resulten competentes en función de lo dispuesto en el Reglamento. (Balmaseda, Barakaldo, Durango, Gernika, Markina, Portugalete y Santurtzi). A. En las adquisiciones «mortis causa» El plazo voluntario de presentación será de un año a contar desde el día del devengo del impuesto. En herencias bajo alkar poderoso o poder testatorio el comisario/a, en el plazo de un año a contar desde la fecha de fallecimiento del o de la causante, estará obligado a presentar un inventario de los bienes de la herencia así como la justificación documental del poder. El comisario, en el plazo de un mes contado a partir de la fecha en que se haga uso parcial o total del poder testatorio con carácter irrevocable o se produzca alguna de las demás causas de extinción del mismo, deberá comunicar tales extremos y presentar ante la Administración tributaria, la documentación acreditativa de dicha utilización o justificar de otro modo su extinción. Censo de herencias que se hallen pendientes del ejercicio de un Poder Testatorio El cumplimiento de las obligaciones formales y materiales de la Herencia que se halle pendiente del ejercicio de un Poder Testatorio corresponderá al Administrador/a de la misma. Aquellas que tuvieran obligaciones fiscales según lo dispuesto en la Norma Foral 7/2002 y el Decreto Foral 183/2002 solicitarán alta en Censos Fiscales mediante el modelo 036. 20 B. En las donaciones El plazo voluntario de presentación será de 30 días hábiles, a contar des­ de el día siguiente a aquél en que se cause o celebre el acto o contrato. C. En los seguros de vida El plazo voluntario de presentación será de un año a contar des­ de el día del fallecimiento del o de la causante o de aquél en que adquiera firmeza la declaración del fallecimiento. INFRACCIONES y Sanciones: —Sin perjuicio de lo dispuesto en los apartados siguientes, las infracciones tributarias del Impuesto sobre Sucesiones y Do­ naciones serán sancionadas con arreglo a lo dispuesto en la Norma Foral General Tributaria del Territorio Histórico de Biz­ kaia. —La presentación fuera de plazo de las declaraciones o autoliqui­ daciones de bienes o derechos consecuentes a adquisiciones exentas o aquéllas en las que las reducciones aplicables igua­ len o superen el importe de la base imponible, se sancionarán con una multa fija de hasta 9.000 euros, por cada sujeto pasi­ vo. —El incumplimiento, dentro del plazo establecido para ello, de las obligaciones impuestas al comisario de las herencias que se defieran por “alkar-poderoso” o poder testatorio, será considerado como infracción tributaria simple, que se san­ cionará con arreglo a lo dispuesto en las siguientes reglas: • a) La falta de presentación del inventario de los bienes de la herencia o de la justificación documental del poder por parte del comisario será sancionada con multa dpecunaria fija de 600 euros. • b) La falta de comunicación del ejercicio del poder testa­ torio o de la concurrencia de alguna de las demás causas de extinción del mismo, será sancionada con multa fija de hasta 9.000 euros. A las sanciones impuestas conforme con lo dispuesto en los apartados 2 y 3 anteriores les resultará de aplicación el artículo 193 de la Norma Foral General Tributaria. (reducción del 30 % siempre que se realice el ingreso total del importe de la sanción y, en su caso, de la deuda tributaria, en período voluntario, sin haberse con­ cedido un aplazamiento o fraccionamiento de pago). Asimismo, para la graduación de las sanciones previstas en di­ chos apartados se atenderá a las normas generales establecidas en la Norma Foral General Tributaria y en sus disposiciones de desa­ rrollo. 21 Prescripción La prescripción es una forma excepcional de extinguirse las obligaciones tributarias y los correlativos derechos de la administración por el transcurso del tiempo. Es objeto de prescripción: —el ejercicio de la potestad de la Administración tributaria para determinar la deuda tributaria mediante la oportuna liquidación. —el ejercicio de la potestad de la Administración tributaria para exigir el pago de las deudas tributarias liquidadas y autoliquidadas. —el ejercicio por el obligado tributario de los derechos a solicitar y obtener las devoluciones derivadas de la normativa de cada tributo, las devoluciones de ingresos indebidos y el reembolso del coste de las garantías. Son requisitos necesarios para la efectiva aplicación de la prescripción: —Transcurso del plazo legal establecido. (4 años, a excepción de los hechos imponibles devengados antes del 1-7-05 que es de 3 años). —Que durante el periodo correspondiente no se produzca un acto interruptivo de la prescripción por parte de la Administración o del interesado/a. El efecto que produce la interrupción es que se reinicia el cómputo del plazo prescriptivo, partiendo de cero. Cómputo del plazo de prescripción El plazo de prescripción comenzará a contarse conforme a las siguientes reglas: En el caso del ejercicio de la potestad para determinar la deuda tributaria mediante la oportuna liquidación, desde el día siguiente a aquel en que finalice el plazo reglamentario para presentar la correspondiente declaración o autoliquidación. En el caso del ejercicio de la potestad para exigir el pago de las deudas tributarias liquidadas y autoliquidadas, desde el día siguiente a aquel en que finalice el plazo de pago en período voluntario, En el caso del derecho de los obligados tributarios a solicitar las devoluciones derivadas de la normativa de cada tributo, desde el día siguiente a aquél en que finalice el plazo para solicitar la correspondiente devolución derivada de la normativa de cada tributo o, en defecto de plazo, desde el día siguiente a aquél en que dicha devolución pudo solicitarse; En el caso de devoluciones de ingresos indebidos o reembolso del coste de las garantías, desde el día siguiente a aquél en que se realizó el ingreso indebido o desde el día siguiente a la finalización del plazo para presentar la autoliquidación si el ingreso indebido se 22 realizó dentro de dicho plazo; o desde el día siguiente a aquél en que adquiera firmeza la sentencia o resolución administrativa que declare total o parcialmente improcedente el acto impugnado. En el caso del derecho de los obligados tributarios a obtener las devoluciones derivadas de la normativa de cada tributo, las devoluciones de ingresos indebidos y el reembolso del coste de las garantías, desde el día siguiente a aquél en que finalicen los plazos establecidos para adoptar el acuerdo en que se reconozca el derecho a percibir la correspondiente devolución derivada de la normativa de cada tributo o desde el día siguiente a la fecha de notificación del acuerdo donde se reconozca el derecho a percibir la devolución del ingreso indebido o el reembolso del coste de las garantías. En las adquisiciones que tengan su causa en una donación o en otros negocios jurídicos a título lucrativo e inter vivos incorporados a un documento privado, el plazo de prescripción comenzará a contarse a partir del momento en que, conforme al artículo 1.227 del Código Civil, la fecha del documento surta efectos frente a terceros. Pago —En los supuestos de autoliquidación el pago del impuesto se efectuará en el momento en que se presente y exclusivamente en las dependencias del departamento de Hacienda y Finanzas. —Si la liquidación viene notificada por la Administración, el plazo de ingreso en periodo voluntario será de un mes desde la fecha de notificación: En este caso, el pago se podrá realizar tanto en las dependencias del departamento de Hacienda y Finanzas como en cualquier entidad financiera colaboradora. 23 Supuestos prácticos Caso 1 Adquisición de bienes y derechos por herencia y adquisición derivada de un contrato de seguro de vida. Supuesto de hecho Mikel falleció el 6 de mayo de 2010, en estado de casado con Itziar, habiendo tenido de su matrimonio dos hijos: Jon y Miren. El causante otorgó testamento ante notario en Bilbao, en el cual instituyó como herederos universales de su herencia a sus dos hijos por partes iguales, sin perjuicio de la cuota legal usufructuaria correspondiente a su esposa. Mikel e Itziar contrajeron matrimonio en el año 1968, teniendo fijada su residencia en Bilbao desde hace 27 años y siendo su régimen económico el de gananciales. El matrimonio, a la fecha de fallecimiento del esposo, era propietario de los siguientes bienes: Valoración € 1. Piso en Bilbao 180.303,63 2. Parcela de garaje en Bilbao 18.030,36 3. Saldo de cuenta corriente en el BBVA 6.010,12 4. Saldo de libreta de ahorro en la BBK 12.020,24 5. Valor de cotización en Bolsa de 1.000 acciones de Iberdrola 7.212,15 6. Valor medio de mercado de un vehículo Seat Toledo 4.808,10 25 Mikel tenía contratado con una compañía de seguros un seguro sobre su vida para caso de su fallecimiento por importe de 72.121,45 € designando como beneficiaria a su esposa Itziar. Resolución a) Los herederos (la esposa y los dos hijos) presentarán conjuntamente un sólo impreso 650 en el que se declararán todos los bienes junto con sus valoraciones y, en caso de presentarlo en forma de autoliquidación, cumplimentarán 3 hojas de declaración-liquidación (una por heredero). El plazo voluntario de presentación es de un año de fecha a fecha a contar desde el día del fallecimiento. No es necesario determinar la porción hereditaria individual ni la cuota de cada uno de los herederos, puesto que al ser éstos el cónyuge y los descendientes estarán exentos de pago del impuesto por razón de parentesco. b) Por el seguro de vida la esposa presentará un impreso 652, dentro del mismo plazo de presentación, e igualmente estará exenta de pago. Caso 2 Determinación de la base liquidable y de la cuota en la adquisición de bienes y derechos por herencia. a) Supuesto de hecho Koldo falleció el día 1 de junio de 2006, habiendo tenido su residencia en Bizkaia los últimos 5 años. Instituyó herederos de sus bienes por partes iguales a sus sobrinos consanguíneos (hijos de su hermano Juan). Kepa y Joseba. Kepa tiene una minusvalía de un grado superior al 33%. Sus únicos bienes son: 1. Cuenta corriente de la BBK con un saldo a 1/06/2006 de 21.035,42 €. 2. Vivienda en Algorta valorada en 120.202,42 €. 26 En el momento del fallecimiento Koldo tenía suscrito un préstamo personal cuyo saldo deudor ascendía a la cantidad de 10.217,21 euros. Los gastos de entierro y funeral ascendieron a la cantidad de 1.803,04 euros, que fueron pagados por ambos sobrinos. Resolución —La masa hereditaria es la suma de todos los bienes: 21.035,42 + 120.202,42 = 141.237,84 —La masa hereditaria neta resulta de restar las cargas, gastos y deudas deducibles: 141.237,84 – (10.217,21 + 1.803,04) = 129.217,59 —La porción hereditaria individual es el 50% de la masa hereditaria neta, por ser dos los herederos: 64.608,80 La Base Imponible coincide con la porción hereditaria individual. Por ser el fallecimiento anterior al 01/07/06 se aplican las reducciones y tarifas aprobadas con anterioridad a dicha fecha: Kepa Joseba Base Imponible 64.608,80 64.608,80 Reducciones: —Por parentesco —Por minusvalía 15.025,30 60.101,21 15.025,30 — Base Liquidable 15.025,30 49.583,50 Cuota(según Tarifa I, cuadro 1) Exenta Hasta 35.150,00 14.433,50 al 12,54% Cuota 2.965,25 1.809,96 4.775,21 27 b) Supuesto de hecho Igual que el caso a) pero el fallecimiento ha tenido lugar el 1 de julio de 2009. Kepa Base Imponible Reducciones: —Por parentesco —Por minusvalía Base Liquidable Cuota(según Tarifa I, cuadro 2) Caso 3 Joseba 64.608,80 64.608,80 18.000 72.000 18.000,00 — 15.025,30 Exenta 46.608,80 Hasta 42.180,00 4.428,80 al 12,54% Cuota 3.558,30 555,57 4.113,67 Adquisición de bienes y derechos por donación. Determinación de la base liquidable y la cuota. a) Supuesto de hecho Edurne dona a su hermana Ane mediante escritura pública otorgada ante notario el 2 de noviembre de 2010 la vivienda habitual en la que conviven desde hace 8 años. La vivienda sita en Basauri está valorada en 90.151,82 €. Resolución La donataria, Ane, presentará el impreso 651 y la documentación correspondiente en el plazo de 30 días hábiles a contar desde el 2 de noviembre de 2010. La Base Imponible es 90.151,82 28 La Base Liquidable es el resultado de aplicar la reducción del 95% por vivienda habitual ya que cumple el requisito de convivencia continuada en los dos años anteriores a la fecha de la donación: 90.151,82 – 85.644,22 (95% de 90.151,82 ) = 4.507,60 Para hallar la Cuota aplicamos la Tarifa I (cuadro 2): 4.507,60 × 5,70% = 256,93 b) Supuesto de hecho Andoni dona a su amigo Josu 9.015,18 € mediante escrito privado el 13 de marzo de 2010. Josu es residente en Bizkaia desde hace más de 5 años. Resolución La Base Liquidable coincide con la base imponible por no ser de aplicación ninguna de las reducciones contempladas en la norma del impuesto: 9.015,18 La Cuota se obtiene en este caso por aplicación de la tarifa II (cuadro 2): Caso 4 Hasta 8.436,00 Resto 579,18 al 10,64% 641,14 61,62 Cuota 702,76 Pólizas de seguro de vida. Determinación de la base liquidable y de la cuota. Supuesto de hecho Raul, fallecido el 8 de noviembre de 2010, tenía contratado dos seguros de vida para el caso de su fallecimiento por importe de 70.101,21 y 94.141,69 €, habiendo designado como beneficiarios de ambos, a partes iguales, a su tía Amaia y a su prima Zaloa. Resolución Cada una de las beneficiarias presentará un impreso 652 con la correspondiente documentación, dentro del plazo de un año a contar desde el día del fallecimiento. 29 La Base Imponible de cada una de ellas se halla en función del porcentaje del que sean beneficiarias en todos y cada uno de los seguros de vida. En este caso, les corresponde el 50% a cada una: 50% (70.101,21 + 94.141,69) = 82.121,45 Amaia Tarifa 1 (Cuadro 2) Zaloa Tarifa II (Cuadro 2) Base Imponible 81.121,45 Reducciones: —50% —10% 41.060,73 Base Liquidable Cuota 41.060,73 Hasta 25.308,01 15.752,72 al 10,26% Cuota 1.827,24 Hasta 42.180,01 1.616,23 31.829,30 al 16,72% 3.443,47 Cuota 81.121,45 8.112,15 73.009,31 4.744,40 5.154,66 9.899,06 Las reducciones y tarifas aplicadas son distintas por tener cada beneficiaria diferente grado de parentesco respecto del fallecido. 30

![[SUCESIONES Y DONACIONES] Declaración Adición de Bienes](http://s2.studylib.es/store/data/005304299_1-c470b04b7f79111c7fb3570def7efb2f-300x300.png)