La Administración de Fincas y el Conocimiento Tributario

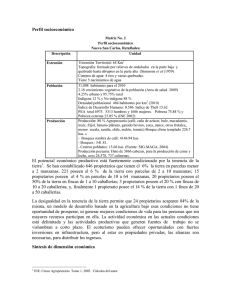

Anuncio

ADMINISTRACIÓN DE FINCAS La administración de fincas y el conocimiento tributario Autor: Luis Guirado Pueyo, cofundador y Gerente de Multiges Consultoría y Alumno de ESINE Sabemos que toda comunidad de propietarios, aún careciendo de personalidad jurídica, debe contar con un Número de Identificación Fiscal: NIF. Para su obtención debemos seguir los siguientes pasos: I En esta ocasión vamos a abordar un tema que el gestor o administrador de fincas no puede dejar de lado, que no es otro que el conocimiento de los impuestos que gravan distintas operaciones que se producen en la vida de las comunidades de propietarios. 26 ESINE I Presentar ante la AEAT el modelo 036 con los siguientes documentos: • Original y fotocopia de la escritura o documento fehaciente del título constitutivo de la propiedad horizontal. • Fotocopia de la primera página del Libro de Actas debidamente diligenciado por el Registrador de la Propiedad. • Fotocopia del NIF de la persona que firme la declaración censal, que habrá de ser el Presidente de la Comunidad. • Original y fotocopia del Acta o del documento donde se recoja el nombramiento del Presidente. Notas: • Si se acredita que el Libro de Actas está diligenciado por el Registrador de la Propiedad, ADMINISTRACIÓN DE FINCAS se entiende que la Comunidad de Propietarios está constituida y se asignará un NIF definitivo, sin necesidad de aportar el título constitutivo. • Si solo se aporta el título constitutivo de la propiedad horizontal, se asignará un NIF provisional hasta que se justifique el oportuno diligenciado del Libro de Actas. A partir de aquí trataremos las diversas obligaciones tributarias e impuestos a los que estará sometida la Comunidad o alguno de sus elementos comunes. Impuesto sobre Bienes Inmuebles: IBI El IBI es un tributo municipal que grava el valor catastral de los bienes inmuebles. Cada finca registral posee una referencia catastral, generando cada una de ellas un recibo del IBI que ha de pagar su propietario. Habitualmente, al realizar la división horizontal de un edificio quedan perfectamente descritas cada una de las viviendas, plazas de garaje y/o trasteros. Pero es posible encontrarse con otras posibilidades: fincas registrales formadas por vivienda y anejos, fincas registrales constituidas solo por viviendas, o fincas registrales constituidas por plazas de garaje o trasteros. Un caso excepcional es que no exista división horizontal en la zona de garajes o trasteros, por lo que únicamente existirá una finca registral en cada caso, por lo que solo se dispondrá de una única referencia catastral y, por tanto, de un úni- co recibo del IBI, que tendrá que pagar la Comunidad de Propietarios. En este caso, el Administrador tendrá que repercutir el impuesto a cada propietario en función de su coeficiente de participación. En aras de prestar un buen servicio a los administrados es conveniente asesorarles de las posibles bonificaciones a las que se pudieran acoger, así como la forma de tramitarlas, por ejemplo, si el inmueble está calificado como VPO o es equiparable, existe una bonificación del 50% en la cuota íntegra del IBI, durante los tres períodos impositivos siguientes al del otorgamiento de la calificación definitiva de vivienda protegida. Esto es competencia de la Comunidad Autónoma donde radique el inmueble. Es importante señalar que dicha bonificación se concederá a petición del interesado y surtirá efectos, en su caso, desde el período impositivo siguiente a aquel en que se solicite. Tras este período la bonificación es de aplicación voluntaria para los ayuntamientos de hasta el 50% en la cuota íntegra del impuesto. Por tanto, deberemos conocer la correspondiente ordenanza fiscal del municipio. actualidad inmobiliaria 27 ADMINISTRACIÓN DE FINCAS particular en el tipo (%) que una comunidad de propietarios soporta en la adquisición de bienes y servicios. Conocer en profundidad y correctamente este tributo puede ahorrar importantes sumas de dinero a nuestros administrados: a) IVA soportado Los bienes y servicios que la Comunidad de Propietarios requiere están sujetos a este impuesto; el tipo soportado puede ser del 8% o 18%. En las facturas que se emitan a la Comunidad de Propietarios ha de quedar perfectamente reflejado el coste del servicio y su correspondiente IVA. En general, los servicios de mantenimiento, limpieza y conservación están sujetos al 18%, por ello nos centraremos en los casos donde se planteen dudas sobre el % aplicable. Otros impuestos municipales Existen multitud de tasas que los ayuntamientos pueden regular, tales como las de paso de carruajes o vado, recogida de residuos urbanos o basuras, licencias urbanísticas, etc. Por ello nos reiteramos en que el profesional encargado de la administración disponga de la mencionada ordenanza fiscal, debidamente actualizada. Impuesto sobre el Valor Añadido Se trata del impuesto más complejo de nuestro sistema tributario y que además presenta múltiples aspectos controvertidos en su aplicación, en 28 ESINE Los continuos cambios normativos y las resoluciones de la Dirección General de Tributos más recientes han delimitado qué tipo ha de soportarse por las comunidades de propietarios. El artículo 2 del Real Decreto-Ley 6/2010, de medidas para el impulso de la recuperación económica y el empleo, introdujo modificaciones en el IVA destinadas a impulsar la actividad de la rehabilitación de viviendas: desde el 14-04-2010, las ejecuciones de obra que tuvieran por objeto la construcción o rehabilitación de una edificación se consideran "entregas de bienes", cuando el empresario que ejecute la obra aporte una parte de los materiales utilizados, siempre que el coste de los mismos exceda del 33% de la base imponible (hasta esa fecha el coste tenía que exceder del 20%). ADMINISTRACIÓN DE FINCAS Por tanto, se aplica el tipo reducido del 8% (7% hasta el 30-06-2010) a las ejecuciones de obra de renovación y reparación realizadas en edificios o parte de los mismos destinadas a viviendas, cuando se cumplan los siguientes requisitos: I I I Que el destinatario sea una persona física (no actúe como empresario o profesional), y utilice la vivienda en la que se realizan las obras de renovación y reparación para su uso particular. También se incluyen las citadas ejecuciones de obra cuando su destinatario sea una comunidad de propietarios. Que la construcción o rehabilitación de la vivienda finalice al menos dos años antes del inicio de las obras de renovación o reparación. 50% de la superficie construida se destine a dicha utilización". No queremos dejar a un lado las siguientes definiciones que aparecen en la normativa: Obras análogas a las de rehabilitación: I Las de adecuación estructural que proporcionen a la edificación condiciones de seguridad constructiva, garantizando su estabilidad y resistencia mecánica. I Las de refuerzo o adecuación de la cimentación, así como las que afecten o consistan en el tratamiento de pilares o forjados. I Las de ampliación de la superficie construida, sobre y bajo rasante. Que la persona que realice las obras no aporte materiales para su ejecución, cuyo coste supere el 33% de la base imponible de la operación. Así, la consulta vinculante V1353-11 de 30 de mayo, aclara lo siguiente sobre la realización de obras de reforma en el edificio. "Se aplica el tipo reducido del 8% a las ejecuciones de obras de renovación o reparación que tengan por destinatario a quien utiliza la vivienda para su uso particular o a una comunidad de propietarios de viviendas o mayoritariamente de viviendas". "Se considerarán destinadas principalmente a viviendas las edificaciones en las que al menos el actualidad inmobiliaria 29 ADMINISTRACIÓN DE FINCAS como el alquiler de locales, cubiertas, vallas publicitarias, etc. Por tanto, en estos casos se deberá cumplimentar el modelo 036, de declaración censal, comunicando el alta de la Comunidad como "arrendador", originándose la obligación de realizar declaraciones trimestrales de IVA (modelo 303) y una declaración resumen anual (modelo 390). I Las de reconstrucción de fachadas y patios interiores. I Las de instalación de elementos elevadores, incluidos los destinados a salvar barreras arquitectónicas para su uso por discapacitados. Obras conexas a las de rehabilitación: I Las obras de albañilería, fontanería y carpintería. I Las destinadas a la mejora y adecuación de cerramientos, instalaciones eléctricas, agua y climatización y protección contra incendios. I Las obras de rehabilitación energética. b) Repercusión del IVA En ocasiones, la Comunidad de Propietarios puede generar IVA si realiza alguna actividad atípica, 30 ESINE Asimismo, la Comunidad de Propietarios podrá deducir el IVA soportado en su declaración, siempre y cuando también lo genere (es decir, que el servicio que lo generó tenga relación directa con la actividad que realice la Comunidad de Propietarios). c) Obligación de presentación del modelo 347 Al respecto, la consulta vinculante V1567-07 de la Dirección General de Tributos (DGT), dice: “… en principio las comunidades de propietarios no se encontrarían entre los sujetos que, según lo dispuesto en el apartado 2 del artículo 1º, estarían obligados a presentar la declaración anual relativa a sus operaciones con terceras personas, al no realizar una actividad de tipo empresarial o profesional. Si la citada comunidad realizara actividades económicas tendría la obligación de presentar la declaración, únicamente por las operaciones realizadas en el ámbito de dichas actividades, sin perjuicio de que fuera aplicable alguna causa de exoneración del deber de declaración a tenor de ADMINISTRACIÓN DE FINCAS lo establecido en el artículo 2º del citado Real Decreto…” Recordemos que se considera que una actividad se ejerce con carácter empresarial, profesional o artística, cuando suponga la ordenación por cuenta propia de medios de producción y de recursos humanos o de uno de ambos con la finalidad de intervenir en la producción o distribución de bienes o servicios. Impuesto sobre la Renta de las Personas Físicas a) Obligaciones derivadas de pagos efectuados por la Comunidad En el caso de que la Comunidad tenga contratado algún empleado (conserje, portero, etc.), se deberá presentar trimestralmente el modelo 111 (antes 110), y el resumen anual modelo 190. butación en estimación objetiva o módulos, estando siempre sujetos en el caso de los profesionales. Podemos comprobar fácilmente la obligación de retención a esos empresarios en módulos en la web de la AEAT, solo necesitamos el NIF y el primer apellido. b) Obligaciones derivadas de ingresos obtenidos por la Comunidad. Modelo 184 El modelo 184 deberá ser utilizado por las entidades en régimen de atribución de rentas, tanto las constituidas en España como en el extranjero, que ejerzan una actividad económica o cuyas rentas excedan de 3.000 euros anuales. Si acudimos a la base de datos de la DGT, encontramos algunos matices: I También hay que observar que algunos empresarios individuales, tales como fontaneros, albañiles, antenistas, etc., y profesionales como arquitectos, abogados, etc. que presten sus servicios a la Comunidad, están sometidos a retención del 1% y 15%, respectivamente. Circunstancia que también origina la obligación de presentar los modelos tributarios citados en el párrafo anterior. En ocasiones nos encontramos con que en la factura que nos emiten esos empresarios o profesionales no consta la retención, por lo que deberemos asegurarnos de si están obligados o no; ello viene determinado en el primer caso por su tri- Consulta vinculante: V2604-09, relativa al alquiler de un local La Comunidad de Propietarios consultante tiene alquilado un local comercial, sin referencia catastral, a un tercero. El importe del alquiler no supera los 2.800 euros anuales, excluido el Impuesto sobre el Valor Añadido, importe que no es repartido entre los propietarios. Plantea si el rendimiento derivado del arrendamiento hay que atribuirlo a los propietarios en función de la respectiva cuota de participación en la Comunidad, si tienen que declararlo y en qué concepto, así como si existe obligación de presentar declaración informativa anual (modelo 184). actualidad inmobiliaria 31 ADMINISTRACIÓN DE FINCAS Resumen de la respuesta: Si no se cumplen los requisitos del artículo 27.2, el rendimiento neto del capital inmobiliario atribuido por la entidad a cada propietario se consignará por estos en el apartado “Régimen de atribución de rentas”, “Atribución de rendimientos del capital inmobiliario” del modelo de Declaración del Impuesto. Además, si como indica el consultante, las rentas derivadas del arrendamiento no superan los 3.000 euros anuales, la Comunidad de Propietarios no estará obligada a presentar la declaración informativa anual (modelo 184) prevista en el artículo 70 del Reglamento del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto 439/2007, de 30 de marzo (BOE de 31 de marzo). A tenor de todo ello, los rendimientos obtenidos por una comunidad de propietarios, se deberán repartir por el coeficiente de participación entre cada propietario, debiendo este imputarlo en su declaración de IRPF como rendimiento de capital inmobiliario. Además, tendrá derecho a deducir en la misma proporción las posibles retenciones que haya soportado la Comunidad, sin perjuicio de que esté o no presentado el modelo 184. I Consulta vinculante: V0437-07, relativa a la venta de un elemento común La Comunidad de Propietarios consultante procedió en el año 2006 a la venta de 70,50 metros cuadrados del solar donde está construido el edificio, siendo esta porción parte de un elemento 32 ESINE común de la citada Comunidad de Propietarios. En la escritura de compraventa figura como parte vendedora la Comunidad de Propietarios, no los copropietarios. Se plantean varias cuestiones: 1ª. Tributación de la venta: ¿la Comunidad o los copropietarios? 2ª. Cálculo de la ganancia patrimonial: ¿la Comunidad o cada copropietario? 3ª. Cálculo del valor de adquisición. 4ª. Obligaciones tributarias de la Comunidad de Propietarios. Resumen de la respuesta: 1ª. “Las rentas correspondientes a las sociedades civiles, tengan o no personalidad jurídica, herencias yacentes, comunidades de bienes y demás entidades a que se refiere el artículo 35.4 de la Ley 58/2003, de 17 de diciembre, General Tributaria, se atribuirán a los socios, herederos, comuneros o partícipes, respectivamente, de acuerdo con lo establecido en la sección 2.ª del título VII de esta Ley”. 2ª. "La venta del solar dará lugar a una ganancia o pérdida patrimonial cuyo importe se calculará por cada propietario de acuerdo con lo dispuesto en el artículo 32: por diferencia entre los valores de adquisición y transmisión, que para las transmisiones onerosas vienen definidos en el artículo 33. Al tratarse de la venta de un elemento común, cada propietario deberá calcular los valores de adquisición y de transmisión que proporcional- ADMINISTRACIÓN DE FINCAS mente les correspondan, en función de los coeficientes de participación en la Comunidad de Propietarios, anteriores y posteriores a la segregación". realizadas en la vivienda habitual del contribuyente o en el edificio en que esta se encuentre, que el primero ha modificado. Modificaciones: 3ª. "El valor de adquisición será el resultado de aplicar el porcentaje que resulte de la diferencia entre los coeficientes de participación en la Comunidad anterior y posterior a la segregación sobre la cantidad resultante de sumar el importe real satisfecho por la adquisición de la vivienda y los gastos y tributos inherentes a la adquisición, excluidos los intereses, que hubieran sido satisfechos por ellos…". 4ª. "Las entidades en régimen de atribución de rentas deberán presentar una declaración informativa, con el contenido que reglamentariamente se establezca, relativa a las rentas a atribuir a sus socios, herederos, comuneros o partícipes, residentes o no en territorio español"… "Las entidades en régimen de atribución de rentas deberán notificar a sus socios, herederos, comuneros o partícipes, la renta total de la entidad y la renta atribuible a cada uno de ellos en los términos que reglamentariamente se establezcan". I La deducción será aplicable, también, desde el 7 de mayo de 2011 por las obras realizadas (cantidades satisfechas) hasta el 31 de diciembre de 2012. I Se amplía el objeto de la deducción a cualquier vivienda (no solo la habitual) que sea propiedad del contribuyente o en el edificio que esta se encuentre; se incluyen también las que estén arrendadas, únicamente se excluyen las viviendas afectas a actividades económicas realizadas por el contribuyente. I El límite de base imponible para poder aplicar la deducción se amplía hasta 71.007,20 euros. No obstante, desde 53.007,20 euros decrece progresivamente hasta el límite. I El porcentaje de la deducción se eleva del 10% al 20%. I El límite base máximo para la misma pasa de 4.000 a 6.750 euros. I El límite plurianual de bases también aumenta de 12.000 a 20.000 euros. c) Deducciones aplicables por parte de los propietarios Las últimas novedades devienen del Real Decreto-ley 5/2011, de 29 de abril, que modifican algunos aspectos del Real Decreto-ley 6/2010. Este introdujo una deducción aplicable respecto de las cantidades satisfechas desde el 14 de abril de 2010 hasta el 31 de diciembre de 2012 por obras Claves para poder practicar la deducción I Tipos de obras: mejora de la eficiencia energética, accesibilidad, obras de instalaactualidad inmobiliaria 33 ADMINISTRACIÓN DE FINCAS ción de infraestructuras de acceso a Internet y TDT. I Se excluyen las obras en garajes, jardines, parques, piscinas, elementos deportivos y análogos. I Los medios de pago deben ser tarjeta de débito-crédito, transferencia bancaria, cheque nominativo o ingreso en cuenta. No se admite el pago en metálico. I Las deducciones que no se hayan podido aplicar en el ejercicio se pueden practicar en años posteriores. I Es incompatible con la deducción por adquisición de vivienda. Por otra parte, el incumplimiento de las obligaciones tributarias pueden conllevar sanciones pecuniarias, incluso cuantiosas, que la Comunidad de Propietarios puede reclamar al profesional de la administración de fincas si es que han sido debidas a un mal o inexistente asesoramiento tributario. Deducción hasta el 6 de mayo de 2011 Deducción desde el 7 de mayo de 2011 Habitual Todo tipo de viviendas en propiedad, salvo las viviendas afectas a actividades económicas. 10% 20% No deducción a partir de 53.007,20 € No deducción a partir de 71.007,20 € Se reduce la deducción progresivamente desde 33.007,20 € a 53.007,20 €. Se reduce la deducción progresivamente desde 33.007,20 € a 71.007,20 €. Límite máximo de base de deducción anual por contribuyente 4.000 € 6.750 € Límite máximo plurianual por vivienda 12.000 € 20.000 € MODIFICACIONES Tipo de vivienda Porcentaje de deducción Límite de renta del contribuyente Fuente: AEAT. 34 Como se ha podido constatar, en la actualidad la administración de fincas requiere también de profundos conocimientos tributarios, sin los cuales no es posible prestar un servicio de calidad. La formación tributaria nos es exigible o también podemos recurrir, vía externalización, a un asesor fiscal que se ocupe de dicha labor y que nos permita ofrecer ese valor añadido a nuestros administrados: su bolsillo nos lo agradecerá. ESINE