Las microfinanzas y el sector privado en Cuba

Anuncio

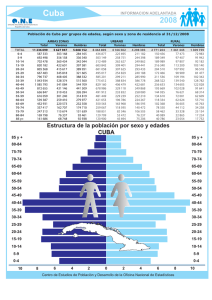

LAS MICROFINANZAS Y EL SECTOR PRIVADO EN CUBA. RESUMEN Como resultado de las medidas adoptadas por el Gobierno Revolucionario en el marco de la “actualización del modelo de funcionamiento económico”, el sector privado ha experimentado un crecimiento exponencial en los últimos dos años en el país sobre todo en la capital. Paralelamente al crecimiento del sector privado se ha generado una demanda interna de productos y servicios financieros que respondan a las desatendidas necesidades del mencionado segmento de mercado, debido a su composición heterogénea y otros factores específicos del mismo. A raíz de lo planteado en los “Lineamientos de la Política Económica y Social del Partido y La Revolución”, respecto a la ampliación de las facultades de las Administraciones Provinciales en sus territorios, surge la oportunidad de insertar de forma efectiva una Oficina de Microfinanzas en el mencionado nivel de administración. El presente documento tiene como objetivo principal proponer un esquema de inserción de una Oficina de Microfinanciamiento en la capital del país, de igual modo sus fuentes de financiamiento, su relación con las principales cadenas productivas del territorio y las potencialidades de la misma en su contribución al desarrollo del país. Palabras claves: Microfinanzas, Microcrédito, Economía cubana, Trabajo por cuenta propia. ABSTRACT As a result of the new measures taken by the Cuban Revolutionary Government related to the “updating of the economic model”, the private sector has seen an exponential growth in the last two years in the country, mostly in Havana city. Parallel to the private sector´s growth, a huge internal demand of financial services and products has been generated, focusing on the unanswered needs of the mentioned market sector due to its heterogeneous composition. Due to the new legal dispositions set by the Guidelines on the Revolution Economic and Social Policy regarding the opening of the Province´s legal authority, the opportunity to effectively create a Microfinances Office inside the last mentioned administration level comes up. The following paper is aimed at suggesting an insertion diagram for the new Microfinances Office, its financial sources, its relation with the territory productive chains, and –of course- the way the Microfinances Office could contribute to the Cuba´s economic development. Key words: Microfinance, Microcredit, Cuban economy, private sector. Este documento fue preparado por el Lic. Juan A. Triana. El autor posee estudios de licenciatura en Economía por la Universidad de La Habana (2013) así como estudios de postgrado en Labor Economics (2012) por la Universidad de Humboldt y también en Comercio Exterior y Política Internacional (2013) por el Ministerio de Comercio Exterior y la Inversión Extranjera en Cuba. En la actualidad el autor es colaborador del Departamento de Planificación de la Facultad de Economía de la Universidad de La Habana, el mismo se dedica a investigar sobre el impacto de la apertura del sector privado en Cuba y su relación con el desarrollo económico en el país. Juan Alejandro Triana Barros. Email: [email protected], [email protected] Facultad de Economía, Universidad de La Habana, Cuba. LAS MICROFINANZAS Y EL SECTOR PRIVADO EN CUBA. El sector privado en cuba ha transitado sobre los límites desde el triunfo revolucionario. Después de instaurado el gobierno revolucionario se permitían algunas actividades privadas como remanente de la etapa capitalista anterior, pero nueve años más tarde, en el año 1968 con motivo de la ofensiva revolucionaria se eliminan casi a cero los negocios privados en el país. Es en el año 1976 pasado el primer congreso del partido Comunista de Cuba se permite en la Isla la realización de algunas actividades por cuenta propia respaldado por el Decreto Ley 14/1978, sin embargo llegado el año 1984 y el “periodo de rectificación de errores y tendencias negativas” se vuelve a restringir al máximo el sector privado. Como resultado del mencionado periodo y las medidas tomadas para corregir las “ineficiencias del sistema”, la cantidad de trabajadores por cuenta propia se reduce desde 46 000 personas hasta 25 000 personas aproximadamente1. No es hasta los años noventa, debido a la crisis económica que sufrió el país como consecuencia de la caída del campo socialista, el recrudecimiento de la hostilidad de los EUA hacia Cuba, y el amplio déficit de oferta nacional, que se “acude nuevamente a determinadas actividades privadas, males que persisten en nuestra sociedad pero son necesarios de forma temporal”2. En este periodo se reanima el sector a través del Decreto Ley 141/1993, alcanzando las 138 000 personas en el año 1995. En el año 2010 se aprueban en Cuba una serie de actividades autorizadas a ejercer el “trabajo por cuenta propia”, es decir, se expande el universo de actividades que las personas de la Isla pueden desarrollar como trabajadores privados. Con un total de 181 actividades a ejercer –de las 117 autorizadas en 1990- y aproximadamente dieciséis disposiciones legales entre decretos ley y resoluciones dictadas entre los años 2010 y 20113 en lo referente al trabajo por cuenta propia y la seguridad social, se flexibiliza el control del gobierno cubano sobre el sector privado. Una vez más se acude al esfuerzo propio de las personas, a las ventajas del mercado para tratar de aliviar al Estado cubano de realizar actividades comerciales de carácter minorista con marcados niveles de ineficiencia y que, por otra parte, representaban gastos significativos dentro de las partidas de costos del gobierno. Paralelamente a la apertura del sector privado se comienza en el país un proceso de reducción de “plantillas infladas”, es decir, se comienza a practicar una política laboral contractiva. Aquellas empresas estatales o centros laborales en general que mantuvieran en su plantilla personal con un contenido de trabajo débil, o que bien pudiera ser realizado eficientemente por el resto de los trabajadores se han visto en la obligación de reducir el número de personas contratadas. Una medida complementaria, tomada por el Estado cubano es aquella que garantiza un subsidio al desempleo durante los primeros seis meses para aquellas personas que han quedado 1 Díaz Fernández, I., Pastori, H., & Piñeiro Harnecker, C. (2012). El trabajo por cuenta propia en Cuba: lecciones de la experiencia uruguaya. Boletín Cuatrimestral, "Economía y Gerencia en Cuba: Avances de Investigación". Centro de Estudios de La Economía Cubana (CEEC). La Habana, Cuba. 2 Tomado de: Intervención pública del Comandante en Jefe Fidel Castro, viernes 17 de Marzo de 1995. 3 Véase: Regulaciones sobre el Ejercicio del Trabajo por Cuenta Propia y los Procesos de Reducción de Plantillas Infladas. Ministerio de Trabajo y Seguridad Social (MTSS). Editora Política, Septiembre de 2011. disponibles en su actividad laboral, así como le brinda la posibilidad de emplearse en otro sitio disponible por el Estado. Como resultado de ambas políticas, la referente al sector privado y la referente a la política laboral, se estimó que quedaran en el país aproximadamente un total de cuatrocientas cincuenta mil personas disponibles4. Por una parte estarían aquellas que deberían abandonar su puesto de trabajo y a la vez no optaran por emplearse nuevamente en el sector estatal, y por otra parte aquellas personas que emigran hacia el sector privado en busca de mayores ingresos. Es efectivamente el total de personas que integran el segmento privado, aquellas que constituyen el sujeto de la nueva política crediticia implementada en el país a partir del Decreto Ley 289/2011 “De los Créditos a las Personas Naturales y otras formas de Gestión no Estatal”. A raíz de la marcada emigración de personas hacia el segmento privado, el Gobierno cubano mediante el anterior Decreto, implementó una especie de iniciativa de Microfinanzas dirigida hacia el mencionado segmento, basada principalmente en un único producto financiero: el microcrédito. El hecho de que el mencionado producto sea nombrado “Microcrédito” no es casual. Las autoridades bancarias en el país se basan en dos aspectos fundamentalmente, el primero es el supuesto pequeño monto de los créditos que los clientes deberían solicitar y el segundo aspecto está referido al tamaño de las empresas constituidas como clientes, en este caso microempresas formadas por menos de cinco personas en su mayoría. Como se puede observar en la Tabla 1 las características del Microcrédito en Cuba se alejan bastante de lo que se conoce en el continente latinoamericano como Microcrédito. Tabla 1. Características del Microcrédito en Cuba y América Latina. América Latina Cuba Tasa de Interés Hasta 195%5 4.25% - 9.25% Garantías Mayor del 50% del Monto Mayor 80% del Monto para montos mayores de 5 000 CUP6 Monto del Crédito Abierto 3000 CUP – Techo Indeterminado Fuente: Elaboración propia a partir de datos del Microfinance Infomation Exchange Market y Banco Metropolitano de Cuba. Las principales diferencias son en lo referente a la tasa de interés y a las garantías del crédito. Mientras que en América Latina las tasas de interés son en la mayoría de los casos bien altas, alcanzando los tres dígitos en el caso de determinados países7, en Cuba las tasas de interés activas de los créditos en CUP para personas naturales y jurídicas no sobrepasan el 9% y están en dependencia de las tasas de interés de referencia para depósitos del Banco Central. De igual forma las garantías en América Latina solo cubren hasta el 50% del total del monto, aunque es frecuente que las Instituciones de Microfinanciamiento de carácter no regulada no 4 Cifras ofrecidas por el actual Presidente de la Asamblea Nacional del Poder Popular (ANPP) en comparecencia pública en el programa informativo Mesa Redonda, Junio 2011. 5 Bateman, Milford. Conferencia: The role of Microfinance in a transitioning economy: Pitfalls to be avoided by Cuba. Centro de Estudios de la Economía Cubana. Dada en La Habana, Marzo 19 de 2013. 6 En Cuba en la actualidad circulan dos monedas, el Peso Cubano (CUP) y el Cubano Convertible (CUC), su relación de intercambio es la siguiente: 1CUC = 24CUP. 7 Bateman, Milford. Conferencia: The role of Microfinance in a transitioning economy: Pitfalls to be avoided by Cuba. Centro de Estudios de la Economía Cubana. Dada en La Habana, Marzo 19 de 2013. apliquen mucho rigor en el momento de solicitar garantías debido que los clientes en su mayoría no poseen activos con los que respaldar sus necesidades de crédito, además cubren todo el riesgo y las bonificaciones con altas tasas de interés8. Sin embargo en el caso cubano, los prestamistas deben presentar garantías que cubran hasta el 80% del crédito, tanto en forma de bienes muebles como cuentas corrientes propias o de terceras personas. Existen otras diferencias importantes entre el experimento cubano en Microfinanzas mediante el Microcrédito y lo que se conoce en América Latina como Microcrédito, ellas van dirigidas además a las instituciones que ofertan el mencionado producto, la forma de gestión de esas Instituciones y el impacto relativo en la región. En América Latina la iniciativa de Microfinanzas parte desde dos tipos de Instituciones, las reguladas –donde se incluye la Banca Tradicional- y las no reguladas, compuestas por Organizaciones no Gubernamentales, instituciones privadas y otras. Referido a las Instituciones no reguladas, su forma de financiamiento y gestión -ambas privadas- provocan la erogación de importantes dividendos a los principales ejecutivos e incluso autoridades regulatorias, de esta forma se atenta contra un desenvolvimiento positivo dirigido a sus clientes más pobres, generando un impacto negativo en la mayoría de los casos9. Si tenemos en cuenta que en el caso cubano, el mencionado producto bancario, reconociéndolo como Microcrédito cubano, esta acompañado por una serie de operaciones bancarias tales como el manejo de cuentas corrientes y la utilización de instrumentos de pago como cheques y letras, dirigidas a facilitar y agilizar en lo posible la gestión de los bancos, entonces se pudiera hablar del inicio de las Microfinanzas en Cuba; aunque bastante alejado de la definición de Microfinanzas que se maneja en el mundo en la actualidad tanto por su dimensión como por su contenido como anteriormente se expresara. Debido a la ausencia de Instituciones Microfinancieras especializadas en la Isla, las actividades de Microfinanzas son llevadas a cabo únicamente por el Banco Central de Cuba (BCC) a través de dos de sus dependencias subordinadas, las mismas son el Banco Metropolitano (BANMET) para los clientes de la capital del país, y el Banco de Desarrollo (BANDES) para los clientes del resto del país. La iniciativa Microfinanciera en la economía cubana constituye un avance en cuanto al desarrollo de las Instituciones financieras en el país y sobre todo un paso muy positivo en vistas de impulsar el sector privado dada las necesidades crecientes del mismo. Sin embargo la actual economía cubana aun no muestra suficiente voluntad para desarrollar los servicios financieros, así mismo la forma de implementar la política financiera, las regulaciones y la estructura institucional no ha sido la idónea para llevar a cabo la actividad, además las características del mercado objetivo constituyen en la actualidad una especie de freno –al menos en el comienzo- para el buen desenvolvimiento de las Microfinanzas desde la iniciativa bancaria. Primeramente el hecho de que sean los bancos los encargados de llevar a cabo toda la actividad constituye un freno. Por una parte la estructura de los bancos en Cuba hasta el momento no ha sido concebida para tratar con clientes tan pequeños y con características tan variadas y 8 Bateman, Milford. Conferencia: The role of Microfinance in a transitioning economy: Pitfalls to be avoided by Cuba. Centro de Estudios de la Economía Cubana. Dada en La Habana, Marzo 19 de 2013. 9 Bateman, Milford. Conferencia: The role of Microfinance in a transitioning economy: Pitfalls to be avoided by Cuba. Centro de Estudios de la Economía Cubana. Dada en La Habana, Marzo 19 de 2013. complejas de entender, de forma tal que puedan dar respuesta a cada una de las necesidades que puedan surgir, por otra parte el atraso tecnológico de las sucursales y la deficiente forma de la gestión bancaria constituyen una desventaja que aleja a los posibles clientes. Además los bancos en el país no son instituciones especializadas que conozcan el comportamiento del sector de trabajadores por cuenta propia y la dinámica particular del mismo, por tanto el diseño de estrategias para captar una mayor cuota de mercado, para la creación de productos y servicios acorde con las necesidades de los mismos se mantienen en niveles casi nulos y los existentes muestran una muy baja aceptación. Un ejemplo de lo anterior sucede en la provincia La Habana, que por otro parte es el territorio con mayor cantidad de trabajadores por cuenta propia en Cuba con un total de 109 000 personas laborando en el sector, un poco más de la cuarta parte del total en el país. Sin embargo el impacto de la nueva política crediticia, de la iniciativa Microfinanciera no ha sido el esperado. Tabla 2. Comportamiento del Crédito en la provincia La Habana. Comportamiento del Crédito en la provincia la Habana Abril 2012 Enero 2013 Solicitudes recepcionadas por las Sucursales 1 235. ( 7 ). 1 812. ( 13 ). (TCP) Casos aprobados por el comité de créditos (TCP) 933. ( 2 ). 1 015. ( 3 ). En ejecución (solo TCP). 2 3 Fuente: Elaboración propia a partir de datos del Banco Metropolitano. En la Tabla 2 se puede observar la escasa afluencia de personas a solicitar créditos en las sucursales de la provincia La Habana. En el territorio existen 26 sucursales distribuidas en cada uno de sus municipios que operan directamente con los trabajadores por cuenta propia (TCP), por tanto el principal problema no es el acceso a los Bancos Comerciales, sino la deficiente promoción del producto y el amplio desconocimiento del mismo. En este sentido se puede decir que a pesar de que la oferta de microcréditos existe hace más de 16 meses, más del 85%10 del sector de trabajadores por cuenta propia desconoce de su existencia, mientras que el resto del sector que si pudiera tener conocimiento del producto bancario, pues desconoce totalmente los requerimientos y condiciones que deben cumplir para solicitar el crédito. Es importante destacar que el nivel de cultura económica de la población en general es muy deficiente, unido a esto, no existen servicios de capacitación y asesoramiento a la población objetivo de forma tal que puedan entender el producto que se les trata de vender y con esto las posibilidades que pudieran aparecer para su desenvolvimiento microempresarial. Una realidad derivada de la poca cultura económica de la población es el hecho de que más del 90% de los TCP en la capital no se muestran favorables a presentar sus estados financieros a las autoridades bancarias, si bien por desconfianza también por el hecho de que muchos de los bienes necesarios para la realización de su actividad provienen del mercado informal. Otro problema que afecta la afluencia de personas a solicitar créditos lo constituye la dualidad monetaria latente en el país en la actualidad. Por un parte los créditos ofrecidos por el banco solo pueden otorgarse en CUP y hasta 5 000 CUP sin presentar garantías, por otra parte la mayoría de los insumos necesarios para la realización de casi todas las actividades relacionadas 10 Triana Barros, Juan Alejandro. Las Microfinanzas en Cuba: una necesidad urgente. Revista Caribeña de las Ciencias Sociales. Disponible en: http://xn--caribea-9za.eumed.net/servicios-microfinanzas-cuba. con la gastronomía y muchas otras se deben adquirir de forma licita en CUC; entonces teniendo en cuenta que el tipo de cambio actual es de 24 CUP por cada 1 CUC, para los negocios con gastos superiores a 200 CUC se necesitarían presentar créditos respaldados por garantías, además provoca una inflación de los costos del crédito para los TCP. Se debe tener en cuenta que el 95% del sector no posee garantías para solicitar créditos. A pesar de existir marcadas desventajas para el desarrollo de las Microfinanzas en Cuba, a través del Microcrédito en la forma que se ha concebido hasta el momento, una noticia positiva lo constituye el hecho de que más del 95% del sector está en disposición de solicitar créditos para diferentes fines. Más del 90% de los TCP ve ventajas comparativas en la obtención de un crédito para expandir su negocio, obtener bienes intermedios e insumos así como para abrir nuevos negocios. Unido a las anteriores características del sector de TCP y sobre todo al hecho de la amplia disposición y necesidad de acceder al crédito se hace imprescindible un rediseño de los servicios de Microfinanzas en Cuba, partiendo de una definición cubana de Microfinanzas basadas en las características de la economía del país, y que forme parte de una política crediticia diferenciada dentro de la política monetaria de la nación. Debido a la estructura heterogénea del naciente sector privado en el país y a que en su composición predominan los micro y pequeños negocios, se hace bastante sencillo dividir el sector empresarial del país en dos grupos, uno compuesto por las medianas y grandes empresas bien consolidadas en el mercado, independientemente del tipo de propiedad que las defina, y otro grupo compuesto por las microempresas y pequeñas empresas que necesariamente se diferencian de las anteriores en cuanto a su composición, necesidades, objeto social, objetivos e importancia para la nación. De esta forma pudiera diseñarse una política crediticia que por una parte ofertara todos los servicios financieros tradicionales a aquellas empresas de mayor envergadura y consolidadas en el mercado, especializándose en cada una de sus necesidades y atendida directamente y de manera exclusiva por el Banco Central a través de sus distintas dependencias, y por otra parte debido al acelerado crecimiento del sector privado (Gráfico 1) compuesto por microempresas y pequeñas y medianas empresas pudiera crearse una oficina de Microfinanzas para atender de forma directa y especializada a este segmento del sector. Grafico 1. Evolución del Trabajo por Cuenta Propia en Cuba, 1994-2013. Nota: Los datos correspondientes a los años 2012 y 2013 provienen de fuentes no oficiales, intervenciones públicas del actual Presidente de la Asamblea Nacional del Poder Popular (ANPP) Cro. Esteban Lazo Hernández. Fuente: Elaboración propia a partir de datos de la Oficina Nacional de Estadísticas e Información (ONEI) y la Oficina Nacional de Administración Tributaria (ONAT). Como puede observarse en el Gráfico 1, el crecimiento de la cantidad de TCP en el país y en la provincia La Habana a partir del año 2011 es significativo, en menos de dos años se triplicó la cantidad de TCP en Cuba, concentrándose en La Habana aproximadamente la tercera parte del total. Este crecimiento es aún más significativo si consideramos las implicaciones cualitativas del mismo. Lo anterior se traduce en todo un universo de necesidades y nuevas relaciones que emanan de los nuevos actores que aparecen en la economía nacional, para los cuales se hace imprescindible un ente regulador y de atención especializada. Existen varios aspectos determinantes para la creación de una Oficina de Microfinanzas (OM) como la estructura ideal para trabajar con el sector de TPC, algunos de estos son los referidos a las formas de financiamiento, el nivel de la estructura administrativa donde insertar la oficina, los niveles y canales de subordinación de la misma, la oferta de servicios, productos y otros aspectos. Uno de los nuevos cambios que aparecen en el entorno económico en Cuba -a raíz de la actualización del modelo de funcionamiento económico- y que pudiera potenciar sobremanera la creación y el desempeño de cualquier iniciativa de Microfinanzas, es el otorgamiento de una mayor autonomía a los territorios del país11. Según lo aprobado en los “Lineamientos de la Política Económica y Social del Partido y La Revolución”, se pretende descentralizar gradualmente el control de los Organismos de la Administración Central del Estado sobre los territorios, promoviendo una mayor participación de los gobiernos provinciales y municipales que verán limitado su control e intervención en la gestión empresarial de los territorios pero que a su vez estarán encargados de aprobar y conducir los proyectos de desarrollo locales –que marchen en armonía con los objetivos del Plan de la Economía Nacional- y participar de una parte de los ingresos generados su área. 11 Ver: “Lineamientos de la Política Económica y Social del Partido y La Revolución”, lineamientos 35, 36, 37 y 121. En el nuevo escenario –una vez implementadas las anteriores ideas- serían los Gobiernos Provinciales los que contarían con mayores ventajas para crear una Oficina de Microfinanzas en su estructura administrativa. Esto está dado por ser los gobiernos de cada provincia los que conocen con mayor seguridad cada una de las características de sus territorios, la idoneidad de los mismos para las distintas actividades económicas que se pudieran potenciar, aquellas hacia dónde dirigir la inversión nacional o extranjera, y los negocios o cadenas productivas más rentables donde colocar el financiamiento. De esta forma los gobiernos provinciales serían los indicados para generar y controlar los proyectos de desarrollo local. Definitivamente un aspecto determinante seria el control de la gestión de la Oficina de Microfinanciamiento así como su concordancia con cada uno de los objetivos del Plan de La Economía Nacional. En este sentido, la mencionada oficina actuaría como una banca de primer piso, y el Banco Central de Cuba a través de la Superintendencia Central evaluaría y controlaría la gestión financiera de la OM. Por otra parte el Ministerio de Economía y Planificación sería el encargado de mantener un constante monitoreo de la actividad de la OM en cuanto a los destinos del financiamiento, así como del desempeño de la misma a través de varios indicadores construidos a partir de la información estadística recogida por la OM, la Oficina de administración Tributaria y la Oficina de Estadística e Información a nivel provincial. Son determinantes los temas relacionados al control y monitoreo de la gestión y desempeño de la OM para garantizar un impacto positivo en los territorios y su contribución al desarrollo económico en la Isla. Se hace este aspecto aún más importante si se tiene en cuenta los innumerables casos de sobornos y actividades fraudulentas entre los ejecutivos de las Instituciones de Microfinanzas (IMF) en América Latina y las autoridades regulatorias, lo que ha generado una tendencia negativa en cuanto a las Microfinanzas dentro de una gran parte del mundo académico. Un punto neurálgico dentro de las Instituciones Financieras lo constituyen las formas de financiamiento. En el caso cubano el financiamiento tanto de las empresas, de distintas organizaciones, así como del país en general se muestra como un tema bastante complicado entre otros factores por el acceso bastante limitado al mismo y también por el control muy estricto sobre la Inversión Extranjera Directa (IED) en Cuba, otro factor que debilita las posibilidades de financiamiento en la nación –en este caso financiamiento patrimonial- son los bajos niveles de productividad y acumulación nacional, así como la marcada dependencia del sector externo. Sin embargo, y partiendo de la realidad anteriormente expuesta así como de la necesidad de fomentar la creación de empresas e instituciones autofinanciables en el corto plazo que dependan muy poco o nada del presupuesto del Estado –según las nuevas ideas que surgen al calor de la actualización del modelo económico-; aparecen varias posibilidades de financiamiento para una OM en el país. El financiamiento podría ser obtenido desde múltiples fuentes, con el objetivo de garantizar siempre un monto que permita la operatividad de la OM y de no depender de una única entrada de financiamiento. En un primer momento se pudiera contar con una partida inicial del presupuesto del Estado –partiendo de lógicos compromisos de desarrollo de cadenas productivas con un fuerte objeto e impacto social-, de esta forma la OM garantizaría su operatividad y la divulgación de sus actividades de forma práctica y comprobable, y por otra parte el Estado estaría garantizando la producción sostenida de una gama de productos o servicios de factura nacional dirigidos a la población en general. Además en lo referido a los encadenamientos productivos de mayor interés para los territorios y el país, parte del financiamiento seria canalizado hacia los eslabones más débiles de las cadenas productivas y proveniente de aquellos eslabones más rentables y con poder económico, que por otra parte, ven impedida la realización de su actividad de la forma más eficiente posible, justamente debido al atraso tecnológico de su estructura productiva, a la desconexión con otros eslabones de la cadena o por el difícil acceso al financiamiento. De esta forma se lograría un engrane continuo entre los encadenamientos productivos de los territorios y a lo interno de sus componentes, logrando un perfeccionamiento en la realización de sus actividades que por otra parte estrían bajo el monitoreo de la OM para la correcta utilización del financiamiento otorgado. Todos los fondos recibidos en la OM, ya sean provenientes de empresas pertenecientes a cadenas productivas como de micro y pequeñas empresas aisladas, estarían colocados en el Banco Central, de forma tal que en la medida que los mismos fueran aprobados a sus diferentes destinos estarían devengando dividendos a sus dueños y una parte a un fondo común de la OM con el objetivo de que esta última pueda también ofrecer financiamiento propio a determinados agentes dentro de su territorio. Parte de los fondos pudiera provenir también de empresas extranjeras o mixtas con interés en determinados negocios en cada una de las provincias y sus municipios. Uno de los objetivos principales de la OM serían los productos y servicios ofertados a su población objetivo, más allá los microcréditos y créditos tradicionales a determinados clientes. Siguiendo la anterior idea, un punto clave dentro de la actividad de la OM lo constituiría también el desarrollo de diferentes instrumentos financieros de pago y acceso a las instituciones para sus clientes, garantizando una mejor dinámica de trabajo y rapidez en su gestión. También posee una importancia mayúscula la creación y el perfeccionamiento de una amplia gama de servicios financieros –en su mayoría gratuitos- dirigidos en un principio a todos los clientes, aunque particularizando una especial atención hacia los clientes con mayores deficiencias en cuanto al conocimiento de la actividad que realizan. Estos servicios se pudieran clasificar en capacitación, asesoramiento, evaluación y monitoreo de la actividad económica que realiza una gran parte del sector. Dichos servicios profesionales unido a la oferta de programas de seguimientos de la contabilidad particular de los clientes garantizarían una mejor salud económica del sector en general y una mayor seguridad para sus integrantes. Además los mencionados servicios profesionales de la OM estarían en consonancia con las actuales tendencias en el país de impulsar un sector empresarial –en sus distintos niveles- sin síntomas de paternalismo por parte del Estado. Definitivamente aún queda mucho por avanzar en cuanto a los temas de Microfinanzas en Cuba, y al sector Financiero de forma más agregada. Sin embargo los tiempos que suceden son de vital importancia para el desarrollo del país, por tanto los esfuerzos por impulsar todas las iniciativas posibles que contribuyan a generar dinámicas endógenas de desarrollo no se deben hacer esperar. En la actualidad en el país ya es un hecho el papel preponderante que se le ha otorgado al sector privado, así mismo las acciones por fomentar las Microfinanzas son una realidad. Si bien los mencionados esfuerzos son escasos y no cuentan aún con la fuerza y el apoyo necesario, si constituyen un cambio radical en la visión del Estado en el mediano y largo plazo sobre temas de vital importancia para las estrategias de desarrollo de la nación. Bibliografía Bateman, M. (Intérprete). (10 de Marzo de 2013). The Role of Microfinance in a Transitioning economy: Pitfalls to be avoided by Cuba. Centro de Estudios de la Economía Cubana, La Habana, Cuba. BCC. (2011). Decreto Ley 289. La Habana, Cuba: Editora Política. Castro Formento, M. (2010). Teoría y Práctica de la Banca Central. El Caso de Cuba. Caracas: Departamento de Publicaciones del Banco Central de Venezuela (BCV). Banco Central de Venezuela. Clemente, L. (2009). Microfinanzas y políticas públicas: desempeño y propuestas para la acción en la República Bolivariana de Venezuela. Serie Financiamiento para el Desarrollo. No. 217. CEPAL. Gutierrez, M. (2009). Las Microfinanzas. El Sistema Financiero en Bolivia. Santiago de Chile.: Publicación de la CEPAL, Naciones Unidas, ISSN versión impresa 1564-­‐4197, ISSN versión electrónica 1680-­‐8819. Larraín, C. (2009). ¿Existe un modelo de Microfinanzas en América Latina? Santiago de Chile: Publicación de las Naciones Unidas. Seri financiamiento del desarrollo No. 220. CEPAL. MTSS. (1978). Decreto ley No. 14. MTSS. (1993). Decreto ley No. 141. MTSS. (Septiembre 2011). Regulaciones sobre el Ejercicio del Trabjo por Cuenta Propia y los Procesos de Reducción de Plantillas Infladas. La Habana, Cuba: Editora Política. PCC. (2011). Lineamientos de la Política Económica y Social del Partido y La Revolución. La Habna, Cuba: Editora Política. Piñeiro Harnecker, C., Pastori, H., & Díaz Fernández, I. (2012). El trabajo por cuenta propia en Cuba: lecciones de la experiencia uruguaya. La Habana: Boletín Cuatrimestral, Abril 2012. Centro de Estudios de la Economía Cubana (CEEC). Universidad de La Habana. Triana Barros, J. A., & del Castillo Sanchéz, L. (2013. ). Las Microfinanzas en Cuba: una necesidad urgente. Revista Caribeña de las Ciencias Sociales. Disponible en http://xn-­‐-­‐ caribea-­‐9za.eumed.net/servicios-­‐microfinanzas-­‐cuba/.