ALTERNATIVAS DE FINANCIACIÓN BÁSICAS

Anuncio

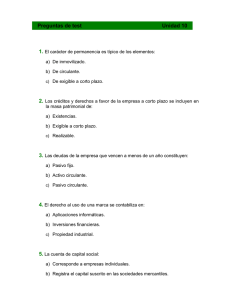

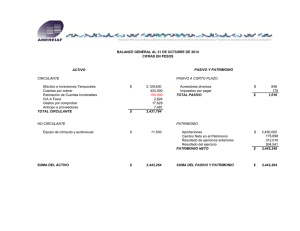

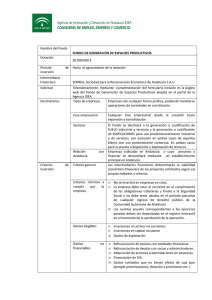

FÓRMULAS DE REFINANCIACIÓN PARA EMPRESAS Octubre 2008 ALTERNATIVAS PARA EMPRESAS EN SITUACIÓN DE INSOLVENCIA FÓRMULAS DE REFINANCACIÓN PARA EMPRESAS Situaciones de equilibrio-desequilibrio en la empresa La refinanciación como un mecanismo para solucionar problemas de insolvencia Financiación ajena Financiación propia Ampliación de capital Alternativas de financiación básicas Reducción de capital Métodos de refinanciación para empresas en crisis Aportaciones compensación de pérdidas Fórmulas mixtas Fusiones 2 Situaciones de Equilibrio-Desequilibrio en la Empresa DESEQUILIBRIO FINANCIERO La empresa es una unidad económica cuya actividad está sometida al riesgo inherente que comporta el desarrollo de los negocios, pudiendo generarse circunstancias externas e internas a la misma que pongan en peligro, o incluso impidan su continuidad a consecuencia de una manifiesta inviabilidad económica y/o financiera. Las situaciones de desequilibrio empresarial implican poner en marcha un conjunto de medidas excepcionales que persigan la recuperación, tratando de paralizar el proceso de deterioro y cuya orientación puede ser doble: Medidas Estructurales: afectan a la empresa con carácter permanente. Segregación de actividades perturbadoras, reestructuración de plantilla… Medidas Coyunturales; medidas internas transitorias de carácter financiero y económico e inclusive medidas que exigen un procedimiento judicial y que permiten, en cualquier caso, una recuperación de la situación de equilibrio bajo circunstancias de continuidad. 4 DESEQUILIBRIO FINANCIERO POSICIONES DE EQUILIBRIO FINANCIERO: MÁXIMA ESTABILIDAD: ACTIVO REAL = NETO ACTIVO REAL FONDOS PROPIOS PASIVO EXIGIBLE = 0 La situación de máxima estabilidad suele coindidIr con la constitución de la sociedad. Es la posición ideal en términos de equilibrio financiero y de solvencia global, ya que la empresa está financiada exclusivamente con fondos propios EQUILIBRIO ACTIVO REAL = NETO + PASIVO EXIGIBLE NETO > PASIVO EXIGIBLE ACTIVO REAL FONDOS PROPIOS PASIVO EXIGIBLE Indica normalidad en la actividad y viene definida por recursos financieros permanentes suficientes como para financiar la totalidad del inmovilizado y una parte muy razonable del activo circulante. 5 DESEQUILIBRIO FINANCIERO ESTABILIDAD INTERMEDIA: FONDOS PROPIOS ACTIVO REAL = NETO + PASIVO EXIGIBLE ACTIVO REAL NETO < PASIVO EXIGIBLE PASIVO EXIGIBLE Los capitales financieros permanentes pueden ser insuficientes para financiar la estructura de la sociedad, con lo que se debería reembolsar los recursos financieros ajenos antes de que las inversiones donde se materializaron hayan sido capaces de generar liquidez. (Dependiendo del tipo de activo fijo/circulante) DESEQUILIBRIO ACTIVO REAL = PASIVO EXIGIBLE ACTIVO REAL PASIVO EXIGIBLE NETO = 0 La empresa no cuenta con recursos propios, han sido absorbidos por los sucesivos resultados negativos, llegando a la situación en donde la financiación de las inversiones se realiza exclusivamente con capitales ajenos. 6 DESEQUILIBRIO FINANCIERO INSUFICIENCIA PATRIMONIAL ACTIVO REAL < PASIVO EXIGIBLE NETO < 0 ACTIVO REAL PASIVO EXIGIBLE DEFICIT F.P. Los acreedores no pueden cobrar la totalidad de sus créditos como consecuencia de la aparición de un desfase en el activo real y pasivo exigible, denominado “déficit de recursos propios”, cuyo origen está en la acumulación de pérdidas. 7 DESEQUILIBRIO FINANCIERO ANALISIS DEL EQUILIBRIO FINANCIERO EN EL LARGO PLAZO El objetivo del análisis de la solvencia es medir la capacidad de la empresa para satisfacer sus deudas a largo plazo RATIOS ENDEUDAMIENTO (GLOBAL) – AUTONOMIA (Ratio inverso) PASIVO EXIGIBLE ÷ PATRIMONIO NETO Relaciona los fondos ajenos con los fondos propios de la empresa Ratio ideal: no superior a 1 Posibilidad de análisis tanto en l/p como en el c/p. APALANCAMIENTO ACTIVO TOTAL ÷ PATRIMONIO NETO Indica el peso de los fondos propios en la financiación. Ratio ideal: no mayor que 2 8 DESEQUILIBRIO FINANCIERO ANALISIS DEL EQUILIBRIO FINANCIERO EN EL CORTO Y MEDIO PLAZO El objetivo del análisis de la situación financiera a corto plazo se centra en la capacidad que tiene la empresa para atender los compromisos en ese plazo. Capital Circulante / Fondo de Maniobra: Equivale al importe global de los recursos financieros que la empresa precisa para el normal desarrollo de sus operaciones corrientes. 9 DESEQUILIBRIO FINANCIERO CAPITAL CIRCULANTE NULO Todo el activo circulante está financiado con créditos a corto plazo. Si surgieran dificultades para la renovación de esos créditos, la empresa debería liquidar todo su activo circulante para afrontar el pago. Posición delicada de cara a continuar con el ciclo productivo CAPITAL CIRCULANTE NEGATIVO El inmovilizado está siendo financiado en parte con capitales permanentes y de otra parte con créditos a corto plazo. Las posibles dificultades en la renovación de los créditos a corto plazo obligarían a la empresa a liquidar todo su activo circulante y a desmantelar parte de su estructura fija, poniendo en peligro su crecimiento, e incluso, su continuidad. No obstante, en algunos negocios el Capital Circulante Negativo es normal, como en algunas empresas de distribución minorista o de servicios, donde el negocio es más financiero que de circulante (los proveedores cobran más tarde que pagan los clientes, éstos normalmente al contado). Fuera de estos negocios, un Capital Circulante Negativo es un indicador de problemas financeros. 10 DESEQUILIBRIO FINANCIERO RATIOS LIQUIDEZ ACTIVO CIRCULANTE ÷ EXIGIBLE C/P Compara las deudas a c/p con el activo circulante y evalúa la capacidad de la empresa para hacer frente a sus pagos a medio plazo Ratio ideal: 2 TESORERIA – ACID TEST (DISPONIBLE + REALIZABLE) ÷ EXIGIBLE C/P Idem anterior sin tener en cuenta las existencias. Ratio ideal: 1 – 0,8 DISPONIBILIDAD DISPONIBLE ÷ EXIGIBLE C/P Capacidad para hacer frente a los pagos con la tesoreria en el momento actual. Ratio ideal: No existe (En general 0,10 y 0,30) 11 INDICADORES CLAVE DE LA INSOLVENCIA De entrada, debería existir un equilibrio entre los fondos líquidos generados por la actividad ordinaria empresarial o profesional desarrollada por el deudor y las necesidades de tesorería que tenga para pagar sus préstamos y los gastos generados por el normal desarrollo de dichas actividades Son indicadores clave los contenidos en la Resolución del ICAC (Instituto de Contabilidad y Auditoría de Cuentas) de 31-mayo-1993, sobre aplicación del principio de empresa en funcionamiento: Sociedades en situación contemplada en los artículos 163 (reducción del capital obligatorio a consecuencia de pérdidas que dejen reducido su haber social por debajo de las 2/3 partes del capital y hubiere transcurrido el ejercicio social sin haberse recuperado el patrimonio) y 260 LSA (disolución obligatoria); a lo que habría que añadirse las SL en situación prevista en el artículo 104 LSRL Resultados económicos negativos y/o cash-flow negativo de forma continuada y de cuantía significativa Fondo de maniobra negativo y persistente y de cuantía significativa Reducción de pedidos de cliente o pérdida de alguno/s muy importantes Existencia de contratos a largo plazo no rentables Pérdida de concesiones, licencias o patentes muy importantes, o grandes inversiones en productos cuyo éxito comercial parece muy improbable Contingencias por importe muy significativo Falta de continuidad en el apoyo financiero que viniera prestando la matriz o los accionistas, o, imposibilidad de aumentar los fondos propios mediante la emisión de nuevas acciones 12 INDICADORES CLAVE DE LA INSOLVENCIA Disminución o pérdida de subvenciones u otras ayudas públicas o privadas significativas que vinieran percibiéndose Disminución o pérdida de dividendos u otros ingresos significativos de empresas del grupo o asociadas Imposibilidad de disponer de nuevas líneas de crédito y financiación adicional por no existir ya suficiente garantía real Incapacidad de renovar o retrasar los vencimientos de los préstamos existentes, ni de hacer una reestructuración general del pasivo Inexistencia de activos no críticos para la actividad operativa normal cuya venta pudiese aportar unos ingresos extraordinarios que se necesiten Imposibilidad de cancelar operaciones que produzcan cash-flow negativo o cuando dicha cancelación pueda suponer una contingencia muy significativa 13 REFINANCIACIÓN FRENTE A CONCURSO En caso de insolvencia actual, conforme a la Ley Concursal, el deudor está obligado a solicitar su declaración de concurso de acreedores (en cuyo caso sería voluntario) No existe ninguna otra alternativa La refinanciación se trata de una medida de reestructuración financiera tendente, normalmente, a evitar o eliminar una situación de insolvencia del deudor No está tipificada como tal en nuestro ordenamiento jurídico, si bien tendría amparo en el principio general de autonomía de la voluntad de las partes No existen requisitos mínimos para su validez, si bien ha de valorarse, sobre todo, a la vista del régimen de rescisión de actos perjudiciales para la masa previsto en la Ley Concursal En caso de concurrencia con otros acreedores la práctica está imponiendo la unanimidad o cuasi-unanimidad para que sean viables Se trata de un “traje a medida” para cada deudor y cada deuda 14 LA REFINANCIACIÓN COMO ALTERNATIVA AL CONCURSO. PROS Y CONTRAS DE LA REFINANCIACIÓN ¿CÓMO ENFOCAR UN PROCESO DE REFINANCIACIÓN? En todo caso, como elementos clave: El Business Plan como factor clave El verdadero soporte de la operación de reestructuración es el plan de negocio que garantiza la generación de valor al servicio de la deuda. Debe elaborarse sobre la base del principio de empresa en funcionamiento (no en liquidación). Plan de desinversiones programadas, que complemente el cash-flow de la Sociedad. Búsqueda de liquidez adicional (activos financieros líquidos) para circulante y nuevas inversiones. Con o sin Incremento de Garantías Refinanciación Con o sin Incremento de Fondos Bilateral o Sindicada 15 LA REFINANCIACIÓN COMO ALTERNATIVA AL CONCURSO. PROS Y CONTRAS DE LA REFINANCIACIÓN Consideración de la hipoteca inmobiliaria como garantía “reina” Planificación de la Reestructuración Partir de un análisis de las operaciones existentes: gran diversidad (operaciones con o sin garantía, sobre activos con bajo o alto apalancamiento). Evaluar alternativas de reestructuración: bilateral o sindicada. Plan de trabajo: Reunión inicial con todas las entidades: presentación de Business Plan y de la propuesta inicial de reestructuración financiera. Ajustes individuales con cada entidad. Propuesta definitiva de reestructuración financiera. Formalización de las operaciones sindicadas y bilaterales. La participación de profesionales (financieros y jurídicos) como factor clave del proceso. 16 LA REFINANCIACIÓN COMO ALTERNATIVA AL CONCURSO. PROS Y CONTRAS DE LA REFINANCIACIÓN INCONVENIENTES FRENTE AL CONCURSO Necesaria unanimidad en el consentimiento de los acreedores al convenio extrajudicial propuesto por el deudor para solventar la crisis. En la práctica esa unanimidad es sumamente difícil de conseguir; casi siempre hay acreedores que retienen su consentimiento para intentar lograr un mejor resultado individual, aunque sea en perjuicio de los demás. Existe la posibilidad de que, durante la negociación de estos convenios extrajudiciales, algún acreedor ejercite individualmente sus acciones contra el patrimonio del deudor, embargando y/o ejecutando bienes del activo necesarios para la continuación del negocio. Incertidumbre que pesa sobre los acreedores y quienes vayan a prestar financiación respecto a si un posible ulterior procedimiento de insolvencia puede desplegar sus efectos sobre plan de reestructuración acordado, invalidando los actos y garantías que se hubieran podido otorgar en ejecución del mismo. 17 LA REFINANCIACIÓN COMO ALTERNATIVA AL CONCURSO. PROS Y CONTRAS DE LA REFINANCIACIÓN ACCIONES DE REINTEGRACIÓN Declarado el concurso, serán rescindibles los actos perjudiciales para la masa activa realizados por el deudor dentro de los dos años anteriores a la fecha de declaración, aunque no hubiere existido intención fraudulenta. El perjuicio patrimonial se presume, sin admitir prueba en contrario, en el caso de: actos de disposición a título gratuito, salvo las liberalidades de uso; y pagos u otros actos de extinción de obligaciones cuyo vencimiento fuere posterior a la declaración de concurso. El perjuicio patrimonial se presume, salvo prueba en contrario, cuando se trate de los siguientes actos: Los dispositivos a título oneroso realizados a favor de alguna de las personas especialmente relacionadas con el concursado. La constitución de garantías reales a favor de las obligaciones preexistentes o de las nuevas contraídas en sustitución de aquéllas. Cuando se trate de actos no comprendidos en los supuestos anteriores, el perjuicio patrimonial deberá ser probado por quien ejercite la acción rescisoria. 18 LA REFINANCIACIÓN COMO ALTERNATIVA AL CONCURSO. PROS Y CONTRAS DE LA REFINANCIACIÓN En ningún caso podrán ser objeto de rescisión los actos ordinarios de la actividad profesional o empresarial del deudor realizados en condiciones normales. El ejercicio de las acciones rescisorias no impedirá el de otras acciones de impugnación de actos del deudor que procedan conforme a Derecho. Los actos que se pueden rescindir necesitan de la concurrencia de dos elementos: Elemento temporal, es decir, que el deudor haya realizado el acto dentro de los dos años anteriores a la declaración de concurso. Elemento objetivo, es decir, que el acto haya producido un perjuicio patrimonial. Estos dos elementos deben probarse por quien ejercita la acción; sin perjuicio de las presunciones legales del daño o perjuicio que acaban de referirse. 19 LA REFINANCIACIÓN COMO ALTERNATIVA AL CONCURSO. PROS Y CONTRAS DE LA REFINANCIACIÓN LEGITIMACIÓN Y PROCEDIMIENTO Legitimación activa La legitimación activa primaria para el ejercicio de las acciones de reintegración de la masa activa corresponde a la administración concursal. La Ley Concursal reconoce, además, la legitimación activa subsidiaria individual a los acreedores: previa solicitud expresa no atendida por la administración concursal en el plazo dos meses. Legitimación pasiva La ley determina que se habrá de demandar al concursado. La legitimación pasiva corresponde asimismo a quienes hayan sido parte en el acto impugnado. El momento del ejercicio de la acción Las acciones de reintegración se ejercitan una vez declarado el concurso y antes de la conclusión del procedimiento. Se tramita como incidente concursal: demanda, contestación, vista y sentencia. 20 LA REFINANCIACIÓN COMO ALTERNATIVA AL CONCURSO. PROS Y CONTRAS DE LA REFINANCIACIÓN EFECTOS DE LA RESCISIÓN La consecuencia fundamental de la estimación de una acción rescisoria concursal es la obligación de las partes a la restitución de las respectivas prestaciones. El tercero queda obligado a reintegrar a la masa aquello que hubiera recibido del deudor. En contrapartida, tiene derecho a exigir la entrega de aquello que hubiera obtenido el deudor. En los casos en que no sea posible la devolución del mismo objeto recibido, se deberá entregar su valor equivalente en dinero. El derecho a la prestación que resulte a favor de cualquiera de los demandados como consecuencia de la rescisión tendrá la consideración de crédito contra la masa, que habrá de satisfacerse simultáneamente a la reintegración de los bienes y derechos objeto del acto rescindido, salvo que la sentencia apreciare mala fe en el acreedor, en cuyo caso se considerará crédito concursal subordinado. 21 LA REFINANCIACIÓN COMO ALTERNATIVA AL CONCURSO. PROS Y CONTRAS DE LA REFINANCIACIÓN Si se aprecia mala fe, el derecho de restitución será un crédito subordinado y existirá condena a indemnizar los daños y perjuicios causados: Conocimiento de las especiales dificultades económicas del deudor Conocimiento de que el valor era sensiblemente inferior al de mercado Etc. Si el bien está en manos de un 3º de buena fe, restitución del valor en el momento de la operación rescindida. 22 Fórmulas de refinanciación Financiación Propia AMPLIACIÓN DE CAPITAL aspectos a tener en cuenta (i): derechos de suscripción preferente Existen diversos tipos de ampliaciones de capital: dinerarias – no dinerarias En todas ellas habrá que tener en cuenta: DERECHOS DE SUSCRIPCIÓN PREFERENTE: cuando se hace un aumento de capital social con emisión de nuevas acciones, los antiguos accionistas y los titulares de obligaciones convertibles pueden ejercitar su derecho a suscribir un número de acciones proporcional al valor nominal de las acciones que posean o de las que corresponderían a los titulares de obligaciones convertibles de ejercitar en ese momento la facultad de la conversión. Estos derechos son transmisibles en las mismas condiciones que las acciones de las que derivan. Implicaciones fiscales: según naturaleza jurídica del transmitente del derecho: Persona fisica: (IRPF) Art. 37.1 y .2 LIRPF: Importe transmisión minora el valor de adquisición de los valores. El exceso tributa como Ganancia Patrimonial en el período de la transmisión. Persona jurídica (IS): No existen disposiciones particulares en el Impuesto sobre Sociedades. Aplicación de la norma contable. Venta de derechos de suscripción: el importe del coste minora el precio de adquisición de los valores. Precio venta – Coste derecho = Rtdo. operación. 25 AMPLIACIÓN DE CAPITAL aspectos a tener en cuenta (ii): prima de emisión APORTACIÓN DE LA PRIMA DE EMISIÓN: tiene su justificación económica en los supuestos de ampliaciones de capital en las que los socios renuncian al derecho preferente que tienen para suscribir las nuevas acciones respecto de otras personas o entidades que no ostentan esa condición en el momento de la ampliación. JUSTIFICACIÓN ECONÓMICA: Los nuevos socios participarán en el porcentaje de participación aportado respecto del nuevo capital social, lo que les permite participar, en ese porcentaje en el patrimonio real de la sociedad. Para respetar los derechos de los antiguos socios deben incorporar los fondos necesarios que no les otorga mayor derecho de participación: prima de emisión EFECTOS SOCIEDAD: la prima de emisión mantiene la integridad del valor patrimonial de las antiguas acciones.. Para la sociedad la prima tiene la consideración de fondos propios, sin reflejarse ningún resultado a efectos contables o fiscales. EFECTOS SOCIOS: no tienen ninguna influencia en el resultado contable del socio ni tampoco afecta a la B.I. del IS. Si el socio es persona jurídica, la prima de emisión supone mayor valor de adquisición de la participación. 26 AMPLIACIÓN DE CAPITAL aportaciones dinerarias - no dinerarias APORTACIONES DINERARIAS APORTACIONES NO DINERARIAS. Protección sobre la veracidad de los bienes aportados: informe de administradores, informe de experto independiente (SA) Costes: Registrales y notariales Imposición indirecta: 1% Operaciones societarias Imposición directa. Altos costes. La sociedad aportante deberá diferenciar la valoración de los bienes aportados y de la participación adquirida. Bienes aportados: se generará una renta por diferencia entre el valor de mercado y el valor contable de los elementos aportados. La renta se computa en la B.I. de la entidad aportante correspondiente al período impositivo en el que se efectúa la operación. Valores recibidos: valor de mercado. La sociedad adquirente: los bienes y derechos adquiridos se valoran por el valor normal de mercado, no dándose diferencias entre la valoración fiscal y contable. 27 AMPLIACIÓN DE CAPITAL aportaciones no dinerarias. Compensación de créditos AUMENTO DE CAPITAL POR COMPENSACIÓN DE CRÉDITOS: Es un aumento de capital no dinerario. Consiste en realizar una ampliación de capital por el importe de crédito que ostente frente a terceros, suscribiendo el tercero las nuevas participaciones y saneando a la vez la imagen de la compañía de cara a terceros. Implicaciones mercantiles: El 25% de los créditos tienen que líquidos, vencidos y exigibles y el vencimiento del resto no superior a 5 años Convocatoria de la Junta General para poner a disposición de los socios una certificación de auditor que acredite la exactitud del saldo. Implicaciones fiscales: El aumento de capital es una operación societaria sujeta al Impuesto sobre Transmisiones Patrimoniales, en su modalidad de Operaciones Societarias, lo cual conlleva la incompatibilidad con el gravamen variable de la modalidad de Actos Jurídicos Documentados. La B.I. coincidirá con el valor nominal de la ampliación de capital y la cuota tributaria se obtendrá aplicando a la base liquidable el tipo del gravamen del 1%. 28 Alternativas al conflicto patrimonial patrimonio neto – capital social. REDUCCIÓN DE CAPITAL REDUCCIÓN DE CAPITAL PARA REESTABLECER EL EQUILIBRIO ENTRE EL CAPITAL Y EL PATRIMONIO DE LA SOCIEDAD DISMINUIDO POR CONSECUENCIA DE PÉRDIDAS: La norma mercantil admite que se pueda hacer la reducción de capital mediante disminución del valor nominal de las acciones, su amortización, o agrupación para canjearlas. Forma: REDUCCIÓN DE CAPITAL SIN DEVOLUCIÓN DE APORTACIONES. Esta operación no tiene ningún efecto en la B.I. de la sociedad que realiza la reducción. Para los socios personas jurídicas, no se determina renta alguna positiva o negativa integrable en la B.I. En el caso de que la reducción tenga la finalidad de compensar pérdidas, puede suceder que el valor de la participación del socio sea inferior al precio de adquisición de la misma, se puede dotar provisión por depreciación de valor, que será gasto fiscalmente deducible. Para los socios personas físicas no se genera ganancia o pérdida patrimonial en las reducciones de capital que no tengan por objeto la devolución de aportaciones. 29 OPERACIÓN ACORDEÓN OPERACIÓN ACORDEÓN: reducción de capital, con la finalidad de compensar pérdidas, seguida de un aumento de capital. Sólo se puede reducir capital a 0 o por debajo del mínimo, cuando se aumente el capital hasta una cantidad igual o superior a la cifra mínima legal o la transformación de la sociedad en otra figura legal. Implicaciones fiscales: La reducción de capital no genera coste fiscal por Operaciones Societarias, ya que no existe devolución de aportaciones, la B.I. es 0 y no se genera cuota tributaria alguna. La ampliación de capital tributa como cualquier otra, aún cuando quede fijado en la misma cifra en que estaba antes de la reducción. Implicaciones mercantiles: La inscripción del acuerdo de reducción en el Registro Mercantil no puede hacerse sin hacer simultáneamente la inscripción del acuerdo de aumento. 30 Operaciones de reestructuración empresarial: FUSIONES (I) FUSIONES: FUSIÓN POR ABSORCIÓN: una o varias entidades transmiten en bloque a otra entidad ya existente, como consecuencia y en el momento de su disolución sin liquidación, sus respectivos patrimonios sociales, mediante la atribución a sus socios de valores representativos del capital social de la otra entidad y, en su caso, de una compensación en dinero que no exceda del 10% del valor nominal o, a falta de valor nominal, de un valor equivalente deducido de su contabilidad. FUSIÓN POR CONSTITUCIÓN: dos o más entidades transmiten en bloque a otra nueva, como consecuencia y en el momento de su disolución sin liquidación, la totalidad de sus patrimonios sociales mediante la atribución a sus socios de valores representativos del capital social de la nueva entidad y de una compensación en dinero, que no exceda del 10% del valor nominal o, en su defecto, de un valor equivalente deducido de la contabilidad. FUSIÓN IMPROPIA: una entidad transmite, como consecuencia y en el momento de su disolución sin liquidación, el conjunto de su patrimonio social a la entidad que es titular de la totalidad de los valores representativos de su capital. Es un supuesto especial de fusión por absorción, en el que no se procede a la emisión de nuevas acciones. 31 FUSIONES (II) Implicaciones fiscales: Con carácter general renta gravable para el socio y para la sociedad, por diferencia entre valores contable (o precios de adquisición) y valores de mercado. En el IS, existe la opción de aplicar el Régimen especial de las fusiones, escisiones, aportaciones de activos,, canje de valores y cambio de domicilio social de una Sociedad Europea o una Sociedad Cooperativa Europea de un Estado miembro a otro de la Unión Europea. Para la aplicación de dicho régimen deben perseguirse en las operaciones unos motivos económicos válidos que no escondan detrás el fraude fiscal. ITPyAJD: sujeto a Operaciones Societarias (se da de forma inevitable en las operaciones de constitución, aumento de capital…). Pero están exentas del impuesto las operaciones de fusión que cumplan los requisitos fiscales expuestos en la descripción de la operación (fusion por absorción, por constitución e impropia). IVA: No están sujetas a tributación por IVA las transmisiones de la totalidad del patrimonio empresarial o de los elementos afectos a ramas de actividad, que se realicen como consecuencia de la fusión, siempre que la operación cumpla los requisitos fiscales exigidos. Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana: en la fusión no se devenga este impuesto municipal si la operación, dentro de la cual se transmitan los terrenos, cumple los requisitos fiscales exigidos. Requisitos para aprovecharse del régimen fiscal especial: MOTIVOS ECONÓMICOS VÁLIDOS La comunicación la hace la entidad adquirente a la Delegación de la Agencia Tributaria correspondiente. Documentos a aportar: copia de la escritura pública inscrita en el Registro Mercantil y demás documentos que, de acuerdo con la normativa mercantil, hayan de acompañar a la escritura para su inscripción en el Registro. Si la inscripción no fuese necesaria, se ha de adjuntar copia de la escritura pública que documente la operación. 32 Financiación Ajena ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (I) CAMBIO EN LAS CONDICIONES DEL PRÉSTAMO ORIGINARIO: AMPLIACIÓN DEL PLAZO DEL PRÉSTAMO: ITP y AJD: la constitución de fianzas y derechos de hipoteca, prenda y anticresis, en garantía de un préstamo, tributan exclusivamente por el concepto de préstamos. Préstamo hipotecario concedido por la entidad bancaria: Sujeto y exento de IVA, tributa al 1% en AJD. Base Imponible AJD: responsabilidad hipotecaria añadida en la ampliación (principal ampliado + intereses pactados + costas y gastos). CANCELACIÓN DE PRÉSTAMO HIPOTECARIO: Sujeto y exento de AJD. SUSTITUCIÓN DEL BIEN SOBRE EL QUE RECAE LA HIPOTECA: Supone la cancelación de la primera hipoteca (sujeta y exenta de AJD) y constitución de una nueva hipoteca (sujeta y no exenta de AJD, 1%). 34 ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (III) AMPLIACIÓN DE GARANTÍAS: tributan en AJD si no son simultáneas a la concesión del préstamo o estaba prevista en ese otorgamiento. CONSTITUCIÓN DE FIANZA O AVAL POR UNA PARTICULAR: sujeta y no exenta TPO 1 %. Base Imponible: Importe avalado. Sujeto Pasivo: acreedor afianzado. CONSTITUCIÓN DE FIANZA POR EMPRESARIO O PERSONA JURÍDICA: sujeta y exenta de IVA. CLÁUSULA EN ESCRITURA DE PRÉSTAMO POR LA QUE SE EXIGEN, EN CASO DE SUBROGACIÓN DE DEUDA POR UN TERCERO, CONSTITUCÓN DE FIANZA: no prevista si mera indicación de su constitución. INCLUSIÓN DE UN AVALISTA NUEVO EN SUPUESTOS DE SUBROGACIÓN EN PRÉSTAMO HIPOTECARIO: fianza no simultánea a préstamo, tributación en función de la condición del avalista. 35 ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (IV) Art. 9 Ley 2/1994: Estarán exentas en la modalidad gradual de Actos Jurídicos Documentados las escrituras públicas de novación modificativa de préstamos hipotecarios pactados de común acuerdo entre acreedor y deudor, siempre que el acreedor sea una de las entidades a que se refiere el art. 1 de la Ley y la modificación se refiera a las condiciones del tipo de interés, inicialmente pactado o vigente, a la alteración del plazo del préstamos o a ambas. INCREMENTO DEL TIPO DE INTERÉS APLICABLE AL PRÉSTAMO HIPOTECARIO: sujeto y exento AJD. AMPLIACIÓN DEL PLAZO DEL PRÉSTAMO HIPOTECARIO: no sujeto a AJD si no modifica la garantía hipotecaria. MODIFICACIÓN DE LA DIVISA DE PAGO DEL PRÉSTAMO HIPOTECARIO: sujeto y no exento de AJD, ya que modifica el objeto de la obligación y no el tipo de interés o plazo. CAMBIO DE ÍNDICE DE REFEFENCIA DEL INTERÉS VARIABLE: sujeto y exento de AJD. DOS MODIFICACIONES SIMULTÁNEAS (AMPLIACIÓN IMPORTE Y CAMBIO DIVISA): suponen una única novación, por lo que sólo es un hecho imponible sujeto y no exento a AJD. 36 ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (VI) REAL DECRETO LEY 2/2008 PARA EL IMPULSO DE LA PRODUCTIVIDAD: No sujeción cuota fija AJD de novaciones de préstamos con garantía hipotecaria en los que se amplíe el plazo del préstamo concedido para adquisición, construcción y rehabilitación de vivienda habitual, durante dos años. CESIÓN DE CRÉDITOS A OTRAS ENTIDADES FINANCIERAS: FACTORING: contrato por el que un empresario (cedente) transmite los créditos comerciales de que es titular frente a su clientela a otro empresario (cesionario o factor), que se compromete a cambio a prestar una serie de servicios respecto de dichos créditos. Puede incluir o no la asunción del riesgo de insolvencia. Operación sujeta y exenta en IVA: No exentos otra serie de servicios, como los de gestión de cobro. Comisiones por estudios de solvencia, importe cedido, etc, son contraprestación de operaciones exentas. 37 ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (VII) TRANSMISIÓN DE UN PRÉSTAMO HIPOTECARIO: Sujeto y Exento en IVA. Sujeto y no exento AJD, 1%. Base Imponible: responsabilidad total garantizada, con independencia del valor del bien o importe de la cesión. ADJUDICACIÓN DE BIENES EN PAGO DE DEUDA: Delimitación IVA Vs ITP: IVA: impuesto deducible (si destino previsible es venta con IVA). No forma parte de la cuenta de resultados. ITPyAJD: impacto en la cuenta de resultados, ya sea de forma directa (gasto no activable) o indirecta (vía amortización en caso de activación). Relevancia de la condición del transmitente (deudor ejecutado). 38 ADJUDICACIONES / DACIONES DE BIENES EN PAGO DE DEUDAS: IVA vs ITP Transmisiones empresariales exentas de IVA tributan por ITP OPERACIONES NO EMPRESARIALES ITP IVA OPERACIONES EMPRESARIALES 1ª Cuestión que debe resolverse ¿Es el “transmitente” empresario? Relevancia de la condición del deudor de cara al tratamiento de la operación 39 ADJUDICACIONES / DACIONES DE BIENES EN PAGO DE DEUDAS: IVA vs ITP TRANSMITENTE NO SUJETO PASIVO IVA TPO INMUEBLES TRANSMITE TOTALIDAD PATRIMONIO EMPRESARIAL ENTREGA DE INMUEBLES TPO RESTO PATRIMONIO JD TERRENOS IVA A EDIFICABLES O URBANIZADOS PRIMERAS ENTREGAS EDIFICACIONES TRANSMITENTE SUJETO PASIVO IVA NO TRANSMITE TOTALIDAD PATRIMONIO EMPRESARIAL EXENTO JD IVA A TPO SEGUNDAS Y ULTERIORES ENTREGAS EDIFICACIONES TERRENOS RÚSTICOS O NO URBANIZABLES NO EXENTO TPO AJD ¿Renuncia a la exención? IVA AJD 40 ADJUDICACIONES / DACIONES DE BIENES EN PAGO DE DEUDAS: IVA vs ITP JD IVA A CONSTRUCCIÓN JD IVA A Transmisión de edificaciones 1ª ENTREGA 2ª, 3ª, 4ª… ENTREGA EXENTO ENTREGA PARA REHABILITACIÓN NO EXENTO REHABILITACIÓN Reconstrucción / >25% USO >2 AÑOS VENTA A NO USUARIO TPO TPO JD IVA A JD IVA A JD IVA A 1ª ENTREGA 2ª, 3ª, 4ª… ENTREGA ENTREGA PARA DEMOLICIÓN TPO AJD JD IVA A ¿Renuncia exención? JD IVA A 41 ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (VIII): SUBVENCIONES SUBVENCIONES: Pueden ser de muy diversos tipos, provenir de entidades públicas o privadas, y las hay destinadas a financiar una gran diversidad de elementos, ya sean inversiones, gastos financieros, proyectos… Hay que someterse a una serie de cumplimiento de requisitos por un período de tiempo variable, aunque no siempre que se cumplen los requisitos son concedidas. En ocasiones es necesario hacer un gasto previo a que se conceda la subvención. Ayuda extraordinaria e incierta, que depende de las necesidades de financiación y del momento en que se pueda disponer de las cantidades concedidas. 42 ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (IX): CRÉDITO Y DESCUENTO CRÉDITO: La entidad financiera pone a disposición del cliente fondos hasta un límite determinado, por un plazo fijado, pagando intereses por la parte utilizada. La duración suele ser de un año, con posibilidad de renovación. Requiere disponer de garantías. DESCUENTO: la entidad avanza al cliente el importe de facturas pendientes de cobro, respaldadas por letras de cambio, pagarés u otros efectos comerciales. Permite solventar rápidamente los problemas de liquidez con una gestión de cobro simplificada. Tiene elevados costes, por lo que sólo se recomienda para momentos puntuales en los que se necesita liquidez. 43 ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (X): PRÉSTAMO Y CRÉDITO DOCUMENTAL PRÉSTAMO: La entidad financiera entrega al cliente una cantidad de dinero que este último se obliga a restituir en el plazo establecido, con los intereses devengados. Las cuotas se devuelven periódicamente, y es posible establecer un período de carencia (sólo se pagan intereses). Financiación inmediata, flexibilidad en el importe y en el tipo de interés. Generalmente necesita de garantías. Es recomendable cuando se necesita una suma importante de liquidez. CRÉDITO DOCUMENTAL: En operaciones de comercio internacional, el banco del país comprador emite un documento garantizando a un banco del país vendedor, que si el vendedor cumple con las condiciones del contrato, garantizará el pago de la operación. Reduce riesgos, asegurando el cobro al vendedor, y cubriendo al comprador de informalidades del vendedor. Tiene elevados costes. Elimina problemas derivados de las distintas legislaciones entre los países del comprador y vendedor. 44 ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (XI): LEASING (I) LEASING: Contrato de arrendamiento de un bien que el cliente firma con la entidad financiera por un tiempo. Transcurrido el periodo el cliente puede adquirir el bien pagando una última cuota como opción de compra, renovar el contrato de arrendamiento, o no ejercer la opción de compra y entregar el bien a la entidad. El contrato tiene una duración mínima de 2 años para bienes de equipo y 10 años para bienes inmuebles. El leasing permite la financiación del 100% del bien La cuota es un gasto deducible fiscalmente. Amortización acelerada del bien Tipos de intereses elevados. Es recomendable para la compra de bienes de inmovilizado con riesgo de obsolescencia. En los contratos de leasing en los que se espera ejercitar la opción de compra, el ritmo fiscal es mayor que el contable, produciéndose una diferencia temporal que difiere el pago de impuestos. 45 ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (XII): LEASING (II) TIPO DE LEASING PARTICULAR: LEASE-BACK: El bien cuyo uso se cede ha sido objeto de una previa transmisión por parte del cesionario (arrendatario-financiero) al cedente (arrendador-financiero). La empresa arrendataria debe dar de baja el VNC del bien. El cesionario continua la amortización del mismo en idénticas condiciones y sobre el mismo valor anterior a la transmisión. La transmisión no genera plusvalías tributables para el transmitente. En caso de afectación 100% de actividad económica: el gasto y los ritmos contables y fiscales coinciden. 46 ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (XIII): RENTING RENTING: Una sociedad de renting compra un bien y lo pone a disposición del cliente durante un periodo de tiempo determinado, a cambio del pago de una cuota periódica, que incluye el derecho al uso, mantenimiento del mismo y un seguro que cubre los posibles siniestros. Al finalizar el contrato se puede negociar la renovación del mismo o la devolución del bien. La opción de compra no es obligatoria. No se exige la afectación del bien a actividades económicas. Si no hay afectación, no hay gasto fiscal. No se necesita un desembolso inicial, y se eliminan los costes de mantenimiento, reparaciones, seguros… La cuota es un gasto fiscalmente deducible. No requiere garantías pero tiene un elevado coste. Es recomendable para disponer de elementos de inmovilizado con una obsolescencia muy rápida, ya que permite disponer de los últimos modelos sin preocupación de vender los antiguos. 47 ALTERNATIVAS DE FINANCIACIÓN BÁSICA (XIV): FACTORING FACTORING: La empresa cede los recibos que ha de cobrar a sus clientes a una compañía de factoring para que haga las gestiones de cobro en su vencimiento, o avance una parte del importe de los recibos cedidos. La entidad financiera puede asumir el riesgo de impago de los clientes. Ahorro de tiempo para la administración de la empresa en cuanto a gestión de clientes, contabilidad… Disponibilidad anticipada de liquidez. Elevado coste Pérdida de la capacidad de negociar con los clientes las posibles contingencias. Recomendable cuando se quieren simplificar las gestiones de cobro y se necesita liquidez. 48 ALTERNATIVAS DE FINANCIACIÓN BÁSICAS (XVI): CONFIRMING CONFIRMING: La entidad financiera gestiona los pagos de una empresa a sus proveedores nacionales, ofreciendo a éstos la posibilidad de cobrar las facturas con anterioridad a la fecha de vencimiento. Para el cliente, simplifica la gestión del pago, evita costes de emisión de pagarés o cheques, evita incidencias de la domiciliación… Para el proveedor del confirming, simplifica el cobro, puede cobrar sus facturas al contado, prácticamente no hay riesgo de impago. Para el cliente tiene un coste muy elevado, y para el proveedor pierde la iniciativa en el cobro cediéndola al comprador. Es recomendable para clientes con volúmenes de compras elevados, distribuidos de forma regular en el año, y con muchos proveedores. 49 MÉTODOS DE REFINANCIACIÓN PARA EMPRESAS EN CRISIS (I): SOCIEDAD DE CAPITAL RIESGO SOCIEDAD DE CAPITAL RIESGO: Una sociedad de Capital-Riesgo entra a formar parte de una empresa aportando capital, y convirtiéndose en socio de la empresa. La participación de la Sociedad de Capital-Riesgo es temporal, entre 2 y 8 años. Para salir de la empresa debe vender su participación al resto de socios o a terceros. La empresa no tiene que devolver el capital aportado. La participación de una Sociedad de Capital-Riesgo ofrece un respaldo de apoyo empresarial frente a terceros. La Sociedad de Capital-Riesgo se convierte en socio de la empresa, y por tanto puede tomar parte de las decisiones de la misma. Es recomendable para cuando se intente financiar el lanzamiento o la expansión de una empresa que requiera una financiación muy importante y/o exista un riesgo elevado. Se diferencia de las sociedades gestoras de Fondos de Capital Riesgo en que éstas últimas captan recursos de otros inversores, mientras que las sociedades de Capital Riesgo invierten sus propios recursos con una duración limitada. 50 MÉTODOS DE REFINANCIACIÓN PARA EMPRESAS EN CRISIS (II): PROJECT FINANCE PROJECT FINANCE: financiación de un activo fijo, normalmente de vida limitada, mediante la creación de una compañía independiente tanto legal como económicamente financiada con deuda sin recurso (y capital de uno o más patrocinadores) que financie únicamente el mencionado activo fijo. Supone la financiación de un proyecto sin recurrir a garantías adicionales a las que proporciona el propio proyecto (mediante los flujos de caja futuros). Riesgo únicamente del capital social aportado. Las entidades de crédito, si el proyecto es adecuado, financiarán la sociedad sin exigir ninguna garantía, esperando que el proyecto sea capaz de devolver la deuda y los intereses correspondientes. Importantes costes fijos. Sólo es posible para financiar proyectos de gran tamaño, que sean claramente identificables como actividades independientes de cualquier otra desarrollada, que vayan a generar flujos de caja predecibles y estables, con solvencia económica y técnica. Se desarrollan en un entorno legal, económico y social adecuado y estable. 51 MÉTODOS DE REFINANCIACIÓN PARA EMPRESAS EN CRISIS (III): PRÉSTAMOS SINDICADOS PRÉSTAMOS SINDICADOS: se utilizan en especial cuando las empresas necesitan financiación a largo plazo. Es un préstamo (o crédito) derivado del acuerdo entre dos o más entidades financieras para conceder conjuntamente a un deudor un préstamo utilizando las reglas normales de la deuda. Implica la dispersión del riesgo entre el grupo de bancos participantes. Es una operación indiciada, con tipos de interés variable (tipo base + prima). Se otorga a empresas u organizaciones de gran tamaño y solventes. VENTAJAS: es prácticamente la única forma de endeudarse por elevados importes sin tener que recurrir al mercado emitiendo títulos de capital o deuda. Mejor capacidad de negociación y flexibilidad. Fragmentación del riesgo bancario. 52 FÓRMULAS MIXTAS (I): PRÉSTAMOS PARTICIPATIVOS (I) PRÉSTAMOS PARTICIPATIVOS: Instrumento financiero no intrusivo en la gestión de la empresa. El prestamista recibe un interés variable determinado en función de la actividad de la empresa prestataria. Este tipo variable existirá siempre. Se puede establecer un tipo de interés fijo con independencia de la evolución de la actividad. Implicaciones mercantiles: El prestatario sólo puede amortizar anticipadamente si se compensa con una ampliación de igual cuantía de sus fondos propios. Se consideran fondos propios a efectos de reducción de capital y liquidación de sociedades previstas en la legislación mercantil. Ventajas para el prestatario: El carácter subordinado permite incrementar la capacidad de endeudamiento. Adecua el pago de intereses en función de la evolución de la empresa o del proyecto. Plazo de amortización y carencia elevados. 53 FÓRMULAS MIXTAS (II): PRÉSTAMOS PARTICIPATIVOS (II) Ventajas para el prestamista: Permite rendimientos previsibles, periódicos, a corto plazo. Mayor rendimiento mediante la participación en los resultados. Este tipo de créditos se sitúan los últimos en el orden de prelación de créditos, tras los acreedores comunes. Implicaciones fiscales: La equiparación del préstamo participativo al patrimonio contable a los efectos de la reducción de capital y liquidación de la sociedad no altera su naturaleza de contrato de préstamo. En consecuencia, el prestamista no podrá aplicar a los intereses los mecanismos para evitar la doble imposición internacional de dividendos y plusvalías de fuente extranjera. En la B.I. del IS, los intereses devengados, tienen la consideración de gasto deducible. Tendría la misma consideración de deducible la penalización soportada por el prestatario si las partes hubieran acordado una cláusula penalizadora en caso de amortización anticipada. El préstamo participativo es considerado recurso ajeno, y la concesión del mismo no está sujeta a tributación en Operaciones Societarias del ITPyAJD. 54 FÓRMULAS MIXTAS (III): OBLIGACIONES CONVERTIBLES (I) OBLIGACIONES CONVERTIBLES: Título financiero que ofrece unas características similares a un título de renta fija, dejando abierta la posibilidad de poder convertirlo en un título de renta variable. Menor riesgo que un título de renta variable, ya que en caso de quiebra, el obligacionista cobrará antes que el accionista. El obligacionista convierte las obligaciones en acciones sin ningún tipo de coste para el inversor, si considera que las expectativas de la empresa se han cumplido. El coste para el obligacionista es la Prima de Conversión. Prima de conversión = Precio de Emisión de la Obligación Convertible – Valor Conversión. Cuando la prima de conversión es negativa, el obligacionista sale ganando. La empresa procurará determinar un precio de conversión por encima de la cotización de las acciones. La empresa también puede incluir una cláusula de amortización anticipada, de modo que si el precio cotización de la acción se acerca al precio de conversión, la empresa le dirá al inversor que convierta la obligación antes de que la prima de conversión sea negativa, o bien amortizará la obligación anticipadamente. 55 FÓRMULAS MIXTAS (IV): OBLIGACIONES CONVERTIBLES (II) Implicaciones fiscales: Las obligaciones convertibles tienen las mismas características que las obligaciones ordinarias, pero además dan un derecho de poder convertir las obligaciones en acciones. La empresa fijará el precio de las obligaciones convertibles por encima del precio de las obligaciones ordinarias, y también fijará un tipo de interés menor debido a los derechos que conlleva. En el IS, la conversión de obligaciones en acciones se establece como las operaciones en las que se entrega un valor mobiliario a cambio de otro. Los elementos adquiridos se valoran a efectos fiscales por su valor normal de mercado. La renta generada se determina por la diferencia entre el valor normal de mercado de los elementos adquiridos y el valor contable de los elementos entregados. Implicaciones mercantiles: Para su emisión, es necesario que con anterioridad a la convocatoria de la junta general que haya de acordar la emisión, los administradores de la sociedad redacten un informe, al que debe acompañarse otro elaborado por un auditor de cuentas, distinto al auditor de la sociedad. El informe de los administradores y el de los auditores debe acompañarse a la escritura pública de emisión para su inscripción en el RM. Posteriormente se convocará la Junta, que determinará las bases y modalidades de conversión, los plazos… 56