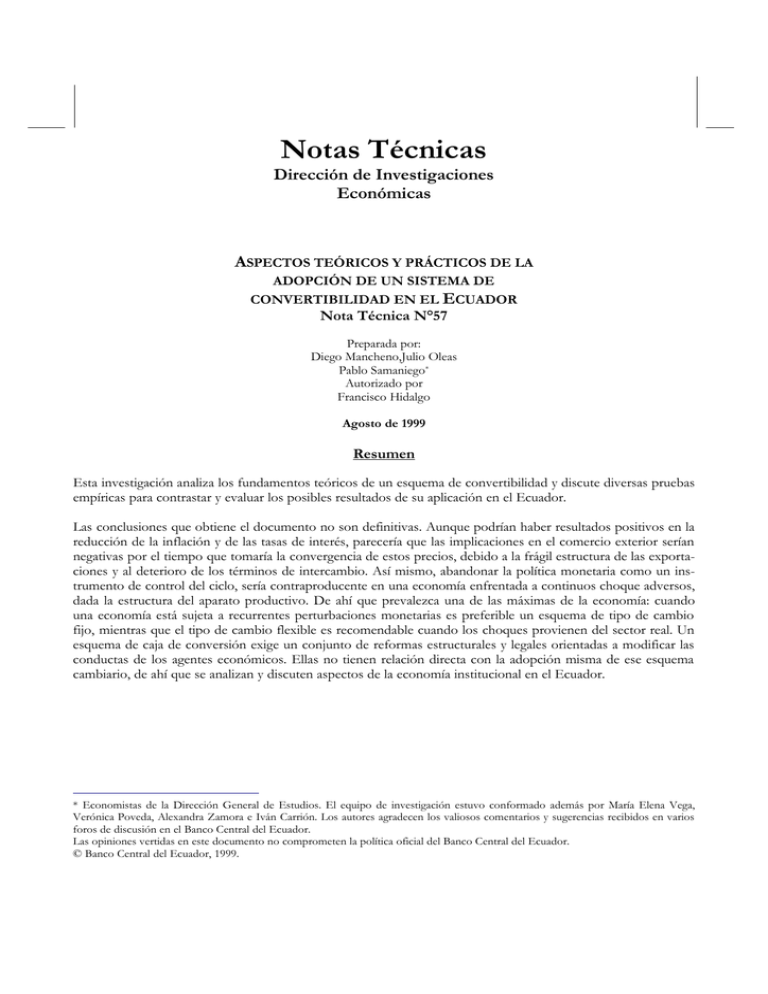

Documento completo - Banco Central del Ecuador

Anuncio